Основы формирования и совершенствования налоговой политики предприятия

Автор: Трофименко А.А., Павлович В.Е.

Журнал: Форум молодых ученых @forum-nauka

Статья в выпуске: 2 (42), 2020 года.

Бесплатный доступ

В данной статье рассматривается понятие налоговой политики, её влияние на предприятие. Раскрыта сущность налогового планирования, приемы и способы максимального сокращения налоговых обязательств предприятия.

Налоговое планирование, налоговая политика, налоговые обязательства, налоговая база, налоговая ставка, налоговые льготы

Короткий адрес: https://sciup.org/140287638

IDR: 140287638 | УДК: 336.02

Текст научной статьи Основы формирования и совершенствования налоговой политики предприятия

Налоги являются одной из основных затратных составляющих деятельности предприятия. Естественно, предприятия стремятся снизить налоговые выплаты. Для снижения налоговых выплат необходимо их обоснованное планирование с использованием действующего законодательства. Формирование эффективного налогового механизма - одна из основ деятельности предприятия.

Каждое предприятие разрабатывает свою налоговую политику.

Под налоговой политикой понимается следующее:

-

1. форма реализации налоговой идеологии и налоговой стратегии предприятия в разрезе наиболее важных аспектов деятельности в области налогового планирования и на отдельных этапах ее осуществления.

-

2. составная часть финансового менеджмента организации и осуществляется с помощью разработанной учетной политики, от которой зависят количество и суммы перечисляемых налогов в бюджет и внебюджетные фонды, платежеспособность и финансовая устойчивость организации.

-

3. составная часть финансовой стратегии предприятия, заключающаяся в выборе наиболее эффективных вариантов осуществления налоговых платежей при альтернативных вариантах его хозяйственной деятельности.

-

4. система методов и приёмов ведения налогового учёта, формирования и оптимизации, их исчисление и анализ

В качестве налоговых показателей рассматривают: абсолютные величины налоговых платежей; относительные величины, которые характеризуют соотношение сумм различных налогов, уровень налоговых платежей в структуре расходов, активов и пассивов организации.

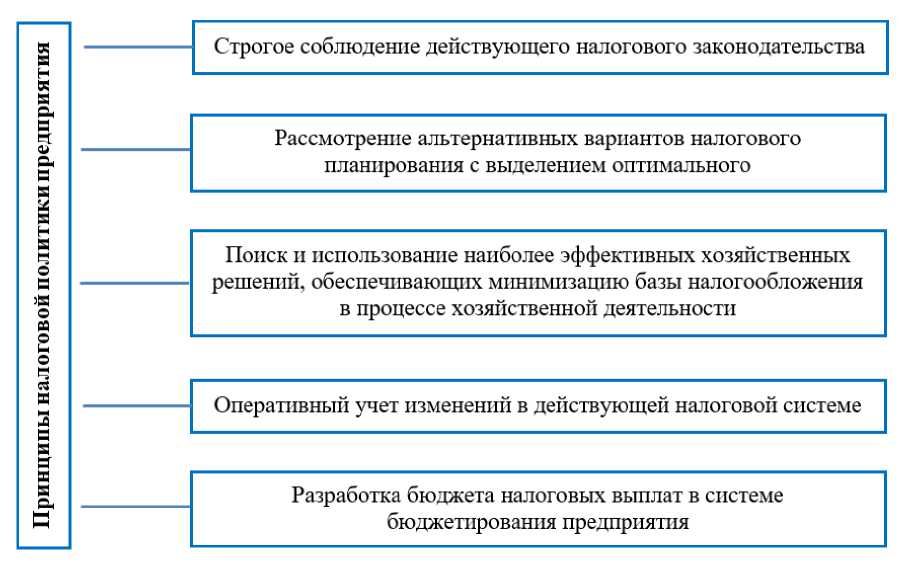

Формирование эффективной налоговой политики предприятия должно базироваться на следующих основных принципах (рис. 1):

Рис. 1. Принципы налоговой политики предприятия1 Характерной чертой налоговой политики считается оптимизация налоговых платежей. Анализ базы налогообложения по каждому виду налога

-

1 Криштопа И.В. Формирование налоговой политики предприятия // Менеджер. - 2018. - № 4 (86). - С. 137144.

даёт предприятию возможность более конкретно определить стоимостный показатель, к которому будет применяться определённая ставка налога (сбора) и как следствие - сумма платежа в бюджет.

Комплекс мероприятий, направленных на снижение налоговых обязательств путем применения налогоплательщиком одного из доступных методов (схем, способов, приёмов) называется налоговой оптимизацией2.

Оптимизация налоговой политики необходима руководителям организаций прежде всего, чтобы развивать пути решения минимизации налогооблагаемой базы3.

Различают несколько видов оптимизации налогообложения, среди них:

-

1. В зависимости от видов налогов (оптимизация НДС, НДФЛ, налога на прибыль, земельного налога, налога на имущество организаций и др.).

-

2. В зависимости от принадлежности предприятия к определенной сфере финансово-хозяйственной деятельности (то есть оптимизация налоговых выплат по отраслевому признаку, которая имеет особенности, присущие каждому конкретному виду хозяйственной деятельности, например для кредитных организаций, страховых организаций, производственных предприятий, организаций сферы торговли и т.д.).

-

3. В зависимости от вида налогоплательщика (оптимизация в организациях, оптимизация налогообложения у ИП, оптимизация налогообложения у иных физических лиц).

-

4. В зависимости от временной принадлежности (кратковременное и долговременное налоговое планирование)4.

Существуют методы снижения налоговой нагрузки:

Традиционный способ снизить налоговую нагрузку - перейти на спецрежим: УСН, ЕНВД, ЕСХН, Патент.

Наиболее распространенный режим - упрощенная система налогообложения (УСН). Налоговые ставки в данном случае составляют 6 % на облагаемый доход от деятельности и 15 %, если налогоплательщик выбирает вариант исчисления налоговой базы в виде дохода минус расходы. Очевидно, что оба варианта экономически выгодны по сравнению с основной ставкой налога на прибыль в 20%.

ИП на упрощённой системе или ЕНВД могут уменьшить налог на сумму уплаченных страховых взносов. Нужно сначала заплатить фиксированные страховые взносы (ПФР и ОМС), и если взнос полностью покрывает или превышает сумму налога, налог платить не нужно. Если сумма взноса меньше налога, нужно уплатить разницу.

Следующий метод, снимающий налоговую нагрузку, - освобождение от НДС.

Получить освобождение от уплаты НДС могут организации и ИП на общей системе налогообложения в отношении не подакцизных товаров. При этом выручка от реализации товаров без учета налога за 3 последовательных календарных месяца должна составлять не более 2 млн. руб. Субъект предпринимательства может пользоваться привилегией, начиная с месяца, следующего за отчетным периодом. В НК РФ (ст. 149) регламентировано право предпринимателя на освобождение от уплаты НДС как по видам деятельности, так и по отдельным операциям.

Освобождение от НДС предоставляют в срок до 12 месяцев без права отказаться от него. Однако налогоплательщик может потерять такое право, если выручка от реализации товаров, работ или услуг без учета НДС за 3 любых последовательных календарных месяца превысит 2 млн. руб. и если плательщик начнет продавать подакцизные товары. Освобождение от НДС распространяется только на внутрироссийские операции, ввоз продукции на территорию РФ нельзя освободить от НДС (ст. 145 НК РФ). Еще один вариант снизить налоговую нагрузку за счет НДС - избирательно выбирать партнеров для сотрудничества: они должны применять систему налогообложения с НДС.

Определенная категория субъектов предпринимательства может снизить размер бюджетных налогов и взносов за счет понижения ставок, уменьшения базовой расчетной суммы или освобождения от необходимости уплаты обязательных платежей. Привилегией могут воспользоваться самозанятые лица, предприниматели, которые не привлекают наемных работников, а также субъекты хозяйствования, ориентированные на продвижении инновационных производств.

Применять налоговые льготы могут исключительно резиденты РФ. Выделяют следующие виды льгот:

-

1. Налоговые вычеты;

-

2. Пониженные ставки налога (например, по НДС);

-

3. Освобождения для отдельных категорий налогоплательщиков (например, от НДС освобождена реализация продуктов питания, произведенных столовыми образовательных и медицинских организаций);

-

4. Налоговый кредит (например, инвестиционный налоговый кредит для предприятий определенного вида деятельности в соответствии со ст. 67 НКРФ);

-

5. Грамотное оформление затрат в соответствии с действующим законодательством.

Самый простой способ оптимизации налогов - грамотное оформление затрат. Закон предусматривает возможность уменьшение дохода, подлежащего налогообложению, на сумму затрат, понесенных на обеспечение функционирования субъекта хозяйствования. Чем больше затраты, тем меньше размер налога. К такому способу оптимизации налогов следует отнестись ответственно, поскольку при проверках тщательно оценивают затратообразующую часть бюджета компании. Каждая статья затрат должна быть документально подтверждена. В противном случае сомнительные суммы исключат из вычета и на них начислят налог, а руководителя подвергнут санкциям.

Для создания эффективной налоговой политики важно наличие высококвалифицированных работников и взаимодействие различных служб на предприятии, таких как плановая служба, учётная, финансовая, юридическая и т.д. Налоговая политика предприятия требует не только её разработки, но и внедрения в практическую деятельность.

Список литературы Основы формирования и совершенствования налоговой политики предприятия

- Криштопа И.В. Формирование налоговой политики предприятия // Менеджер. - 2018. - № 4 (86). - С. 137-144.

- Левшукова О.А., Хандримайло Н.С. Налоговая оптимизация или как экономить на налогах // Вектор экономики. - 2019. - № 6 (36). - С. 62.

- Сергеева Е.В. Влияние налоговой политики на предприятие // В сборнике: Правовая система и современное государство: проблемы, тенденции и перспективы развития. Сборник статей III Международной научно-практической конференции. - 2019. - С. 60-61.

- Шебанова Д.А. Оптимизация налоговой политики предприятий // Actualscience. 2017. - Т. 3. - № 3. - С. 211-212.