Основы налогового планирования в организации и его необходимость

Автор: Носырева Елена Евгеньевна

Журнал: Вестник Омского государственного аграрного университета @vestnik-omgau

Рубрика: Экономические и социально-гуманитарные науки

Статья в выпуске: 1 (9), 2013 года.

Бесплатный доступ

В статье определено место налогового планирования в деятельности организации, обоснована его необходимость, рассмотрены задачи, принципы и методы налогового планирования, а также изучен инструментальный аппарат, что позволило обосновать последовательность осуществления налогового планирования.

Налоговое планирование, последовательность планирования, методы, принципы, законность, налоги и сборы

Короткий адрес: https://sciup.org/142198882

IDR: 142198882 | УДК: 336.226.221

Текст научной статьи Основы налогового планирования в организации и его необходимость

Налоговое планирование – это совокупность плановых действий налогоплательщика, направленных на увеличение финансовых ресурсов организации, регулирующих величину и структуру налоговой базы, воздействующих на эффективность управленческих решений и обеспечивающих своевременные расчеты с бюджетом согласно действующему законодательству [3].

Налоговое планирование обусловлено тем, что каждый налогоплательщик имеет право использовать допустимые законом средства, приемы и способы для максимального сокращения своих налоговых обязательств. При этом налоговое планирование представляет собой одну из важнейших составных частей финансового планирования (управления финансами) организации и является планированием финансово-хозяйственной деятельности организации с целью минимизации налоговых платежей (рис. 1) [1].

Рис . 1 . Задачи налогового планирования

Планирование осуществляется в целях оптимизации налоговых платежей, минимизации налоговых потерь по конкретному налогу или по совокупности налогов, повышения объема оборотных средств, увеличения реальных возможностей для дальнейшего развития организации, повышения уровня эффективности ее работы. Налоговое планирование следует производить не после осуществления какой-либо хозяйственной операции или по прошествии налогового периода, а до него, то есть заблаговременно.

При осуществлении налогового планирования должны соблюдаться принципы налогового планирования, которые представляют собой основные правила, лежащие в основе налогового планирования.

-

1. Принцип законности: при осуществлении налогового планирования должны соблюдаться все нормы действующего законодательства.

-

2. Принцип выгодности: в организации должны быть снижены налоговые обязательства.

-

3. Принцип реальности и эффективности: те или иные инструменты планирования должны быть применимы к данному предприятию.

-

4. Принцип альтернативности: должно рассматриваться несколько альтернатив, из которых в дальнейшем будет выбран наиболее оптимальный для данной организации вариант.

-

5. Принцип оперативности: в условиях изменения законодательства корректировка налогового планирования должна осуществляться в кратчайшие сроки.

-

6. Принцип понятности и обоснованности: схема налогового планирования должна быть читаема и соответствовать законодательству [2].

В налоговом планировании необходимо использовать всю совокупность имеющихся в арсенале финансового управления методов. На каждом этапе или стадии наиболее эффективны свои методы.

Расчетно-аналитический метод предполагает расчет показателей на основе анализа достигнутых величин за прошедшие периоды, индексов их изменения и экспертных оценок развития. Этот метод применим при расчете и анализе налогооблагаемых баз, а также их составляющих – объемов реализации продукции, прибыли, доходов; при составлении средне- и краткосрочных планов налоговых платежей.

Нормативный метод применяется при расчете плановых показателей по действующим нормативам – налоговым ставкам, тарифам, нормам амортизационных отчислений и т. д. Так как все ставки налоговых платежей, отчислений, взносов устанавливаются государственными органами, т. е. носят нормативный характер, то указанный метод используется при любых расчетах, связанных с налогами.

Балансовый метод заключается в создании бухгалтерской модели хозяйственной или финансовой ситуации. То есть он предполагает рассмотрение той или иной ситуации (или отдельной операции) путем составления бухгалтерских проводок и на их основе – расчета баланса. Этот метод широко применяется во многих организациях.

Метод оптимизации плановых решений используется также во многих элементах оперативного планирования, связанных с принятием управленческого решения. Суть его в разработке ряда альтернативных вариантов решения, расчете размера налоговых обязательств по каждому варианту, суммарной величины дополнительных затрат, оценке вероятности изменений законодательства в планируемом периоде и выборе на основе полученных результатов оптимального варианта.

Кроме общих методов, используемых в системе финансового управления в целом, в налоговом планировании применяется метод формирования налогового поля. Суть этого метода заключается в следующем. После выбора хозяйствующим субъектом вариантов правовой организации фирмы, осуществления хозяйственной и финансовой деятельности, а также формирования учетной политики составляется полный перечень обязательных платежей в бюджеты всех уровней и внебюджетные фонды. По каждому платежу разрабатывается оптимальная система льгот, фиксируются ставки, источники начисления, сроки уплаты [1].

Как считают Н.А. Адамов, Т.А. Козенкова [2], эффективное налоговое планирование включает в себя:

-

– определение основных принципов;

-

– анализ проблем и постановку задач;

-

– определение основных инструментов, которые может использовать организация;

-

– создание схемы;

-

– осуществление финансово-хозяйственной деятельности в соответствии с разработанной схемой.

Инструментами налогового планирования являются налоговые льготы, специальные налоговые режимы, зоны льготного налогообложения на территории РФ и за рубежом, соглашения об избежании двойного налогообложения и т. д., позволяющие практически реализовать предусмотренные законодательством наиболее выгодные с позиций возникающих налоговых последствий условия хозяйствования [5].

Многие авторы, в частности Т.Н. Максимова [4], считают, что к числу основных и наиболее широко применяемых инструментов налогового планирования относятся:

-

– предусмотренные налоговым законодательством налоговые льготы;

-

– оптимальная с позиций налоговых последствий форма договорных отношений применительно к осуществляемым видам деятельности;

-

– цены сделок;

-

– дифференциация налоговых ставок по видам налогов;

-

– специальные налоговые режимы и системы налогообложения;

-

– льготы, предусмотренные соглашениями об избежании двойного налогообложения и иными международными договорами и соглашениями;

-

– методы определения налогооблагаемой базы по конкретным налогам.

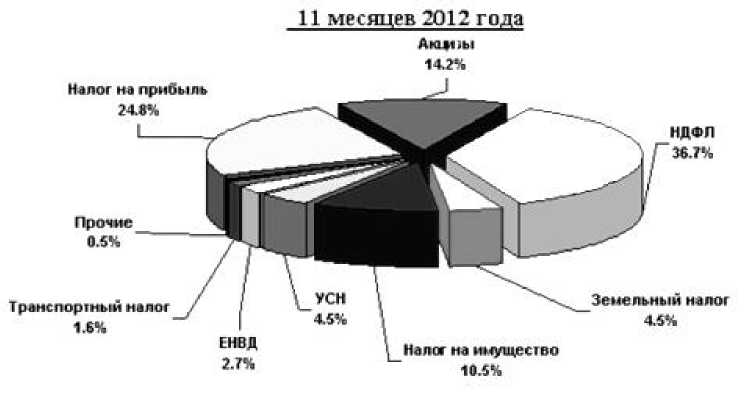

Так, в Омской области за 11 месяцев 2012 г. в консолидированную казну региона зачислили 45,4 млрд руб., что на 12% больше, чем за аналогичный период прошлого года. Основные поступления – это налог на доходы физических лиц (36,7% от общего объема), налог на прибыль (24,8%) и акцизы (14,2%), что наглядно продемонстрировано на рис. 2.

Рис. 2. Структура налоговых поступлений в Омской области за 11 месяцев 2012 г.

Сумма налоговых поступлений крупнейших налогоплательщиков области составила 32,2 млрд руб. (на 19% больше, чем в отчетном периоде 2011 г.). Более того, 356 организаций продемонстрировали ощутимый рост отчислений. По сравнению с прошлым годом они увеличились на 57%, или на 7,5 млрд руб. Из них более чем в полтора раза за год нарастили объем налоговых поступлений такие налогоплательщики, как: «Алкогольная Сибирская группа» и «Омсквинпром», «Вимм-Билль-Данн», «Компания Холидей», НПО «Мостовик», «О`КЕЙ», «Первая грузовая компания», «Радиозавод имени А.С. Попова» (РЕЛЕРО), «Тандер» (ТС «Магнит»), НПЦ «Динамика», ОПО «Иртыш» и ФГУП «НПЦГ «Салют». В федеральный бюджет Омской области отчислено 35,5 млрд руб., в территориальный – 75,9 млрд руб.

Необходимо отметить, что налоговое планирование обусловлено тем, что каждый налогоплательщик имеет право использовать допустимые законом средства, приемы и способы для максимального сокращения своих налоговых обязательств. При этом налоговое планирование представляет собой одну из важнейших составных частей финансового планирования (управления финансами) организации и является планированием финансово-хозяйственной деятельности организации с целью минимизации налоговых платежей [5].

В сложившихся условиях каждой организации необходимо осуществлять налоговое планирование в следующей последовательности:

-

1) обязательный обзор проектов нормативных правовых актов и прогноз возможного развития событий;

-

2) обзор и прогноз обычаев делового оборота и судебной практики;

-

3) составление прогнозов налоговых обязательств фирмы;

-

4) составление вариантов схем управления финансовыми, документарными, информационными и товарными потоками;

-

5) составление сетевого графика соответствия исполнения налоговых и финансовых обязательств организации;

-

6) оценка рисков различных инструментов, проработка вариантов возможных причин резких отклонений от расчетных показателей деятельности организации;

-

7) прогноз эффективности применяемых инструментов налоговой оптимизации.

Конечно же, основным документом в данном контексте выступает учетная полтика организации и ее содержание должно быть четким, продуманным и юридически грамотным, что поможет налогоплательщикам избежать конфликтов с налоговой инспекцией при выездных налоговых проверках.

Таким образом, основной задачей в данном процессе является организация системы правильного и своевременного применения инструментов налогового планирования как ин- дивидуально, так и взаимосвязанно. В рамках этой системы должны быть разработаны схемы оптимальной структуры организации хозяйственной деятельности с учетом требований законодательства, одновременного использования предоставленных в рамках его действия возможностей, а также тенденций к изменению действующего законодательства и вероятности его изменения.

Список литературы Основы налогового планирования в организации и его необходимость

- Адамов, Н.А. Методы налогового планирования/Н.А. Адамов, Т.А. Козенкова//Налоговое планирование. -2007 [Электронный ресурс]. -М., [2012]. -Режим доступа: Информационно-правовая справочная система ГАРАНТ.

- Адамов, Н.А. Принципы налогового планирования/Н.А. Адамов, Т.А. Козенкова//Налоговое планирование. -2008. -№ 2 [Электронный ресурс]. -М., [2012]. -Режим доступа: Информационно-правовая справочная система ГАРАНТ.

- Беспалов, М.В. Схемы минимизации налогообложения: учеб. пособие/М.В. Беспалов, Ф.Н. Филина. -М.: ГроссМедиа, 2010. -180 с.

- Максимова, Т.Н. Налоговое планирование/Т.Н. Максимова. -М.: ГроссМедиа, 2011. -194 с.

- Шестакова, Е.В. Налоговое планирование: теория и практические рекомендации с материалами судебной практики/Е.В. Шестакова. -М.: Юстицинформ, 2010. -143 с.