Особенности налоговой системы Республики Узбекистан

Автор: Сафаров Г.А.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 2 (2), 2015 года.

Бесплатный доступ

Сегодня экономическая модель Узбекистана не без основания причисляется к одной из самых стабильных и динамично развивающихся в мире. За последние пять лет темпы роста внутреннего валового продукта Узбекистана составляли в среднем 8%, что выше среднего показателя роста по СНГ. Данная статья, подготовлена с целью информирования широкой общественности о сути создаваемых благоприятных условий для субъектов предпринимательства в ходе дальнейшего улучшения деловой среды в нашей стране.

Налоговая система, налоговая нагрузка, налоги и другие обязательные платежи, доходы государственного бюджета, оптимизация налоговых ставок

Короткий адрес: https://sciup.org/170179909

IDR: 170179909

Текст научной статьи Особенности налоговой системы Республики Узбекистан

В годы независимости, налоговая система Республики Узбекистан реформирована коренным образом, пропорционально с развитием экономики страны и ныне действуют налоги, включающие в себе национальные традиции и передовой мировой опыт.

В налоговой системе осуществлены широкомасштабные налоговые реформы, способствующие росту реального дохода населения, служащие основой модернизации производства, поддерживающие малый бизнес и частное предпринимательство. Особенно, процесс либерализации бюджетной и налоговой системы стал важным фактором устойчивого развития нашей экономики.

Если в 1991 году налоговая нагрузка составляла 41,2% по отношению к валовому внутреннему продукту, то в течение прошлых лет, в результате осуществления рациональной политики, этот показатель, снизился почти в два раза. Благодаря оптимизации налоговых ставок и внедрению упрощенного порядка налогообложения, данный показатель, на сегодняшний день, составляет 20,8% [1].

Налоговая система и ее элементы подробно представлены в налоговом кодексе Республики Узбекистан. Согласно статьи 23 налогового кодекса на территории Республики Узбекистан действуют следующие налоги и иные обязательные платежи:

-

1. К налогам относятся:

-

а) налог на прибыль юридических лиц;

-

б) налог на доходы физических лиц;

-

в) налог на добавленную стоимость;

-

г) акцизный налог;

-

д) налоги и специальные платежи для недропользователей:

-

- налог за пользование недрами;

-

- налог на сверхприбыль;

-

- бонус (подписной и коммерческого обнаружения).

-

е) налог за пользование водными ресурсами;

-

ж) налог на имущество;

-

з) земельный налог;

-

и) налог на благоустройство и развитие социальной инфраструктуры;

-

к) налог на потребление бензина, дизельного топлива и газа для транспортных средств.

-

2. К иным обязательным платежам относятся:

-

а) обязательные платежи в социальные фонды:

-

- единый социальный платеж;

-

- страховые взносы граждан во

внебюджетный Пенсионный фонд;

-

- обязательные отчисления во

внебюджетный Пенсионный фонд;

-

б) обязательные платежи в

Республиканский дорожный фонд:

-

- обязательные отчисления в

Республиканский дорожный фонд;

-

- сборы в Республиканский дорожный фонд;

-

в) обязательные отчисления во

внебюджетный Фонд реконструкции, капитального ремонта и оснащения общеобразовательных школ, профессиональных колледжей, академических лицеев и медицинских учреждений;

-

г) государственная пошлина;

-

д) таможенные платежи;

-

е) сбор за право розничной торговли отдельными видами товаров и оказание отдельных видов услуг.

В случаях и порядке, установленных налоговым Кодексом, могут применяться следующие налоги, уплачиваемые при упрощенном порядке налогообложения:

-

- единый налоговый платеж;

-

- единый земельный налог;

-

- фиксированный налог по отдельным видам предпринимательской деятельности [2].

Как отмечено, в стране действуют два вида порядка налогообложения, а именно: общая и упрощенная системы. Крупные предприятия платят налоги на основе общего порядка, а субъекты малого предпринимательства и производители товаров сельского хозяйства уплачивают упрощенный (единый) налог взамен несколько налогов и обязательный платежей.

Действующие налоги не только обеспечивают государственный бюджет финансовыми ресурсами в достаточном объеме, но и стимулируют развитие предпринимательской деятельности в стране.

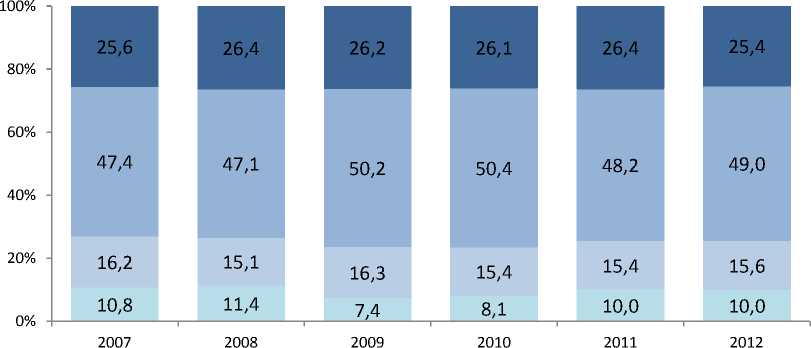

■ Прочие доходы ■ Ресурсные платежи и налог на имущество

Рисунок. Структура доходов госбюджета Республики Узбекистан [3]

На рисунке представлена структура доходов государственного бюджета Республики Узбекистан. Последние годы доля косвенных налогов остается как и прежде высокой. Низкая доля прямых налогов в составе бюджетных доходов объясняется налоговыми ставками, установленными на значительно более низком уровне (например, ставка налога на прибыль - 7,5%, единого налогового платежа 5%, налога на доходы физических лиц 8,5%). В результа- те этого достигается увеличение реальных доходов населения и инвестиционных возможностей предприятий и организаций.

Если во многих странах ставка налога, взимаемого с доходов предприятий и организаций составляет, в среднем, 12,5 – 39,5%, то в Узбекистане этот показатель в течение 1995-2015 гг. снизился с 38% до 7,5%, тем самым выражая качество изменений нашей экономики и особенности развития. Более низкие ставки установле- рационального использования природных ны и по другим видам прямых налогов.

Оптимизация налоговых ставок приводит к важным качественным изменениям в составе доходов государственного бюджета. Самым важным является поэтапное снижение доли налогов, взимаемых с доходов предприятий и повышение доли ресурсных налогов. Данная ситуация поощряет создание благоприятных условий для активной инвестиционной деятельности и ресурсов.

Проводимая модернизация экономики Узбекистана, в последние годы, направленной на создание благоприятных условий для субъектов предпринимательства, оказание содействия их деятельности, дальнейшему укреплению гарантий их прав и свободы, в том числе в области налогообложения создаёт благоприятную среду для развития предпринимательства и укрепления его позиций.

Список литературы Особенности налоговой системы Республики Узбекистан

- http://www.12news.uz

- Налоговый кодекс Республики Узбекистан. - Т.: «Адолат», 2015 г.

- Данные Министерство финансов Республики Узбекистан.

- http://www.soliq.uz