Особенности налоговых систем России и Китая

Автор: Винокуров А.А.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 5-2 (63), 2020 года.

Бесплатный доступ

В данном исследовании будет рассмотрена проблема особенностей, а также сходств и различий налоговых систем России и Китая. Изучение налоговых систем стран мира позволяет производить мониторинг и прогнозирование движения денежных потоков, что важно не только для бизнеса, но и для правительств, которые могут варьировать качество инвестируемых денежных средств в страну, их количество, а также эластичность по уровню установленного налога внутри каждой отдельно взятой страны. Это позволяет выбирать между наполняемостью бюджета страны или повышенным уровнем деловой активности предприятий на ее территории. В работе даны сравнения количественных показателей налоговых систем, дана качественная оценка налоговых систем, а также проведен кластерный анализ налоговых стран мира для оценки возможностей гармонизации налоговых систем.

Налоговая система, Россия, китай, кластерный анализ, сравнение налоговых систем

Короткий адрес: https://sciup.org/170190064

IDR: 170190064 | DOI: 10.24411/2411-0450-2020-10415

Текст научной статьи Особенности налоговых систем России и Китая

В данном исследовании будет рассмотрена проблема особенностей, а также сходств и различий налоговых систем России и Китая

Анализ налоговой системы России.

Согласно ст. 57 Конституции Российской Федерации «Каждый обязан платить законно установленные налоги и сборы» [4, С. 16]. На основании данной статьи 31 июля 1998 года был принят 146-ФЗ, который вводит нормативный акт, полностью регулирующий отношения в данной сфере – Налоговый кодекс Российской Федерации (НК РФ).

Совокупность налогов и сборов представлена: НДФЛ, налогом на прибыль организаций, НДС, акцизами, налогом на добычу полезных ископаемых, водным налогом, налогом на имущество, налогом на игорный бизнес, транспортным налогом, земельным налогом, сборами – торговым, за пользование объектами животного мира, а также рядом специальных налоговых режимов.

На основе отчетности, которая представлена Федеральной Налоговой службой Российской Федерации, был выделена динамика ряд показателей, иллюстрирующий структуру налоговых поступлений (табл. 1) [5]. На основе приведенных данных можно сделать следующие выводы:

-

1. Несмотря на два негативных фактора для российской экономики (санкции со стороны развитых стран вместе с существенным понижением нефтяных котировок)

-

2. Указанные факторы также не повлияли на структуру налоговых поступлений – примерно 80% налоговых поступлений формировались за счет 4 видов налогов: налог на доходы физических лиц, налог на

можно отметить тренд к росту поступлений в бюджет со средним значением роста чуть более 10%;

прибыль, налог на добычу полезных ископаемых и налог на добавленную стоимость. Все эти виды налоговых поступлений вносили примерно одинаковый вклад в общее поступление (незначительный прирост можно отметить по НДПИ, выросший вслед за ростом цен на энергоносители).

Таблица 1. Структура налоговых поступлений РФ 2011-2018 гг.

|

Годы |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

|

Общее поступление в консолидированный бюджет РФ, млрд. руб. |

9720 |

10959 |

11327 |

12670 |

13788 |

14483 |

17343 |

19277 |

|

НДФЛ, % |

21 |

21 |

22 |

21 |

20 |

21 |

19 |

16 |

|

Налог на прибыль, % |

23 |

21 |

18 |

19 |

19 |

19 |

19 |

20 |

|

НДПИ, % |

21 |

22 |

23 |

23 |

23 |

20 |

24 |

29 |

|

НДС, % |

18 |

17 |

16 |

17 |

18 |

18 |

18 |

16 |

|

Остальные, % |

17 |

19 |

21 |

20 |

20 |

22 |

20 |

19 |

Однако, текущее соотношение имеет искажения за счет:

-

1) Девальвации рубля, следствием которой является отсутствие тренда при сравнении с экономиками других стран;

-

2) Ощутимая часть экономики страны представлено компаниями, занимающимися разведкой, добычей, переработкой и продажей энергоносителей. Таким образом, вместе с ростом таких компаний, увеличиваются не только поступления НДПИ, но и поступления налога на прибыль, а также НДС. Данный факт указывает на то, что структура налоговых сборов не может претерпеть существенных изменений.

Таким образом, среди сильных сторон налоговой системы России можно указать:

-

– структурированное налоговое законодательство;

– достаточный уровень транспарентности, простоты восприятия налоговых обязательств для налогоплательщиков;

– гибкость налоговой системы, как инструмента фискальной политики государства.

Среди проблем налоговой системы в России принято выделять [6, с. 3546]:

-

– отсутствие стабильности в проводимой налоговой политике;

-

– высокий уровень налогового бремени, которое лежит на налогоплательщиках;

– превышение разумного количества налоговых льгот, которое приводит к су-

- щественным потерям бюджетов бюджетной системы России;

– недостаточное стимулирование реального сектора экономики.

В итоге, налоговая система Российской Федерации является налоговой системой, оформленной законодательно в отдельный кодекс, что исключает значительную часть дублирующих трактовок в законе, взаимоотношение налоговых агентов с каждым годом становится все более формализованным благодаря переходу к электронному документообороту и электронному денежному обороту, а также системой, активно использующейся правительством для достижения целей, поставленных правительством Российской Федерации.

Анализ налоговой системы КНР.

Юридическое обоснование налоговой системы Китая сложное, вследствие большого количества органов, которые имеют право регламентировать деятельность в этой сфере и, соответственно, большое количество законов. Основных законов, регламентирующих деятельность налоговых агентов в КНР 32 [7]. Среди ключевых необходимо отметить соответствующее положение в Конституции (ст. 56) [8] «Граждане Китайской Народной Республики обязаны в соответствии с законом платить налоги». На 2019 налоговая система представлена 18 налогами [9].

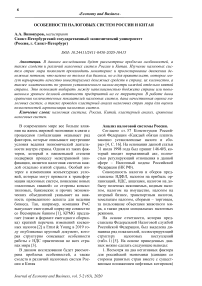

Рис. 1. Структура налоговых поступлений КНР за 2018 год

На рисунке 1 представлена структура налоговых поступлений по данным Государственной администрации по налогам (STA) [10]. Исходя из представленных данных, можно отметить, что две трети поступлений – это налог на добавленную стоимость, налог на прибыль организаций, а также налог на доход юридических лиц. Учитывая бурный рост экономики Китая после принятия некоторых элементов рыночной модели, данный факт указывает на активную предпринимательскую деятельность компаний различного уровня. Это характеризует дополнительный потенциал как экономических агентов по отдельности, так и экономики в целом как достаточный, особенно в рамках того, что КНР является социалистическим государством.

В отличии от российской налоговой системы китайская имеет прогрессивную шкалу налогообложения, что по мнению некоторых экономистов [11, с. 16] является необходимым условием не только для увеличения притока денег в бюджет страны, но и более справедливому распределению ресурсов. Однако стоит указать на то, что по причине того, что Китайская Народная Республика является социалистическим государством, оно берет на себя дополнительные социальные гарантии, что в свою очередь отражается на налоговой системе. Таким образом, китайскую налоговую систему можно назвать прогрессив- ной. Однако, необходимо отметить, что существенный рост экономики Китая за последние 20 лет, ее постепенная трансформация в крупнейшую в мире придают свои особенности. Поэтому, как экономике, так и налоговой системе трудно дать оценку вследствие отсутствия эталона для сравнения.

Таким образом, можно выделить проблемы и преимущества налоговой системы Китая. Среди проблем стоит выделить:

-

1) сложная структура налоговой системы Китая: множество подразделений с самостоятельными правами для разрешения спорных вопросов, система территориального разделения с различными льготами и их различной юридической трактовкой;

-

2) многообразие законов подзаконных актов (более 1500), их смена, внесение уточнений в рамках одного предмета, требующие дополнительных ресурсы инвестора для понимания специфики работы с учетом действующих в каждом конкретном регионе законов и обычаев делового оборота;

-

3) недостаточная эффективность налоговой системы, как инструмента проведения экономической политики государственного аппарата.

Достоинства налоговой системы Китая:

-

1) зависимость от экономической деятельности субъектов, а не от международных цен на добываемые ресурсы;

-

2) несмотря на сложность системы, правительство снижает уровень налогового бремени, указывая на достаточность эластичности системы;

-

3) долгосрочная стратегия правительства, которая позволяет экономическим субъектам планировать деятельность также в долгосрочном периоде, что улучшает инвестиционный климат, как для внешних инвесторов, так и для внутренних.

В итоге налоговая система КНР характеризуется комплексной законодательной системой, является прогрессивной и социально-ориентированной, налоговые агенты которой представляют собой рыночную структуру экономики страны.

Сравнительный анализ налоговых систем КНР и РФ

В рамках сравнительного анализа проведенных систем необходимо отметить общее черты и различные, а также особенности систем. Общая сравнительная характеристика представлена в таблице 2.

Среди общих черт необходимо отметить то, что обе налоговые системы активно используются правительствами обеих стран, как часть экономической политики. Также обе налоговые системы косвенно характеризуют особенности экономики стран. Так, Россия, как одни из главных мировых поставщиков энергоносителей, имеет отдельный налог на такую деятельность в своей структуре в то время, как Китай обладает сложной системой налогообложения, которая позволяет оптимально регулировать совокупность множества экономических агентов различного уровня.

Среди различий необходимо выделить различный подход к законодательной основе налоговых систем обеих стран, различие в социальной направленности показывает недостаточную развитость аппарата социальной поддержки в России, что приводит к разным налогам, преобладающие в структуре налоговых поступлений.

Особенности каждой системы состоят в тех задачах, которые стоят перед налоговой системой и перед экономикой в целом. Так, российская экономика пытается уйти от доминирования поступления средств в казну от торговли энергоносителями путем увеличения НДС и регрессивности налогов, а китайская – сдержать падение темпов экономического роста вместе с сохранением социальных гарантий.

Таблица 2. Сводная сравнительная характеристика налоговых систем РФ и КНР

|

Страны/ Итоги сравнения |

Россия |

Китай |

|

Общее |

|

|

|

Различное |

законодательный документ, описывающий налоговые взаимоотношения

ность налоговой системы

НДПИ |

|

|

Особенности |

Уход от доминирования НДПИ |

Сдерживание темпов падения ВВП |

В отношении потенциального взаимодействия стран и синхронизации совместных действий необходимо отметить значительную разницу в экономическом развитии приведенных к сравнению стран. Это приводит к невозможности навязывать свои условия экономического сотрудничества на текущий момент. Многие эксперты подчеркивают, что несмотря на тесные связи России и Китая на политической арене, разрыв в экономическом плане слишком велик, чтобы им пренебрегать. Так, например, профессор Фуданьского университета Чжао Хуашэн на вопрос журналистам, касающийся равноправности взаимоотношений, отметил, что: «Существуют две категории: политическая и экономическая. В политическом плане – отношения будут оставаться равноправными практически в любом случае. А вот в экономическом – объективно мы в разных, несоразмерных категориях» [12].

Часть исследователей отмечает в своих работах, что взаимодействие стран при диспропорциях экономического развития стран имеет потенциал для обеих стран [13, с. 431]. Однако, в актуальное время трудно воспроизвести модели, описанные у данных исследователей.

Кластерный анализ

Кластерный анализ – это метод классификационного анализа; его основным назначением является сортировка исследуемых объектов и признаков на однородные в некотором смысле группы, или кластеры. Это многомерный статистический метод, поэтому предполагается, что исходные данные могут быть значительного объема, т. е. существенно большим может быть, как количество объектов исследования (наблюдений), так и признаков, характеризующих эти объекты.

Среди величин, которые оценивают сходство налоговых систем в рамках экономических моделей различных стран в данном исследовании были выделены следующие:

– НДС;

–НДФЛ;

-

– Налог на прибыль;

-

– Оценочное суждение о прогрессивности шкал;

-

– Оценка налоговых систем в мире компанией PwC;

-

– Доля налоговых поступлений в бюджет от ВВП;

-

– Уровень ВВП стран;

-

– критерий оценки консалтингового агентства PwC [1].

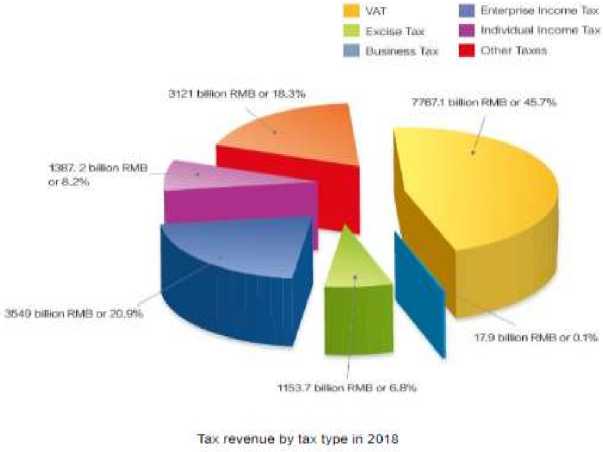

Для определения компьютером количества кластеров в рамках данной работы использовался SPSS. Итогом обработки массива данных стал вывод об оптимальном количестве кластеров, программа указала 4 кластера (более подробно на рисунке 2).

Рис. 2. Определение количества кластеров через двухэтапный кластерный анализ через 7

признаков

Сводка для

|

Алгоритм |

Two Step |

|

Входные поля |

7 |

|

Кластеры |

4 |

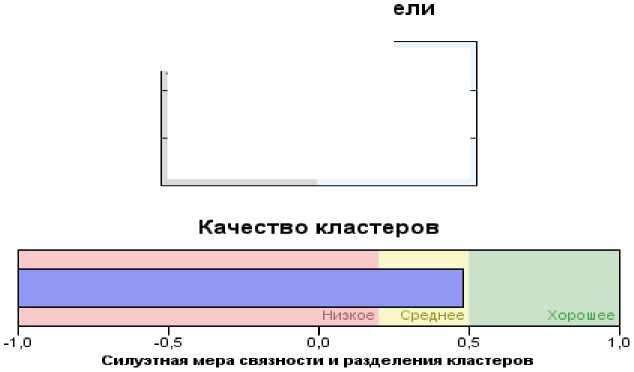

На рисунке 3 представлены данные о результатах проведенного анализа. Россия и Китай оказались в одном кластере, однако по графическим данным дендрограммы можно увидеть, что разница между ними существенна. Несмотря на то, что качество кластеризации является не очень высоким (менее 0,5), получившаяся группировка по кластерам, а также дендрограмма обладают большим спектром и дифференциацией данных, характеризующих налоговые системы.

Рис. 3. Элемент построенной дендрограммы

Итогом произведенного анализа можно назвать тот факт, что отличия налоговых систем России и Китая оказались существенными. Действительно, различные направления проводимой государственной политики, присутствие прогрессивного налогообложения в КНР, тенденция к снижению налогового бремени в Китае и повышению в России.

Факты указывают на то, что не только экономические системы различны, но и производное от налоговых систем также различно.

Заключение.

В рамках подведения итогов проведенной работы можно выделить следующие моменты.

Во-первых, налоговые системы (в частности, системы России и Китая) представляют собой динамично развивающиеся сферы государственной деятельности. Она включает в себя не только внедрение или исключение налогов, но также обеспечение условий транспарентности, безопасности транзакций, а также повышения значимости социального фактора, как основы деятельности любого государства.

В-вторых, через изучение налоговой системы, можно получить одну из характеристик системы экономической, следовательно, через выделение вклада фискальной политики в развитие экономики на основе статистических данных можно получить актуальные данные о экономической системе.

Таким образом, налоговая система представляет собой совокупность нескольких элементов (законодательство, существующие налоги, действия налоговых агентов), однако анализ налоговой системы в совокупности необходимо, необходимо производить с учетом динамических изменений.

Кластерный анализ подтвердил выводы, к которым автор пришел в результате сравнения налоговых систем этих стран. Так, можно подчеркнуть различие налоговых систем России и Китая, что приводит к затруднениям в заимствовании успешных реформ в приведенной области. Это происходит в первую очередь из-за различий в целях правительств. КНР стремится стабилизировать экономическое положение закрепить лидерство и делает ставку на стимулирование внутреннего спроса путем снижения налоговых поступлений. Россия в последние годы проводит обратную политику, которая заключается в снижении зависимости поступлений в бюджет от добывающего сектора и расширения возможностей государства по реакции на негативные факторы, часто имеющие политический, а значит, непредсказуемый характер. К сожалению, достижение этих целей затруднено без повышения налоговых обязательств внутри страны.

Список литературы Особенности налоговых систем России и Китая

- Paying Taxes 2020 / PwC. - [Электронный ресурс]. - Режим доступа: https://www.pwc.com/gx/en/paying-taxes/pdf/pwc-paying-taxes-2020.pdf

- Inside Indirect Tax / KPMG LLP. - [Электронный ресурс]. - Режим доступа: https://tax.kpmg.us/insights/inside-indirect-tax.html

- Worldwide VAT, GST and Sales Tax Guide 2019 [Электронный ресурс] / EY. - Режим доступа: https://www.ey.com/Publication/vwLUAssets/ey-2019-Worldwide-VAT-GST-and-Sales-Tax-Guide/$FILE/ey-2019-Worldwide-VAT-GST-and-Sales-Tax-Guide.PDF

- Таранин А.Б. Конституция Российской Федерации: Герб. Флаг. Гимн. 2018 год. - Изд-во АСТ, 2018. - 64 с.

- Налоговая аналитика [Электронный ресурс] / ФНС РФ. - Режим доступа: https://analytic.nalog.ru/portal/index.ru-RU.htm