Особенности оценки финансового состояния компаний на основе данных о денежных потоках

Автор: Киселева Алла Васильевна, Мундусова С.М.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 12-1 (46), 2018 года.

Бесплатный доступ

В статье рассматривается возможность оценки финансового состояния компании, в частности, определения ее фазы финансового цикла, на основе данных о денежных потоках. Приведены результаты применения модели финансового цикла, разработанной М.А. Алексеевым, к выборке компаний. Также рассмотрена взаимосвязь между полученной оценкой финансового состояния в рамках применяемой модели с показателями ликвидности, рассчитываемыми на основе данных бухгалтерского баланса.

Оценка финансового состояния, денежные потоки, ликвидность, финансовая устойчивость, модель финансового цикла

Короткий адрес: https://sciup.org/170180754

IDR: 170180754 | DOI: 10.24411/2411-0450-2018-10240

Текст научной статьи Особенности оценки финансового состояния компаний на основе данных о денежных потоках

Получение объективной оценки финансового состояния компании является одной из важных задач, представляющих интерес для всех стейкхолдеров компании. В условиях экономической неопределенности становится значимым определение не только текущего, но и будущего финансового состояния компании, что затрудняет выполнение обозначенной задачи. В качестве модели, способной оценить финансовое состояние компании на текущий момент и рассмотреть возможность его изменения в будущем, можно назвать модель финансового цикла компании, разработанную М.А. Алексеевым [1].

Оценка финансового состояния компании в рамках данной модели производится на основе данных о денежных потоках, текущих и ожидаемых в будущем. Предполагается, что выявленные соотношения между денежными поступлениями и платежами компании, способны охарактеризовать как платежеспособность компании, так и ее финансовую устойчивость. Данное предположения, как и вся модель в целом, основана на положениях гипотезы финансовой нестабильности (далее – FIH) Х. Мински.

Согласно FIH, хозяйствующие субъекты склонны накапливать «финансовую хрупкость», привлекая в стадии оживления для реализации инвестиционных проектов все больший объем заемных средств. В определенный момент, компания становится неспособной обслуживать имеющийся у нее уровень задолженности, в начале – в части тела долга, затем и в части процентов. Предполагается, что в рамках данной модели становится возможным определить, когда компания способна обслуживать свои долги, а когда она вынуждена рефинансировать их.

Для определения типа финансового состояния в рамках модели финансового цикла М.А. Алексеева предлагается два показателя – индекс ликвидности и индекс доходности дисконтированного потока. Для расчета индекса ликвидности предлагается формула (1).

pi i =

( )

CFO-+ CFI_

CFO+CFI

| |

+ 1, (1)

где CFO, CFI – сальдо денежных потоков от операционной и инвестиционной деятельности соответственно;

(CFO + CFI ) – сумма платежей по инвестиционной и основной деятельности;

(CFO + CFI ) – поступление денежных средств от текущих и инвестиционных операций [2, с.139].

Индекс доходности дисконтированного потока (далее – индекс доходности) ком- пании будет представлен в виде формулы (2).

PI = $Рфп+

PI = | 5Вфп_|,

где SDϕп+ – сумма дисконтированных значений положительного денежного потока;

SDϕп- – сумма дисконтированных значений отрицательного денежного потока.

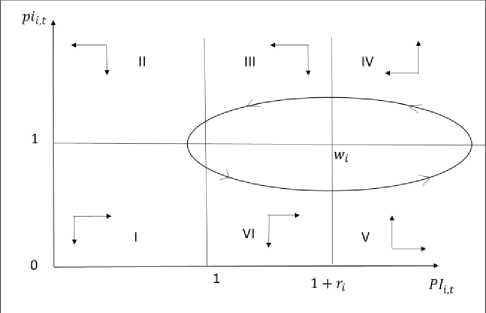

Предполагается, что компания является финансово устойчивой на рассматриваемом временном горизонте m при значениях pi≥1, PI≥1 [1, с.139]. В таком случае достигается превышение поступлений по операционной и инвестиционной деятельности над соответствующими платежами. Соответственно, компании, имеющие значение индекса доходности меньше единицы, предположительно находятся в банкротном или предбанкротном состоянии (положение I и II на рисунке).

Рисунок 1. Финансовый цикл и классификация хозяйствующих субъектов по финансовому состоянию [1, c.139]

Предлагается применить данную модель к реальной выборке компаний из отрасли «сельское хозяйство» для выявления соответствий между показателями, представленными в рамках данной модели, и традиционными финансовыми показателями. Исходя из этого, сформулируем гипотезу: «Компании, отнесенные к компаниям с IV фазой финансового состояния (финансово устойчивые), в совокупности будут более ликвидными, чем компании, отнесенные к другим фазам финансового состояния».

Была сформирована предварительная выборка из трехсот восьмидесяти компаний, относящих свою деятельность к отрасли сельское хозяйство. Информационной базой выступила система раскрытия информации – СКРИН. В последующем из их числа были отобраны компании, предоставившие свою финансовую отчетность (данные баланса, отчета о финансовых результатах, отчета о движении денежных средств (далее – ОДДС)) за период с 2013 по 2016 г. В последующем из начальной выборки также были исключены компании, для которых погрешность по методике оценки качества ОДДС, разработанной М.А. Алексеевым, в части составления раздела движения денежных средств от финансовых операций составила более 5% [2]. В результате окончательная выборка составила тридцать девять компаний.

В качестве года, для которого будут рассчитываться индексы ликвидности и доходности, был принят 2014 год. Так для расчета индекса доходности дисконтированного потока вместо ожидаемых денежных потоков будут использованы фактические потоки за 2015 и 2016 год. Для приведения их величины к 2014 г. необходимо определение ставки дисконтирования (r i ).

Как известно, ставка доходности в рамках модели CAPM представляет собой безрисковую ставку доходности увеличенную на риски вложения в акционерный капитал. Стоит отметить, что величина риска вложения в акционерный капитал различается для каждой компании, поэтому для применения к выборке компаний возьмем условное значение. В ряде исследований в качестве условной величины премии за риск предлагается значение, равное 5% [3, с. 75].

Величина безрисковой ставки доходности, как правило, приравнивается к ставке доходности по государственным облигациям страны, в валюте которой компания осуществляет свои операции. Средняя ставка доходности по государственным казначейским облигациям в 2014 году в

России составляла около 9 процентов [4]. Таким образом, нами было определено условное значение ставки дисконтирования в 14%, следовательно пороговое значение индекса (1+r i ) доходности составит 1,14. С учетом принятых допущений была применена рассмотренная модель финансового цикла для сформированной выборки компаний. Результаты, отражающие распределение компаний по фазам финансового состояния, представлены в таблице 1.

Таблица 1. Структура компаний по фазам финансового состояния в рамках модели

М.А. Алексеева в выборке компаний из отрасли «сельское хозяйство» за 2014 год

|

Фазовое состояние |

Качественная характеристики финансового состояния |

Число компаний соотвествующего типа в с/х |

Компании соотвествующего типа в с/х, % |

|

I |

Предбанкротное |

8 |

20,51 |

|

II |

Кризисное |

1 |

2,56 |

|

III |

Спекулятивное |

12 |

30,77 |

|

IV |

Финансово устойчивое |

7 |

17,95 |

|

V |

Финансово зависимое |

0 |

0,00 |

|

VI |

Гиперспекулятивное |

11 |

28,21 |

Доминирующим для наблюдаемой выборки из отрасли «сельское хозяйство» является III фазовое состояние, т.е. «спекулятивное» финансовое состояние. Характеристикой компаний данного типа является нормальная ликвидность (pii>1) и доходность ниже ожидаемого рын-ком(PIi<(1+ri)), вследствие чего для них характерен риск возможной потери платежеспособности. Далее в структуре по убыванию удельного веса идут: компании в гиперспекулятивном финансовом состоянии (28,21%). Их отличие от предыдущих заключается в том, что они не обладают достаточным уровнем ликвидности, то есть текущие платежи в данных компаниях превышают текущие поступления. За ними идут компании, состояние которых можно описать как предбанкротное (20,51%), и только затем – финансово устойчивые (17,95%).

В целом, исходя из полученных результатов можно заключить лишь то, что большая часть компаний в выборке не получает необходимого для успешного функционирования уровня доходности, и у довольно значительной части компаний можно диагностировать проблемы с ликвидностью.

Для определения ликвидности данных компаний были рассчитаны коэффициенты ликвидности, представленных в таблице 2 [5, с.145]. В качестве нормативных значений коэффициентов в основном были взяты их предельно допустимые значения.

Таблица 2. Формулы расчета коэффициентов ликвидности [5, с. 145]

|

Наименование |

Принятое сокращение |

Строки отчетности по РСБУ |

Нормативное значение |

|

Коэффициент текущей ликвидности |

CA/CL |

1200/1500 |

>1 |

|

Коэффициент быстрой ликвидности |

(CA – INV)/CL |

(1200 – 1210)/1500 |

>0,8 |

|

Коэффициент ликвидности при мобилизации средств |

INV/CL |

1210/1500 |

>0,5 |

|

Коэффициент абсолютной ликвидности |

CASH/CL |

1250/1500 |

>0,2 |

|

Коэффициент отношения чистого оборотного капитала к обязательствам |

WC/TA |

(1200-1500)/1600 |

>0 |

П од ликвидными будем понимать компании с четырьмя показателями ликвидности, удовлетворяющими приведенным нормативам, из пяти хотя бы за один год, при условии, что в динамике показатели идут на улучшение. В таблице 3 представлено отношение компаний, определенных нами как ликвидные, к общему числу компаний отдельно по каждому типу финансового состояния.

Таблица 3. Отношение ликвидных компаний к общему числу компаний в каждой и фаз финансового состояния

|

Фаза финансового состояния |

I |

II |

III |

IV |

V |

VI |

|

Соотношение ликвидных компаний к общему числу компаний, относящихся к данной фазе |

3/8 |

1/1 |

6/12 |

7/7 |

0 |

5/11 |

Для большей наглядности предлагается сгруппировать фазы финансового состояния в три условные группы. Так, компании в I и II фазе определим как неустойчивые, в IV и V – финансово устойчивые, в III и VI – спекулятивные. Таким образом, можно сказать, что к финансово устойчивым компаниям были отнесены те компании, у которых доходность была выше ожидае- мой рынком, к спекулятивным – ниже ожидаемой рынком, но не приносящая прямых убытков, к финансово неустойчивым – компании, несущие убытки (значение индекса ликвидности меньше 1). Полученное распределение ликвидных компаний по выделенным группам представлено в таблице 4.

Таблица 4. Распределение ликвидных компаний в зависимости от типа финансового состояния

|

Устойчивые (IV и V) |

Спекулятивные (III и VI) |

Неустойчивые (I и II) |

|

|

Соотношение ликвидных компаний соответствующих типов к общему числу компаний |

7/7 |

11/23 |

4/9 |

|

Процент ликвидных компаний, % |

100 |

47,83 |

44,44 |

Таким образом, выдвинутая ранее гипотеза подтвердилась, так как все компании, отнесенные к финансово устойчивым компаниям в рамках рассматриваемой модели, имеют показатели ликвидности, соответ- ствующие нормативным значениям.

Подводя итоги, можно сказать, что рассмотренная модель позволяет на основе имеющейся информации о денежных потоках компании, дать основательную оценку финансовому состоянию компании чего становится возможным определение фазы финансового цикла компании. Определение конкретной фазы в свою очередь дает возможность оценить не только текущее состояник компании, но и рассмотреть его перспективы при дальнейшем функционировании. Объективность полученных оценок отражает их соотвествие показателям ликвидности, рассчитываемым на основе данных бухгалтерского баланса.

-

и охарактеризовать доходность ее

операций, текущих и будущих, на основе

Список литературы Особенности оценки финансового состояния компаний на основе данных о денежных потоках

- Алексеев, М.А. Моделирование финансового цикла и поведение компании в информационном пространстве информационного рынка//Вестник НГУЭУ. -2017. -№3. -С. 131-145.

- Алексеев, М.А. Савельева, М.Ю. Дудин С.А. О качестве составления отчета о движении денежных средств в российских компаниях//Сибирская финансовая школа. -2016. -№3 (116). -С. 142-146.

- Дамодаран, А. Инвестиционная оценка: Инструменты и методы оценки любых активов/Дамодаран А. -9-е изд., перераб. и доп. -М.: Альпина Пабл., 2016. -1316 с.

- Значения кривой бескупонной доходности государственных облигаций (% годовых) URL: http://www.cbr.ru/hd_base/zcyc_params/

- Киселева А.В., Мундусова С.М. Влияние манипулирования финансовой отчетностью на состояние ликвидности компании//Актуальные вопросы права, экономики и управления: сборник статей XI международной научно-практической конференции, 5 декабря 2017 г. -Пенза: МЦНС «Наука и просвещение», 2017 -336 с.