Особенности оценки рисков с позиции поведенческой экономики

Автор: Киселева И.А., Симонович Н.Е., Асмолова Е.В., Шаповалов Ю.А.

Журнал: Вестник Воронежского государственного университета инженерных технологий @vestnik-vsuet

Рубрика: Экономика и управление

Статья в выпуске: 1 (75), 2018 года.

Бесплатный доступ

Тема. Статья посвящена актуальной теме современности – управлению рисками с точки зрения поведенческой экономики. Поскольку отечественная теория управления рисками находится в стадии формирования, то проблема четкого всестороннего определения понятия «риски» приобретает в настоящее время особую актуальность. Цели. Изучение механизма управления рисками в экономике с позиции психологии. Задачи. Рассмотреть основные понятия риск-менеджмента; изучить его составляющие в предпринимательской деятельности; отразить систему и принципы управления риском. Методология. В качестве методов при выполнении работы выступали методы познания, ретроспективного и документального анализа, а также синтез, обобщения, систематизация. Результаты. Исследованы когнитивные и психофизические факторы, определяющие ценность выбора в условиях риска, предложенные израильскими учеными Даниелем Канеманом и Амосом Тверски, которые способствовали фундаментальному прорыву в понимании человеческого поведения в условиях неопределенности и создавшие экономическую теорию перспектив. Область применения. Управление рисками с позиции экономической психологии. Выводы. Психологические основы принятия решений в рисковых ситуациях играют фундаментальную роль. В риске всегда есть некая субъективная величина, зависящая от индивидуальной субъективной оценки вероятности. Установлен тот факт, что в большинстве случаев индивидуумы не склонны к риску, и как правило, равное изменение выгод и потерь имеет неравное значения для субъекта, так потери при прочих равных условиях переживаются лицом, принимающим решение, с большими эмоциональными затратами. Между динамикой уровня риска и динамикой доходности существует прямая зависимость, а именно: чем выше средняя доходность конкретной операции, тем выше связанный с нею риск. Уровень угроз на рынке сегодня выше уровня потенциальной прибыли.

Риск, оценка риска, неопределенность, положение человека, принятие решений

Короткий адрес: https://sciup.org/140229988

IDR: 140229988 | DOI: 10.20914/2310-1202-2018-1-379-384

Текст научной статьи Особенности оценки рисков с позиции поведенческой экономики

Одним из основных видов деятельности, характерным для живых существ, является процесс принятия ими решений. Так, главной задачей для поведенческих и социальных наук стала попытка понять и объяснить поведение лиц, принимающих решения (ЛПР). Действительно, многие науки непосредственно имеют дело с решениями, принимаемыми покупателями, менеджерами, государственными деятелями и др. В процессе принятия решений встают как нормативные, так и описательные задачи. Так, нормативный анализ обычно используют, когда ведется исследование природы рационального поведения и логики в процессе принятия решений. Его противоположностью является описательный анализ, рассматривающий убеждения и предпочтения людей такими, какие они есть в действительности, а не какими они должны быть. Имеет место конфликт между этими двумя видами анализа, что оказывает сильное влияние на результаты исследований природы решений и выбора.

Когда ведется анализ принятия решений, как правило, различают вероятностный выбор и выбор, сделанный при отсутствии риска. Очень распространенным примером решения, принимаемого в условиях риска, является принятие решения участвовать в играх на деньги (лотерея), где будут получаться результаты с определенными соответствующими вероятностями.

В настоящей статье будут освещены когнитивные и психофизические факторы, определяющие ценность выбора в условиях риска, предложенные двумя израильскими психологами-исследователями Даниелем Канеманом и Амосом Тверски, которые способствовали фундаментальному прорыву в понимании человеческого поведения в условиях неопределенности и создавшие экономическую теорию под названием «Теория Перспектив» [1, 2].

Выбор в условиях риска

Зачастую, при принятии решения, ЛПР сталкивается со сложностью, связанной с неопределенностью и риском. Человек, к сожалению, не может сделать предсказание с высокой точностью и предсказать погоду на завтра, результаты лечения сложной болезни или стоимость ценной бумаги в продолжительной перспективе. Следовательно, нужно принять решения без достоверного знания о результатах процессов. Поэтому процесс изучения принятия решений сосредоточен на анализе выбора между сравнительно простыми игровыми ситуациями с заданными вероятностями выигрышей – в надежде, что при анализе этих несложных задач будут выявлены общие теоретические подходы к оценке риска и ценности.

В психологии под риском понимается риск – вероятность потерь при действиях, сопряженных с опасностями [3, с. 22]. Соответственно нерискованное действие (решение) – более спокойное, не связанное с угрозой неудачи, поражения, кажущееся более надежным и безопасным.

Даниел Канеман и Амос Тверски представили подход к анализу выбора в условиях риска, выводящий множество гипотез из психофизического анализа ценности и вероятности [4].

Сам психофизический подход при анализе принятия решений восходит к уникальному эссе Даниэля Бернулли, которое было опубликовано в 1738 году. В нем великий математик делает попытку объяснить, почему люди не склонны к риску и от чего непринятие риска снижается с увеличением богатства [5].

Он приводит следующую задачу: рассматривается выбор между предложением, где игрок выигрывает 1 000 монет с вероятностью 85% (соответственно с вероятностью 15% не выигрывает ничего), и альтернативой, где игрок получает 800 монет безусловно.

Оказалось, что большинство людей предпочитает уверенность игре, хотя она имеет более высокий ожидаемый результат (математическое ожидание = 0.85 • 1 000 + 0.15 • 0 = 850) который превосходит гарантированный результат в 800 монет.

Таким образом, делается вывод о предпочтении гарантированного выигрыша, что служит примером проявления несклонности к риску.

В общем случае мы будем понимать под несклонностью к риску – предпочтение гарантированного результата участию в игре с большим или равным выигрышем, а под склонностью к риску будем понимать отказ от гарантированного результата в пользу игры с равным или меньшим ожидаемым выигрышем [6, 7].

Бернулли сделал вывод, что людям свойственно оценивать возможные исходы игры не на основе ожидаемого денежного результата, а на основе ожидаемой субъективной ценности этих результатов. При этом субъективная ценность игры все так же является средневзвешенной вероятностной величиной. Также был сделан вывод о том, что чтобы объяснить несклонность к риску, можно рассматривать субъективную ценность, как вогнутую функцию денежного дохода, при этом для такой функции различие полезностей между 200 и 100 монетами больше, чем разница полезностей между 1 200 и 1 100 монетами.

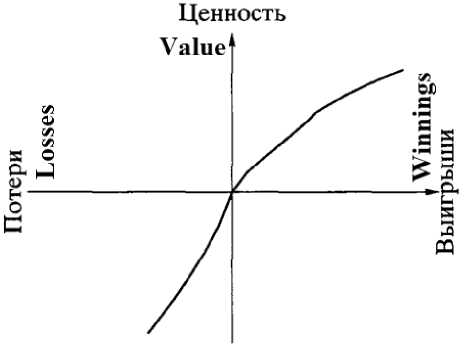

Если мы объединим функции ценности для выигрышей и потерь, то получим S-образную функцию, которая приведена на рисунке 1.

Рисунок 1. Гипотетическая функция ценности Figure1. Hypothetical function of value

Функция ценности, изображенная на рисунке 1, обладает следующими свойствами: (а) – определена в области выигрышей и потерь; (б) – вогнута в области выигрышей и выпукла в области потерь; (в) – функция значительно более крутая для потерь, чем для выигрышей.

Последнее качество (в), называется «несклонностью к риску». Оно несет следующее экономическое содержание: потеря Х долл. более нежелательна для ЛПР, чем выигрыш Х долл.

Сегодня, предположение о том, что ЛПР не склонны к риску играет центральную роль в экономической теории. При этом из анализа функции ценности вытекает ряд важных свойств, о которых необходимо помнить. Так, если мы находимся в области выигрышей, мы имеем вогнутую функцию ценности, которая отражает несклонность к рисковым операциям, обратно, если мы находимся в области потерь, мы имеем выпуклую функцию ценности, которая отражает склонность ЛПР к рисковым операциям [8, с. 22].

В основе классического понимания процесса принятия решений лежат идеи фон Неймана и Моргенштерна, которые устанавливают поведение рационально действующего индивида в процессе принятия им решения. [9; 10]. Среди этих идей или аксиом, можно выделить принцип транзитивности, при котором если 1 вариант предпочитается 2 варианту и 2 вариант предпочитается 3 варианту, то 1 вариант предпочтительнее 3 варианта. Другим важным принципом является замещение, при котором если 1 вариант предпочитается 2 варианту, то при прочих равных условиях 1 и 3 варианты предпочтительнее 2 и 3 вариантов.

Также, когда исследуется рациональное поведение, используются два принципа: инвариантности и доминирования. В основе доминирования лежит условие, что если ожидание 1 варианта, не хуже или равно ожиданию 2 варианта, и лучше ожидания 2 варианта, как минимум в одном аспекте, то 1 вариант предпочитается 2 варианту. Если мы рассматриваем принцип инвариантности, то тут следует помнить, что он требует независимости порядка предпочтения между вариантами от способов их описания. Однако необходимо заметить, что последний принцип зачастую не может быть выполнен, что подрывает фундамент классического понимания рационального процесса принятия решений.

Рамочные (фреймовые) эффекты при оценке результатов

В результате влияния неопределенности на результат, мы всегда имеем некоторое количество возможных вариантов с соответствующими им вероятностями. Тем не менее, полученные результаты можно описать как выгоды или потери. Инвариантность предполагает, что изменение описания результатов не будет влиять на порядок их предпочтений [11, 12]. Далее будет показано на примерах, как инвариантность может быть нарушена.

Условные обозначения: N – число респондентов, (%) – процент опрошенных, выбравших этот вариант.

Пример 1 (N = 152 респондента):

В некотором государстве предполагается вспышка болезни, при этом ожидается, что в результате эпидемия убьет 600 человек. Предлагаются 2 альтернативные программы по предотвращению последствий эпидемии. Пусть существуют следующие точные оценки последствий предложенных программ:

-

1. Если будет проведена 1 программа, то будут спасены 200 человек (72%).

-

2. Если будет проведена 2 программа, то вероятность спасти всех жителей составит 33.3%, а вероятность, что не выживет никто, составит 66.6% (28%).

В нашем примере ставится проблема, состоящая в том, что при вспышке эпидемии могут погибнуть 600 человек. При этом, как и ожидалось, результатом предпочтений явился выбор респондентами варианта, гарантированно сохраняющего 200 жизней, а не 600, но с вероятностью 0,33.

Пример 2 (N = 155) :

-

1. Если принять программу 3, то умрет 400 человек (22%)

-

2. Если принять программу 4, то никто не погибнет с вероятностью 0,33, и с вероятностью 0,67 умрут 600 человек (78%).

Величины 3-его и 4-ого вариантов 2-ого примера совпадают с величинами 1-ого и 2-ого вариантов 1-ого примера. При этом предполагается, что во втором случае есть вероятность спасти 600 человек. Данный пример показывает, что люди имеют большую склонность к риску во втором примере, в сравнении с первым.

Так, предположение об инвариантности является несостоятельным, это признают как опытные респонденты, так и новички. К тому же она не исключена, даже когда респондентам дается возможность отвечать на оба вопроса, представленных в первом и втором примерах одновременно. При этом респонденты зачастую сами озадачены, когда сравнивают собственные противоречивые ответы. И даже после осознания формулировок проблем, они также, как и прежде, проявляют несклонность к риску, когда речь идет о спасении жизней, и при этом проявляют склонность к риску, при угрозах потери жизней.

Приведем несколько примеров, демонстрирующих противоречивые аксиомы доминирования рационального выбора.

Пример 3 (N = 150) :

Необходимо принять сразу два решения. Рассмотрим каждое из них.

Решение 1.

-

А. существует гарантированный выигрыш в размере 250 $ (84%)

-

В. существует 25% вероятность получить 1 000 $ и 75% вероятность не получить ничего (16%) Решение 2.

-

С. существует гарантированная потеря в размере 750 $ (13%)

-

D. существует 75% вероятность потерять 1 000 $ и 25% вероятность не потерять ничего (87%)

Как видно из результатов данного примера, совпадающих с логикой предыдущих рассуждений, большинство опрошенных демонстрируют несклонность к риску в первом решении в пользу выигрыша, который гарантирован при любом исходе, при этом даже большее число опрошенных демонстрировали склонность к риску во втором решении, когда была предложена альтернатива, предусматривающая гарантированные потери. В результате опроса 73% опрошенных выбирали совместно исходы A и D, в то время как одновременно выбирали исходы B и C лишь 3% респондентов.

Данные результаты приводят в недоумение. Инвариантность является необходимой, при этом она интуитивно отвергается, что было доказано эмпирически. ДаниелКанеман и Амос Тверски предположили, что существуют два пути, способных преодолеть сложившееся противоречие. Первый вариант предполагает разработку некой стандартной процедуры для трансформации эквивалентных версий некой проблемы в одну стандартную форму. При этом высказывается такое пожелание, как: рассматривать проблемы принятия решений в терминах стоимости, а не со стороны выигрышей и потерь [13–15].

Вторым вариантом, элиминирующим противоречие принципа инвариантности может служить оценка исходов в страховых показателях, а не психологических последствий. Но необходимо помнить, что данный критерий подойдет скорее для измерения человеческих жизней, но совершенно не адекватен для задач, к примеру, рационального поведения в вопросах финансов. При этом мы не можем ожидать сохранности инвариантности фреймов, при том, что уверенность в конкретном выборе совсем не гарантирует такого же выбора при измененных условиях [16–18]. Поэтому, для измерения силы предпочтений рекомендуется предумышленное изменение фреймов в повторяющихся ситуациях.

Психофизика возможностей

Предположим, что установлена ценность статуса-кво, равная нулю. Допустим, что существует денежный приз в размере 300 $ и присвоим этому призу ценность в размере единицы. Допустим, что мы получаем лотерейный билет, при наличии нашего единственного приза. При этом ценность результатов такова, что она распределена между 0 и 1, где она равна нулю, при отсутствии шанса на выигрыш, и 1, когда выигрыш приза – гарантирован.

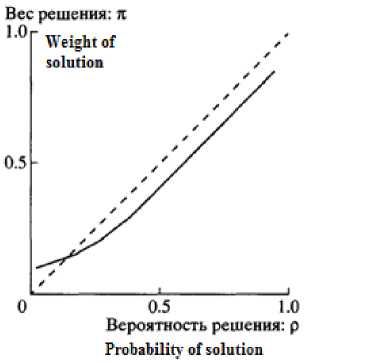

Предполагаем, что ценность лотерейного билета есть нелинейная функция от вероятности выигрыша. При том, что изменение с 0% до 5% имеет больший эффект, чем изменение с 30% до 35%, которое само по себе меньше, чем повышение с 95% до 100%. Данная гипотеза иллюстрируется при помощи кривой на рис. 2, график которой показывает удельный вес события как функцию от его численно фиксированной вероятности.

Особенность рисунк а 2 состоит в том, что сам вес решений находится в регрессионной зависимости от вероятности решений за исключением окрестностей конечных точек, при том, что изменение вероятности на 0,05 изменит ценность проекта менее, чем на 5%.

Рисунок 2. Гипотетическая весовая функция

Figure 2. Hypothetical weight function

Рисунок 2 показывает, что почти на всей области определения функции вес решений менее соответствующих им вероятностей. При этом наблюдается переоценка людьми высоких и средних значений вероятностей в сравнении с результатом, который гарантирован, которая ведет к проявлению несклонности к риску при испытаниях с положительным исходом, и которая снижает их привлекательность [19, с. 24]. Стоит обратить внимание на значения вероятности, являющиеся низкими. Им соответствуют большие коэффициенты, при том, что наблюдается эффект, при котором невероятно

Список литературы Особенности оценки рисков с позиции поведенческой экономики

- Kahneman D., Tversky A. Prospect Theory: An Analysis of Decision Under Risk. Econometrica, 1979.

- Tversky A., Kahneman D. Advances in prospect theory: cumulative representation of uncertainty//Journal of Risk and Uncertainty. 1992.

- Ильин Е.П. Психология риска. М: Питер, 2012. 156 с.

- Канеман Д. Думай медленно… Решай быстро. М.: АСТ, 2014. 427 с.

- Bernoulli D. Specimen theoriae novae de mensurasortis//Commentarii academiae imperialis petropolitanae. 1738. V. 5. P. 175-192.

- Автономов В.С. Человек в зеркале экономической теории: (Очерки истории зап.экон. мысли). М.: Наука, 1993. 175 с.

- Козелецкий Ю. Психологическая теория решений. М.: Прогресс, 1979. 504 с.

- Киселева И.А., Симонович Н.Е. Оценка рисков с учетом влияния человеческого фактора//Экономический анализ: теория и практика. 2014. № 2 (353). С. 21-27.

- Фон Нейман Дж., Моргенштерн О. Теория игр и экономическое поведение. М.: Наука, 1970. 708 с.

- Вяткин В.Н., Гамза В.А., Маевский Ф.В. Риск-менеджмент. М: Юрайт, 2015. 352 с.

- Черешкин Д.С. Управление рисками и безо-пасностью. М.: Издательская группа URSS, 2010. 200 с.

- Акаев А.А. и др. Проекты и риски будущего: концепции, модели, инструменты, прогнозы. М.: Издательская группа URSS, 2011. 432 с.

- Covello V.T., Mumpower J. Risk Analysis and Risk Management: An Historical Perspective//Risk Analysis. 1985. V. 5. № 2. P. 103-120.

- Эрроу К. Восприятие риска в психологии и экономической науке//THESIS. 1994. № 5. С. 81-90.

- Рингланд Д. Будущее как неизведанное пространство: интеграция Форсайта в принятие страте-гических решений//Форсайт. 2013. Т. 7. № 4. С. 60-69.

- Саритас О. Технологии совершенствования человека: перспективы и вызовы//Форсайт. 2013. Т. 7. № 1. С. 6-13.

- Дубров А.М., Лагоша Б.А., Хрусталёв Е.Ю. Моделирование рисковых ситуаций в экономике и бизнесе. М.: Финансы и статистика, 2003. 222 с.

- Тутова Н.А. Каждый из видов риска необходимо держать под жестким контролем//Банковские технологии. 2013. № 04. С. 30.

- Киселева И.А., Симонович Н.Е. Принятие решений в условиях риска: психологические аспекты//Финансовая аналитика: проблемы и решения. 2014. № 18. С. 23-29.

- Альгин А.П. Грани экономического риска. М.: Знание, 1991. 187 с.

- Vaugham E.J. Risk management. N.Y.: Wiley, 1997. 255 с.

- Мистров Л.Е., Дерканосова А.А. Методы информационного воздействия при синтезе стратегий управления конкурентоустойчивостью социально-экономических организаций//Вестник Воронежского государственного университета инженерных технологий. 2013. № 4 (58). С. 282-288.