Особенности поступления акцизов в федеральный бюджет Российской Федерации

Автор: Нестеренко А.В.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 3-1 (97), 2023 года.

Бесплатный доступ

В статье рассматривается фискальная функция, как форма пополнения федерального бюджета Российской Федерации за счёт взимания акцизов с товаров, перемещаемых через таможенную границу. Уплата акциза при ввозе подакцизных товаров на территорию РФ контролируется ФТС России, при подаче таможенной декларации на товары. В статье рассмотрены ставки акцизов, проведен анализ поступления акцизов в федеральный бюджет, процесс маркировки подакцизных товаров, ввозимых на таможенную территорию в Российскую Федерацию. Несмотря на то, что таможенные органы успешно решают эти вопросы в 2023-2024 годах ожидается корректировка режима налогообложения отдельных видов табачной продукции, централизация части акцизов на нефтепродукты. В статье выделены основные проблемы формирования ставок акцизов предложены меры по их решению.

Федеральный бюджет, таможенные платежи, акциз, подакцизные товары, акцизные марки, маркировка

Короткий адрес: https://sciup.org/170197534

IDR: 170197534 | DOI: 10.24412/2411-0450-2023-3-1-106-110

Текст научной статьи Особенности поступления акцизов в федеральный бюджет Российской Федерации

Акциз является одним из видов налогов выполняющим фискальную функцию как внутри страны, так и при осуществлении внешнеэкономической деятельности. Содержание данной функции заключается в пополнении федерального бюджета Российской Федерации за счёт взимания ввозных и вывозных таможенных пошлин, таможенных сборов, НДС и акцизов, при перемещении товаров через таможенную границу. Акцизы выполняют регулирующую функцию государства, оказывают воздействие на регулирование спроса по подакцизным товарам.

Статья 179 НК РФ признает плательщиками акциза организации и ИП, а также иных лиц, которые осуществляют производство, продажу и перемещение подак- цизных товаров через таможенную границу страны.

Статья 186 Налогового кодекса РФ регламентирует особенности взимания акциза по товарам, ввозимым на территорию нашей страны. Контроль за взиманием акцизов осуществляется налоговыми и таможенными органами.

Уплата акциза при ввозе подакцизных товаров на территорию РФ контролируется ФТС России, при подаче таможенной декларации на товары. Вид акцизной ставки определяется налоговым законодательством Российской Федерации.

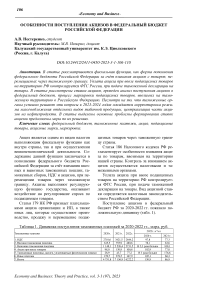

Поступление акцизов в федеральный бюджет РФ за 2020-2022 гг. показало положительную динамику (табл. 1).

Таблица 1. Динамика поступления таможенных платежей за 2020-2022 гг., млрд. руб.

|

Таможенные платежи |

2020г. |

2021г. |

2022г. |

2022г. в % к |

|

|

2020 г. |

2021 г. |

||||

|

1. НДС |

2701,6 |

3421,5 |

2644,2 |

97,8 |

77,3 |

|

2. Ввозная таможенная пошлина |

615,5 |

755,9 |

480,6 |

78,1 |

63,6 |

|

3. Вывозная таможенная пошлина |

1 148,1 |

2 526,4 |

2731,5 |

В 2,3 раза больше |

108,1 |

|

4. Акциз при ввозе товаров |

98,0 |

130,9 |

100,8 |

102,9 |

77,0 |

|

5. Таможенные пошлины, налоги, уплачиваемые физическими лицами |

28,9 |

43,7 |

77,2 |

В 3 раза больше |

176,6 |

|

6. Иные платежи |

159,7 |

278,5 |

167,9 |

105,1 |

60,3 |

|

7. Итого |

4 751,8 |

7 156,9 |

6222,2 |

130,9 |

86,9 |

В 2022 году доходы федерального бюджета, администрируемые ФТС России составили 6222,2 млрд руб., что ниже результата 2021 года на 934,7 млрд руб. или на 13,1%. Акциз при ввозе в 2022 году составил 100,8 млрд., рублей, что на 2,8% больше 2020 году (130,9 млрд., рублей), по сравнению с 2021 годом темп роста акцизов снизился на 23%.

Несмотря на то, что в денежном выражении отмечен рост акцизов, доля в общей сумме таможенных платежей, перечисляемых в федеральный бюджет, сокращается. В 2022 году доля акцизов составила – 1,6%, что ниже по сравнению с 2021 годом на 0,2.

Таблица 2. Структура таможенных платежей, перечисленных в доходную часть бюдже- та РФ, в %

|

Таможенные платежи |

2020г. |

2021г. |

2022г. |

Отклонение 2022 г. +/- к |

|

|

2020г. |

2021г. |

||||

|

1. НДС |

56,80 |

47,81 |

42,5 |

-14,3 |

- 5,3 |

|

2. Ввозная таможенная пошлина |

12,90 |

10,56 |

7,7 |

- 5,2 |

- 2,86 |

|

3. Вывозная таможенная пошлина |

24,20 |

35,30 |

43,9 |

+19,7 |

+ 8,6 |

|

4. Акциз при ввозе товаров |

2,10 |

1,83 |

1,6 |

- 0,5 |

- 0,2 |

|

5. Таможенные пошлины, налоги, уплачиваемые физическими лицами |

0,60 |

0,61 |

1,2 |

+ 0,6 |

+ 0,6 |

|

6. Иные платежи |

3,40 |

3,89 |

2,7 |

- 0,7 |

- 1,19 |

|

7. Итого |

100,00 |

100,00 |

100,0 |

||

На основании таблицы 2, можно сделать вывод, что наибольший вес в структуре таможенных платежей на протяжении трех лет представляют НДС – 42,5% в среднем, вывозная таможенная пошлина – около 43,9%, ввозная таможенная пошлина занимает более 7,7% в обще структуре; акциз – 1,6%; иные таможенные платежи занимают – около 2,7% в среднем, и, наконец, самую незначительную часть занимают таможенные платежи и налоги, уплачиваемые физическими лицами – примерно 0,7%.

Помимо контроля за оборотом подакцизных товаров ФТС России осуществляет функции государственного заказчика акцизных марок для маркировки подакцизных товаров, ввозимых на таможенную территорию в Российскую Федерацию.

В 2022 году таможенными органами выдано организациям – импортерам табачной продукции 235,1 млн. штук акцизных марок, что на 22,4% меньше, чем в 2021 году (302,9 млн. штук акцизных марок) (табл. 3).

Таблица 3. Динамика выдачи таможенными органами организациям-импортерам табачной продукции акцизных марок, млн. шт.

|

Показатели |

2020г. |

2021г. |

2022г. |

2022 г. в % к |

|

|

2020г. |

2021г. |

||||

|

Таможенными органами выдано организациям-импортерам табачной продукции |

495,0 |

302,9 |

235,1 |

47,5 |

77,6 |

Для каждого подакцизного товара существует определенная ставка. В классификации подакцизных товаров выделены две основные группы:

-

1. Товары, подлежащие маркировке акцизными марками.

-

2. Иные товары, которые согласно законодательству подлежать взиманию акциза.

К товарам, подлежащим маркировке акцизными марками, относятся: алкогольная продукция, табак и табачные изделия.

Наличие подлинной акцизной марки на алкоголе свидетельствует о качестве спиртного, оплате всех налогов и занесении информации о нем в единую государственную автоматизированную информа- ционную систему учета алкоголя в РФ – ЕГАИС. Акцизная марка является документом строгой государственной отчетности и соответствует установленному законодательством образцу при условии изготовления только уполномоченными организациями изготовителями. Марки приобретаются заявителем в территориальных органах Федеральной службы по регулированию алкогольного рынка по месту нахождения заявителя или его обособленного подразделения, указанного в лицензии на производство и (или) оборот алкогольной продукции. Приобретение акцизных марок осуществляется при условии их предварительной оплаты, денежные средства поступают в федеральный бюджет.

Существует специальная технология организации работы таможенных органов с подакцизными товарами, подлежащими маркировке. Таможенный орган при ввозе подакцизных товаров проверяет полученные документы, после чего приступает к заказу на изготовление акцизных марок.

Обязательством об использовании приобретенных акцизных марок для алкогольной продукции является:

-

1) нанесение их на алкогольную продукцию в установленном порядке;

-

2) возврат поврежденных или неиспользованных акцизных марок выдавшему их таможенному органу;

-

3) представление отчета об использовании выданных акцизных марок;

-

4) ввоз в установленном порядке маркированных товаров на таможенную территорию РФ и их доставку до места назначения;

-

5) помещение маркированной акцизными марками алкогольной продукции под таможенную процедуру выпуска для внутреннего потребления и уплату причитающихся таможенных пошлин, налогов либо помещение под таможенные процедуры уничтожения или реэкспорта.

Одним из основных статистических показателей деятельности таможенных органов в сфере проведения таможенных операций с подакцизными товарами, подлежащими маркировке, является количество выпущенных по заявкам участников ВЭД акцизных марок. Таможенные органы успешно решают эти вопросы при безусловном выполнении участником ВЭД всех требований законодательства.

Кроме этого, в 2023-2024 годах ожидается поступление дополнительных доходов федерального бюджета за счет принятия таких решений, как: корректировка режима налогообложения ряда добывающих отраслей, выравнивание условий обложения акцизами отдельных видов табачной продукции, централизация части акцизов на нефтепродукты.

В части налоговой политики в 2024 году предусмотрена индексация ставок акцизов на автомобильный бензин и дизельное топливо на уровне прогнозируемой инфляции; изменены значения условных цен оптового рынка на моторное топливо, используемых при расчете демпфирующей компоненты акциза на нефтяное сырье, направленное на переработку; планируется внесение изменений в налоговое законодательство в части акцизов на табак (табачные изделия), предназначенный для потребления путем нагревания, на электронные системы доставки никотина и устройства для нагревания табака, на никотиносодержащие жидкости. Также в 2024 году предусмотрено внесение изменений в Бюджетный Кодекс РФ.

Таким образом, рассмотрев принципы построения акцизов на отдельные виды подакцизных товаров можно сделать следующие выводы:

-

- акциз – представляет собой вид косвенного налога, это надбавка к цене товара, которая вводится на государственном уровне для пополнения федерального бюджета;

-

- акцизы позволяют перераспределять прибыль организаций, получаемых с производства и реализации высокодоходной продукции (табачная и алкогольная продукция, нефтепродукты);

-

- перечень подакцизных продуктов периодически пересматривается, взносы меняются не только в сторону роста, но и уменьшения, однако сохраняется общая тенденция к повышению налоговой нагрузки на потребителя.

Подводя итоги, можно выделить следующие проблемы формирования ставок ак- цизов на отдельные товары ежегодный рост ставок на акцизы, дополнительное увеличение размера ставки на уровень инфляции, и, как следствие увеличение теневого сектора (контрабанда и контрафакт.

Таким образом, налоговая политика должна основываться на принципах простоты, прозрачности, нейтральности и стабильности, быть понятна налогоплатель- щикам и приносить стабильный доход. Новые ставки акцизов на подакцизные товары необходимо сопровождать мерами поддержки населения. Корректировка законодательства должна привести к перераспределению налоговой нагрузки без существенного изменения суммарного влияния на отрасль.

Список литературы Особенности поступления акцизов в федеральный бюджет Российской Федерации

- Ежегодный сборник "Таможенная служба Российской Федерации". - [Электронный ресурс]. - Режим доступа: https://customs.gov.ru/activity/results/ezhegodnyj-sbornik-tamozhennaya-sluzhba-rossijskoj-federaczii (дата доступа 19.01.2023г.).

- Значение и роль таможенных платежей в формировании федерального бюджета / М. В. Непарко, Е. М. Короткова, Е. С. Печерская, В. Н. Мишукова // Вестник Академии знаний. - 2020. - № 37 (2). - С. 218-223.

- Мигел, А. А. Поступления таможенных платежей в российский бюджет от экспорта углеводородов: оценка и перспективы снижения зависимости от нефтяной конъюнктуры / А. А. Мигел, М. В. Непарко, Д. А. Костылев // Modern Economy Success. - 2021. - № 3. - С. 117-122.

- Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2022 год и плановый период 2023 и 2024 годов. - [Электронный ресурс]. - Режим доступа: https://minfin.gov.ru/common/upload/library/2021/09/main/ONBNiTTP_2022-2024.pdf (дата доступа 21.01.2023 г.).

- Сердюкова, И. И. Проблемы взимания акцизов с товаров, перемещаемых через таможенную границу Российской Федерации / И. И. Сердюкова, Г. Л. Харитонов, Т. В. Черникова // Международный журнал гуманитарных и естественных наук. - 2022. - № 4-4 (67). - С. 131-135.

- Neparko, M. Application of innovative methods in the formation of intercultural competencies among students of higher educational institutions in the digital educational environment / M. Neparko // AIP Conference Proceedings: PROCEEDINGS OF THE II INTERNATIONAL SCIENTIFIC CONFERENCE ON ADVANCES IN SCIENCE, ENGINEERING AND DIGITAL EDUCATION: (ASEDU-II 2021), Krasnoyarsk, 28 октября 2021 года. Vol. 2647. - Krasnoyarsk: AIP PUBLISHING, 2022. - P. 040043.