Особенности реализации производственно-сбытовой политики в рыбной отрасли России на современном этапе

Автор: Меркушева М.В.

Журнал: Международный журнал гуманитарных и естественных наук @intjournal

Рубрика: Экономические науки

Статья в выпуске: 4 (19), 2018 года.

Бесплатный доступ

В статье рассмотрены современные тенденции формирования производственной политики, а также дана оценка реализуемой внешнеторговой политики в рыбной отрасли Российской Федерации в современных условиях.

Динамика производства, производство рыбы и рыбной продукции, структура экспорта и импорта рыбной продукции, экспорт, импорт, товарная структура производства

Короткий адрес: https://sciup.org/170185117

IDR: 170185117

Текст научной статьи Особенности реализации производственно-сбытовой политики в рыбной отрасли России на современном этапе

Введение. Вопрос производства и уровня потребления рыбной продукции продолжает оставаться актуальным для большинства стран, поскольку с одной стороны обеспечивает решение проблемы продовольственной безопасности, с другой - направлен на обеспечение сбалансированности рациона питания, с третьей – производство продукции из рыбы и аквакультуры является одним из важных источников доходов в рамках мировой торговли.

Результаты исследования.

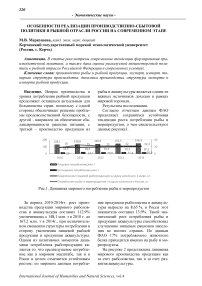

Согласно отчетным данным ФАО продолжает сохраняться устойчивая тенденция роста потребления рыбы и морепродуктов, о чем свидетельствуют данные рисунка1.

128,1

130,8

18,5

136,9

18,6

24,7

141,5

20,9

146,3

19,7

21,4

22,3

20,1

20,9

2010 2011 2012 2013 2014

Пищевое потребление,млн.т

Не пищевое потребление,млн.т

Предложение пищевой рыбопродукции на душу населения в мире, кг.

Потребление рыбы и морепродуктов на душу населения в России, кг

Рис.1. Динамика мирового потребления рыбы и морепродуктов

За период 2010-2014гг. рост производства продукции мирового рыболовства и аквакультуры составил 112,9% увеличившись с 148,1 млн. т в 2010 г. до 167,2 млн. т в 2014г., при незначительном смещении структуры потребления в сторону увеличения пищевой рыбной продукции и продукции аквакультуры. Одним из позитивных моментов динамики потребления рыбопродукции является то, что среднедушевое потребление как в мировом масштабе, так и в Росси в целом отмечается устойчивым ростом: по мировом данным потребле- ние продукции рыболовства и аквакультуры выросло на 8,65 %, в Росси этот показатель составил 13,9%. Такой значительный рост потребления рыбы и продукции аквакультуры способствовал улучшению пищевых рационов населения во многих странах. По данным ФАО 17% потребляемого животного белка приходится именно на рыбу и морепродукты.

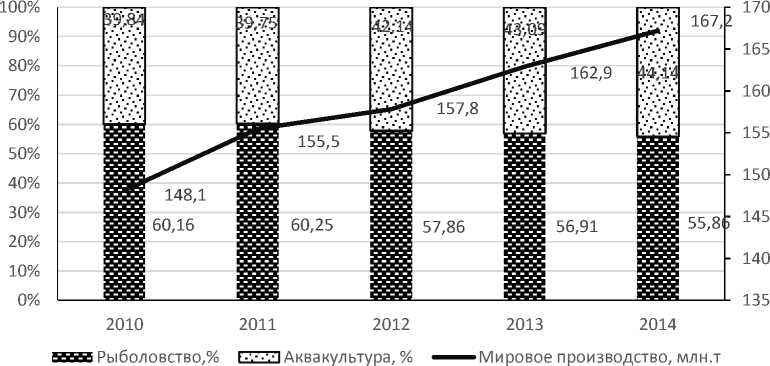

На рисунке 2 представлена динамика мирового производства продукции как за счет рыболовства, так и за счет развития аквакультуры.

Рис. 2. Мировое производство рыбопродукции в 2010-2014гг.

Существенный вклад в рост производства и потребления рыбы внесло развитие аквакультуры, увеличение которого за рассматриваемый период составило 25,08% с 59 млн.т в 2010 г. до 73,8 млн.т в 2014г. , что в свою очередь вызвало уменьшение доли океаническо- го рыболовства в пользу продукции аквакультуры на 4,27% ( с 60,16% в 2010г. до 55,86 в 2014г.). Однако не смотря на формирующиеся тенденции морское и океаническое рыболовство формирует основу промышленного производства продукции из рыбы и морепродуктов.

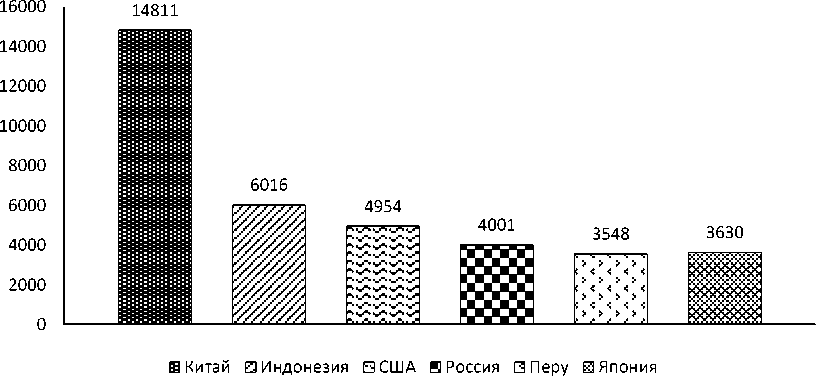

Рис. 3. Морское промышленное рыболовство: основные производители в 2014г., тыс.т

По данным ФАО за 2014г. Россия занимает 5 место по объемам промышленного рыболовства в морских и океанических зонах, при этом постоянно наращивает объемы вылова.

В таблице 1 отражены данные о структуре уловов Российской Федерации в разрезе основных промысловых зон в 2012-2016гг., которые наглядно свидетельствуют о том, что отмечается устойчивый рост объемов вылова, который за указанный период составил более 11%, при этом наглядно прослеживается постоянство структуры по основным районам промысла: океаническое рыболовство составляет в среднем 94,6%, а рыболовство во внутренних водах соответственно 5,4%. Позитивным моментом в деятельности предприятий, осуществляющих вылов во внут- ренних водоемах, является рост продукции товарной аквакультуры за рассматриваемый период более чем в 12 раз: с 3973 т в 2012г. до 50728 т в 2016г. - при этом значительный скачек в товарном производстве аквакультуры произошел в 2015г., что можно рассматривать как один из первых результатов реализации отраслевой программы «Развитие товарной аквакультуры (товарного рыбоводства) в Российской Федерации на 2015-2020 годы», которой в частности в качестве одного из результатов предусматривается увеличение объемов товарного рыбоводства до 315 тыс. тонн к 2020г.

приходится на исключительные экономические зоны Российской Федерации , что естественным образом снижает уровень экономических рисков, связанных с ведением промысловой деятельности, под влиянием политикоэкономических факторов иностранных государств. В рамках рассматриваемого периода доля уловов в исключительных экономических зонах других государств сократилась за последние три года (2014-2016гг.) на 3,17% или 8403 т, хотя до 2014г. отмечалась устойчивая тенденция незначительного ежегодного прироста объемов добычи в данном сегменте.

Вторым немаловажным аспектом является то, что большая часть уловов

Таблица 1. Динамика и структура уловов Российской Федерации за 2013-2016 гг.

|

Уловы рыбы и других водных биоресурсов, производство аквакультуры, т |

Структура, % |

Темп рос-та,% 2016 г. к 2012 г. |

|||||||||

|

2012 г. |

2013 г. |

2014 г. |

2015 г. |

2016 г. |

201 2 г. |

201 3 г. |

201 4 г. |

201 5 г. |

201 6 г. |

||

|

Океаническое рыболовство |

4042 490 |

4064 185 |

4021 005 |

4239 804 |

4475 193 |

94,6 8 |

94,5 9 |

94,9 5 |

94,8 7 |

93,9 9 |

110,70 |

|

в т.ч. исключительная экономическая зона РФ |

3119 798 |

3079 026 |

3005 807 |

3184 178 |

3442 650 |

73,0 7 |

71,6 6 |

70,9 7 |

71,2 5 |

72,3 1 |

110,35 |

|

исключительные экономические зоны других государств |

7713 59 |

8109 04 |

8073 16 |

8025 01 |

7821 55 |

18,0 7 |

18,8 7 |

19,0 6 |

17,9 6 |

16,4 3 |

101,40 |

|

открытая часть районов Мирового океана |

1513 32 |

1742 48 |

2078 78 |

2531 25 |

2503 89 |

3,54 |

4,06 |

4,91 |

5,66 |

5,26 |

165,46 |

|

Внутренние воды РФ |

2273 20 |

2326 23 |

2140 62 |

2294 95 |

2860 54 |

5,32 |

5,41 |

5,05 |

5,13 |

6,01 |

125,84 |

|

в т.ч. товарная аквакультура |

3973 |

7936 |

7586 |

3600 6 |

5072 8 |

0,09 |

0,18 |

0,18 |

0,81 |

1,07 |

1276,82 |

|

Итого |

4269 810 |

4296 808 |

4235 067 |

4469 299 |

4761 247 |

100 |

100 |

100 |

100 |

100 |

111,51 |

Тем не менее исключительные экономические зоны других государств занимают второе место по объему добычи рыбы и водных биоресурсов.

Как один из способов разрешения сложившейся ситуации стала переориентация промысловой деятельности в открытые части Мирового океана, где правовой режим рыболовства регулируется не политикой отдельных государств, а мировыми нормами промыслового рыболовства. При этом доля данного сегмента увеличилась на 1,52 % в структурном аспекте или на 99057

т в натуральном выражении. Следует отметить, что темп роста объемов добычи рыбы и морепродуктов в открытой части районов Мирового океана составил более 65 % за рассматриваемый период.

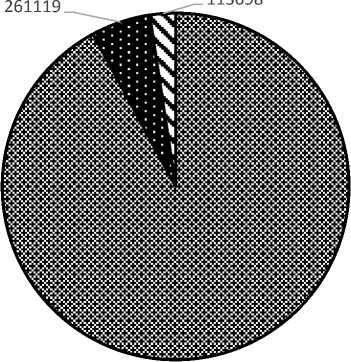

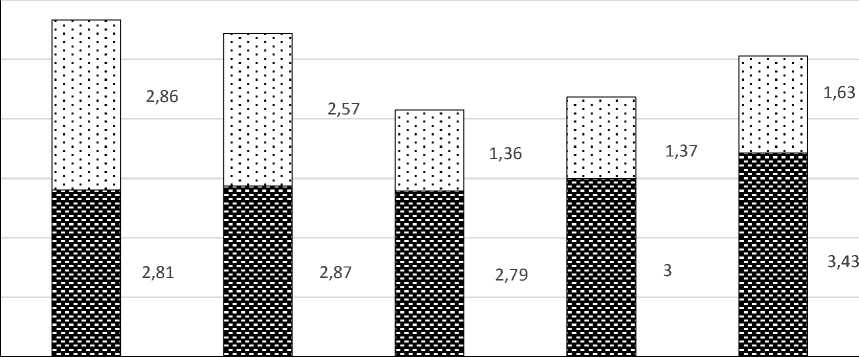

Основу товарной структуры выпускаемой продукции составляет пищевая товарная продукция, на долю которой стабильно приходится до 98 % общего объема выпуска, из них доля консервированной продукции не превышает 2 %.

Структура товарной продукции отражена на рисунке 4.

12995052 6812578

QПищевая ■ Консервированная □Техническая

Q Пищевая ■ Консервированная □Техническая

А) Структура производства в 2016г. по видам продукции в натуральном выражении, т (туб. – для консервированной продукции)

Б) Структура производства в 2016г. по видам продукции в стоимостном выражении по действующим ценам 2016г., тыс.руб.

Рис. 4. Структура производства рыбной продукции в 2016г.

Таблица 2 Динамика производства рыбной продукции в натуральном выражении за 2012-2016 гг.

|

Вид продукции |

Темп роста, % |

||||

|

2013 г. к 2012 г. |

2014г. к 2013 г. |

2015г. к 2014 г. |

2016г. к 2015 г. |

2016г. к 2012г. |

|

|

Пищевая продук- |

104,08 |

98,49 |

99,32 |

118,07 |

120,21 |

|

ция |

|||||

|

Консервированная продукция |

124,28 |

107,58 |

93,62 |

131,50 |

164,60 |

|

Товарная пище вая продукция, |

104,40 |

98,65 |

99,21 |

118,32 |

120,88 |

|

Техническая продукция |

106,05 |

104,97 |

113,04 |

119,34 |

150,16 |

|

Итого |

104,43 |

98,77 |

99,51 |

118,35 |

121,47 |

В стоимостном же выражении на пищевую товарную продукцию приходится до 99% ее объема, что свидетельствует об ориентации производственной политики в отрасли на решение, прежде всего, задач продовольственной безопасности страны и политики импорто-замещения в продовольственном секторе экономики.

В зависимости от характера и степени переработки рыбы и морепродуктов в структуре товарной продукции значительная доля приходится на мороженную продукцию: по данным 2016г. она составила 66%, при чем доля неразде-ланной в ее составе составляет порядка 43%, в то время как в 2012г. этот показатель составлял 29,5%.

2016г.

2012 г.

0 500000 1000000 1500000 2000000 2500000 3000000 3500000 4000000

Живая и охлажденная

Копченая

Мороженная

Сушеная

Соленая

Прочие виды рыбной продукции

Сельдь всех видов переработки

Рис. 5. Динамика и структура производства основных видов пищевой рыбной продукции, т

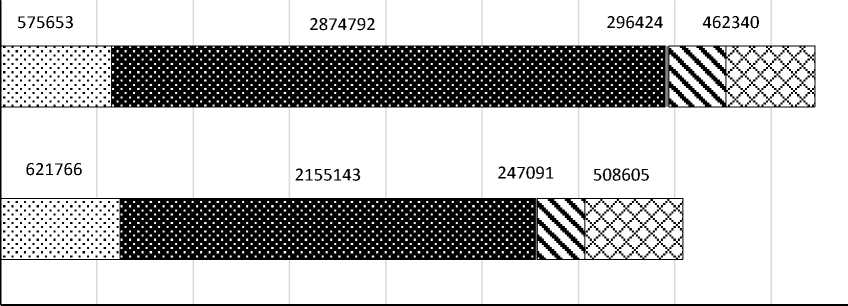

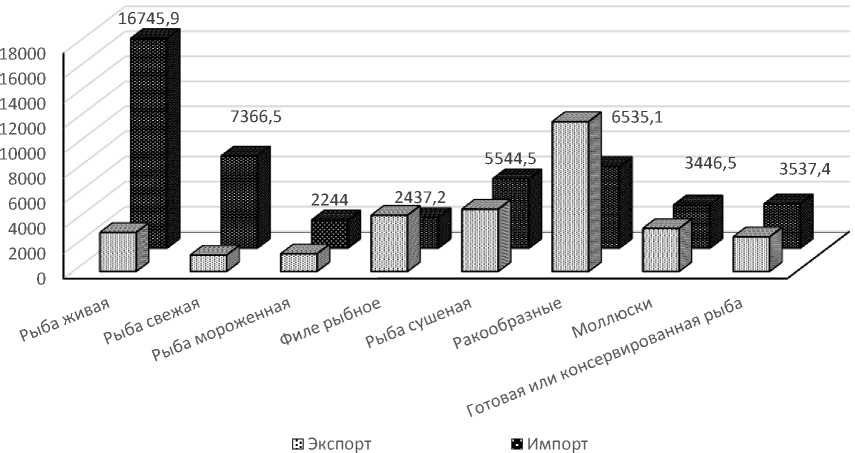

Не удивительно то, что именно мороженная продукция составляет основу товарного экспорта российской рыбной продукции, в структуре которого она занимает более 80%. Более того, данные диаграмм наглядно свидетельствуют о диспропорциях в товарной структуре, связанных со степенью конечной , с точки зрения потребительского спроса, переработкой: поставляя на внешний рынок продукцию с низкой степенью промышленной переработки, Россия импортирует в основном охлажденную и живую рыбу, а также разделанную филетерированную продукцию. Данный факт в значительной степени и предопределяет разницу в стоимости экспортных и импортных потоков.

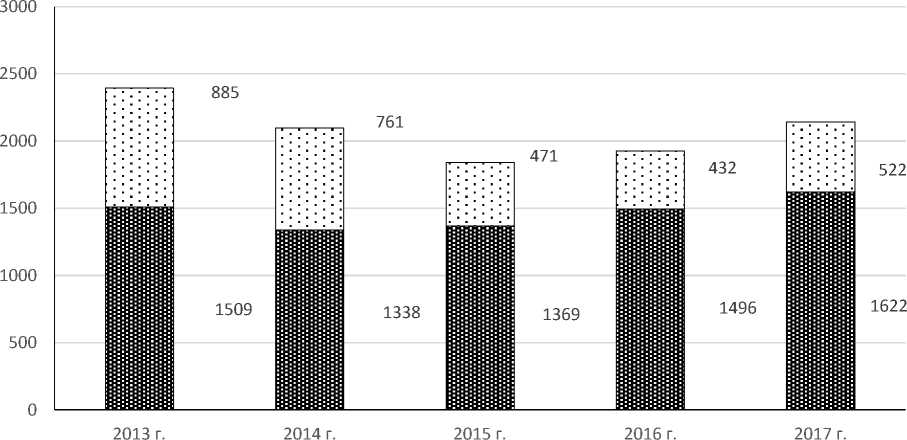

Позитивным моментов во внешнеторговой политике отрасли является положительное сальдо по итогам дея- тельности за 2013-2017гг.: суммарный объем экспорта в стоимостном выражении составил $14,9 млрд , при этом в 2017 г. - $3,43 млрд, а объем импорта $9,79 млрд, при этом в 2017г. - $1,63 млрд. В тоже время в натуральном ( весовом ) выражении импорт в 2017г. составил 522 тыс. тонн при экспорте 1622 тыс. тонн. Сокращений импорта рыбной продукции в Россию начиная с 2014г. практически в 2 раза напрямую обусловлено введением антироссийских экономических санкций. Следует отметить, что в 2017г. объем экспорта даже превысил досанкционный уровень 2013г. на 7,5 %.

В настоящее время объем экспорта в натуральном (весовом) выражении практически 3 раза превышает объем импорта, о чем наглядно свидетельствую данные рисунка 6.

Экспорт Импорт

Рис. 6. Динамика экспорта и импорта рыбопродукции в натуральном выражении, тыс.т

2013 г.

2014 г.

2015 г.

2016 г.

2017 г.

Экспорт Импорт

Рис. 7. Динамика экспорта и импорта рыбопродукции в стоимостном выражении, $ млрд.

Средняя цена 1 тонны экспортной продукции по состоянию на начало 2017г. составила $ 2005, а импортной -$3197, в то время как в 2013г. была соответственно и $1862 и $3231. , что в целом и предопределяет стоимостные показатели внешнеторгового оборота. Так, в 2017г. по данным Федеральной таможенной службы России доля рыбы и рыбопродукции в общем объеме экспорта РФ составила 0,98%, при аналогичном показателе импорта 0,72%. Как по показателю экспорта, так и по пока- зателю импорта в структуре внешнеторгового оборота России по данным 2017г. имеет место рост на уровне 15,49% и 16,82% соответственно от уровня 2016г.

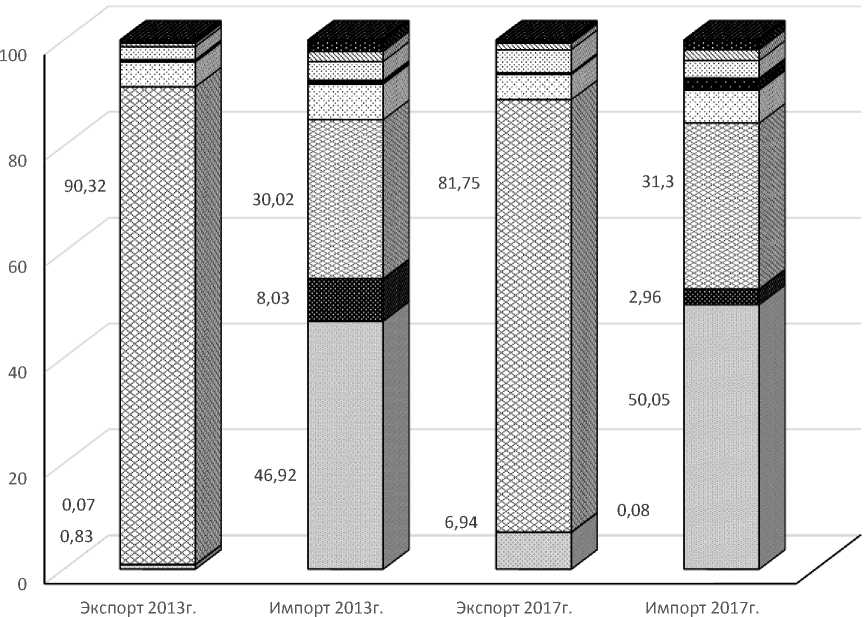

На основании данных, отраженных на рисунке 8, рассмотрим товарную структуру экспорта и импорта рыбы и рыбопродукции за период 2013-2017гг.

За последние 5 лет можно отметить сразу несколько устойчивых тенденции

-

1) . Различие товарной структуры экспортных и импортных поставок. Основу экспорта составляет мороженная продукция ( 80-90 %), а импорт основан на ввозе живой рыбы ( до 50%) и мороженной ( 30%).

-

2) . Объем экспорта такой товарной категории как «мороженная рыба» превышает показатели ее импорта, при этом в стоимостной оценке они практически идентичны, что в свою очередь

обусловлено видовым составом рыб, а, как следствие, средними ценами на нее.

-

3) . Относительное постоянство самой товарной структуры экспорта и импорта, что неизменно свидетельствует о закреплении России как на мировом рынке, так и доли иностранных поставщиков на соответствующих сегментах мирового и российского продовольственных рынков.

Живая Свежая Мороженая Филе Сушеная Ракообразные Моллюски Прочие

Рис. 8. Товарная структура экспорта и импорта рыбопродукции по видам переработки

-

4) . Основными импортерами российской рыбы являются Южная Корея с долей 35%, Китай - 34%, Нидерланды -15%, Япония - 8% от российского экспорта рыбы.

-

5) . Поставки же рыбы и рыбной продукции в Российскую Федерацию осуществляются из Норвегии - 17,6%, Чили - 17.5%, Фарерских осторовов - 12,4% и Китая - 12,1% от всего объема импорта рыбы и морепродукцтов.

Основу товарного экспорта мороженной рыбы составляют минтай ( до

45 %), треска ( до 13%), лосось тихоокеанский ( до 7,5%), а также печень и икра (до 12%). Основным странами-импортерами российской рыбы являются Китай, Южная Корея, Япония, на совокупную долю которых приходится 86,6% всех экспортных поставок рыбы и рыбопродукции Российской Федерации. Сложившаяся ситуация является закономерным следствием развития рыбопромышленного сектора в Дальневосточном регионе. Именно на данный регион приходится до 65-70% всего объема добычи и производства рыбы и рыбопродукции с точки зрения регионального размещения предприятий рыбной отрасли России. Несомненно, что рыба и морепродукция российского производства занимают стабильную долю азиатского рыбного рынка.

Видовой состав российского рыбного импорта в основном сконцентрирован на атлантическом лососе, скумбрии и форели с их совокупной долей в общем объеме импорта до 58 %, а основными странами из которых осуществляется импорт рыбы являются Чили ( до 39%),

Фарерские острова (до 14%), Исландия (до 10%), Норвегия ( до 7 %) и Китай (до 6%) всего российского импорта мороженной рыбной продукции .

Особого внимания в контексте анализа экспортно-импортных операций и внешнеторгового оборота продукции из рыбы и морепродуктов заслуживает ценовая политика в разрезе основных товарных групп.

На рисунке 9 отражены средние цены на основные товарные группы в зависимости от направления товародвижения.

Рис. 9. Средняя цена на рыбу и морепродукты в зависимости от степени переработки, долл. США за 1 тонну

Из представленных данных видно, что экспортная ценовая политика является одним из факторов оказывающих негативное влияние на формирование финансовых потоков от внешнеэкономической деятельности в отрасли. По большинству товарных групп, представляющих основу экспорта рыбы и рыбной продукции, цены значительно ниже аналогичных, связанных с импортом.

Заключение.

Таким образом позитивное сальдо внешнеторгового оборота в рыбной отрасли достигнуто главным образом за счет экстенсивных факторов, обусловленных ростом объемов добычи и поставки рыбы на мировой рынок, а не совершенствованием производственнотехнологической политики в отрасли, которая способствует увеличению поставок либо живой и охлажденной рыбы, либо продукции с более высокой степенью промышленной переработки.

Список литературы Особенности реализации производственно-сбытовой политики в рыбной отрасли России на современном этапе

- Ежегодник ФАО по статистике рыбного хозяйства и аквакультуры - сводные таблицы (формат PDF) [Электронный ресурс] Режим доступа: http://www.fao.org/fishery/statistics/yearbook/en ( Дата обращения 16.04.2018г.)

- Федеральное агентство по рыболовству РФ [Электронный ресурс] Режим доступа: http://fish.gov.ru/otraslevaya-deyatelnost/ekonomika-otrasli/statistika-i-analitika ( Дата обращения 16.04.2018г.)

- Экспорт и импорт России по товарам и странам [Электронный ресурс] Режим доступа: http://ru-stat.com/date-Y2013-2017/RU (Дата обращения 16.04.2018г.)

- Таможенная статистика внешней торговли. Текущие материалы Таможенной статистики [Электронный ресурс] Режим доступа: http://www.customs.ru/index.php?id=13858&Itemid=2095&option=com_content (Дата обращения 16.04.2018г.)

- Российский статистический ежегодник [Электронный ресурс] Режим доступа: http://www.gks.ru/bgd/regl/b17_13/Main.htm (Дата обращения 16.04.2018г.)