Особенности системы межбюджетных отношений в Российской Федерации

Автор: Белаш А.В.

Журнал: Вестник Академии права и управления @vestnik-apu

Рубрика: Вопросы экономики и управления

Статья в выпуске: 2 (72), 2023 года.

Бесплатный доступ

В статье рассмотрены и проанализированы теоретические и прикладные аспекты развития межбюджетных отношений в России, проблемы распределения властных полномочий через межбюджетные отношения. На основании выявленных тенденций автором обозначены основные разновидности межбюджетных трансфертов и их место в системе межбюджетных отношений. Особое внимание уделено структуре и динамике межбюджетных трансфертов бюджетам субъектов РФ согласно основным направлениям бюджетной, налоговой и таможенно-тарифной политики на 2022 год и на плановый период 2023 и 2024 годов (утв. Минфином России). В результате исследования определяется воздействие каждого вида межбюджетного трансферта на социальноэкономическое развитие публично-правовых образований и тем самым обосновывается важность экономического выравнивания социально-экономического развития регионов и роль политики межбюджетных отношений в этом процессе. Помимо этого, выявлены основные проблемы и недостатки в системе межбюджетных отношений РФ.

Бюджет, межбюджетные отношения, межбюджетные трансферты, дотация, субсидия, субвенция

Короткий адрес: https://sciup.org/14128508

IDR: 14128508 | УДК: 332.01 | DOI: 10.47629/2074-9201_2023_2_118_123

Текст научной статьи Особенности системы межбюджетных отношений в Российской Федерации

Межбюджетные отношения играют важную роль в обеспечении органов власти и управления территориальных уровней финансовыми ресурсами и в достижении общегосударственных целей развития на всей территории страны. Это особенно актуально для РФ как федеративного государства. В условиях сложности практической реализации принципа «один налог – один бюджет», разрыва в уровне финансовой обеспеченности различных территорий страны, необходимости содействия финансовыми ресурсами реализации приоритетных проектов социально-эконо- мического развития, в большинстве стран мира практикуется распределение налогов и иных обязательных платежей между бюджетами различных уровней, а также перераспределение ресурсов в формате межбюджетных трансфертов с вышестоящих уровней бюджетной системы на нижестоящие. В связи с этим представляет интерес к анализу имеющихся подходов к организации системы межбюджетных отношений, в которой учтены все интересы участников данной системы.

Стоит отметить, что в РФ данная тема в последние годы активно развивается. Вопросами организа- ции межбюджетных отношений в пределах тех или иных государств, созданием теоретических основ и принципов функционирования бюджетного федерализма занимаются многие современные исследователи. Наибольший научный вклад в изучение межбюджетных отношений в РФ внесли такие ученые как: О. Богачева, А. Игудин, А. Лавров и другие. Из современных авторов можно выделить Аркадьеву О.Г., которая выделила в своей работе условия и тенденции предоставления межбюджетных трансфертов в постпанде-мийный период [2]. А также Грицюк Т.В., в монографии которой рассмотрены проблемы распределения властных полномочий через межбюджетные отношения и представлен подробный анализ российского и зарубежного опыта организации государственных финансов в многоуровневой системе [2].

Несмотря на огромное количество качественных работ в области межбюджетных отношений, имеющиеся особенности и признаки в сфере их развития не получили комплексного отражения в научных исследованиях, что обусловило для автора выбор темы исследования.

Методология исследования базируется на общенаучных принципах (объективности, системности, всесторонности, единства теории и практики) и общенаучных методах, таких как анализ, синтез, обобщение, группировка, классификация.

Россия – федеративное государство, бюджетная конституция которого более централизована, чем в других аналогичных по своему устройству странах [6, с. 165]. Механизмы бюджетного федерализма в России весьма сложны. Существует три уровня управления (федеральный, региональный и местный), причем местный уровень дополнительно подразделяется на иерархию, насчитывающую около 21 тыс. муниципалитетов [2, с. 16]. Бюджетный кодекс гласит, что каждый из трех уровней является автономным.

При этом на сегодняшний день правовая база России отражает централизованную (интегрированную) налогово-бюджетную систему, характеризующуюся относительно низким уровнем автономии и ответственности субнациональных органов власти, а также относительно жесткими налогово-бюджетными правилами и рамками. Бюджетный и Налоговый кодексы устанавливают многочисленные фискальные ограничения для субфедеральных правительств, включая:

• требования к бюджетному баланcy; • налоговые ограничения и ограничения расходов; • ограничения на заимствования, задолженность и обслуживание долга.

По данным Организации экономичекого сотрудничества и развития (ОЭСР), субнациональные органы власти России обладают меньшей автоно- мией в вопросах налогов, чем в вопросах расходов. Хотя это является нормой для среднестатистических стран с развитой экономикой и стран с формирующимся рынком в выборке ОЭСР, в России разница, по-видимому, больше. По уровню автономии в области заимствований и составления бюджета Россия находится ниже среднего показателя среди стран с развитой экономикой и аналогична среднему показателю среди стран с формирующейся рыночной экономикой. Основными строительными блоками российской системы межбюджетных отношений являются относительно централизованный налоговый орган, расходные мандаты и сложная система федеральных трансфертов.

Касательно доходов, российские регионы имеют ограниченные возможности для установления налоговых ставок, определения налоговой базы или введения новых налогов и сборов. Существует разделение доходов по личному и корпоративному подоходному налогу, а также по некоторым налогам на добычу полезных ископаемых, акцизам, сборам, гербовым сборам и роялти. Хотя регионы не имеют права голоса при установлении ставки или определении базы для НДФЛ, они получают 85 процентов доходов от НДФЛ (а остальное делят с муниципальными органами власти). Что касается CIT, регионы обычно получают 85 процентов доходов (остальное поступает в федеральный бюджет), а также имеют некоторую ограниченную возможность вводить налоговые расходы.

Что касается расходов, на регионы распространяются расходные мандаты федерального правительства, например, в отношении расходов на здравоохранение, образование и социальную защиту (включая пособия по безработице). Около 40 процентов консолидированных государственных расходов общего характера приходится на регионы и через территориальные медицинские внебюджетные фонды. Собственные доходы регионов не соответствуют их расходным мандатам. Чтобы охватить последующие вертикальный бюджетный разрыв, а также для выравнивания межрегионального (горизонтального) бюджетного неравенства регионы получают несколько различных видов трансфертов от федерального пра-вительства[1, ст. 129].Эти трансферты устанавливаются ежегодно в контексте бюджета и включают [5, с. 91]:

• нецелевые и несоответствующие гранты или дотации (около 40 процентов от общего объема трансфертов), из которых выравнивающие гранты составляют около 75 процентов; • целевые и сопоставимые трансферты или субсидии (около 25 процентов от общего объема) для финансирования расходов на инфраструктуру, социальную политику и сельское хозяйство; • целевые и несоответствующие трансферты или субвенции (около 15 процентов от общего объ- ема) для финансирования расходных обязательств, переданных федеральному правительству, главным образом в области социальной политики;

-

• другие трансферты (около 20 процентов от общего объема) для оказания регионам различной поддержки в реализации крупных разовых проектов (например, Чемпионата мира по футболу 2018 года), инфраструктуры и так далее.

Представим структуру указанных трансфертов согласно основным направлениям бюджетной, налоговой и таможенно-тарифной политики на 2022 год и на плановый период 2023 и 2024 годов(см. Таблицу 1).

Как видим, данные Таблицы демонстрируют, что вструктуремежбюджетныхтрансфертов наибольший удельный вес принадлежит дотациям, это «средства, которые предоставляются на безвозмездной (без процентов) и безвозвратной основе (их не нужно отдавать, это не займы, а «подарки») из федерального бюджета или бюджета субъекта РФ для создания баланса муниципального бюджета» [7, с. 339]. Преобладание дотаций над другими трансфертами оценивае-ется негативно, поскольку данный факт способствует тому, что субъекты федерации теряют стремление к бюджетной самостоятельности, поскольку отсутствует мотивационная составляющая, развивая, между тем, иждивенческие настроения и тормозя тем самым социально-экономическое развитие.

В то же время, данный вид трансфертов нельзя исключить, поскольку все субъекты федерации изначально находятся не в равных условиях. Например, есть регионы, богатые природными ресурсами, что помогает им повышать уровень производства и, тем самым, не только снижать безработицу в регионе, но и повышать уровень доходов в бюджете за счет налоговых отчислений. Или регионы, находящиеся в зоне опустынивания, что не дает им возможность повысить посевы, снижая тем самым ценность и полез- ность земли и как результат экономический потенциал региона.

Учитывая это, регионы Российской Федерации делятся на два типа:

-

1. Дотационные регионы – это проблемные регионы, которые не способны себя обеспечить посредством собственных доходов, в результате чего функционируют за счет финансовой поддержки из федерального бюджета [6, с. 173].

-

2. Регионы-доноры, что означает, что регионы отправляют федеральному правительству больше налоговых поступлений, чем получают обратно в виде услуг.

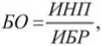

Необходимо отметить, что решение о том, какой регион нуждается в дотациях, принимается по итогам расчета показателя бюджетной обеспеченности субъектов [4, с. 285]:

где, БО – уровень расчетной бюджетной обеспеченности субъекта Российской Федерации до распределения дотаций;

-

ИН П – индекс налогового потенциала субъекта Российской Федерации;

ИБР – индекс бюджетных расходов субъекта Российской Федерации.

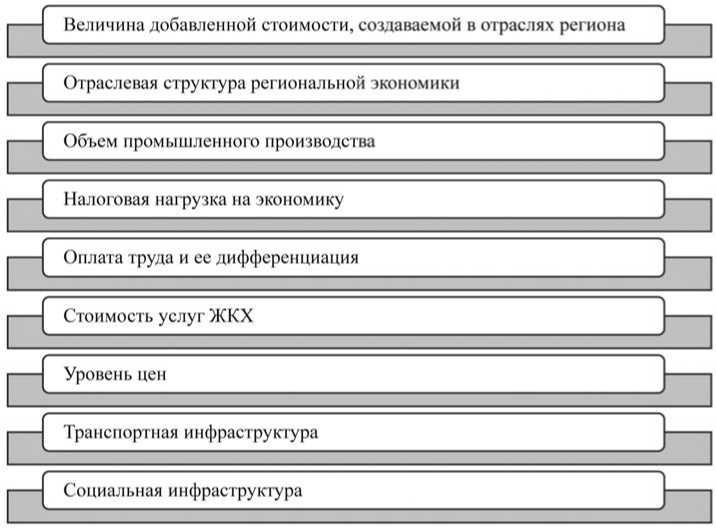

При этом показатели ИНП и ИБР включают в себя множество коэффициентов, которые принимают во внимание уровень жизни в данном субъекте федерации посредством изучения внешних и внутренних факторов (см. Рисунок 1).

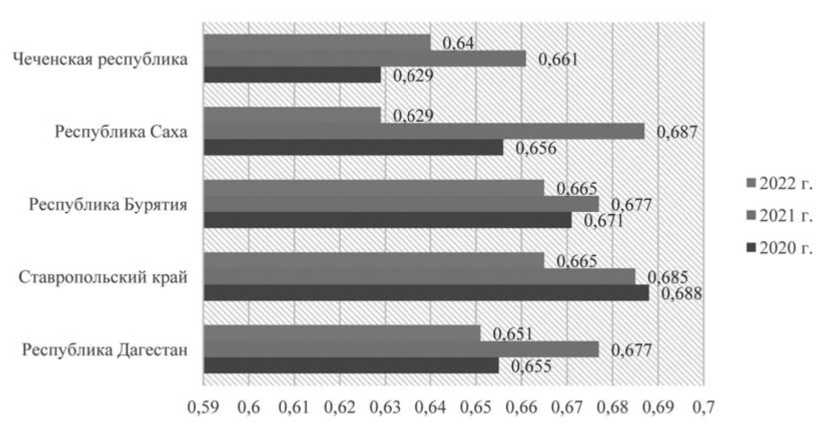

Отметим, что к наиболее дотационным субъектам Российской Федерации в 2022 году относят Республику Дагестан, Республику Саха (Якутия), Чеченскую республику, Ставропольский край, Республику Бурятия [8]. При этом величина дотаций из федерального бюджета увеличивается, что говорит

Таблица

Межбюджетные трансферты из федерального бюджета бюджетам субъектов Российской Федерации в 2020-2022 гг., млрд рублей

|

Показатель |

2022 |

2023 |

2024 |

|

Межбюджетные трансферты |

2 552,4 |

2 566,4 |

2 482,9 |

|

%% ВВП |

2,3 |

2,1 |

1,9 |

|

Дотации |

932,1 |

939,4 |

952,3 |

|

в % к МБТ (всего) |

36,5 |

36,6 |

38,4 |

|

Субсидии |

765,5 |

717,4 |

724,4 |

|

в % к МБТ (всего) |

30,0 |

28,0 |

29,2 |

|

Субвенции |

514,7 |

517,1 |

532,1 |

|

в % к МБТ (всего) |

20,2 |

20,2 |

21,4 |

|

иные межбюджетные трансферты |

340,1 |

392,5 |

274,1 |

|

в % к МБТ (всего) |

13,3 |

15,3 |

11,0 |

Рисунок 1. Факторы, влияющие на показатель бюджетной обеспеченности [1]

о значительной нехватке у регионов средств, которые они могут концентрировать в своих бюджетах, исходя из уровня их текущего развития, по отношению в величине бюджетных расходов. Это подтверждает динамика уровня расчетной бюджетной обеспеченности большинства регионов за тот же период (см. Рисунок 2).

Что касается регионов-доноров, то к ним на сегодняшний день относятся 23 субъекта федерации, в числе которых два города федерального значения – Москва и Санкт-Петербург [8].

Следующий вид межбюджетных трансфертов – это субсидии, под которыми понимаются «средства, предоставляемые местным бюджетам сверху на условиях долевого финансирования целевых расходов (например, часть средств для строительства местной больницы)» [7, с. 339]. В качестве примеров данного вида трансферта могут быть:

• субсидии на осуществление мероприятий по обеспечению жильем граждан Российской Федерации, проживающих в сельской местности; • субсидии на поощрение лучших учителей; • субсидии на внедрение инновационных образовательных программ и др. [5, с. 92].

Словом, это дополнительные средства, которые не могли быть учтены при принятии бюджета.

Субвенции выделяются муниципальным образованиям тоже на «безвозмездной и безвозвратной основе из федерального бюджета или бюджета субъекта РФ, но в отличие от дотаций для использования в конкретных целях и в установленный срок» [7, с. 339]. Например, субвенция:

• на оплату жилищно-коммунальных услуг отдельным категориям граждан; • на организацию, регулирование и охрану водных биологических ресурсов; • на охрану и использование объектов животного мира, отнесенных к объектам охоты; • на государственную регистрацию актов гражданского состояния и др.

Однако чаще всего они выделяются для развития инфраструктуры муниципального образования (например, для строительства небольшого моста или создания местной телефонной связи).

Иные межбюджетные трансферты – это вид трансферт, который в силу своих особенностей относится к «категории стимулирующих трансфертов и мотивирует публично-правовые образования достигать высоких результатов деятельности» [1, ст. 132.1]. Исходя из содержания данного трансферта, можно прийти к выводу о его достаточно высокой значимости, так как он позволяет повысить социально-экономическое развитие субъекта федерации.

Таким образом, характеристика и состав межбюджетных трансфертов позволяют сделать вывод о том, что они не только тесно коррелируют между собой в процессе, но и в значительной степени еще и дополняют друг друга. При этом по мнению Нинаиловой Ф.И., «дотации, субсидии и субвенции как методы наделения финансовыми ресурсами территориальных бюджетов несовершенны и лишены стимулирующих свойств, что не способствует развитию хозяйственной инициативы местных органов власти, снижает их воздействие на экономические процессы натерритории и

Рисунок 2. Уровень бюджетной обеспеченности некоторых субъектов Российской Федерации в 2020-2022 гг. (составлено автором на основании аналитических данных

Министерства финансов Российской Федерации)

уменьшает на этой основе возможности перевыполнения доходной части их бюджетов, ослабляет финансовый контроль» [5, с. 93]. Тем не менее, их отмена будет способствовать разрушению инфраструктуры и всей хозяйственной деятельности в тех регионах, у которых в силу сложившихся условий экономический потенциал не может быть расширен в необходимых размерах.

В дополнение сказанному, Аркадьева О.Г. считает, что субвенции являются особым инструментом перераспределения, играя важную роль в управлении рисками финансового обеспечения реализации политики в сфере социальной защиты и социальной безопасности. За счет целевой ориентации субвенций обеспечивается их «адресность и осуществляется территориальное приближение источника выплаты и самой выплаты к конкретному получателю, что способствует большей эффективности целевой программы как инструмента бюджетирования и позволяет сгладить ряд присущих этому инструменту системных недостатков» [2, с. 122].

Исходя из вышеизложенного, сформулируем вывод. Для того, чтобы система межбюджетных трансфертов была наиболее эффективной, необходимо при разработке бюджетно-налоговой политики внести ряд существенных изменений. А именно, сделать так, чтобы субвенции занимали позицию преобладающих трансфертов в общей их структуре, поскольку именно их вид предопределяет уровень социального образования и доступность бюджетных услуг. На втором месте должны располагаться субсидии, так как они стимулируют развитие территорий. А дотации, в свою очередь, должны максимально стремиться к снижению, что будет означать достаточный уровень бюджетной обеспеченности субъектов и муниципальных образований. Иные межбюджетные трансферты, выполняя поощрительную функцию, приведут к повышению эффективности деятельности органов управления, и, как следствие, к социально-экономическому развитию публично-правовых образований.

Список литературы Особенности системы межбюджетных отношений в Российской Федерации

- Бюджетный Кодекс Российской Федерации: БК: текст с изменениями и дополнениями на 01.02.2022: принят Государственной Думой 17 июля 1998 года: одобрен Советом Федерации 17 июля 1998 года. - М.: Эксмо, 2022. - 384 с. - (Актуальное законодательство). - Текст: непосредственный.

- Аркадьева О.Г. Бюджет и бюджетная система Российской Федерации: учебное пособие / О.Г. Аркадьева, Н.В. Березина; под науч. ред. Н.В. Морозовой. - Москва: ИНФРА-М, 2023. - 225 с. - Текст: электронный // Znanium [сайт]. - URL: https://znanium.com/catalog/product/1870564 (дата обращения: 18.02.2023). EDN: QXQHQJ

- Грицюк Т.В. Фискальный федерализм и межбюджетные отношения: опыт становления и развития в России: монография / Т.В. Грицюк. - Москва: Финансы и статистика, 2022. - 320 с. - Текст: электронный // Znanium [сайт]. - URL: https://znanium.com/catalog/product/1880828 (дата обращения: 18.02.2023).

- Нешитой А.С. Бюджетная система Российской Федерации: учебник для бакалавров / А.С. Нешитой. - 12-е изд., стер. - Москва: Издательско-торговая корпорация "Дашков и К°", 2019. - 308 с. - Текст: электронный // Znanium [сайт]. - URL: https://znanium.com/catalog/product/1093691 (дата обращения: 19.02.2023). EDN: VKULGQ

- Ниналалова Ф.И. Бюджетная система Российской Федерации: учебник / Ф.И. Ниналалова. - Москва: ИНФРА-М, 2021. - 297 с. - Текст: электронный. - URL: https://znanium.com/catalog/product/1095040 (дата обращения: 17.02.2023). EDN: SVRVSO

- Селезнев А.З. Бюджетная система РФ: Учебное пособие / А.З. Селезнев; МГИМО (университет). - 2-e изд., перераб. и доп. - М.: Магистр: ИНФРА-М, 2018. - 448 с. - Текст: электронный // Znanium [сайт]. - URL: https://znanium.com/catalog/product/945363 (дата обращения: 19.02.2023).

- Чиркин В.Е. Система государственного и муниципального управления: учебник для бакалавриата / В.Е. Чиркин. - 6-е изд., перераб. - Москва: Норма: ИНФРА-М, 2023. - 400 с. - Текст: электронный // Znanium [сайт]. - URL: https://znanium.com/catalog/product/1986688 (дата обращения: 19.02.2023).

- Дотационные регионы России. - Текст: электронный // Novomoscow.ru [сайт]. - URL: https://novomoscow.ru/info/dotacionnye-regiony-rossii/(дата обращения: 19.02.2023).