Перспективные направления совершенствования специальных налоговых режимов

Автор: Бармашов И.Н., Исмагилова Н.Э.

Журнал: Форум молодых ученых @forum-nauka

Статья в выпуске: 5 (93), 2024 года.

Бесплатный доступ

Цель статьи - определение основных направлений совершенствования специальных налоговых режимов. В работе использованы методы ретроспективного, графического, статистического, дидактического исследования. Дана качественно-количественная характеристика специальных налоговых режимов по видам. Выявлены некоторые проблемы применения специальных налоговых режимов и корреспондирующие с ними перспективы их разрешения.

Специальный налоговый режим, малое предпринимательство, производственные предприятия

Короткий адрес: https://sciup.org/140305134

IDR: 140305134

Текст научной статьи Перспективные направления совершенствования специальных налоговых режимов

Налогам принадлежит доминирующая роль в эффективном функционировании государства как экономического института. Налоги традиционно являются связующим звеном в отношениях государства и общества, определяя интенсивность и структуру их взаимодействия. Путем налогового регулирования, выражающегося в целевом воздействии на определенные категории налогоплательщиков и установлении налоговых льгот, определяются темпы экономического и производственного развития государства.

В условиях дестабилизации экономического положения нашей страны, сужения санкционного кольца, рецессии ряда экономических процессов и отраслей, актуализируется вопрос об обеспечении поддержки российского бизнеса путем оптимизации налоговой системы, детерминации позитивной налоговой культуры. Существует объективная потребность в обновлении налогового инструментария, способствующего стимулированию бизнеса, продуцированию дополнительного блага для развития инновационного предпринимательства и лейтмотивных отраслей экономики. В этом контексте приобретает доминирующую роль специальный налоговый режим, призванный упростить налогообложение и снизить нагрузку на субъекты малого и среднего бизнеса [2].

Налоговый Кодекс РФ устанавливает несколько специальных налоговых режимов, выбор которых налогоплательщиком осуществляется, исходя из рода и характера деятельности:

-

1) упрощенная система налогообложения (УСН) – для малых ООО и ИП;

-

2) единый сельскохозяйственный налог (ЕСХН) – для

производителей сельскохозяйственной продукции;

-

3) патентная система налогообложения (ПСН) – для ИП, средняя численность работников которых, не превышает за налоговый период 15 человек;

-

4) налог на профессиональный доход (НПД) – для самозанятых.

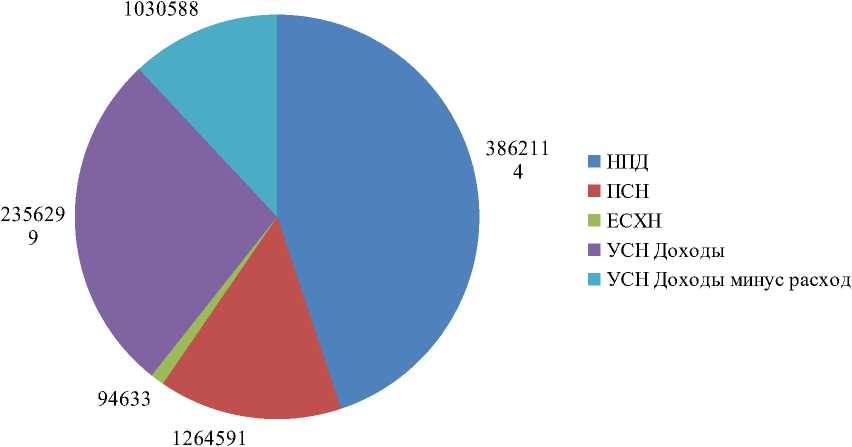

Востребованность специальных налоговых режимов для субъектов налогообложения иллюстрируют статистические данные (рисунок 1). Так, в 2022 г. количество налогоплательщиков специальных налоговых режимов составило 94633 ед., что в процентном соотношении эквивалентно 1:% от общей доли налогоплательщиков. Из них 75349 ед. – субъекты малого и среднего предпринимательства, а также фермерские хозяйства и 19284 ед. – юридические лица.

Порядка 81% малых и средних предприятий в общей структуре МСП за обозначенный период применяли специальные налоговые режим, из них субъекты 7% - МСП производственной сферы. Численность налогоплательщиков, применяющих НПД в период с 2020 г. по 2022 г. возросла в 4 раза, достигнув показателя в 8,8 млн. чел., из них четверть – представители производственной сферы.

Рисунок 1. Численность налогоплательщиков в разрезе применяемых специальных налоговых режимов, 2022 г., ед. [5]

Как видно из данных рисунка 1, почти половина налогоплательщиков, а именно 45%, применяющих специальный налоговый режим – это самозанятые, в 2022 г. их поступления в бюджет составили 23316 млн рублей. Доля налогоплательщиков, работающих по упрощенной системе налогообложения, в общей доле налогоплательщиков, применяющих специальный налоговый режим, составляет 39%. Поступления в бюджет налогов с УСН - доходы равна 27557 млн. руб., а с УСН – доходы минус расходы – 176845 млн. рублей.

Далее, доля налогоплательщиков, применяющих патентную систему налогообложения в общей налогоплательщиков, применяющих специальный налоговый режим, составляет 15%. За исследуемый период налоговые поступления в бюджет от патентов составили 27557 млн. рублей. Наконец, наименьшую долю налогоплательщиков в разрезе специальных налоговых режимов составляют налогоплательщики, работающие по ЕСХН – их доля составляет всего 1%, а налоговые поступления в 2022 г. составили 19564 млн рублей.

Необходимо констатировать, что численность налогоплательщиков по тем или иным видам специальных налоговых режимов не пребывает в прямой корреляции с показателями поступлений в бюджет. Так, наибольшую долю налогоплательщиков, применяющих специальный налоговый режим, составляют самозанятые, однако, доля их поступлений в бюджет страны – всего 4%. В то время как доля поступлений от налогоплательщиков, применяющих УСН – 89%, что является абсолютным значением.

Соответственно, основным источником налоговых поступлений в разрезе специальных налоговых режимов выступают малые и средние предприятия. Данное обстоятельство детерминировано тем, что УСН является наиболее универсальным специальным налоговым режимом, характеризующимся наименьшими ограничениями. Также весомым аргументом выступает высокий оборот субъектов МСП, составивший в 2022 г. 127 трлн. руб. Одновременно с этим, доля производственных МСП в обороте не превышает 10%, что необходимо интерпретировать в негативной коннотации, поскольку именно производственные МСП выступают флагманов достижения технологического суверенитета России [3].

Исходя из этого, основные перспективы в совершенствовании специальных налоговых режимов связаны с обеспечением условий для увеличения доли производственных МСП. Для этого необходимо, в первую очередь, создание переходного налогового режима для нивелирования негативных последствий отмены ряда преференций (в том числе, освобождение от уплаты НДС), предоставленных предприятиям в период COVID-19. Решением может стать введение специального налогового режима «Автоматизированная упрощенная система налогообложения», призванная значительно сократить финансовые и административные издержки для предпринимателей путем автоматизации расчета суммы налога. Также целесообразным представляется:

-

- повышение порога индексации предельной суммы выручки, ограничивающей право на освобождение от НДС, до 3 млн. руб., а для ЕСХН – до 120 млн. руб.;

-

- предоставление производственным субъектам МСП, применяющим УСН, возможности приобретения статуса плательщика НДС, что позволит МСП гармонично интегрироваться в производственные цепочки и эффективно взаимодействовать с бизнесом, работающим на общей системе налогообложения;

-

- установление «нулевой» ставки НДС для малых производственных предприятий, функционирующих на территориях Крайнего Севера, Арктической зоны РФ и приравненных к ним местностям, а

- также для вновь зарегистрированных налогоплательщиков, ведущих деятельность в производственной сфере;

-

- снижение тарифов страховых взносов до 7,6% для производственных малых предприятий, а также для социальных предприятий в первые три года функционирования [4].

Таким образом, сформулированы приоритетные направления совершенствования специальных налоговых режимов, которые позволят сформировать благоприятные условия и дополнительные стимулы для отечественных товаропроизводителей.

Список литературы Перспективные направления совершенствования специальных налоговых режимов

- Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ (ред. от 23.03.2024).

- Ахмедова Э.С. Проблемы и пути совершенствования специальных налоговых режимов в Российской Федерации // Индустриальная экономика, 2022. - № 4. - С. 34-41.

- Садыков М.А., Суптело Н.П. Эффективность применения специальных налоговых режимов для субъектов малого и среднего предпринимательства // Вестник Московского университета им. С.Ю. Витте. Серия 1: Экономика и управление, 2023. - № 1 (44). - С. 53-60.

- Стенограмма заседания «круглого стола» на тему «О влиянии специальных налоговых режимов на развитие предпринимательства в производственной сфере» // http://council.gov.ru/media/files/BnbmYZezwatTDI1eOTvQdggwA6QxAJUj.pdf (дата обращения: 23. 05.2024).

- Федеральная служба государственной статистики https://rosstat.gov.ru/(дата обращения: 23. 05.2024).