Перспективы использования автоматизированной системы контроля АСК "НДС-2" в развитие системы налогового администрирования в Российской Федерации

Автор: Амелин С.С.

Журнал: Экономика и социум @ekonomika-socium

Рубрика: Основной раздел

Статья в выпуске: 12 (55), 2018 года.

Бесплатный доступ

В статье рассматриваются перспективы использования автоматизированной системы контроля АСК «НДС-2» в развитие системы налогового администрирования в Российской Федерации. В частности, анализируются данные по налоговым поступлениям, представляется динамика изменений, в том числе изменений эффективности системы налогового администрирования и данные судебной статистики. Все эти показатели тесным образом связаны с внедрением системы АСК «НДС-2»

Автоматизированная система контроля аск "ндс-2", ндс, система налогового администрирования

Короткий адрес: https://sciup.org/140240898

IDR: 140240898

Текст научной статьи Перспективы использования автоматизированной системы контроля АСК "НДС-2" в развитие системы налогового администрирования в Российской Федерации

Важным элементом в управлении налоговой системой, который способствует устойчивому социальному и экономическому развитию государства, выступает государственный налоговой контроль и система налогового администрирования. В их основании стоит комплекс законодательно регламентированных мероприятий, которые осуществляются налоговыми органами. Налоговые органы (в России это ФНС) обеспечивают соблюдение налоговых отношений, налогового законодательства, а также формируют экономическое поведение, основанного на уплате обязательных платежей. При этом в условиях кризиса произошло ускорение трансформационных процессов в организации государственного налогового контроля, направленных на улучшение делового климата, повышение инвестиционной активности в стране, а также увеличение численности налогоплательщиков, добросовестно выполняющих свои обязанности.

Так, ещё в 2016 году руководитель ФНС России М.В. Мишустин обратил внимание на то, что «…налоговая служба не обладает инструментами прямого влияния на налоговую политику, занимаясь в первую очередь администрированием. Ее основным функционалом является контроль за соблюдением налогового законодательства, поэтому именно контрольную работу необходимо рассматривать как один из основных факторов повышения эффективности администрирования доходов» [6].

Одним из таких инструментов повышения эффективности налогового администрирования и является автоматизированная система контроля АСК «НДС-2», которая была введена в эксплуатацию ФНС в 2015 году. АСК «НДС-2» является программным обеспечением, разработанным и используемым ФНС России, для приёма, учёта и обработки данных налоговых декларация по НДС от налогоплательщиков.

АСК «НДС-2» позволяет отслеживать цепочки поставок сырья и товаров при возмещении НДС. Система в автоматическом режиме производит сопоставление данных из книг покупок и продаж (информация предоставляется в декларациях) и выявляет расхождения и противоречия между контрольными соотношениями. В целом функционирование АСК «НДС-2» направлено на достижение двух целей:

-

1. Устранять расхождения между данными счетов-фактур двух контрагентов посредством подачи уточненных налоговых деклараций по НДС или представления пояснений и построения цепочек контрагентов.

-

2. Выявлять выгодоприобретателей налогового разрыва, что позволит ФНС формировать вектор доказательственной базы в

соответствии с положениями налогового законодательства и сложившейся судебной практикой [8].

На сегодняшний день данной системой ежеквартально обрабатывается свыше 1.5 млн. налоговых деклараций по НДС [7]. Безусловным преимуществом системы выступает её абсолютная автоматизация, благодаря которой налогоплательщики стали более внимательно и ответственно вести бухгалтерскую отчётность и заполнять декларации по НДС, что отразилось на результатах. Так, анализ поступлений НДС в федеральный бюджет Российской Федерации до и после внедрения системы «АСК НДС-2», при помощи метода сравнения, основанного на сопоставлении показателей, привёл нас к выводу о том, что поступления НДС за данный период имели положительную динамику (см. Таблица 1. Анализ поступлений НДС в федеральный бюджет Российской Федерации за 2014-2017 гг. [4]) в виде роста показателей в 115 %, что некоторые исследователи связывают как раз с внедрением системы АСК «НДС-2». К таким выводам приходит Е.М. Баторова в статье АСК «НДС2» – новый ресурс ФНС для автоматизированного налогового контроля» [2].

Таблица 1. Анализ поступлений НДС в Федеральный бюджет Российской Федерации за 2014-2017 гг.

|

о > £ О я Я л й К ° fa я О о м ^ к к м |

И Й ^ п « ■ у ‘ § я ° |

о Я й Я я рз Я и я 0х |

и о О' я |

2 Я й и я 0х |

о t—‘ м |

2 Я й рз и я 0х |

|

|

Поступления НДС млрд. руб. |

2181,4 |

2448,3 |

112,2 |

2 657,4 |

108,5 |

3069, 9 |

115,5 |

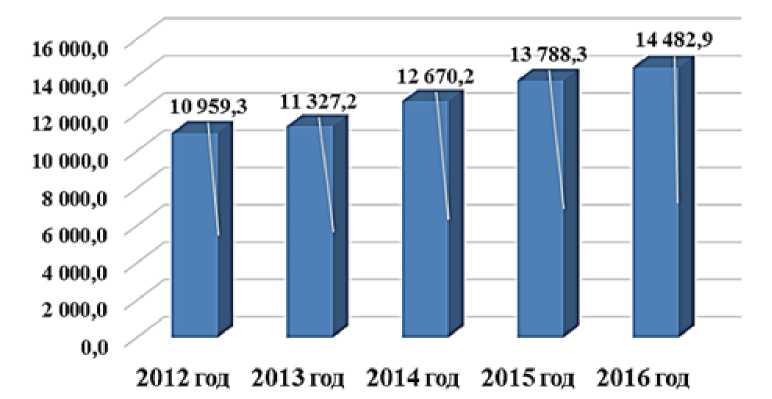

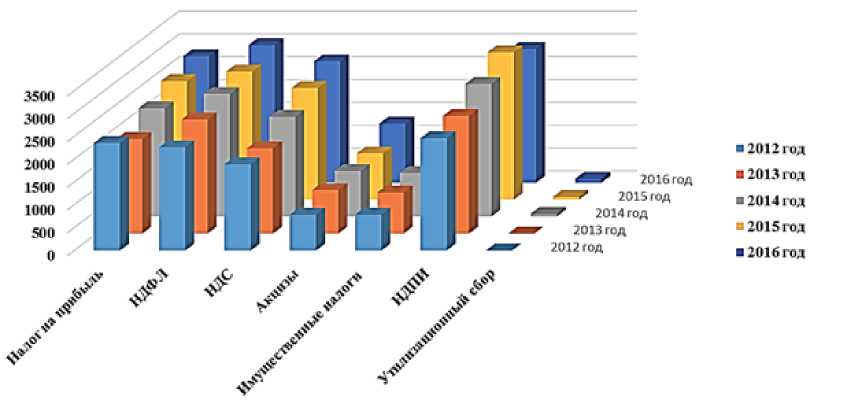

Однако, если при помощи метода сравнения проанализировать данные поступлений налоговых доходов в консолидированный бюджет Российской Федерации за 2012-2016 гг. (см. Рисунок 1. Динамика поступлений налоговых доходов в консолидированный бюджет Российской Федерации в 2012-2016 гг. [5] и рисунок 2. Динамика поступлений налоговых доходов в консолидированный бюджет Российской Федерации в 2012-2016 гг. [5] по видам налогов), то можно прийти к 3 важным основным выводам:

-

1. Налоговые поступления за период с 2012 по 2016 гг. имеют тенденцию роста, при этом наибольшее увеличение произошло в 2014 году, т.е. до внедрения АСК «НДС-2».

-

2. Поступления с НДС за период с 2012 по 2016 также росли ежегодно, наибольший рост пришёлся на период на 2014 год, т.е. также до внедрения АСК «НДС-2».

-

3. Соответственно, рост поступлений НДС в бюджет может быть связан не только с внедрением АСК «НДС-2», но и также с другими процессами, например, с общим увеличение эффективности налогового администрирования.

Рисунок 1. Динамика поступлений налоговых доходов в консолидированный бюджет Российской Федерации в 2012-2016 гг.

Рисунок 2. Динамика поступлений налоговых доходов в консолидированный бюджет Российской Федерации в 2012-2016 гг. по видам налогов

Положительную динамику роста консолидированного бюджета и НДС в период 2012-2017 гг. мы наблюдаем и на основании анализа данных Минфина Российской Федерации об исполнении консолидированного бюджета Российской Федерации, при помощи всё того же метода сравнения (Таблица 2. Краткая информация об исполнении консолидированного бюджета Российской Федерации и государственных внебюджетных фондов [8]).

Таблица 2. Краткая информация об исполнении консолидированного бюджета Российской Федерации и государственных внебюджетных фондов

|

Показатель |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

|

Доходы, всего (млрд. руб.) |

23 435.1 |

24 442.7 |

26 766.1 |

26 922.0 |

28 181.5 |

31 046.7 |

|

НДС (млрд. руб.) |

3 545.8 |

3 539.0 |

3 931.7 |

4 234.0 |

4 571.3 |

5 137.6 |

Подобному росту НДС, по мнению исследователя С.Н. Рукиной, в первую очередь способствуют меры, которые направлены на совершенствование администрирования НДС. Главным образом влияние оказывает кардинальное перестроение механизма налогового контроля за соблюдением налогоплательщиками гл. 21 Налогового кодекса Российской Федерации, который «осуществляется в автоматизированном режиме по всей цепочке формирования добавленной стоимости» [7].

Помимо экономических показателей важно представить и судебную статистику. Именно использование АСК «НДС-2» повысило уровень выигрышных для ФНС налоговых споров в отношении фирм-однодневок в 2017 году до 84%. Однако, по словам начальника правового управления ФНС России Олега Овчарова «за первое полугодие 2018 года ФНС выиграло лишь 66,3% налоговых споров, но при этом ощутимо сократилось количество судебных споров (на 6,4% по сравнению с 2017 годом). Это связано с тем, что налогоплательщики чаще стали подавать уточнённые данные в своих декларациях» [8].

Также нельзя не отметить, что использование системы оказало положительное влияние и на эффективность налогового администрирования в целом, сократив траты на выездные налоговые проверки. Так, количество выездных налоговых проверок сократилось с 29 393 проверок в 2015 году до 7 398 проверок по итогам 7 месяцев работы ФНС в 2018 году. «При этом средний размер доначислений вырос с 9,1 до 21,9 млн. рублей» [1], что также демонстрирует повышение эффективности налогового администрирования в целом.

Говоря о перспективах использования АСК «НДС-2» необходимо отметить, что в первую очередь важна интеграция уже существующих на данный момент инструментов налогового контроля (помимо АСК «НДС2» существуют системы АСК «НДС», АСК «РЕЕСТР», а также АСК

«НДС-3», который был запущен в 2018 году). Внедрение АСК «НДС-3» предполагает, что теперь банки станут присылать только электронные выписки. Они автоматически будут загружаться в базу. Программа будет сопоставлять данные полученные из деклараций и выписки по счетам, чтобы выявлять сделки без оплаты. В совокупности эти интеграции позволят обеспечить ещё более высокий уровень выявления сомнительных цепочек контрагентов и фирм-однодневок. Кроме того, интеграция позволит определить бенефициаров (непосредственных руководителей и владельцев организации), а также выгодоприобретателей в части таких транзакций, что в перспективе не только поспособствует увеличению уровня поступлений в бюджет, но и сократит уровень преступлений в налоговой сфере, что позволит создать более благоприятный экономический климат в стране.

Помимо этого, использование АСК «НДС-2» позволит в целом увеличить эффективность налогового администрирования, сократив затраты на ФНС и повысив эффективность её работы, что также благоприятно скажется на бюджете страны.

Также благодаря внедрению АСК «НДС-2» с 1 сентября 2018 г. камеральная налоговая проверка (далее – КНП) может проводиться ускоренно. А именно: КНП должна продолжатся не более 2 месяцев, если одновременно выполняются два условия: отсутствуют противоречия между сведениями, содержащимися в налоговых декларациях контрагентов, а также нет признаков правонарушений, указанных в ст. 122 НК РФ.

В целом, переходя к итогам, можно отметить, что на основании анализа данных по бюджетам за период использования АСК «НДС-2», мы пришли к выводу, что система оказывает положительное влияние на динамику налоговых поступлений, однако, это не только заслуга использования системы, но и также следствие увеличения эффективности системы налогового администрирования.

Список литературы Перспективы использования автоматизированной системы контроля АСК "НДС-2" в развитие системы налогового администрирования в Российской Федерации

- «Бумажный» НДС: перспективы и последствия. . URL: https://www.klerk.ru/buh/articles/479040/. Дата обращения: 25.12.2018.

- Баторова Е.М. АСК «НДС-2» -новый ресурс ФНС для автоматизированного налогового контроля.//Социально-экономические проблемы регионов. Проблемы и перспективы. № 2 (2016).

- Ежегодная информация об исполнении консолидированного бюджета Российской Федераци. . URL: https://www.minfin.ru/ru/statistics/conbud/?id_65=93449&page_id=3863&popup=Y&area_id=65. Дата обращения: 25.12.2018.

- Ежегодная информация об исполнении федерального бюджета. . URL: https://www.minfin.ru/ru/statistics/fedbud/. Дата обращения: 25.12.2018.

- Лукина А.И. Анализ структуры и динамики налоговых поступлений в бюджет Российской Федерации//Научное сообщество студентов XXI столетия. Экономические науки: сб. ст. по мат. LXI междунар. студ. науч.-практ. конф. № 1(61).

- Мишустин М.В. Эффективное налоговое администрирование: современный этап//Бюджет. 2016. № 11. С. 12-15.

- Рукина С.Н. Современный этап развития государственного налогового контроля//Финансовые исследования. 2017. №2 (55).

- Судебная практика по использованию данных программного комплекса АСК «НДС-2». . URL: https://rosco.su/press/sudebnaya_praktika_po_ispolzovaniyu_dannykh_iz_programmnogo_kompleksa_ask_nds_2/. Дата обращения: 25.12.2018.