Платежный баланс в 2018 году: рекорд сальдо текущих операций

Автор: А. Божечкова, А. Кнобель, П. Трунин

Журнал: Мониторинг экономической ситуации в России @monitoring-esr

Статья в выпуске: 2 (85), 2019 года.

Бесплатный доступ

В 2018 г. положительное сальдо счета текущих операций платежного баланса России выросло в 2,5 раза по сравнению с 2017 г. и достигло рекордного уровня за всю историю наблюдений, начиная с 1992 г. Это связано с ростом экспорта топливно-энергетических товаров в результате улучшения условий торговли и стагнацией импортных поставок, обусловленной ослаблением рубля. При этом наблюдался значительный чистый вывоз капитала частным сектором в связи с сокращением иностранных обязательств и ростом иностранных активов банков и предприятий.

Короткий адрес: https://sciup.org/170177021

IDR: 170177021

Текст научной статьи Платежный баланс в 2018 году: рекорд сальдо текущих операций

Согласно опубликованной Банком России предварительной оценке платежного баланса за 2018 г., сальдо текущих операций составило 114,9 млрд долл., что в 2,5 раза (на 81,6 млрд долл.) больше, чем за 2017 г.1. Сальдо достигло своего рекорда в абсолютном выражении за всю историю России (начиная с 1992 г.), хотя относительно ВВП в 2001– 2006 гг. отмечались и более высокие значения.

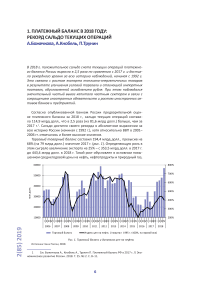

Торговый товарный баланс составил 194,4 млрд долл., превысив на 68% (на 79 млрд долл.) значение 2017 г. ( рис. 1 ). Определяющую роль в этом сыграло увеличение экспорта на 25% – с 353,5 млрд долл. в 2017 г. до 443,4 млрд долл. в 2018 г. Такой рост обусловлен в основном повышением среднегодовой цены на нефть, нефтепродукты и природный газ,

2(85) 2019

Рис. 1. Торговый баланс и динамика цен на нефть Источник : Банк России, МВФ.

Таблица 1

ИЗМЕНЕНИЕ ЦЕН НА БАЗОВЫЕ ТОВАРЫ РОССИЙСКОГО ЭКСПОРТА В 2018 Г. ПО СРАВНЕНИЮ С 2017 Г.

|

Товарная группа |

Доля товарной группы в экспорте, % |

Средняя цена экспортных поставок в январе-ноябре 2018 г., долл./т |

Средняя цена экспортных поставок в январе-ноябре 2017 г., долл./т |

Прирост цены, % |

|

Нефть сырая |

29 |

501 |

365 |

+37 |

|

Нефтепродукты |

18 |

521 |

388 |

+34 |

|

Газ природный* |

11 |

221 |

180 |

+23 |

|

Черные металлы |

5,2 |

506 |

440 |

+15 |

|

Уголь каменный |

3,8 |

85 |

75 |

+14 |

|

Пшеница и меслин |

1,9 |

190 |

176 |

+8 |

|

Удобрения минеральные |

1,7 |

237 |

209 |

+14 |

|

Газ природный сжиженный** |

1,2 |

142 |

131 |

+9 |

|

Алюминий |

1,2 |

1 757 |

1 646 |

+7 |

|

Лесоматериалы обработанные |

1,0 |

234 |

217 |

+8 |

|

Медь |

0,9 |

6 355 |

6 133 |

+4 |

|

Рыба свежая и мороженая |

0,7 |

1 822 |

1 587 |

+15 |

|

Никель |

0,4 |

13 058 |

10 044 |

+30 |

* цена указана за млрд куб. м

** цена указана за тыс. куб. м

Источник : ФТС России, расчеты авторов.

а также другие базовые товары российского экспорта ( табл. 1 ) при сохранении стабильных физических объемов поставок.

Росту торгового товарного баланса способствовала также стагнация импортных поставок, которые выросли за 2018 г. лишь на 4,6% (в абсолютных значениях на 11 млрд долл.) с 238 млрд долл. в 2017 г. до 249 млрд долл. в 2018 г. При этом во втором полугодии наблюдалось снижение импорта на 2,3% (или на 3 млрд долл.) по сравнению со вторым полугодием 2017 г. Это объясняется прежде всего ослаблением рубля: согласно данным Банка России, индекс реального эффективного курса рубля к иностранным валютам в 2018 г. снизился относительно 2017 г. на 7,7% – значимое ослабление, означающее относительное удорожание импортных поставок1.

Баланс торговли услугами в 2018 г. составил -30,2 млрд долл., что на 2,9% меньше аналогичного показателя 2017 г. (-31,1 млрд долл.). Выросли в 2018 г. по сравнению с 2017 г. и экспорт (главным образом, за счет туризма в Россию и транспортных услуг), и импорт услуг (главным образом, за счет поездок, транспортных и прочих деловых услуг). При этом экспорт вырос в большей степени и в относительном, и в абсолютном выражении прежде всего вследствие проведения в РФ чемпионата мира по футболу. Экспорт увеличился за год на 13% с 57,7 млрд долл. до 65 млрд долл., а импорт – на 7,5% с 88,8 млрд долл. до 95,5 млрд долл.

2(85) 2019

Баланс инвестиционных доходов , как и баланс оплаты труда, за 2018 г. изменились незначительно. Первый вырос на 0,9 млрд долл. (с -39,8 млрд долл. до -38,9 млрд долл.), а второй – на 0,5 млрд долл. (с -2,3 млрд долл. до -1,8 млрд долл.).

Таким образом, основным фактором, определяющим величину сальдо счета текущих операций, в российской экономике по-прежнему остается баланс торговли услугами и торговый товарный баланс, сальдо которого, в свою очередь, в значительной степени зависит от динамики цен на углеводороды и другие базовые товары российского экспорта; а также от номинального курса рубля.

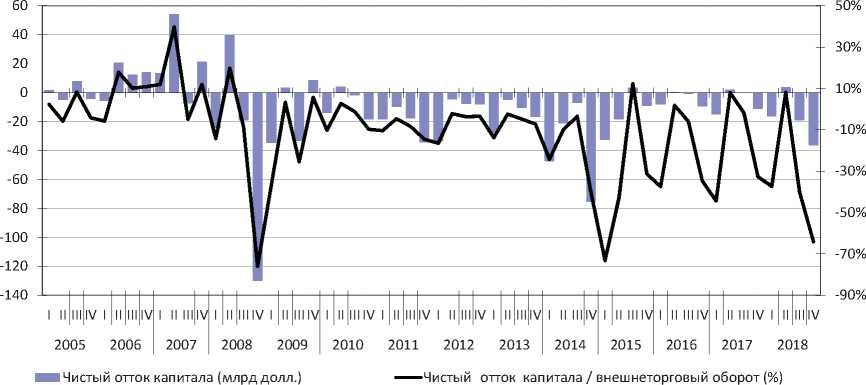

Увеличение профицита счета текущих операций сопровождалось ростом дефицита финансового счета, который в 2018 г. составил 76,8 млрд долл., в 6 раз превысив значение 2017 г. (12,6 млрд долл.). Чистый вывоз капитала банками и предприятиями за 2018 г. достиг 67,5 млрд долл., тогда как в 2017 г. он составил 25,2 млрд долл. ( рис. 2 ). Если в 2017 г. вывоз капитала частного сектора был практически полностью связан с операциями банков, то в 2018 г. вклад банков и предприятий оказался сопоставимым: 30,9 млрд долл. (23,3 млрд долл. в 2017 г.) и 36,6 млрд долл. (1,9 млрд долл. в 2017 г.) соответственно.

Отток капитала банковского сектора был обусловлен, с одной стороны, ростом иностранных активов банков на 7,0 млрд долл. (в 2017 г. происходило снижение иностранных активов на 4,4 млрд долл.), с другой, – снижением иностранных обязательств на 23,9 млрд долл. (снижение иностранных обязательств на 27,7 млрд долл. в 2017 г.).

Чистый отток капитала предприятий был обусловлен преимущественно ростом иностранных активов на 30,3 млрд долл. (18,2 млрд долл. в 2017 г.). Предприятия в основном наращивали их в виде прямых иностранных инвестиций (на 25,8 млрд долл. по сравнению с 35,9 млрд долл. за 2017 г.) и прочих активов (на 13,0 млрд долл. по сравнению с -11,7 млрд долл. в 2017 г.).

В 2018 г. предприятия перешли к сокращению иностранных обязательств (снижение на 7,1 млрд долл.), тогда как в 2017 г. наблюдался их рост (на 14,2 млрд долл. в 2017 г.). Так, уменьшение ссуд и займов составило 9,6 млрд долл. (снижение на 8,5 млрд долл. в 2017 г.), сокращение портфельных инвестиций – 0,5 млрд долл. (снижение на 4,5 млрд долл. 2017 г.). Привлеченные прямые иностранные инвестиции составили всего 1,9 млрд долл. по сравнению с 27,1 млрд долл. в 2017 г., увеличение прочих обязательств достигло 1,1 млрд долл. (0,1 млрд долл. 2017 г.).

Состояние рынка облигаций федерального займа (ОФЗ) в 2018 г. во многом определялось негативными ожиданиями инвесторов в отношении ужесточения санкций против российского государственного долга. За 2018 г. вложения нерезидентов в обязательства федеральных органов управления сократились на 5,7 млрд долл. (тогда как за 2017 г. они выросли на 13,6 млрд долл.). В результате доля нерезидентов на рынке ОФЗ, достигнув максимальных значений в апреле 2018 г. (34,5%), снизилась до 24,7% к началу декабря 2018 г.

2(85) 2019

Увеличение международных резервных активов за 2018 г. достигло 38,2 млрд долл. (22,6 млрд долл. в 2017 г.), что обусловлено прежде всего покупкой Минфином России иностранной валюты на внутреннем валютном рынке в рамках бюджетного правила. В течение 2018 г. темпы увеличения международных резервных активов снижались. Так, за I квартал они выросли на 19,3 млрд долл., за II квартал – на 11,3 млрд долл., за III квартал – на 5,0 млрд долл., а за IV квартал – на 2,6 млрд долл. Это объясняется тем, что c целью снижения волатильности на финансовых рынках c 24 августа 2018 г. регулятор приостановил покупку

Рис. 2. Чистый отток капитала частного сектора в 2005–2018 гг.

Источник : Банк России, расчеты Института Гайдара.

валюты на рынке для Минфина России до конца декабря 2018 г., после чего Минфин осуществлял закупки напрямую у Банка России.

Примечательно, что, несмотря на рекордные значения сальдо текущего счета за 2018 г., курс рубля к доллару снизился на 20,6% до 69,5 руб. за доллар. Пик обесценения рубля пришелся на апрель (на 8,3% до 62 руб. за доллар по сравнению с концом марта) и август (на 8,4% до 68,1 руб. за доллар по отношению к концу июля). Основной причиной этого стал отток капитала в связи с ужесточением санкций против России. Кроме того, падение рубля в 2018 г. было обусловлено ухудшением ситуации на всех развивающихся рынках в результате ужесточения монетарной политики США, торговых войн, роста рисков инвестирования в развивающиеся рынки в связи с финансовой нестабильностью в Аргентине и Турции.

По всей видимости, в 2019 г. при сохранении текущих мировых цен на нефть (~60 долл./барр.) и номинального курса рубля на уровне 65– 70 руб./долл. следует ожидать незначительного укрепления реального курса национальной валюты, стабилизации стоимостных объемов экспорта и импорта, что будет способствовать сохранению высоких значений счета текущих операций. Тем не менее, риски дальнейшего ужесточения санкций, в особенности направленных против российского государственного долга, могут привести к оттоку капитала и резким колебаниям валютного курса в 2019 г.

2(85) 2019