Платежный баланс, внешний долг, курс рубля: хрупкое равновесие

Автор: А. Божечкова, П. Трунин, М. Хромов

Журнал: Мониторинг экономической ситуации в России @monitoring-esr

Статья в выпуске: 14, 2015 года.

Бесплатный доступ

Данные платежного баланса за III кв. 2015 г. демонстрируют значительное сокращение профицита счета текущих операций. Импорт в III кв. в стоимостном выражении снижался медленнее экспорта (по отношению к III кв. 2014 г.) и даже несколько вырос по сравнению со II кв. 2015 г., несмотря на ослабление рубля в июле–августе. В III кв. впервые за последнее пятилетие был зафиксирован чистый ввоз капитала банками и предприятиями в результате значительного сокращения иностранных активов в целях погашения внешних обязательств, а также вследствие продажи наличной валюты населением. В целом тенденции января-сентября 2015 г. позволяют сделать вывод о том, что при отсутствии новых внешних шоков текущее сальдо платежного баланса по итогам 2015 г., скорее всего, будет достаточно большим, чтобы обеспечить устойчивость курса рубля, даже с учетом значительных выплат по внешнему долгу в конце года.

Короткий адрес: https://sciup.org/170176495

IDR: 170176495

Текст научной статьи Платежный баланс, внешний долг, курс рубля: хрупкое равновесие

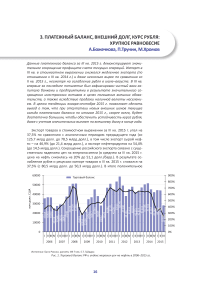

Экспорт товаров в стоимостном выражении за III кв. 2015 г. упал на 37,5% по сравнению с аналогичным периодом предыдущего года (со 125,7 млрд долл. до 78,5 млрд долл.), в том числе экспорт сырой нефти – на 46,9% (до 21,4 млрд долл.), а экспорт нефтепродуктов на 54,4% (до 14,5 млрд долл.). Сокращение российского экспорта связано с существенным падением цен на энергоносители (в среднем за III кв. 2015 г. цена на нефть снизилась на 20% до 51,1 долл./барр.). В результате ослабления рубля и рецессии импорт товаров в III кв. 2015 г. снизился на 37,5% (с 80,5 млрд долл. до 50,3 млрд долл.). В итоге положительное

Источник : Банк России, расчеты ИЭ П им. Е.Т. Гайдара

Рис. 1. Торговый баланс РФ и индекс мировых цен на нефть в 2006–2015 гг.

сальдо торгового баланса сократилось на 37,7% по сравнению со значениями III кв. 2014 г. (с 45,3 млрд долл. до 28,2 млрд долл.) ( рис. 1 ).

Следует заметить, что при сопоставлении данных за II и III кв. 2015 г. наблюдается увеличение импорта (+2,1 млрд долл.) и сокращение экспорта (-12,6 млрд долл.). Отметим, что рост импорта в III кв. 2015 г. может быть обусловлен укреплением рубля во II кв. 2015 г. (рост реального эффективного курса составил +20,3%) и инерционным характером реакции импорта на изменение валютного курса, а также некоторым его восстановлением после резкого падения в начале года.

Что касается баланса услуг, то его дефицит в III кв. составил 12,1 млрд долл., увеличившись (по абсолютной величине) по сравнению со II кв. 2015 г. на 24,7%: импорт услуг вырос на 12,3% и достиг 25,5 млрд долл., что в первую очередь обусловлено увеличением расходов россиян на поездки за границу в сезон отпусков. Экспорт услуг вырос лишь на 2,3% до 13,4 млрд долл.

Отрицательное сальдо баланса оплаты труда сократилось почти в четыре раза до -0,7 млрд долл. (в III кв. 2014 г. он составлял -2,7 млрд долл.), по всей видимости, в результате сокращения оплаты труда мигрантов из-за падения спроса на их услуги. Дефицит баланса инвестиционных доходов в III кв. 2015 г. по сравнению с аналогичным периодом 2014 г. сократился на 45,5% (с -14,3 млрд долл. до -7,8 млрд долл.) в связи со снижением расходов по обслуживанию сократившегося внешнего долга.

Таким образом, в III кв. 2015 г. счет текущих операций обеспечил значительно меньший приток валюты в РФ, чем в I–II кв. (5,4 млрд долл. в III кв. 2015 г. против 44,5 млрд долл. в 1-м полугодии 2015 г.) в результате возобновления падения цен на нефть и металлы при стабильном импорте по сравнению с 1-м полугодием.

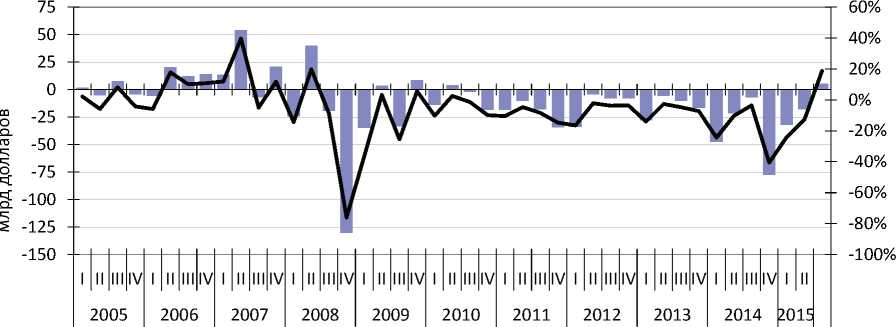

В III кв. 2015 г. впервые за длительный период времени Банк России зафиксировал положительный чистый приток капитала в негосударственный сектор российской экономики. По предварительным оценкам, он составил 5,3 млрд долл. Последний раз чистый приток капитала был зафиксирован во втором квартале 2010 г. в размере 3,5 млрд долл. ( рис. 2 ).

^ Чистый отток капитала (млрд долл.)

^^^^еЧистый отток капитала/внешнеторговый оборот (%)

Источник : Банк России, расчеты ИЭП им. Е.Т. Гайдара

Рис. 2. Чистый отток капитала частного сектора в 2005–2015 гг.

Однако баланс капитальных операций частного сектора с внешним миром в III кв. 2015 г. имел ряд особенностей. Во-первых, итоговая цифра, согласно методологии Банка России, включает не идентифицированные регулятором операции («чистые ошибки и пропуски»), величина которых составила +7,1 млрд долл. за квартал, что превосходит по объему весь чистый приток капитала. Такое положительное значение чистых ошибок и пропусков за квартал является практически рекордным (б о льшая величина наблюдалась только в IV кв. 2006 г. – 7,7 млрд долл.). Это может свидетельствовать о «скрытом возвращении» вывезенного ранее капитала. Возможно, речь идет о тенденции, поскольку за последние полтора года в пяти из шести кварталов величина ошибок и пропусков оказывалась положительной. Во-вторых, частично сокращение иностранных активов банковского сектора было обусловлено погашением валютной задолженности банков перед Банком России. За квартал банки вернули ЦБ РФ 6,3 млрд долл., использовав для этого в том числе и средства в иностранной валюте, размещенные на корреспондентских счетах в Банке России. В результате, с поправкой на операции банков с регулятором, чистый приток капитала составил лишь 1,8 млрд долл.

В остальном динамика финансовых операций российского частного сектора с нерезидентами в III кв. 2015 г. во многом повторяла тенденции первых кварталов текущего года.

Банки продолжали сокращать внешнюю задолженность с опережением графика погашения основного долга. Так, если в III кв. согласно графику банки должны были выплатить нерезидентам 8,2 млрд долл., то фактическое общее сокращение внешних обязательств составило 12,1 млрд долл. за квартал. Скорее всего, это связано в внутригрупповыми операциями по управлению внешней задолженностью, в результате которых банки выплачивают долг связанным кредиторам, которые затем используют полученные средства для погашения «реального» внешнего долга. За три квартала текущего года банки сократили внешние обя-

Таблица 1

ДИНАМИКА ЧИСТОГО ЧАСТНОГО ПРИТОКА/ОТТОКА КАПИТАЛА

|

2014 |

2015 |

||||||

|

I кв. |

II кв. |

III кв. |

IV кв. |

I кв. |

II кв. |

III кв. |

|

|

Чистый приток («+»)/отток («-») капитала негосударственным сектором РФ |

-46,9 |

-24,1 |

-7,3 |

-73,4 |

-32,4 |

-18,0 |

5,3 |

|

Банки |

-32,6 ■ |

-21,4 I |

13,3 ■ |

-45,4 |

-14,2 I |

-12,7 ■ |

-1,1 |

|

Обязательства |

0,9 |

-7,6 |

-11,5 |

-19,3 |

-24,5 |

-11,0 |

-12,1 |

|

Погашения по графику |

-16,6 1 |

-24,4 I |

-18,6 I |

-15,1 |

-14,8 I |

-6,1361 |

-8,193 |

|

Прочие операции |

17,5 |

16,8 |

7,1 |

-4,2 |

-9,7 |

-4,9 |

-3,9 |

|

Активы |

-33,5 ■ |

-13,8 I |

24,8 ■ |

-26,1 |

10,3 ■ |

-1,7 ■ |

11,0 |

|

Прочие секторы |

-14,3 |

-2,7 |

-20,6 |

-28,0 |

-18,3 |

-5,3 |

6,4 |

|

Обязательства |

8,2 ■ |

12,4 ■ |

-8,4 ■ |

-11,5 |

-7,5 ■ |

1,5 ■ |

-3,0 |

|

Прямые иностранные инвестиции |

10,5 |

10,6 |

-1,1 |

-1,5 |

2,4 |

2,4 |

1,5 |

|

Другие обязательства |

-2,3 ■ |

1,8 ■ |

-7,3 ■ |

-9,9 |

-10,0I |

-0,9 ■ |

-4,5 |

|

Погашения по графику |

-37,0 |

-17,6 |

-37,5 |

-41,6 |

-21,3 |

-15,7 |

-18,1 |

|

Прочие операции |

34,6 ■ |

19,4 ■ |

30,2 ■ |

31,6 |

11,4 ■ |

14,8 ■ |

13,6 |

|

Активы |

-22,5 |

-15,1 |

-12,2 |

-16,6 |

-10,7 |

-6,8 |

9,4 |

Источник : Банк России.

Таблица 2

ГРАФИК ПЛАТЕЖЕЙ ПО ВНЕШНИМ ДОЛГАМ ДО КОНЦА 2015 Г., МЛН ДОЛЛ.

|

Сентябрь |

Октябрь |

Ноябрь |

Декабрь |

|

|

Предстоящие выплаты по данным паспортов сделок (основная сумма долга)* |

9 070 |

4 306 |

3 163 |

6 358 |

|

График погашения внешнего долга РФ прочими секторами по состоянию на 1 апреля 2015 г.: основной долг |

11 137 |

3 727 |

5 073 |

16 404 |

|

Чистые выплаты (по результатам опроса)* |

2 398 |

1 764 |

2 903 |

3 293 |

|

График предстоящих выплат по внешнему долгу РФ прочими секторами по состоянию на 1 апреля 2015 г.: проценты |

1 316 |

1 110 |

882 |

1 373 |

* – на основе обследования 30 крупнейших российских компаний, на платежи которых до конца 2015 г. приходится около 60% погашений по всем нефинансовым организациям зательства на 47,6 млрд долл. при необходимых погашениях в 29,1 млрд долл. (табл. 1).

В небанковском секторе уже второй год наблюдается резкое снижение поступления прямых иностранных инвестиций. Если в 2013 г. российские предприятия получили 60,1 млрд долл. ПИИ (44,1 млрд долл. без учета сделки Роснефти и ТНК-BP), то в 2014 г. уже только 18,5 млрд долл., а за три квартала 2015 г. – лишь 6,4 млрд долл., в том числе 1,5 млрд долл. в III кв.

Прочие внешние обязательства нефинансового сектора непрерывно сокращаются с III кв. 2014 г. Однако в отличие от банков нефинансовым компаниям удается рефинансировать большую часть необходимых погашений внешнего долга. Так, в III кв. 2015 г. погашения по графику должны были составить 18,1 млрд долл., однако фактически внешние обязательства за исключением ПИИ сократились лишь на 4,5 млрд долл., то есть было рефинансировано или привлечено новых займов на 13,6 млрд долл., или 75% от необходимого объема погашений. А всего за три квартала внешние обязательства небанковского сектора сократились на 15,3 млрд долл. при графике погашения внешнего долга в 55 млрд долл.

В целом дефицит финансового счета в III кв. 2015 г. составил 2,9 млрд долл. (против 6,0 млрд долл. в III кв. 2014 г. и 18,7 млрд долл. во II кв. 2015 г.). Иностранные обязательства резидентов сократились на 16,1 млрд долл. против 23,3 млрд долл. в III кв. 2014 г., в то время как их иностранные активы (обязательства иностранных экономических агентов перед российскими) за III кв. 2015 г. – на 13,2 млрд долл. (в III кв. 2014 г. они снизились на 17,3 млрд долл.). Таким образом, данные платежного баланса говорят о том, что в III кв. 2015 г. (как и в I кв.) экономические агенты использовали иностранные активы для погашения обязательств.

Отметим, что, в соответствии с оценкой Банком России фактических платежей по внешнему долгу и источников выплат до конца 2015 г., избыточного спроса на валютном рынке не ожидается. По расчетам ЦБ РФ, на период с сентября по декабрь 2015 г. из общей суммы платежей по внешнему долгу банков и нефинансовых организаций в размере 61 млрд долл. фактические платежи могут составить до 35 млрд долл. Остаток суммы приходится на внутригрупповые платежи и обязательства, имеющие высокую вероятность пролонгации и рефинансирования.

В целом тенденции в период с января по сентябрь 2015 г. позволяют сделать вывод о том, что при отсутствии новых внешних шоков (в том числе на рынке энергоносителей) общее сальдо платежного баланса по итогам 2015 г., скорее всего, будет достаточно большим, чтобы обеспечить устойчивость курса рубля. По всей видимости, в IV кв. импорт снизится из-за нового ослабления рубля, произошедшего летом, что поддержит счет текущих операций, а ЦБ РФ, вполне вероятно, рефинансирует задолженность по годовым операциям валютного РЕПО, что снизит давление на валютный рынок.•