Платежный баланс: итоги 2020 года

Автор: Божечкова А.В., Кнобель А.Ю., Трунин П.В.

Журнал: Мониторинг экономической ситуации в России @monitoring-esr

Статья в выпуске: 2 (134), 2021 года.

Бесплатный доступ

В 2020 г. положительное сальдо торгового баланса России существенно снизилось по сравнению с 2019 г. за счет уменьшения стоимостных объемов экспорта при незначительном снижении импортных поставок. Несмотря на сочетание крайне неблагоприятных факторов, сальдо счета текущих операций оставалось положительным. Нетто-отток капитала частного сектора в 2020 г. увеличился более чем вдвое по сравнению с 2019 г. Ключевую роль в этом сыграло снижение иностранных обязательств банков и прочих секторов в условиях усиления геополитических рисков, уменьшения интереса инвесторов к активам развивающихся стран и роста глобальной неопределенности. В результате за 2020 г. курс рубля к доллару снизился на 19,3% и достиг 73,9 руб./долл.

Короткий адрес: https://sciup.org/170176033

IDR: 170176033

Текст научной статьи Платежный баланс: итоги 2020 года

Согласно опубликованной Банком России предварительной оценке платежного баланса за 2020 г., сальдо счета текущих операций составило 32,5 млрд долл., что на 50% (по абсолютному значению на 32,3 млрд долл.) меньше сальдо счета текущих операций за 2019 г.1.

2(134) 2021

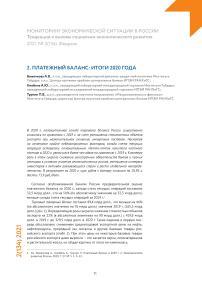

Торговый товарный баланс составил 89,4 млрд долл., что меньше на 46% (по абсолютному значению на 76 млрд долл.) значения 2019 г. (165,3 млрд долл.) ( рис. 1 ). Определяющую роль сыграло снижение стоимостных объемов экспорта на 22% (в абсолютных значениях на 90 млрд долл.) с 419,9 млрд долл. в 2019 г. до 329,5 млрд долл. в 2020 г. Такое падение в первую очередь обусловлено снижением среднегодовой экспортной цены на нефть, нефтепродукты, природный газ, металлы и другие базовые товары российского экспорта ( табл. 1 ). При этом цены на некоторые базовые товары российского экспорта даже выросли – это касается зерна, лесоматериалов и растительного масла, но общая картина от этого не изменилась.

Таблица 1

Изменение цен на базовые товары российского экспорта в 2020 г. по сравнению с 2019 г.

|

Товарная группа |

Доля товарной группы в экспорте, % |

Средняя экспортная цена поставок, долл./т |

Изменение цены, % |

|

|

январь-ноябрь 2020 |

январь-ноябрь 2019 |

|||

|

Нефть сырая |

22,0 |

301 |

454 |

-33,6 |

|

Нефтепродукты |

13,5 |

321 |

471 |

-31,9 |

|

Газ природный* |

7,3 |

123 |

190 |

-34,9 |

|

Черные металлы |

4,7 |

399 |

449 |

-11,3 |

|

Уголь каменный |

3,7 |

63 |

78 |

-19,5 |

|

Пшеница и меслин |

2,3 |

209 |

201 |

+4,1 |

|

Газ природный сжиженный** |

2,1 |

99 |

124 |

-19,7 |

|

Удобрения минеральные |

2,1 |

203 |

246 |

-17,4 |

|

Лесоматериалы |

1,3 |

231 |

227 |

+1,9 |

|

Алюминий |

1,3 |

1573 |

1691 |

-7,0 |

|

Медь |

1,3 |

5773 |

5900 |

-2,2 |

|

Рыба свежая и мороженая |

0,9 |

1645 |

1825 |

-9,9 |

|

Масло растительное |

0,8 |

743 |

708 |

+4,9 |

|

Руды железные |

0,6 |

75 |

97 |

-23,1 |

|

Никель |

0,5 |

13119 |

13696 |

-4,2 |

|

Каучук синтетический |

0,4 |

1261 |

1596 |

-20,9 |

* Цена указана в долл./млрд куб. м.

** Цена указана в долл./тыс. куб. м. Источник: ФТС, расчеты авторов.

Ухудшению товарного баланса при падающем экспорте способствовало значительно более умеренное (как в абсолютном, так и в относительном выражении) падение импортных поставок, которые снизились за 2020 г. на 5,7% (в абсолютном выражении на 14,5 млрд долл.) с 254,6,7 млрд долл. в 2019 г. до 240,1 млрд долл. в 2020 г. Сокращение товарного импорта было вызвано прежде всего ослаблением рубля: согласно данным Банка России, индекс реального эффективного курса рубля к доллару в 2020 г. упал по отношению к 2019 г. на 7,8%1.

Ухудшение торгового товарного баланса было отчасти компенсировано значительным улучшением баланса торговли услугами , который в 2020 г. составил лишь -18,3 млрд долл., что по абсолютному значению на 50% меньше аналогичного показателя 2019 г. (-36,7 млрд долл.). При этом экспорт упал на 28% (на 5,7 млрд долл. в абсолютном выражении с 61,9 млрд долл. до 44,5 млрд долл. из-за сокращения поездок иностранцев в Россию и падения транспортных услуг), а импорт услуг (главным образом, за счет поездок россиян за рубеж) снизился на 36% с 98,7 млрд долл. до 62,8 млрд долл.

2(134) 2021

Баланс инвестиционных доходов , равно как и баланс оплаты труда в 2020 г. также существенно изменились. Первый улучшился на 19,5 млрд долл. (с -50 млрд долл. до -30,5 млрд долл.) главным образом вследствие снижения на 32,3 млрд долл. доходов к выплате (репатриация инвестиционных доходов) одновременно с более умеренным снижением доходов к получению (на 12,9 млрд долл.), а второй – на 1,9 млрд долл. (с -3,6 млрд долл. до -1,7 млрд долл.).

IIIIIVI II IIIIV I IIIIIIV

IIIIIIV

IIIIIVI IIIIIIV

I IIIIIIV

900%

800%

700%

600%

500%

400%

300%

200%

100%

0%

^™ Торговый баланс

^^^^™Индекс цен на нефть (I квартал 1995 г.=100%, на правой оси)

Рис. 1. Торговый баланс и динамика цен на нефть Источник: Банк России; МВФ.

Таким образом, 2020 г. очередной раз подтвердил, что сальдо счета текущих операций РФ застраховано от существенных снижений и тем более от ухода в отрицательную область, поскольку ослабление национальной валюты из-за снижения цен на базовые товары российского экспорта вызывает сокращение отрицательного баланса как торговли услугами, так и факторных доходов (капитал и труд). Однако в 2020 г. менее значительному ослаблению рубля и поддержанию положительного сальдо счета текущих операций в значительной мере способствовало закрытие границ и практически полное прекращение туристических поездок россиян за рубеж.

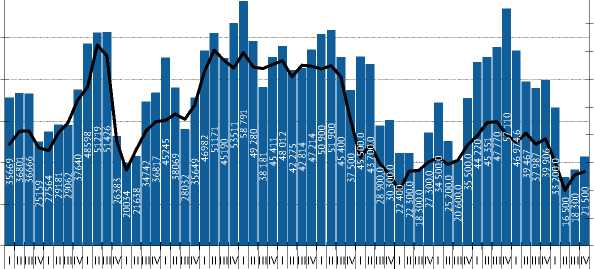

Дефицит финансового счета в 2020 г. достиг 49,9 млрд долл., тогда как в 2019 г. наблюдался его профицит в размере 3,9 млрд долл. Нетто-отток капитала был преимущественно вызван снижением иностранных финансовых обязательств на 43,1 млрд долл. за 2020 г. (за 2019 г. иностранные финансовые обязательства выросли на 28,7 млрд долл.) и небольшим ростом иностранных финансовых активов (6,8 млрд долл. за 2020 г. против 24,8 млрд долл. в 2019 г.).

Снижение обязательств перед нерезидентами произошло за счет операций как банковского сектора, так и прочих секторов, составивших в 2020 г. -25,8 и -20,3 млрд долл. соответственно (-19,8 и +25,2 млрд долл. в 2019 г.). Величина портфельных инвестиций прочих секторов, привлеченных из-за рубежа, сократилась на 14,1 млрд долл. (-4,2 млрд долл. в 2019 г.); размер полученных из-за границы ссуд и займов снизился на 8,3 млрд долл. (-6,2 млрд долл. в 2019 г.); прочие обязательства перед нерезидентами увеличились лишь на 0,7 млрд долл. (6,7 млрд долл. в 2019 г.). Прямые иностранные инвестиции прочих секторов, привлеченные из-за рубежа, в 2020 г. увеличились на 1,4 млрд долл. (28,9 млрд долл. в 2019 г.).

2(134) 2021

Объем обязательств перед нерезидентами органов государственного управления по итогам 2020 г. вырос на 3,9 млрд долл. (22,0 млрд долл. в 2019 г.). По данным на начало декабря 2020 г., доля нерезидентов на рынке ОФЗ снизились до 23,7%, тогда как в начале года она составляла 32,2%. Сокращение иностранных обязательств, по всей видимости, обусловлено высокой неопределенностью относительно перспектив развития мировой и российской экономики: привлечение средств нерезидентов в российские активы становится менее привлекательным как для российских, так и для зарубежных экономических агентов.

Рост финансовых активов российских резидентов за рубежом происходил преимущественно за счет операций небанковского сектора. Так, за 2020 г. иностранные активы прочих секторов выросли на 13,9 млрд долл. (в 2019 г. их рост достигал 26,5 млрд долл.). Рост иностранных активов прочих секторов был обеспечен увеличением исходящих прямых инвестиций (6,3 млрд долл. в 2020 г. против 22,6 млрд долл. в 2019 г.), исходящих портфельных инвестиций (10,2 млрд долл. в 2020 г. против 2,3 млрд долл. в 2019 г.), а также торговых кредитов и авансов (7,9 млрд долл. в 2020 г. против 9,6 млрд долл. в 2019 г.). Иностранные активы банков снизились на 7,9 млрд долл. (-2,1 млрд долл. в 2019 г.). Иностранные активы государственных органов выросли на 0,9 млрд долл. (рост на 0,5 млрд долл. в 2019 г.).

В результате чистый отток капитала частного сектора в 2020 г. резко увеличился и составил 47,8 млрд долл. (22,1 млрд долл. в 2019 г.) ( рис. 2 ). При этом для банковского сектора в 2020 г. нетто-отток капитала достиг 17,9 млрд долл., что соответствует уровню 2019 г., когда данный показатель составил 17,7 млрд долл. В небанковском секторе нетто-отток значительно вырос и достиг 30,0 млрд долл. против 4,3 млрд долл. в 2019 г.

Превышение оттока капитала по финансовому счету над положительным сальдо текущего счета было компенсировано снижением международных резервных активов в размере 13,8 млрд долл. (+66,5 млрд долл. в 2019 г.). Сокращение валютных резервов связано с продажей иностранной валюты Банком России с марта 2020 г. в рамках бюджетного правила в результате падения цены на нефть ниже цены отсечения. В целом объем продаж иностранной валюты Минфином России на внутреннем валютном рынке за 2020 г. составил около 22,7 млрд долл., в том числе для оплаты приобретаемых правительством акций ПАО «Сбербанк», а также акций ПАО «Аэрофлот». Отметим, что в августе-сентябре 2020 г. ЦБ РФ осуществил взаимозачет непроданного к этому моменту остатка валюты в связи со сделкой по «Сбербанку» с суммами всех отложенных с 2018 г. покупок валюты и упреждающих продаж. Сальдо этих операций составило около 2,4 млрд долл. Регулятор равномерно реализовал данный объем иностранной валюты в дополнение к регулярным операциям в рамках бюджетного правила в течение IV квартала 2020 г.

За 2020 г. курс рубля к доллару снизился на 19,3% до 73,9 руб./долл. Первый эпизод ослабления пришелся на март 2020 г. (16%) и был преимущественно связан с резким падением цен на нефть. Второй пик падения курса наблюдался в сентябре 2020 г. (6,8%). Он был обусловлен усилением геополитических рисков, а также уменьшением привлекательности российских

2(134) 2021

Рис. 2. Чистый отток капитала частного сектора в 2005–2020 гг.

Источник: Банк России; расчеты Института Гайдара.

ОФЗ для нерезидентов в условиях снижения ключевой ставки процента и падения интереса инвесторов к активам развивающихся стран в ситуации глобальной неопределенности. В ноябре-декабре 2020 г. в результате улучшения условий торговли рубль укрепился на 6,9% по отношению к октябрю 2020 г. К концу 2020 г. фундаментально обоснованный курс рубля к доллару составил 68–69 руб., что означает недооценку рубля на 7–9%1. По нашим оценкам, в течение 2021 г. рубль может укрепиться до этого уровня, но только при отсутствии новых экономических и геополитических шоков. ж

2(134) 2021