Политика банка России в условиях экономических санкций

Автор: Зиниша О.С., Карпенко И.В.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 4-1 (23), 2016 года.

Бесплатный доступ

Статья посвящена актуальным вопросам причин введения международных экономических санкций и направлениям политики Банка России в качестве мегарегулятора в этих неоднозначных условиях, а также рассмотрены пути повышения инвестиционной привлекательности и позитивных тенденций развития экономики страны в целом.

Центральный банк, экономические санкции, валютное регулирование, волатильность, государственная поддержка

Короткий адрес: https://sciup.org/140119168

IDR: 140119168

Текст научной статьи Политика банка России в условиях экономических санкций

Центральный банк и Правительство Российской Федерации являются органами валютного регулирования в стране. Для стабилизации экономики государства регулирование и контроль национального валютного рынка очень важны. Вопросы валютного курса, валютного контроля, валютного законодательства определяют экономическую безопасность страны. Валютное регулирование представляет собой комплекс осуществляемых государством мер, направленных на поддержание валютного рынка России в устойчивом состоянии [1].

Целью валютного регулирования являются: укрепление валютнофинансового положения государства, поддержание на высоком уровне его платежеспособности и кредитоспособности, обеспечение поступления валюты из-за рубежа по внешнеэкономическому обороту, противодействие оттоку капитала за границу, привлечение иностранного капитала, укрепление российского рубля.

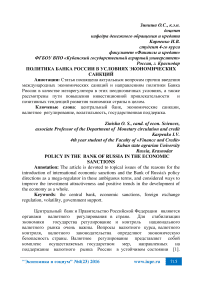

В условиях санкций Центральный банк Российской Федерации (Банк России) должен обеспечить стабильность российской валюты. Сегодня рубль ощутимо упал к доллару и евро. Одним из методов контроля Центрального банка за курсом рубля является установление валютного коридора (т. е. определение пределов колебания валютного курса). Он позволяет точнее прогнозировать экономическую ситуацию в стране, снижать риски, возникающие в процессе внешнеэкономических операций, что является стабилизирующим фактором для экономики государства [2]. Центробанк России с 10 ноября 2014 года упразднил действовавший механизм курсовой политики, отменив интервал допустимых значений стоимости бивалютной корзины (операционный интервал) и регулярные интервенции на границах указанного интервала и за его пределами [4]. При этом новый подход Банка России к проведению операций на внутреннем рынке не предполагает полного отказа от валютных интервенций, их проведение возможно в случае возникновения угроз для финансовой стабильности (рисунок 1).

Валютные интервенции Банка России и динамика рублевой стоимости бивалютной корзины в августе 2008 — марте 2015 гг.

™ Нетто-покупка иностранной валюты Банком России

-*- Курс рубля по отношению к бивалютной корзине

Рисунок 1 – Валютные интервенции Банка России [?]

Несмотря на сложившуюся экономическую ситуацию, Центробанк все же полностью перешел к режиму свободного плавания рубля, оставляя в приоритете задачу поддержания стабильности отечественных финансовых институтов. Банк России снижает размер интервенций на валютном рынке. Однако, еще в момент перехода к этой политике курс рубля значительно обвалился. В связи с антироссийскими санкциями, ведущими к оттоку капитала и дефициту валюты на внутреннем рынке, свободное плавание рубля может стать причиной повышенного риска для финансовой стабильности в России из-за негативной волатильности курса рубля, что является сдерживающим фактором для роста российской экономики [4].

В современных условиях одной из наиболее важных задач валютного регулирования является контроль нелегального оттока капитала за границу. Однако вывоз капитала из России, тем не менее, происходит. Несмотря на то, что вывоз капитала не отрицается, Центробанк не принимает мер для устранения этой проблемы, хотя результативная борьба с этим явлением могла бы свести на нет негативный эффект санкций. Банк России устанавливает ключевую ставку (ставка, по которой ЦБ предоставляет кредиты коммерческим банкам). Ключевая ставка имеет значение при установлении процентных ставок по кредитам коммерческих банков, оказывает влияние на уровень инфляции [1].

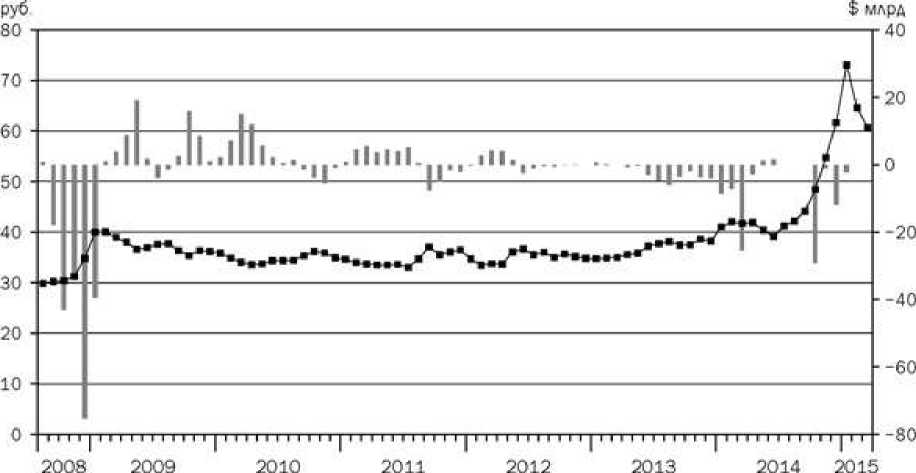

Повышение Центральным банком ключевой процентной ставки, влечет за собой, как правило, подорожание национальной валюты и снижение инфляции, однако это одновременно вызывает снижение объемов кредитования и инфляционные риски. Номинированные в валюте долги крупного российского бизнеса никуда не делись. Их всё равно придётся возвращать, а этих денег неоткуда взять, только продав рубли и купив на них валюту. Есть ещё выход — дефолты крупных компаний. Похоже, что это наиболее явная перспектива на ближайшие месяцы [3].

В результате, Банк России на заседании 30 октября сохранил ключевую ставку на уровне 11% годовых, "учитывая сохранение значительных инфляционных рисков" [3]. При этом регулятор отмечает, что "существенного изменения баланса инфляционных рисков и рисков охлаждения экономики не произошло" и "по мере замедления инфляции в соответствии с прогнозом Банк России возобновит снижение ключевой ставки на одном из ближайших заседаний Совета директоров" [3]. На этом фоне ожидается, что цикл снижения ставки будет возобновлен на декабрьском заседании (-50 б.п.). В результате, по итогам 2015 г. руководство Банка России скорректировало прогноз по ставке до 10,5% годовых [3].

При этом в отсутствии новых шоков на I квартал 2016 г. придется основной цикл снижения ключевой ставки в следующем году – ожидается снижение ставки до 9% к апрелю следующего года. При относительно стабильной ситуации на нефтяном и валютном рынках к концу 2016 г. ставка, по ожиданиям аналитиков, может быть понижена до 8% (рисунок 2)

iB

<7 16

15 14 Ч ii ii 10

5 г

7 6

Окт U| !inuij алр 15 мкЫп4 йк.715 нпЫ16 anp ifi нюг :6 Октай

Рисунок 2 – Корреляция ключевой ставки ЦБ РФ и уровня инфляции [5]

В нашей стране до введения санкций крупнейшие банки и корпорации получали кредиты в основном за рубежом. На сегодняшний день крупным российским заемщикам затруднен выход на мировой рынок капитала. Банк России не осуществил политику, направленную на подмену внешних источников кредита внутренними. Дефицит кредитных ресурсов, возникший вследствие применения санкций, затем повышение ставки, влекут удорожание кредита, и, как следствие, усиление риска банкротства заемщиков. Центробанк признает, что инфляция в России по большей части немонетарная, но все же продолжает борьбу с монетарной ее составляющей [4].

В своем ежегодном Послании Федеральному Собранию 3 декабря 2015 года Президент В.В. Путин подчеркнул, что хотя Банк России перешел к плавающему курсу, это не значит, что он устранился от влияния на курс рубля, что курс рубля безнаказанно может становиться объектом финансовых спекуляций [3].

Таким образом, на сегодняшний день политика Центрального Банка далека от идеала. Позитивные тенденции роста рубля на фоне действий Центрального Банка присутствуют, однако нельзя отрицать то, что проблемы валютного регулирования, ставшие столь острыми в современной действительности, еще не решены.

Основными факторами назревающего кризиса в российской экономике являются не только экономические санкции, но и падение цен на нефть. Введенные санкции ограничивают импорт ряда товаров, возможности заимствований предприятий нефтегазовой отрасли России и банков – лидеров рынка. Как шаг давления – снижение инвестиционного рейтинга России. Банковская система была отрезана от западных рынков капитала, доступные же источники заимствования стали дороже. Произошло снижение ликвидности в банковской системе, т.к. происходили девальвационные процессы и стремление населения изъять сбережения в банках. Несмотря на снижение ключевой ставки с 17 до 11 %, недостаток ликвидности стали испытывать как мелкие, так и средние банки [4].

Для решения проблем текущей ликвидности Банк России планирует дальнейшее снижение ключевой ставки, расширение кредитных аукционов, а при необходимости, и снижение нормативов обязательных резервов. Но при этом российская экономика в 2016 году будет испытывать более высокие темпы инфляции, что и происходит на сегодняшний день [4].

Из-за снижения курса рубля и повышения темпов инфляции обесцениваются рублевые кредитные вложения банков. Для снижения рисков обесценивания активов, банки пересматривают ставки по кредитам в сторону повышения, а это, в свою очередь, сокращает спрос на кредиты. Розничный рынок сегодня находится под давлением, очень высока закредитованность населения, и это серьезная проблема для российских граждан. Поэтому не исключен дефолт банков, выдававших кредиты в иностранной валюте, т.к. обесценение рубля поставило под сомнение возможность своевременного погашения кредитов. Из-за происшедшей девальвации инвестиции, осуществленные банками на фондовом рынке также потеряли в стоимости, а это, в свою очередь, привело к увеличению резервов, которые формируют банки под их обесценение и возникновению убытков. Но серьезных распродаж российских активов не наблюдается, поэтому сохраняются перспективы роста фондового рынка и делают такие убытки временным явлением [4].

За прошлый год прибыль банков сократилась на 41% вследствие снижения рентабельности банковских операций и роста резервов, в 2016 году здесь положительной динамики также не стоит ожидать [4]. Утерянные вследствие введения санкций источники финансирования могут компенсировать рынки Китая и Индии. Способны поддержать банковскую систему использование правительственных фондов, а также резервы пенсионных фондов для докапитализации банков, при этом данные средства должны быть направлены на увеличение кредитования значимых отраслей российской экономики. Выделенные правительством средства (около 850 млрд. руб.) будут способствовать снижению уровня процентных ставок по кредитам и увеличат кредитные вложения, что позволит покрыть расходы и не допустить убытков в 2016 году. Возникнуть системному банковскому кризису не позволят средства, выделенные правительством для санационной поддержки банков (около 150 млрд.руб.) [4].

Проведя оценку перспектив уже принятых Правительством мер и остающихся резервов можно сделать вывод, что масштабы сокращения банков будут в пределах нормального диапазона.

Таким образом, неблагоприятные изменения в банковском секторе в большей степени происходят не столько из-за экономических санкций, сколько обусловлены внутренними кризисными проблемами. Поэтому разворот цен на нефть, укрепление рубля, меры государственной поддержки, на наш взгляд, смогут помочь банковской системе пережить кризисные явления.

Список литературы Политика банка России в условиях экономических санкций

- Конституция Российской Федерации (по сост. на 21.07.2014)//Собрание законодательства РФ. -2014. -№ 31.

- Пономаренко, В. Е. Валютное регулирование и валютный контроль: учеб. пособие/В. Е. Пономаренко. -М.: Издательство «Омега-Л», 2013. -304 с.

- Российская газета: Послание Президента . -Режим доступа: http://rg.ru/2015/12/03/stenogramma.html -27.03.2016

- Центральный банк Российской Федерации (Банк России): Пресс-служба . -Режим доступа: http://www.cbr.ru/press/pr.aspx -27.03.2016.

- Электронный ресурс http://elitetrader.ru/index.php?newsid=270769