Построение интегрального показателя оценки вероятности банкротства компаний с видом экономической деятельности "Обрабатывающее производство"

Автор: Савельева М.Ю., Посохова В.Е.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 5-3 (51), 2019 года.

Бесплатный доступ

В данной статье проводится исследование моделей прогнозирования банкротства и построение пробит-регрессии в отраслевом разрезе. В работе описаны следующие методы анализа: зарубежные и российские модели прогнозирования банкротства. Исследование позволило построить интегральный показатель оценки вероятности банкротства обрабатывающих компаний.

Прогнозирование, банкротство, обрабатывающее производство, пробит-регрессия

Короткий адрес: https://sciup.org/170181761

IDR: 170181761 | DOI: 10.24411/2411-0450-2019-10714

Текст научной статьи Построение интегрального показателя оценки вероятности банкротства компаний с видом экономической деятельности "Обрабатывающее производство"

В современных условиях развития экономической нестабильности России, динамично изменяющейся среды бизнеса, возникновение банкротства компаний различных отраслей и форм собственности приобретает новые аспекты. На сегодняшний день количество компаний, неспособных погашать свои обязательства продолжает расти. Данная проблема отражается как на регионы России, так и на отрасль обрабатывающего производства. По состоянию на 2017 год, по данным Федре-сурса, количество банкротств российских компаний достигло 13577, что по сравнение с тем же периодом прошлого года больше на 7,7%. Промышленное производство в России также снизилось на 3,6% по сравнению с 2016 годом. Количество рентабельных обрабатывающих компаний, имеющих устойчивое финансовое состояние, составляет не более 12-14%. Это те российские компании, которые имеют государственную поддержку и получают от него соответствующие привилегии, в виде прямого бюджетного финансирования или приоритетного доступа к государственным заказам [1].

В сложившейся ситуации для каждой компании становится актуальной проблема своевременного прогнозирования оценки вероятности банкротства компаний. Исследование зарубежного и отечественного опыта оценки и управления институ- том банкротства показало, что существующий инструментарий не может быть полностью адаптирован и однозначно использован отечественными компаниями, так как не учитывает специфику их функционирования. Таким образом, разработка интегрального показателя оценки вероятности банкротства компаний в отраслевом разрезе, а именно обрабатывающих компаний, является актуальной задачей.

Проведем анализ существующих подходов. Модели множественного дискриминантного анализа, наиболее популярные в России, основаны на построении моделей оценки риска банкротства, которые позволяют на основе измерения показателей предприятия отнести его к классам «банкрот-небанкрот». Основные модели были разработаны Альтманом, Фулмером, Таффлером, Спрингейтом и Лисом. Среди методик, разрабатываемые отечественными учеными, которые в большинстве своем представляют собой попытки адаптировать зарубежные модели прогнозирования банкротства с проекцией на российскую действительность можно назвать методику Р.С. Сайфуллина и Г.Г. Кадыкова, модель А.Ю. Беликова и Г.В. Давыдовой, модель Савицкой Г.В. [2].

В данном исследовании выдвигается гипотеза 1 о применимости отечественных и зарубежных моделей прогнозирования банкротства для российских компаний с видом экономической деятельности «Обрабатывающее производство». Для проверки гипотезы было сформировано две выборки с помощью системы комплексного раскрытия информации об эмитентах (СКРИН) за период 2016-2017 год. В первую выборку вошли обрабатывающие компании, являющиеся банкротами; во вторую выборку вошли обрабатывающие компании, имеющие устойчивое финансовое состояние. Модель можно считать адаптивной, если среди компаний, начавших процедуру банкротства она показала не менее 80% банкротов, а среди действующих компаний - не более 20% банкротов. По результатам произведенных расчетов было выявлено, что ни одна из рассмотренных моделей прогнозирования банкротства не соответствует основному условию для признания их адаптивными для российских компаний отрасли обрабатывающего производства.

На основе сопоставления результатов отечественных и зарубежных моделей банкротства можно сделать вывод о некорректности использования зарубежных методик прогнозирования банкротства в текущей их форме в российских реалиях. Это вызвано, прежде всего:

-

- Различием статистической выборки предприятий при формировании модели: компании разных стран имеют свои отличительные особенности, поэтому основа – база данных - играет ключевую роль в моделировании;

-

- Различием в учете отдельных показателей: так, например, в США используется система бухгалтерской отчетности по стандартам GAAP которая существенно отличается от российских стандартов бухгалтерского учета (в РСБУ жесткая регламентация деятельности бухгалтеров, единый план счетов);

-

- Спецификой методического инструментария оценки банкротства, то есть необходимо учитывать отраслевую сферу деятельности, в частности особенности функционирования компаний отрасли обрабатывающего производства [3].

Таким образом, гипотеза 1 не подтвердилась. Детерминизм показателей, входящих в исследуемые модели, открытость системы все это позволяет компаниям приспособиться к уже созданным моделям банкротства, вследствие чего происходит манипулирование с финансовой отчетностью. Поэтому появляется необходимость создания закрытой системы, учитывающие специфику исследуемой отрасли. В связи с неэффективностью исследуемых моделей прогнозирования банкротства возникает интерес проведения поиска интегрального показателя оценки вероятности банкротства компаний.

Выдвигаем гипотезу 2 о возможности построения интегрального показателя оценки вероятности банкротства компаний, с учетом вида экономической деятельности компаний.

Для проверки выдвинутой гипотезы была использована информация по компаниям с видом экономической деятельности «Обрабатывающее производство» (по ОК-ВЭД). Исследовались только публичные акционерные общества и открытые акционерные общества. Информационной базой данных послужила бухгалтерская отчетность компаний за 2017 год, полученная из системы «СКРИН». Построение интегрального показателя оценки вероятности банкротства с учетом отраслевой специфики компаний осуществлялось в несколько этапов.

На первом этапе для проверки гипотезы 2, используя данные полученные при проверке гипотезы 1, была сформирована обучающая выборка, состоящая из компаний отрасли обрабатывающего производства. Обучающая выборка была разделена на 2 группы компаний: банкроты и «здоровые» компании. После того как обучающие выборки были сформированы на втором этапе исследования необходимо отобрать показатели, позволяющие осуществить дальнейшую кластеризацию наилучшим образом. В качестве признаков выделения финансового состояния компании выбирают количественно определяемые финансовые показатели, которые традиционно представляются пятью группами: показатели рентабельности, показатели финансовой устойчивости, показатели структуры капитала, показатели ликвидности, показатели деловой активности [4].

Третий этап: отбор значимых показателей значимых для построения регрессионной модели. Для дальнейшего исследования упорядочено множество финансовых показателей, представленных в таблице 1. Данный этап начинается с проведение проверки подчинения значений соответствующего показателя в обучающих выборках нормальному распределению с помо- щью теста Колмогорова–Смирнова, полученные значения сравниваются с 0,05. Если значения превышают данный критерий, то они исключаются. По оставшимся показателям проводится тест Манна-Уитни (Mann–Whitney; U-test) для сравнения законов распределения значений в обучающих выборках. Результаты проведения тестов предоставлены в таблице 1.

Таблица 1. Результаты отбора значимых показателей

|

Показатели |

Тест Колмого-рова– Смирнова |

U-тест Манна– Уитни |

|

1 |

2 |

3 |

|

Валовая прибыль / Выручка |

p < .001 |

0,008028 |

|

Операционная прибыль / Выручка |

p < .001 |

4,32E-11 |

|

Прибыль (убыток) до налогообложения / Выручка |

p < .001 |

6,5E-12 |

|

Чистая прибыль / Выручка |

p < .001 |

6,94E-13 |

|

Чистая прибыль / Валовая прибыль |

p < .001 |

0,028417 |

|

Коэффициент рентабельности производства |

p < .001 |

2,18E-11 |

|

Коэффициент рентабельности продукции |

p < .001 |

2,98E-12 |

|

Валовая прибыль / Активы |

p < .001 |

1,71E-09 |

|

Прибыль (убыток) до налогообложения / Активы |

p > .10 |

- |

|

Чистая прибыль / Активы |

p < .001 |

8,3E-14 |

|

Прибыль (убыток) до налогообложения / Внеоборотные активы |

p < .001 |

5,88E-11 |

|

Чистая прибыль / Внеоборотные активы |

p < .001 |

3,08E-13 |

|

Прибыль (убыток) до налогообложения / Собственный капитал |

p < .001 |

0,000168 |

|

Чистая прибыль / Собственный капитал |

p < .001 |

0,000116 |

|

Прибыль (убыток) до налогообложения / Краткосрочные обязательства |

p < .001 |

4,42E-14 |

|

Коэффициент рентабельности оборотных активов |

p < .001 |

5,45E-14 |

|

Оборотные активы / Краткосрочные обязательства |

p < .001 |

5,38E-05 |

|

(Оборотные активы — Запасы)/ Краткосрочные обязательства |

p < .001 |

2,54E-09 |

|

Запасы / Краткосрочные обязательства |

p < .001 |

6,40E-08 |

|

Денежные средства и денежные эквиваленты / Совокупные обязательства |

p < .001 |

2,27E-06 |

|

Денежные средства и денежные эквиваленты / Краткосрочные обязательства |

p < .001 |

4,03E-07 |

|

Оборотный капитал / Активы |

p < .001 |

2,38E-08 |

|

Коэффициент промежуточной ликвидности |

p < .001 |

4,70E-09 |

|

Коэффициент абсолютной ликвидности |

p < .001 |

2,17E-06 |

|

Коэффициент быстрой ликвидности |

p < .001 |

2,85E-09 |

|

Коэффициент текущей ликвидности |

p < .001 |

1,37E-07 |

|

Совокупные обязательства / Активы |

p < .001 |

4,44E-06 |

|

Совокупные заемные обязательства / Активы |

p < .001 |

3,37E-01 |

|

Долгосрочные заемные средства / Активы |

p < .001 |

0,1667 |

|

Краткосрочные обязательства / Активы |

p < .001 |

3,76E-09 |

|

Совокупные обязательства / Собственный капитал |

p < .001 |

6,20E-04 |

|

Совокупные заемные обязательства / Собственный капитал |

p < .005 |

5,18E-05 |

|

Долгосрочные заемные средства / Собственный капитал |

p < .001 |

3,26E-08 |

|

Коэффициент маневренности функцион.капитала |

p < .001 |

1,70E-01 |

|

Коэффициент финансирования |

p < .001 |

9,54E-02 |

|

Запасы / Выручка |

p < .001 |

3,26E-08 |

|

Себестоимость продаж / Запасы |

p < .001 |

6,8E-05 |

|

Дебиторская задолженность / Выручка |

p < .001 |

4,72E-04 |

|

Выручка /Внеоборотные активы |

p < .005 |

7,93E-05 |

|

Выручка / Активы |

p < .001 |

0,000641 |

|

Выручка / Собственный капитал |

p < .001 |

- |

|

Себестоимость продаж / Выручка |

p > .10 |

5,6E-05 |

|

Операционные расходы / Выручка |

p < .001 |

0,008028 |

|

Коэффициент оборачиваемости внеобротных активов |

p < .001 |

0,008475 |

|

Коэффициент оборачиваемости кредиторской задолженности |

p < .001 |

0,000411 |

|

Коэффициент оборачиваемости дебиторской задолженности |

p < .001 |

1,16E-11 |

|

Коэффициент оборачиваемости заемного капитала |

p < .001 |

7,93E-05 |

|

Коэффициент оборачиваемости инвестированного капитала |

p < .001 |

1,22E-09 |

|

Внеоборотные активы / Активы |

p < .001 |

1,97E-05 |

|

Оборотные активы / Активы |

p < .001 |

- |

|

(Запасы + Дебиторская задолженность) / Активы |

p < .001 |

- |

|

Запасы / Активы |

p > .10 |

- |

|

Дебиторская задолженность / Активы |

p > .10 |

- |

|

Денежные средства и денежные эквиваленты / Активы |

p > .10 |

4,74E-06 |

|

Запасы / Оборотные активы |

p > .10 |

- |

|

Денежные средства и денежные эквиваленты / Оборотные активы |

p > .10 |

3,889E-06 |

|

Нераспределенная прибыль / Активы |

p < .001 |

1,661E-13 |

|

Нераспределенная прибыль / Собственный капитал |

p > .10 |

0,70296 |

|

Краткосрочные обязательства / Совокупные обязательства |

p < .001 |

9,274E-06 |

|

Коэффициент финансовой устойчивости |

p < .001 |

3,762E-09 |

|

Коэффициент автономии |

p < .005 |

3,842E-07 |

|

Коэффициент обеспеченности собственными средствами |

p < .001 |

1,01E-05 |

|

Коэффициент обеспеченности материальных запасов собственными средствами |

p < .001 |

0,0006632 |

|

Коэффициент долгосрочного привлечения заменых средств |

p < .001 |

0,095369 |

|

Коэффициент постоянного актива |

p < .001 |

4,44E-07 |

|

Коэффициент соотношения дебиторской задолженности к кредиторской задолженности |

p < .001 |

0,6036512 |

|

Коэффициент соотношения оборотных активов к внеоборотным активам |

p < .001 |

3,261E-08 |

По результатам теста Колмогорова-Смирнова были исключены следующие показатели: прибыль (убыток) до налогообложения / активы, выручка / собственный капитал, оборотные активы / активы, (запасы + дебиторская задолженность) / активы, запасы / активы, дебиторская задолженность / активы, запасы / оборотные активы.

Оставшиеся показатели были проверены с помощью теста Манна-Уитни и по его результатам были отобраны наиболее значимые показатели для модели пробит-регрессии. К ним относятся: чистая прибыль / активы, прибыль (убыток) до налогообложения / краткосрочные обязательства, коэффициент рентабельности оборотных активов, чистая прибыль / выручка, чистая прибыль / внеоборотные активы, нераспределенная прибыль / активы, прибыль (убыток) до налогообложения / выручка, коэффициент рентабельности продукции.

На четвертом этапе применяемой методики с использованием программы STATISTICA, было произведено определение параметров пробит-регрессии.

Z=–0,862–0,296X1 + 0,865X2 + 0,567X3– 0,968X4+3,742X5 +4,779X6 + 0,466X7+ 0,641X8, где X1– Чистая прибыль / Активы; X2– Прибыль (убыток) до налогообложения / Краткосрочные обязательства; X3– Коэффициент рентабельности оборотных активов; X4– Чистая прибыль / Выручка; X5– Чистая прибыль / Внеоборотные активы; X6– Нераспределенная прибыль / Активы; X7– Прибыль (убыток) до налогообложения / Выручка; X8– Коэффициент рентабельности продукции.

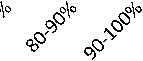

Применим полученную модель, проанализировав 1678 компаний отрасли обрабатывающего производства. Результаты проверки представлены на рисунке.

50,00%

40,00%

30,00%

20,00%

10,00%

0,00%

29,74%

4,59% 5,54% 4,41% 3,52% 3,10% 3,16% 3,34% 3,99%

>° ^ 2? >° <Р <о° ^ ^

38,62%

Рисунок. Распределение компаний с видом экономической деятельности "Обрабатывающее производство».

Таким образом, по состоянию на 2017 год, доля компаний, находящихся пред-банкротном состоянии в отрасли обрабатывающего производства, составляет 45,95% (3,34 %+3,99%+38,62%) с вероятностью более семидесяти процентов.

Следовательно, выдвинутая нами гипотеза полностью подтвердилась. Для российских компаний с видом экономической деятельности «Обрабатывающее производство» был разработан интегральный показатель оценки вероятности банкротства компаний, полностью коррелирующийся с экономической ситуацией и ранее проведенным анализом прогнозирования банкротства обрабатывающих компаний.

Данный показатель позволил учесть отраслевые особенности компаний, он лишен такого недостатка как детерминизм показателей, составляющих его основу и дает возможность выявить признаки потенциального банкротства. В связи с этим, разработанный показатель применим в отношении практически всех групп стейкхолдеров, принимающих управленческие решения на основании данных из финансовых отчётов. Конечная цель применения этого интегрального показателя заключается в эффективном вкладе в создание открытого информационного пространства в Российской Федерации.

Список литературы Построение интегрального показателя оценки вероятности банкротства компаний с видом экономической деятельности "Обрабатывающее производство"

- Институт статистических исследований и экономики знаний [Электронный ресурс]. URL: https://issek.hse.ru/press/190963655.html

- Посохова В.Е. Прогнозирование вероятности банкротства военно-промышленного комплекса России // Международной научно-практической конференции «Экономика, Бизнес, Инновации». Пенза, 2018. С. 29-34

- Васильева Н.С., Савельева М.Ю.,Алексеев М.А. Исследование эволюции подходов к прогнозированию банкротства компаний // Вестник Самарского государственного экономического университета. 2018. № 10 (168). С. 18-29.

- Алексеев М.А., Дудин С.А. Методические вопросы идентификации искажения финансовой отчетности // Могущество Сибири будет прирастать!?: сборник докладов международного научного форума. Новосибирск. 2018 С. 128-132.