Построение модели управления финансовыми рисками инвестиционного инфраструктурного проекта с использованием метода реальных опционов

Автор: Дугушкина А.Н.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 2 (45), 2018 года.

Бесплатный доступ

Реализация инвестиционного проекта сопряжена с возникновением разного рода финансовых рисков. Их необходимо вовремя идентифицировать, оценивать, контролировать и нивелировать для успешного и эффективного осуществления инвестиционного проекта. Автором в данной статье была построена модель управления финансовыми рисками инвестиционного инфраструктурного проекта с использованием метода реальных опционов. Автором показано, что метод реальных опционов является наиболее подходящим и качественным инструментом в борьбе с финансовыми рисками.

Инвестиционный проект, финансовые риски, модель управления рисками, метод реальных опционов

Короткий адрес: https://sciup.org/140236125

IDR: 140236125

Текст научной статьи Построение модели управления финансовыми рисками инвестиционного инфраструктурного проекта с использованием метода реальных опционов

Инвестиционные проекты, будучи эффективными инструментами развития экономической сферы, содержат в себе определенную долю финансового риска в зависимости от конкуренции в отрасли, ее рентабельности, детального прогнозного анализа и т.д., которым необходимо управлять для успешной реализации инвестиционного проекта.

По определению Бланка И.А, управление финансовыми рисками предприятия представляет собой систему методов и разработки и реализации рисковых финансовых решений, которые обеспечивают всестороннюю оценку различных видов финансовых рисков и нейтрализацию их возможных негативных финансовых последствий.

В широком смысле управление рисками предполагает:

-

- выявление последствий деятельности экономических субъектов в условиях риска,

-

- определение вероятности его наступления,

-

- принятие решений о вхождении или не вхождении в соответствующую ситуацию,

-

- проведение предупредительных, защитных или компенсационных мероприятий, направленных на сокращение неблагоприятных последствий.

Модель управления – теоретически выстроенная совокупность представлений об отображении системы управления, о ее воздействии на объект управления, адаптации к внешним изменениям, чтобы управляемая компания могла достигать поставленных целей, стабильно развиваться и обеспечивать свою жизнеспособность.

Соответственно, модель управления финансовыми рисками представляет собой теоретически обоснованную совокупность управленческих решений и действий субъектов по выявлению, определению, оценке финансовых рисков и минимизации последствий.

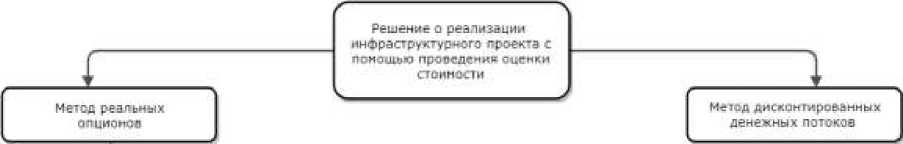

Основным источником финансового риска является будущее изменение в стоимости проекта, иными словами, в чистой приведенной стоимости денежных потоков проекта (NPV). Следовательно, модель управления ключевым финансовым риском изменения стоимости инвестиционного проекта можно представить как алгоритм поиска

необходимого типа реального опциона в зависимости от значения NPV, решения инвестора и вида финансового риска (рисунок 1):

Рисунок 1. Модель управления

финансовыми рисками инвестиционного инфраструктурного проекта с использованием метода реальных опционов.

Таким образом, субъект, принимающий управленческое решение о реализации инфраструктурного проекта с помощью проведения оценки стоимости, может произвести первоначальную оценку проекта при помощи:

-

1) метода дисконтированных денежных потоков,

-

2) метода реальных опционов.

Следует сказать, что оба метода оценки позволяют по-разному воспринимать информацию. Ценообразование реальных опционов дает возможность принимать решения, исходя из поступающей информации, в то время как при расчете дисконтированных денежных потоков решение базируется на текущих ожиданиях будущей информации.

Традиционные методы оценки активов плохо поддаются изменениям в ходе осуществления проекта и неудобны для принятия решения при изменении конъюнктуры рынка либо отсрочки реализации инвестиций, а метод реальных опционов является более динамичным и дает возможность быстро реагировать на новые параметры, сложившиеся как в экономике, так и внутри предприятия.

Использование реальных опционов позволяет управлять финансовым риском с учетом изменений будущей стоимости и доходности инфраструктурного проекта, которые не могут быть учтены в условиях использования традиционных способов дисконтирования денежных потоков и расчетов экономического эффекта.

В связи с этим, метод реальных опционов - это современный инструмент по принятию управленческих решений и оценки проектов, с помощью которого может осуществляться управление финансовыми рисками реализации инфраструктурных проектов

После выбора в качестве инструмента для первоначальной оценки инвестиционного проекта метода реальных опционов, рассчитывается NPV, в зависимости от значения которого выбирается тот или иной тип реального опциона: на сокращение, отсрочку, расширение или возобновление проекта.

В соответствии с возникающими финансовыми рисками в процессе реализации инвестиционного инфраструктурного проекта предлагается использовать инструментарий реальных опционов для минимизации нежелательных финансовых последствий реализации инфраструктурных проектов (таблица 1).

Таблица 1 - Риски, нивелируемые различными типами реальных опционов

|

Значение NPV |

Решение инвестора |

Виды риска |

Тип реального опциона |

|

Низкий и негативный |

Отказ от реализации |

Риск упущенной выгоды |

Опцион на возобновление проекта при увеличении спроса |

|

Переход на альтернативный проект |

Риск возрастания издержек |

Опцион на выход из проекта с возможностью осуществления инвестиций в другой |

|

|

Сравнимо с результатом расчетов методом дисконтированных денежных потоков |

Отсрочка реализации проекта |

Риск инфляции, риск возрастания издержек |

Опцион на отсрочку вхождения в проект |

|

Риск снижения доходности |

Опцион на вхождение в проект; при большом сроке окупаемости - опцион на сокращение или опцион на выход из проекта |

||

|

Высокий |

Расширение проекта |

Риск снижения доходности, риск увеличения издержек |

Опцион на вхождение в проект и опцион на его расширение; если происходит снижение доходности - опцион на сокращение или опцион на выход из проекта |

Использование различных типов опционов способно как создавать, так и нивелировать те или иные виды возникающих рисков (таблица 2).

Таблица 2 - Риски использования различных типов реальных опционов

|

Тип реального опциона |

Характеристика опциона |

Виды риска |

|

Опцион на прекращение проекта (выход инвестора из проекта) |

предполагает возможность покинуть проект при неблагоприятных условиях и реализовать его ликвидационную стоимость (использование цены исполнения опциона на продажу) |

риск упущенной выгоды, риск недооценки стоимости актива |

|

Опцион на отсрочку реализации проекта |

отсрочка инвестиций в развитие материальной базы (эквивалентно опциону на покупку) |

риск упущенной выгоды, риск роста издержек, инфляционный риск |

|

Опцион на расширение проекта |

расширение проекта (эквивалент опцион-call) |

риск возрастания издержек, риск недооценки стоимости активов, риск отрицательной доходности |

|

Опцион на сокращение инвестиций в проект |

сокращение масштабов проекта (эквивалентом является опцион-put) |

риск упущенной выгоды, риск отрицательной доходности |

|

Опцион на перевод инвестиций в другой проект |

характеризуется портфелем опционов call и put |

риск возрастания издержек, риск упущенной выгоды |

При построении модели управления финансовыми рисками с использованием метода реальных опционов необходимо учитывать определенные факторы:

-

1) базовую цену актива, на который создается опцион,

-

2) количество дней до экспирации опциона, т.е. до исполнения и завершения срочного контракта,

-

3) лимиты волатильности цены опциона,

-

4) ставку рефинансирования, ключевую ставку и текущие процентные ставки на кредитном рынке.

Учет данных факторов позволит избежать финансовых рисков, сопутствующих использованию реальных опционов.

Построенная модель управления финансовыми рисками с использованием реальных опционов дает возможность обоснованно принимать управленческие решения, которые касаются достаточности уровня доходности для интеграции в проект, времени вложения инвестиций, выделения объемов государственного финансирования, определения доли собственного и заемного капитала.

Метод реальных опционов является современным инструментом в эффективной и качественной оценке финансовых рисков инвестиционных проектов и в принятии управленческих решений относительно управления ими.

Список литературы Построение модели управления финансовыми рисками инвестиционного инфраструктурного проекта с использованием метода реальных опционов

- Грачева М. В., Петренева Е. А. Реальные опционы как инструменты управления проектными рисками//Финансовая аналитика: проблемы и решения. -2016. -№10. -С. 2-14.

- Качалов Р. М. Управление экономических риском. Теоретические основы и приложения/Р.М. Качалов. -М.: Нестор-История, 2012. -120 с.

- Лимитовский М. А. Инвестиционные проекты и реальные опционы на развивающихся рынках: учеб.-практич. Пособие/М. А. Лимитовский. -5-е изд., перераб и доп. -М.: Издательство Юрайт, 2014. -486 с.

- Малюга К. А. Реальные опционы как инструмент управления финансовыми рисками инвестиционного проекта: дисс. …канд.экон.наук. 08.00.10. -Москва, 2016.

- Петренева Е.А. Применение составных реальных опционов при оценке многостадийных проектов//Аудит и финансовый анализ. 2014. № 5. С. 203-211.