Построение мультиформатной торгово-розничной сети на примере X5 Retail Group

Автор: Логинова Е.В., Черемисина К.О.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 5-1 (36), 2017 года.

Бесплатный доступ

На основании статистической информации X5 Retail Group и других источников, а также внутренних документов компании была проведена аналитическая и сравнительная работа о построении современной торгово-розничной сети и конкуренции на рынке в России.

Х5, пятерочка, магнит, ритейл, сеть

Короткий адрес: https://sciup.org/140123782

IDR: 140123782

Текст научной статьи Построение мультиформатной торгово-розничной сети на примере X5 Retail Group

X5 Retail Group N.V. – один из лидеров на рынке розничной торговли России с объемом продаж более 15 млрд. долл.

Компания образовалась 18 мая 2006 года путем слияния сетей «Пятерочка» и «Перекресток» с целью создания ведущей мультиформатной компании на рынке продуктовой розничной торговли России. 26 июня 2011 г. X5 завершила сделку по приобретению сети гипермаркетов «Карусель», тем самым значительно укрепив свои позиции в формате гипермаркет и дав мощный импульс для развития X5 в целом. В 2012-2013 годах X5 продолжила консолидацию бизнеса, присоединив крупнейшие российские сети «Патэрсон» и «Копейка», что позволило установить еще более низкие цены на рынке, улучшить ассортимент свежих продуктов и других товаров, а также ускорить расширение дискаунтеров «Пятерочка» и супермаркетов «Перекресток», чтобы охватить как можно больше потребителей, которым конкуренты уделяют недостаточно внимания.

На базе объединения сете супермаркетов «Перекресток» и дискаунтеров «Пятерочка» возникла объединенная компания Х5 Retail Group.

Компания делает основной упор на магазины эконом-класса «Пятерочка» расположеные в шаговой доступности от жилых домов, работают 7 дней в неделю с 9.00 часов утра до 11.00 часов вечера, предлагают около 3 500 наименований товаров по самым низким ценам на рынке. Средняя торговая площадь магазина составляет около 350 кв. м.

Супермаркеты «Перекресток» предлагают покупателям большой выбор товаров и качественный уровень сервиса. Магазины работают 7 дней в неделю с 8:00 утра до 11:00 вечера, около 45% магазинов работают круглосуточно. «Перекресток» работает в двух подформатах: «Перекресток»

(«синий») с высоким уровнем обслуживания и условиями для комфортной быстрой покупки вблизи дома или по дороге, супермаркет премиум-класса «Зеленый Перекресток», где к товарам повседневного спроса добавлены лучшие деликатесы со всех концов света. Торговая площадь «Перекрестка» и «Зеленого Перекрестка» - около 1 000 кв.м., ассортимент – в среднем 11 000 наименований.

Во всех супермаркетах «Перекресток» и «Зеленый Перекресток» действуют бонусно-накопительные программы «Клуб Перекресток» и «Особое отношение», позволяющие покупателю получать и накапливать бонусные баллы, при совершении покупок, а затем их тратить, приобретая любые товары. На 1 апреля 2015 года в программах участвует около 4 млн. человек.

Гипермаркеты «Карусель» - это магазины с широким ассортиментом продовольственных и непродовольственных товаров для дома и семьи по привлекательным ценам. «Карусель» предлагает самые низкие цены на базовые продукты, а также уникальные акции. Торговая площадь гипермаркетов: в среднем около 5 000 кв.м., а ассортимент – около 22 000 наименований.

Магазины у дома имеют среднюю площадь 150 кв.м. и ассортимент около 2 000 наименований. Работают под двумя брендами: «Перекресток Экспресс» и «Копейка». Магазины «Перекресток-Экспресс» располагаются в местах с высоким трафиком - около станций метро, железнодорожных станций, до 50% их ассортимента составляют продукты, готовые к употреблению. Магазины «Копейка» открываются в жилых районах с акцентом в ассортименте на «фреш».

Московской области и Санкт-Петербурге, а также в некоторых московских «Пятерочках» и с помощью курьерской доставки по всей России. В ассортименте Интернет-магазина – книги, электроника, бытовая техника, посуда, товары для дома и дачи, хозтовары, игрушки, подарки.

С 2001 года X5 Retail Group, реализует ряд франчайзинговых проектов, добившись существенных успехов на этом рынке и став одним из ведущих франчайзеров в ритейле. На 31 марта 2015 г. число франчайзинговых магазинов на территории России составляло 434.

Для наглядности развития компании, сравним ее показатели с показателями организаций – конкурентов. На данный момент, основным конкурентом X5 Retail Group является ОАО «Магнит», но не стоит так же сбрасывать со счетов такие сети, как Дикси Групп, О’кей. Выраженная конкуренция между этими сетями началась в 2010 году, поэтому рассмотрим показатели за период с 2010 по 2015 года.

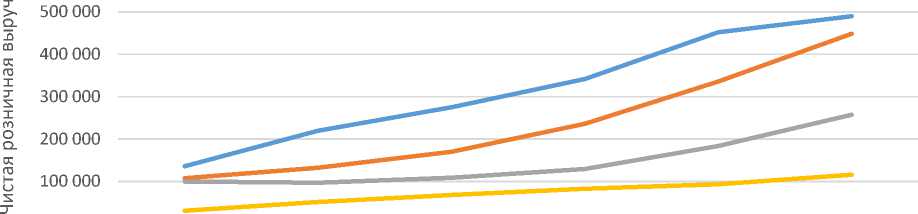

Проследим динамику количества торговой площади (таблица 1).

За 6 лет, как в экономике страны, так и в мире произошли изменения, но вопреки ухудшению макроэкономической ситуации, FMCG ритейлеры в России не только не снизили, но и ускорили темпы открытия магазинов.

Таблица 1. Динамика общей торговой площади (м2)

3 000 000

2 500 000

1 062 956

1 059 900

310 600

238 000

2013 2014 2015

1 555 079 1 727 284 1 969 745

1 422 300 1 970 100 2 549 260

349 200 405 100 514 934

287 000 346 000 429 500

|

2010 |

2011 |

|

735 200 |

874 032 |

|

651 700 |

823 500 |

|

248 600 |

300 700 |

|

146 000 |

191 000 |

^ 2 000 000

ru

J

О 1 500 000

г га 1 000 000

co

О o' 500 000 н

-

■ Х5

-

■ Магнит

-

■ Дикси

О'кей

Таблица также наглядно отражает динамику изменения торговых площадей

Количество торговых объектов ТОП-110 ритейлеров FMCG увеличилось за январь-июнь 2015 г. более чем на 1000. В частности, сеть "Магнит" за I полугодие 2015 г. прирастила площади почти на 150 тыс. кв. м, а X5 Retail Group - на 92,8 тыс. кв. м.

Сразу несколько сетей из десятки крупнейших в РФ увеличили долю в общем приросте торговых площадей по сравнению с аналогичным периодом предыдущего года. "О'Кей" за полгода 2015 открыли 4 гипермаркета общей площадью 30-40 тыс. кв. м, и если доли этих сетей в общем приросте за первое полугодие 2014-го едва превышали полпроцента, то в текущем году данный показатель у компании достиг 3,4%.

Третий в России ритейлер по количеству магазинов ГК "Дикси" за первое полугодие 2015-го запустила 184 торговых объекта, прекратив при этом работу 27 магазинов. Доля "Дикси" в открытиях первого полугодия предшествующего года достигла 3,2% (против 2,2% в 2014 году). Всего же в планах «Дикси» открыть от 250 до 300 магазинов «у дома».

Потребители сегодня отдают предпочтение сетевым магазинам, отчасти и поэтому за последние 6 лет количество рынков в нашей стране сократилось в 2 раза, а количество магазинов выросло. Так, например, в I полугодии 2015 года по сравнению с аналогичным периодом 2014-го оборот торгующих организаций вырос на 8,3 %, а продажи на рынках упали на 1,5%. С 1 апреля по 1 июля 2015 года закрылись или были преобразованы в торговые центры 117 рынков. К началу второго полугодия на территории России функционировало 2963 розничных рынка. Их доля в обороте розничной торговли составила чуть более 10%. И в дальнейшем доля современной розницы будет расти, а доля рынков – сокращаться.

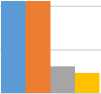

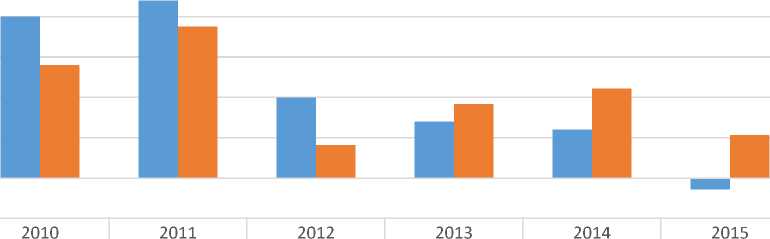

Количество торговых площадей увеличивается, а как при этом изменяется чистая розничная выручка показано в Таблице 2.

Таблица 2. Динамика чистой розничной выручки, млн. руб.

компаний,

600 000 га

|

0 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

|

^^^^^ш Х5 |

136 100 |

219 815 |

275 183 |

341 596 |

452 482 |

490 088 |

|

Магнит |

107 578 |

132 400 |

169 860 |

236 140 |

335 700 |

448 661 |

|

^^^^мДикси |

99 800 |

96 680 |

108 520 |

129 530 |

183 360 |

257 270 |

|

О'кей |

30 533 |

51 143 |

67 875 |

82 667 |

93 134 |

115 920 |

Чистая розничная выручка, у рассматриваемых увеличивается. Это связано и открытием новых магазинов, и проводимой организациями политикой. Однако, хотелось бы обратить внимание на динамику X5 Retail Group.

В то время, как «кривые» показателей других компаний плавно идут вверх, «кривая» Х5 «ломается». Первые изменения заметны в 2011 году, когда темпы роста чистой розничной выручки стали расти не так стремительно. В этом же году, компания Х5 приобрела сеть гипермаркетов

«Карусель».

Второй перелом в 2013, в этот год компания приобрела торговую сеть «Копейка».

Третий перелом – 2014, в этом году в компании начинаются изменения в кадровой политике.

Так как показатели других компаний растут плавно, в отличие от результатов Х5, верно будет утверждение, что определенная нестабильность существует именно внутри самой компании, а это неминуемо связанно не только с приобретением новых сетей, перестановки кадров, но и с атмосферой внутри организации, а, следовательно, и корпоративной культурой.

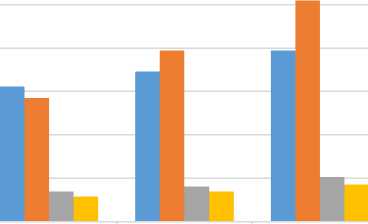

Изучив данные по товарообороту, количеству магазинов и торговой

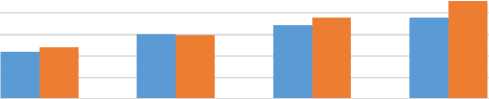

Таблица 3. Выручка в расчете на 1 магазин, млн. руб.

|

1600 I in 1400 co cd 1200 s 1000 ru 1 800 CD s 600 T CD 400 CL DO 200 CD T 0 Q. <4 Х5 ■ Магнит ■ Дикси О'кей |

JJJJJJ 2010 2011 2012 2013 2014 2015 102,4 199,6 200,6 140,9 150,7 128,9 48,9 51,3 52,6 58,2 63,2 65,2 171,4 136,5 145,7 143,3 163,9 171,6 1272,2 1382,2 1475,5 1450,3 1311,7 1396,6 |

Здесь лидирующие позиции занимает торговая сеть О'Кей, это связанно с основной ориентированностью компании на формат гипермаркет.

Х5 и Дикси показывают нестабильные результаты и только магазинам Магнит удается медленно, но верно увеличивать свою эффективность, что говорит стабильности компании.

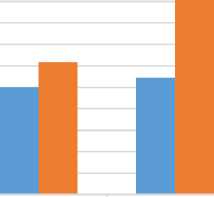

Таблица 4. Выручка в расчете на 1 кв.метр, млн. руб.

|

5 co 0,5 rr о 0,4 0,3 ? 0,2 Q_ 0,1 co 0 |

1J JtAbU 2010 2011 2012 2013 2014 2015 |

|

Fa Х5 ■ Магнит ■ Дикси О'кей |

0,18 0,25 0,26 0,22 0,26 0,25 0,16 0,16 0,16 0,17 0,17 0,18 0,4 0,32 0,35 0,37 0,45 0,49 0,21 0,27 0,28 0,24 0,27 0,27 |

Как и показатели эффективности работы 1 магазина, данные в расчете на 1 квадратный метр – не стабильны у всех, кроме Магнита. Однако, можно заметить, что и лидером здесь является уже не О'Кей, а Дикси. Показатель которого стал стремительно увеличиваться после удачного приобретения организацией Группы Компаний "Виктория".

Одним из показателей эффективности работы компании является показатель LFL продаж сопоставимых магазинов (Таблица 5). LFL (Sales Like-For-Like) позволяет сравнить продажи, определенные любыми рамками, например, одной товарной группой, скажем, яблок, в отношении разных периодов.

Таблица 5. Динамика LFL продаж сопоставимых магазинов, %

20 22 10 7 6 -1,4

14 18,8 4,1 9,2 11,1 5,3

s 15

и э 10

-5

■ Х5

■ Магнит

Показатели этого параметра значительно хуже остальных. Процент LFL продаж сопоставимых магазинов ухудшается. Даже несмотря на рост показателя у Магнита в период с 2012 по 2014, на данный момент результаты неудовлетворительные. Это связанно с ужесточением конкуренции в отрасли, а, следовательно, и с продажами, что происходит из-за нестимулированности персонала.

Так же нужно отметить, что у компаний используются разные методики подсчета этого показателя.

Х5, открыв новый магазин, включает его в базу для расчета сопоставимых продаж уже на следующий месяц, само же сопоставление продаж происходит на основе данных за полные 12 месяцев работы торговой точки (об этом говорится в последнем отчете Х5). «Магнит» уверен, что магазин должен «созреть», прежде чем его включат в базу для расчета LFL. Период «созревания» формата «у дома» — не менее полугода, у гипермаркетов — не менее восьми месяцев, а потом еще полный год работы.

У «Магнита» есть целый набор условий для магазинов, которые попадают в базу расчета LFL. К примеру, если у торговой точки меняется площадь, она закрывается либо происходят другие кардинальные изменения, то ее показатели не учитываются при подсчете сопоставимых продаж. Так, прирост сопоставимых продаж за 2014 год рассчитывался на базе чуть менее 2 тыс. магазинов «у дома» и 14 гипермаркетов, открытых до 1 июля и 1 мая 2012 года соответственно. Хотя по итогам первого полугодия 2012 года компания развивала 2,8 тыс. магазинов. Таким образом, по критериям «Магнита» не прошло более 800 магазинов.

В Х5 другая методика подсчета сопоставимых продаж. Компания считает, что магазину «у дома» действительно требуется время на раскрутку от трех до шести месяцев. Но они хотят уже через год видеть, как работает магазин, поэтому включают его в базу для расчета LFL уже на следующий месяц после открытия.

При рассмотрении развитости торговой сети важно учитывать показатели по персоналу. В таблице 6. приведены даны по численности персонала двух основных конкурентов отрасли: Х5 и Магнита.

Таблица 6. Динамика численности персонала (чел.)

200 000 ? 180 000 I 160 000 Q_ 140 000 c 120 000

100 000 b 80 000 I 60 000 ^ 40 000 ^ 20 000 □" 0

■ Х5

■ Магнит

|

2010 |

2011 |

2012 |

2013 |

|

44 092 |

60 467 |

68 457 |

75 548 |

|

48194 |

59 135 |

75 745 |

90 998 |

2014 2015

100 000 109 000

123 506 181 429

С расширением компаний, число сотрудников в них растет.

Показатели Магнита по численности персонала увеличиваются стремительно, в то время, как Х5 расширяет свой штат не так быстро.

Меньшее количество сотрудников говорит о том, что на их плечи ложится больше обязанностей. Персонал не всегда справляется с теми объемами работ, которые ему нужно выполнить, что приводит к высокому показателю текучести кадров или снижению работоспособности трудящихся. В организации, с постоянно меняющимся или недовольным своей работой, перегруженным обязанностями персоналом, все показатели будут значительно хуже, чем в компании, где созданы благоприятные условия работы труда.

Итоги: существенным аспектом конкуренции в розничном ритейле является снижение значимости конкуренции в захвате территорий и поисков новых форматов на фоне повышения внимания к конкуренции по эффективности операционной деятельности. Дело в том, что основным конкурентным преимуществом сетевой торговли по отношению к несетевым магазинам является возможность в большей мере, чем они снижать цены на полке. В итоге сети, обслуживающие массовый сегмент рынка, пришли к ограничениям по наценкам и работают на низкой рентабельности по чистой прибыли, в чем практически сравнялись с мировыми грандами ритейла.

В последнее время наметился и еще один вектор конкуренции на рынке розничного ритейла – улучшение качества ассортимента. Так, «Магнит» принял решение о самообеспечении овощами для того, чтобы продукция в его магазинах была всегда свежей, чего он не мог добиться, даже наладив прямые поставки из-за заграницы.

Если характеризовать эффективность торговых форматов Х5, то можно сделать следующие выводы:

Х5 retail Group, крупнейший по обороту российский ритейлер, управляющей сетями магазинов «Пятерочка», «Перекресток» и «Карусель», показывал хорошие финансовые результаты в период с 2010 по 2014, а 2015 г. закончил с выручкой в $15,795 млрд., что на 2,2% лучше результата 2014 г.

Лучшую динамику по итогам года показал новый для компании формат «магазинов у дома» — их выручка выросла за год на 54% до $156 млн. Из традиционных форматов компании лучше всего себя чувствовали «мягкие дискаунтеры» «Пятерочка» — их продажи выросли на 6,2%, до $10,2 млрд. А вот продажи супермаркетов «Перекресток» и гипермаркетов по сравнению с 2014 г. снизились — соответственно на 0,1% до $3,392 млрд. и на 13%, до $1,98 млрд. Рентабельность по EBITDA группы оказалась чуть ниже, чем в 2014 г. — 7,1% против 7,3%.

Группа отчиталась по итогам года о чистом убытке в $126,5 млн против чистой прибыли в $302 млн в 2014 г. В IV квартале 2015 г. Х5 получила чистый убыток в размере $273,8 млн против $134 млн прибыли годом назад.

Опубликованный годовой показатель оказался хуже консенсус-прогноза, составленного агентством «Прайм» на основании опроса аналитиков, согласно которому ожидалось, что Х5 получит $244,4 млн чистой прибыли.

Компания объясняет убыток тем, что отразила в IV квартале 2015 г. в своей отчетности расходы по обесценению основных средств, нематериальных активов, инвестиций в недвижимость и предоплаченной аренды на общую сумму $467 млн. Это включает в себя обесценение неприбыльных активов, оборудования и бренда «Копейка», который компания приобрела вместе с одноименной розничной сетью в 2013 г.

Нельзя так же не отметить, что в компании показатели ухудшаются или замедляю свои темпы роста во время каких - либо изменений: приобретение новых сетей, кадровая перестановка. Все эти изменения непосредственно связаны с персоналом, а, следовательно, и с корпоративной культурой организации.

Список литературы Построение мультиформатной торгово-розничной сети на примере X5 Retail Group

- Данные сайта X5 Retail Group. Режим доступа: www.x5.ru

- Статистика по сетевым ретейлерам России. Режим доступа: retail-loyalty.org