Построение системы управления налоговыми рисками в компании

Бесплатный доступ

В статье рассматривается процесс построения системы управления налоговыми Целью работы является определение принципов и этапов системы управления налоговыми рисками. Автором предложен алгоритм, с помощью которого может быть осуществлено управление тем или иным видом фискальных угроз.

Налоговые риски, финансовые риски, внутренние риски налогоплательщика, управление, налоги, риск-менеджмент

Короткий адрес: https://sciup.org/140284494

IDR: 140284494 | УДК: 336.63

Текст научной статьи Построение системы управления налоговыми рисками в компании

В современных условиях важное место в общей иерархии рисков компании занимают налоговые риски. Усиление внимания к деятельности хозяйствующих субъектов и внедрение автоматизированных системы контроля исполнения налоговых обязательств вынуждает компании создавать более эффективные системы управления налоговыми рисками их анализа и оценки.

Применительно к налоговым рискам оптимальной формой воздействия является минимизация налоговых рисков или снижение степени и величины рисков, сокращающая объем налоговых доначислений по результатам налоговых проверок. В таких условиях особенно актуальным становиться активное управление налоговыми рисками.

Управление налоговыми рисками в компании можно определить как процесс выявления, качественной и количественной оценки фискальных угроз, разработки комплекса мероприятий по их нейтрализации и снижению опасности налоговых и иных санкций. Предупреждение налоговых рисков является одной из основных задач главного бухгалтера и финансового директора.

Система управления налоговыми рисками должна основываться на следующих принципах:

-

1. Детальная проработка методологии расчета налогов. Данный принцип реализуется путем разработки единой стратегии на основе профессиональной экспертизы налоговых консультантов и специалистов, а также детального анализа судебной практики.

-

2. Единые критерии оценки налоговых рисков. Заключается в разработке и согласовании определения налогового риска и принципов его оценки внутри компании.

-

3. Определение лиц, отвечающих за управление налоговыми рисками. В системе управления налоговыми рисками должны быть четко определены области ответственности подразделений и лиц в части управления налоговыми рисками.

-

4. Использование инструментов внутреннего контроля. Состоит в Разработке внутренних регламентов, должностных инструкций,

методологических указаний, совершенствовании автоматизированных систем.

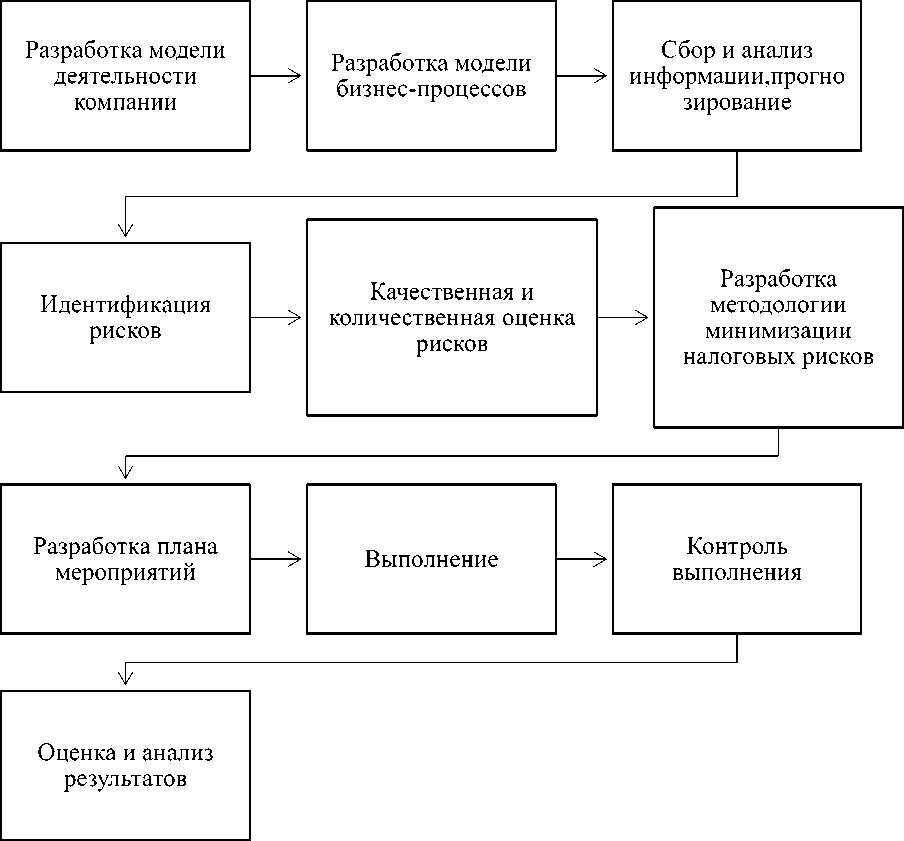

На основании анализа практического материала и литературы поданному вопросу, процесс управления налоговыми рисками компании можно представить в виде модели последовательных этапов, приведенных на рисунке 1.

Рис.1 Модель системы управления налоговыми рисками

Подробно остановимся на каждом из возможных шагов модели процесса управления налоговыми рисками.

Первым этапом предлагаемой модели управления налоговыми рисками выступает разработка модели все деятельности организации. На данном этапе важно получить представление об осуществлении налоговых бизнес- процессов внутри компании. В рамках анализа бизнес-процессов важно осуществить детальный сбор информации обо всех уплачиваемых налогах и используемых льготах.

Второй этап внедрения модели управления налоговыми рисками состоит в разработке моделей самих бизнес-процессов, которые могут затрагивать вопросы налогообложения и нести потенциальные налоговые риски.

В процессе осуществления третьего этапа можно осуществить прогноз возможных налоговых рисков. Такой прогноз будет выступать в качестве профессиональной экспертизы, а не обоснованным выводом, но о и на этом этапе возможно выявление распространенных налоговых рисков. В прогнозировании налоговых рисков должны учитываться степень вероятности наступление риска и величина потенциально возможного ущерба. Для налоговых рисков ущерб чаще всего выражается в денежных единицах, сумму которых придется дополнительно уплатить в бюджет.

На этапе идентификации рисков важным моментом выступает вовлеченность персонала, обладающего необходимыми профессиональными компетенциями, в процесс управления налоговыми рисками. Для выявления налоговых рисков необходимо владеть широким кругом знаний и умений в области как налогового законодательства, так и судебной практики по налоговым спорам. Данный этап, как и все последующие этапы необходимо проводить на регулярной основе, так как от полноты картины выявленных налоговых рисков зависят дальнейшие результаты процесса управления данными рисками. Качественная оценка налоговых рисков состоит в определении вероятности наступления неблагоприятных событии. (пеней, штрафов). И для каждого налогового бизнес-процесса оценка вероятности наступления такого события индивидуальна.

Касательно спорных и неоднозначных положений налогового законодательства, одним из способов оценки вероятности возможных доначислений выступает изучение судебной практики. В целом, в рамках налоговой политики, анализ судебной практики целесообразно проводить регулярно, поскольку, из-за недостаточной информации компания может подвергнуться дополнительным налоговым рискам. Помимо этого единственным и достаточно эффективным способом получения информации о том по какие претензии налоговые органы могут предъявить является изучение судебной практики по вопросам других похожих компаний и применение этих знаний к оценке налоговых рисков на практике.

В свою очередь, выражение количественной оценки налогового риска происходит по средствам расчета суммы возможных доначислений по налогам, несущим этот риск.

В процессе минимизации налоговых рисков сотрудникам, занятым деятельности по вопросам налоговых правоотношений компании будут необходимы различные навыки, такие как принятие управленческих решений, а также углубленные знания в области налогового законодательства, права и методов оптимизация хозяйственной деятельности Способы минимизации конкретного налогового риска напрямую зависят от особенностей бизнес-процесса, в котором происходит оценка рисков

Примером может выступать ситуация, когда риск некорректного заполнения налоговых деклараций по причине ошибок, допущенных бухгалтером, можно устранить по средствам автоматизация составления декларации и в будущем только производить контроль правильности заполнения таких отчетов. Таким образом, возможно минимизировать одновременно два фактора возникновения риска: по причине ошибки сотрудника и технического сбоя.

Следующим этап выступает разработка плана мероприятий и его непосредственное выполнение.

Для составления плана мероприятий по снижению налоговых рисков потребуется четкая структуризация выявленных рисков по источникам возникновения, видам налога и ряду других критериев. При этом план мероприятий будет связан с календарным планом и будет состоять из всех способов минимизации налоговых рисков, которые были разработанный на предыдущем этапе. Также выполнения таких мероприятий целесообразно распределить по функциям сотрудников.

На этапе контроля важно отмечать своевременность и корректность выполняемых в процессе осуществления мероприятий по минимизации рисков задач.

Этап оценки и анализа результатов обусловлен необходимостью, внедрения мероприятий по устранению налоговых рисков не только в текущей оценки деятельности и налогового положение компании, но и для стандартизации процесса управления налоговыми рисками; оценки слабых сторон налоговой политики компании; систематизации знаний и передачи их новым сотрудникам.

Таким образом, необходимо отметить, что управление налоговыми рисками играет немаловажную роль в общем процессе управления рисками. При этом эффективное управление налоговыми рисками позволяет экономить. Налоговые риски подразумевают риски налоговых доначислений, пеней и штрафов. Однако система управления налоговыми рисками позволяет повысить эффективность налогообложения исключая вероятность переплат, использование налоговых льгот и налоговых резервов.

Список литературы Построение системы управления налоговыми рисками в компании

- Гончаренко Л.И. Налоговые риски: теория и практика управления / Л. И. Гончаренко // Финансы и кредит. - 2009. - № 2. - С. 30-31

- Налоговый кодекс Российской Федерации, часть 2 от 05.08.2000 N 117-ФЗ (ред. от 1.05.2018) // КонсультантПлюс.

- Сафарова Е., Киселева С. Налоговые риски: оценка, управление и методы снижения // Коммерческий директор, [Электронный ресурс: http://www.kom-dir.ru/article/1240-nalogovye-riski] 23 мая 2016.

- Горохова Н.А. Управление налоговыми рисками как одно из значимых направлений корпоративного налогового менеджмента // Экономика. Налоги. Право. -2012. -№ 6. -С. 14.

- Кирина Л.С., Горохова Н.А., Налоговый менеджмент в организациях: уч. для магистров. Изд.: Юрайт, Москва, 2014;