Повышение эффективности кредитно-финансовой системы

Автор: Грицаенко В.В.

Журнал: Вестник Хабаровской государственной академии экономики и права @vestnik-ael

Рубрика: Проблемы банковской сферы

Статья в выпуске: 3, 2010 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/14319212

IDR: 14319212

Текст статьи Повышение эффективности кредитно-финансовой системы

Самые существенные изменения в экономической теории происходят в периоды финансовых кризисов. Именно в это время обостряются дискуссии по поиску ошибок прошлого и определению путей развития экономики. Кредитный кризис 2007 г. продемонстрировал необходимость пересмотра не только отдельных деталей экономической теории, но и потребность реформирования основ макроэкономической политики, денежно-кредитной и налоговобюджетной системы. Для формулирования предложений по повышению эффективности финансово-кредитной системы мы рассмотрим следующие проблемы:

-

1) оценка роли государства при управлении национальной экономикой;

-

2) уточнение роли, цели и перечня задач Центрального банка в области денежнокредитного регулирования;

-

3) анализ целесообразности изменения модели управления кредитной системой, позволяющей обеспечить максимальную полезность банковского сектора.

Вопрос о роли государства в обеспечении устойчивых темпов роста экономики слишком ёмкий, но обойти его нельзя, ибо проводимая экономическая политика является определяющим фактором развития денежно-кредитной системы. При этом необходимо учитывать следующее:

-

- периодически повторяющиеся кризисы в экономике и поведение денежных и финансовых рынков опровергают утверждение о саморегулируемости рыночной экономики и подтверждают тезис о нестабильности кредитно-финансовой системы;

-

- экономики и денежно-кредитные системы отдельных стран зависимы друг от друга, что делает невозможным обеспечение высоких темпов роста внутри страны без учёта экономической ситуации в других странах;

-

- национальные экономики различных государств находятся в конкурентном пространстве и соревнуются между собой не только в области внешнеэкономической политики, но и в области достижений экономики;

-

- при наличии слабого внутреннего спроса (с учётом сильной государственной политики по стимулированию экономических отраслей), неспособного обеспечивать стабильно высокие темпы роста, необходимо искать платёжеспособный спрос за пределами национальной экономики.

Классическая теория утверждала, что рынки сами по себе эффективны, потому что при естественном состоянии рыночного равновесия достигается максимально возможный объём экономического производства. Согласно этому утверждению, экономики никогда не должны находиться в состоянии спада, за исключением тех случаев, когда они подвержены пагубным внешним потрясениям. Практика показала несостоятельность таких выводов.

В период Великой депрессии государство при помощи налогово-бюджетных инструментов - снижения налогов и увеличения государственных затрат, а также снижения ставок рефинансирования - решало задачу обеспечения экономического роста.

Последующие финансовые кризисы показали, что такая чёткая взаимосвязь факторов прослеживается не всегда, так как на принятие решения об инвестициях влияет целый ряд факторов. В первую очередь это ожидания участников рынка.

Именно они приводят к массовому изъятию вкладов из банков, порождают спекулятивные изменения цен, которые способны длительное время поддерживаться и вызывать фундаментальные сдвиги вопреки теории спроса и предложения [1]. Гипотеза об эффективности рынков окончательно уходит в прошлое.

Таким образом, рынки в своей основе не являются стабильными или самооптими-зирующимися. Несбалансированность экономики не позволяет самостоятельно, без вмешательства государства обеспечивать высокие темпы роста. Создание условий для развития бизнеса, регулирование через установление норм и правил – всё это не является достаточным для создания конкурентоспособной экономики. Правительство должно рассматриваться не как регулятор, а как исполнительный орган, обеспечивающий прикладное управление отраслями экономики в соответствии с установленными целями, задачами, показателями эффективности деятельности и оценкой результата.

Конечно, в процессе управления необходимо опираться на лучшие достижения рыночной экономики – конкуренцию в различных сферах деятельности, прозрачность процессов управления для общественности и возможность контроля со стороны независимых органов. Для построения высококонкурентной экономики необходимо комплексное управление экономическими индикаторами в сфере денежно-кредитного регулирования и производства.

Рассуждения об укреплении рубля при высоких ценах на нефть и притоке капитала предусматривают ограниченный набор инструментов. В основном это стерилизация денежной массы, в том числе через пополнение резервного фонда и фонда будущих поколений. Когда в страну идёт большой приток валюты, абсорбировать его можно либо через укрепление курса, либо через инфляцию, реальный курс в любом случае укрепляется [2]. Вместе с тем в условиях необходимости модернизации отечественного производства и сферы услуг вполне возможно формирование специального фонда, который необходимо использовать для вложения капитала в иностранные компании, располагающие высокотехноло- гичными производствами и процессами. Это позволит стерилизовать денежную массу и обеспечить стабильность курса рубля, а самое главное – импортировать современные технологии, так необходимые отечественной промышленности. Современные тенденции в области денежно-кредитной политики требуют изменения и уточнения роли, целей и задач Банка России. В основе решения о создании центрального банка, лежало построение системы поддержки проблемных банков и механизма «заграждений», который предотвращал бы превращение проблемы одного банка во всеобщую панику в целом. Для снижения рисков и повышения уровня доверия к финансовой системе центральные банки создали систему обязательных нормативов и банковского надзора, которые в первую очередь сдерживают рост кредитования и экономическую активность. Развитие форм денег и кредитования, необходимость регулирования инфляции и денежной массы требуют уточнения задач центральных банков. Чтобы ответить на вопрос об изменении роли центрального банка в области регулирования денежной массы, рассмотрим коротко историю денег. Первоначально все товары обменивались друг на друга. Бартерный обмен был сложен, неудобен и занимал слишком много времени. Тогда в обращении появилось золото. Как только у него появилась роль общепринятого средства обмена, оно стало и средством сбережения. Появление у золота функции сбережения позволило переносить спрос во времени и дало начало денежной инфляции. В последующем эволюционно произошёл переход от золота к золотым монетам. Изобретение монет облегчило торговлю и предрасположило экономику к росту. Следующий большой шаг в развитии денег был революционным и связан с изобретением сертификатов золотых вкладов. Золото хранилось в банке, а в обращении находился сертификат. Понимание того, что значительная часть золота практически не изымалась из банка, позволило банкирам выпускать собственные сертификаты золотых вкладов и давать эти сертификаты взаймы. Многообразие сертификатов, находящихся в обращении было неудобным и постепенно банки перешли на единые стандартизированные сертификаты, которые значительно упростили систему займов [3]. В последующем также происходила эволюция денежно-кредитной системы и изменялись формы денег, но основа оставалась практически неизменной. Представляется, что появление электронных денег – это следующий этап в истории развития денег, позволяющий ещё в большей степени упростить товарооборот. Вместе с тем проблемы, присущие денежному обороту с момента появления первых денег, остаются неизменными, прежде всего это регулирование инфляции и управление денежной массой. В этой части роль центрального банка остаётся прежней.

Если модификация форм денег в меньшей степени требует изменений со стороны надзорных и регулирующих органов, то трансформация форм и способов кредитования требует от центральных банков принципиальных изменений.

С начала 80-х гг. ХХ в. на международных финансовых рынках происходил процесс замещения классического банковского кредитования финансированием, основанным на выпуске ценных бумаг. Путём эмиссии ценных бумаг кредитоспособные компании привлекали финансирование непосредственно на рынке капиталов, минуя банки. «Благодаря смещению акцентов от индивидуальных отношений с кредитной организацией и иными институциональными кредиторами к широкому взаимодействию с обезличенными заимодавцами, осуществляемому при посредничестве биржи, кредитной олигополии, которая ранее могла диктовать собственные условия, была найдена замена в лице более сговорчивых институциональных инвесторов, оперирующих на рынке капиталов» [4].

Смена направлений международных финансовых потоков, а также рыночных стратегий кредиторов и заёмщиков способствовала возникновению инновационной формы финансирования — секьюритизации. Мировой рынок секьюритизации активов поистине огромен. Более того, процессы дизинтермедиации постоянно нарастают, и банки теряют свою роль классических посредников на рынках денежного предложения и спроса. Экспертные оценки показывают, что в конце 1996 г. в США общий объём обращающихся на рынке ABS (ценные бумаги, обеспеченные активами) составлял около 2,5 трлн дол., а объём их эмиссии в Европе достиг к этому времени приблизительно 90 млрд дол. [5]. Отказ от посредничества банков на рынке ссудных капиталов в пользу прямого выпуска ценных бумаг повышает роль пенсионных и инвестиционных фондов, а также страховых и финансовых компаний не только в процессе кредитования, но и в процессе расширения денежной массы.

Таким образом, осуществление регулирования и надзора со стороны центральных банков только за банковским сектором не позволяет решать задачу обеспечения стабильности финансовой системы и не формирует целостную систему экономического доверительства [3] . Необходимо включить в систему надзора центрального банка пенсионные и инвестиционные фонды, а также страховые и финансовые компании.

Оценивая перспективы выхода из финансового кризиса, необходимо учитывать возможности по повышению полезности банковского сектора.

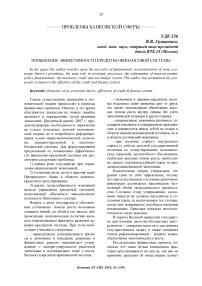

Как мы уже отмечали, при снижении учётной ставки (в России – ставка рефинансирования) поведение коммерческих банков в целом, особенно в периоды финансовых кризисов, противоречит теории эффективной рыночной финансовой системы. Особенно наглядно несостоятельность теории продемонстрировал текущий кредитный кризис. Кредитный портфель российской банковской системы (рисунок 1) за 2009 г. сократился на 0,3 %, или на 51 млрд рублей. Портфель кредитов физическим лицам за 2009 г. уменьшился на 11,1 % с 4 017 млрд руб. до 3 572 млрд рублей.

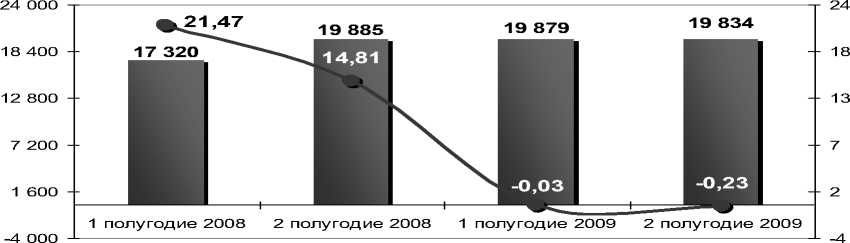

Снижение объёмов кредитования происходило на фоне значительного увеличения размера средств населения, привлечённых банками за 2009 г., – 26,7 %, или 1,6 трлн руб. (рисунок 2).

Основной фактор, сдерживающий рост объёмов кредитования, – это опасение банков прихода на баланс значительных кредитных рисков при том, что уровень просроченной задолженности в целом в банковской системе в течение 2009 г. вырос по корпоративным клиентам с 272 млрд руб. до 769 млрд руб., а объём просроченной задолженности по кредитам частным лицам вырос со 148 млрд руб. до 243 млрд рублей. Таким образом, банковская система не только не расширяет объёмы кредитования, но и сдерживает удовлетворение спроса на кредитные ресурсы.

Кредитный портфель, на конец периода, млрд. руб.

Кредитный портфель, темп прироста за период, % (правая шкала)

Рисунок 1 – Кредитный портфель банковской системы России

8 000

7 480

6 960

6 440

5 920

5 400

Привлеченные средства физлиц, на конец периода, млрд. руб.

Привлеченные средства физлиц, темп прироста за период, % (правая шкала)

Рисунок 2 – Привлечённые средства физических лиц в банки РФ

Выходом из этой ситуации может быть обращение к финансовым возможностям фондового рынка. Необходимо существенное упрощение возможностей компаний не только крупного, но и среднего бизнеса по выходу на рынок ценных бумаг.

Если оценить кредитные процедуры разных банков, то они окажутся практически похожими между собой. Разница состоит только в уровнях риска, которые готовы принимать на себя разные банки. Учитывая схожесть кредитных процедур между собой, можно вывести процесс оценки кредитоспособности компаний за пределы банка в специально созданные для этой цели бюро. По итогам кредитной оценки бюро присваивает компании рейтинг, который характеризует выпущенные этой компанией ценные бумаги. Упрощённая процедура выпуска ценных бумаг и включения их в списки торгуемых ценных бумаг позволит привлекать деньги не только банков, но и пенсионных и инвестиционных фондов, а также страховых и финансовых компаний и других финансовых посредников.

Используя вышеописанный механизм финансирования, правительство страны получает возможность управлять в промышленном секторе и сфере услуг через предоставление системной поддержки ценным бумагам, эмитированными компаниями различных отраслей. Системная поддержка может включать широкий инструментарий: государственные гарантии по ценным бумагам, установление минимальных требований по вложению средств со стороны различных институциональных инвесторов. Безусловно, такой инструментарий позволит более чётко управлять финансовыми возможностями национальной экономики и обеспечивать более высокие темпы роста.