Повышение ставки: причины и следствия

Автор: А. Божечкова, П. Трунин

Журнал: Мониторинг экономической ситуации в России @monitoring-esr

Статья в выпуске: 16 (77), 2018 года.

Бесплатный доступ

Центральный банк РФ в сентябре впервые с 2014 г. повысил ключевую ставку на 0,25 п.п. до 7,5% годовых. Этот шаг обусловлен нарастанием инфляционных рисков, в том числе из-за ослабления рубля (чему способствовали новые санкции в отношении России и отток капитала с развивающихся рынков ввиду ужесточения политики ФРС США), а также в результате планируемого повышения НДС с 2019 г. Даже частичная реализация отмеченных рисков вынудила ЦБ РФ повысить прогноз инфляции на следующий год до 5,5% и перейти к ужесточению монетарной политики.

Короткий адрес: https://sciup.org/170176966

IDR: 170176966

Текст научной статьи Повышение ставки: причины и следствия

На очередном заседании совета директоров Банка России 14 сентября 2018 г. было принято решение о повышении ключевой ставки на 0,25 п.п. до 7,5%. Рост ставки произошел впервые с декабря 2014 г., когда она была резко повышена, но затем плавно снижалась. Переход регулятора к нейтральной денежно-кредитной политике замедлился еще в прошлом году в условиях обострения ситуации в банковском секторе, а в текущем году в результате введения новых санкций против России в апреле, вызвавших отток капитала из РФ и падение курса рубля, а также принятия решения о повышении НДС возникли новые препятствия для снижения процентных ставок.

К сентябрьскому заседанию Банка России дальнейшее смягчение монетарной политики стало невозможным из-за резкого увеличения оттока капитала с развивающихся рынков, уже спровоцировавшего валютные кризисы в Турции и Аргентине. Уход инвесторов с российского рынка дополнительно стимулировался очередными санкционными инициативами США, включающими в себя запрет на покупку российского государственного долга и на операции российских банков в долларах США. Все это повлияло на прогнозы инфляции в РФ.

По итогам августа 2018 г. наблюдалась нулевая инфляция (-0,5% в августе 2017 г.). В годовом выражении (за предыдущие двенадцать месяцев) она достигла 3,1% (3,3% в августе 2017 г. к августу 2016 г.), оставаясь ниже своего целевого ориентира (4%), но тем не менее выше прогнозных значений регулятора ( рис. 1 ). За январь-август 2018 г. инфляция оказалась выше, чем в прошлом году (2,4% против 1,8%). В августе в секторе продовольственных товаров продолжилась дефляция (-0,4%), хотя и меньшими темпами, чем в 2017 г. (-1,8% в августе 2017 г.).

16(77) 2018

Наибольший вклад в замедление роста цен на продовольственные товары традиционно внесла группа плодоовощной продукции, темп прироста цен на которую составил -6,4% (-15,5% в августе 2017 г.). Цены на непродовольственные товары в августе 2018 г. выросли на 0,2% (0,1% в августе 2017 г.). Наиболее быстрыми темпами росли цены на табачные изделия – 0,9% в августе 2018 г. Рост цен на бензин, наблюдавшийся в апреле-июне 2018 г., сменился дефляцией в размере -0,2 (-0,3% в июле и августе соответственно в результате снижения акцизов на бензин).

Мониторинг экономической ситуации в России

Платные услуги населению подорожали в августе на 0,3% (0,4% в августе 2017 г.). Заметный сезонный вклад в удорожание услуг внесли цены на услуги зарубежного туризма (1,9%), выросшие из-за ослабления рубля.

01.01.2018

Рис. 1. Темп прироста ИПЦ в 2000–2018 гг., % за предыдущие 12 месяцев Источник: Росстат.

В августе базовая инфляция (т.е. без учета изменения цен, связанных с сезонными и административными фактора ми) также продолжила расти и достигла 2,6% относительно аналогичного периода предыдущего года (за предыдущие 12 месяцев). Показатель базовой инфляции непрерывно растет с марта 2018 г., что свидетельствует об устойчивом характере увеличения инфляции.

Медианное значение инфляционных ожиданий на год вперед, по опросу «ИнФОМ», публикуемому Банком России, составило 9,9%. Данные ЦБ РФ, полученные на основе опроса респондентов о предполагаемом изменении инфляции, также свидетельствуют о значительном росте инфляционных ожиданий населения – оценка инфляции в августе составила 3,4 – 3,5% (2,8% в июле). Это связано, по всей видимости, с нестабильной ситуацией на валютном рынке.

Значимым источником инфляционных рисков является динамика курса рубля. За август ослабление рубля к доллару, несмотря на относительно высокие цены на нефть (в среднем 73,9 долл./барр. в августе 2018 г.), составило 8,4%. С целью снижения волатильности на финансовых рынках 23 августа 2018 г. регулятор объявил о прекращении покупки валюты на рынке для Минфина России до конца сентября, а в рамках заседания Совета директоров 14 сентября продлил приостановку покупки иностранной валюты на внутреннем рынке до конца декабря 2018 г. Отметим, что с начала 2018 г. объем операций Минфина России по покупке иностранной валюты на внутреннем валютном рынке составил 2,1 трлн руб. При неблагоприятных внешних условиях такие интервенции действительно могут быть дополнительным источником давления на рубль.

16(77) 2018

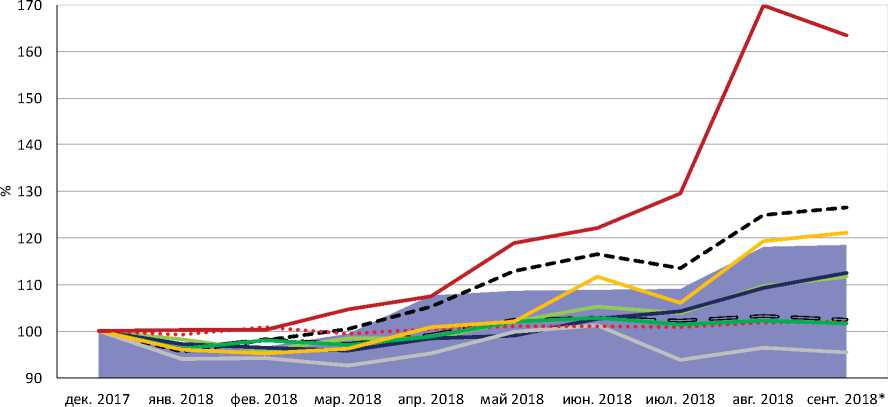

Масштабы ослабления рубля и валют других развивающихся рынков сопоставимы. Если не учитывать более выраженное по сравнению с другими валютами обесценение рубля в апреле 2018 г. в результате введения санкций против России, которое одномоментно повысило премию за риск по российским активам, динамика номинального курса рубля к доллару в целом соответствует динамике курса валют других развивающихся стран (см. рис. 2 ). Иными словами, на курс влияет прежде всего отток капитала с большинства развивающихся рынков вследствие ужесточения денежно-кредитной политики в Соединенных Штатах.

Описанные выше проинфляционные факторы привели к значительному пересмотру прогнозов инфляции. По расчетам ЦБ РФ, по итогам 2019 г. инфляция может достичь 5 – 5,5% и вернется к целевому ориентиру лишь в 2020 г. В этой связи Банк России cможет возобновить переход

1. Повышение ставки: причины и следствия

Россия Бразилия Болгария Чили Казахстан

Мексика Перу Румыния ЮАР Турция

*данные на 15 сентября 2018 г.

Рис. 2. Динамика номинального курса валют ряда развивающихся стран, таргетирующих инфляцию, к доллару (дек. 2017 г. = 100%)

Источник: МВФ, сайты центральных банков.

к нейтральной монетарной политике лишь во 2-й половине 2019 г. Факторами поддержания умеренно-жестких условий кредитования в ближайшее полугодие будут риски дальнейшего нарастания геополитической напряженности и отток капитала с развивающихся рынков.

Таким образом, под влиянием внешних и внутренних факторов произошло изменение тренда денежно-кредитной политики ЦБ РФ. Повышение ставки на 0,25 п.п. само по себе не способно значительно повлиять на потоки капитала. Однако Банк России этой мерой дал ясный сигнал о своей решимости обеспечить возврат инфляции к целевому значению в среднесрочной перспективе. Учитывая складывающуюся ситуацию в мировой экономике и геополитические риски, это повышение ставки, скорее всего, окажется не последним.

16(77) 2018