Предпосылки организации контроля налогообложения на сельскохозяйственном предприятии малого бизнеса

Автор: Салимова Ю.С.

Журнал: Форум молодых ученых @forum-nauka

Статья в выпуске: 1-3 (29), 2019 года.

Бесплатный доступ

Статья посвящена вопросам организации внутреннего контроля налогообложения доходов и расходов предприятий малого бизнеса, осуществляющих деятельность в сфере сельского хозяйства. Определены цель, задачи, методы, принципы функционирования системы внутреннего контроля налогообложения доходов и расходов сельскохозяйственного предприятия. Дана классификация контрольных процедур и изложены основные моменты их применения. Выделены основные факторы риска при проведении аудита на предприятиях малого бизнеса.

Внутренний контроль, контроль налогообложения, есхн

Короткий адрес: https://sciup.org/140284918

IDR: 140284918

Текст научной статьи Предпосылки организации контроля налогообложения на сельскохозяйственном предприятии малого бизнеса

В соответствии со ст. 19 Федерального закона № 402-ФЗ от 6.12.11 г. «О бухгалтерском учете» все субъекты, осуществляющие экономическую хозяйственную деятельность, обязаны организовывать и осуществлять внутренний контроль своей хозяйственной деятельности, которая также включает контроль налогообложения доходов и расходов. При этом отсутствуют рекомендации по порядку организации такого контроля, в том числе и для предприятий сельскохозяйственного сектора. В связи с этим организуя внутренний контроль условий признания доходов и расходов как в целях бухгалтерского, так и налогового учета сельхозпредприятию необходимо учитывать:

-

- структуру подразделений сельхозпредприятия, включая контрольную службу;

-

- сезонность деятельности;

-

- объем и ассортимент производства сельскохозяйственной продукции;

-

- наличие нескольких видов производства: растениеводство, животноводство, услуги по обработке сельхозпродукции;

-

- экономическое обоснование и целесообразность введения системы внутреннего контроля налогообложения.

При этом следует отметить, что внутренний контроль налогообложения позволяет идентифицировать и минимизировать налоговые риски сельхозпредприятия.

Составляющие элементы системы внутреннего контроля налогообложения представлены:

-

- целью и задачами;

-

- принципами функционирования системы контроля;

-

- требованиями, предъявляемыми к системе внутреннего контроля;

-

- методами системы внутреннего налогового контроля.

Основная цель системы внутреннего контроля налогообложения заключается в проведении ответственными лицами контрольных действий в части проверки правильности, полноты и своевременности исчисления сумм налогов.

Задачи внутреннего контроля налогообложения представлены необходимостью:

-

- идентификации и документирования налоговых рисков;

-

- регулярного проведения анализа влияния изменений внешней и внутренней среды;

-

- постоянной актуализации, тестировании и сертификации

контрольных процедур;

-

- регулярного мониторинга замечаний и статуса мероприятий по их устранению [1].

Предмет внутреннего контроля налогообложения представлен налоговыми декларациями, налоговыми льготами, бухгалтерской документацией. Контроль документации позволяет исключить совершения ошибок и избежать штрафные санкции.

Объекты внутреннего контроля налогообложения представлены этапами деятельности сельхозпредприятия: заготовление, производство, продажа.

Основными методами внутреннего контроля налогообложения являются [2]:

-

1) инвентаризация и документация, счета и двойная запись. При этом инвентаризация представляет собой способ контроля за сохранностью средств организации и правильностью отражения их в бухгалтерском учете [3, С.107];

-

2) проверка документов, проверка верности арифметических расчетов, проверка соблюдения правил учета отдельных фактов хозяйственной жизни, инвентаризация, устный опрос персонала, подтверждение и прослеживание.

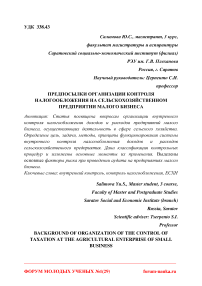

Как известно система внутреннего контроля налогообложения построена на отношениях структурных подразделений с контрольной службой. Однако, изучение структуры бухгалтерии сельхозпредприятий (рис.1) показало, что в штатном расписании, как правило, утверждена только бухгалтерская служба, как структурное подразделение, возглавляемое главным бухгалтером. Бухгалтерский и налоговый учет осуществляется главным бухгалтером и бухгалтерией согласно учетной политике.

Рис. 4. Структура бухгалтерии сельхозпредприятия

Как видно из рисунка отсутствует как сама контрольная служба, так и должность внутреннего контролера.

Для организации внутреннего контроля налогообложения доходов и расходов важно создать специальное подразделение либо наделить полномочиями этих специальных структур ответственного лица бухгалтерии.

Эффективность организации внутреннего контроля налогообложения обеспечивается разграничением полномочий контролирующих служб и наличием доступа этих служб к учетноаналитической информации о доходах и расходах малого предприятия.

В рамках бухгалтерии предлагаем ввести должность внутреннего контролера с наделением полномочий в части мониторинга признания доходов и расходов в целях налогообложения. Основные функции внутреннего контролера будут заключаться в:

-

- проведении мониторинга эффективности процедур внутреннего контроля налогообложения путем проверки постановки необходимых систем бухгалтерского и налогового учета и внутреннего контроля;

-

- изучении финансовой и управленческой информации для тестирования фактов хозяйственной жизни на предмет их законного проведения и проверки остатков по счетам бухгалтерского учета;

-

- контроле соблюдения налогового законодательства Российской Федерации, нормативных актов, внутренних требований руководства.

Результативность системы внутреннего контроля налогообложения доходов и расходов обеспечивается принципами:

-

- ответственности, когда контрольная служба несет ответственность за невыполнение или ненадлежащее выполнение своих функций;

-

- сбалансированности путем издания соответствующих приказов по обеспечению средствами контроля;

-

- своевременности выявления отклонений в показателях и определении ответственных за эти отклонения лиц;

-

- сопоставимости данных, содержащихся в контролируемой системе и контролирующей системе;

-

- стабильности путем обеспечения постоянного мониторинга порядка налогообложения доходов и расходов;

-

- разделением функций управленческого персонала с целью формирования контрольной среды.

Соблюдение принципов обеспечивает формирование качественной информации для проведения внутреннего контроля налогообложения доходов и расходов сельскохозяйственного предприятия и как, следствие обеспечивает качество и достоверность данных бухгалтерского и налогового учета доходов, расходов и финансовых результатов.

При организации системы внутреннего контроля налогообложения доходов и расходов сельхозпредприятия важно определить проблемы в их признании для исчисления ЕСХН.

Как показало исследование первичной документации сельхозпредприятий имеет место первая проблема, связанная с отсутствием утвержденных форм первичных документов. При этом используются старые бланки, в частности, отмененный табель учета рабочего времени. Применение неутвержденного предприятием бланка приводит к нарушению не только нормы статьи 9 Закона «О бухгалтерском учете», но, прежде всего, статьи 252 главы 25 Налогового кодекса РФ, так как данные расходы оформлены неправильно. Имеют место факты оприходования ТМЦ на основании счетов-фактур без оформления приходного ордера (форма № М-4). Для учета горюче смазочных материалов, являющихся основной статьей расходов сельхозпредприятия, на которую выделяются субсидии, важно установить нормы списания ГСМ и документы по оформлению таких расходов. Однако до настоящего времени оформление путевых листов унифицированной формы осуществляются с нарушением в части неправильного их заполнения, либо отсутствия некоторых значений обязательных реквизитов: маршрут следования, показания спидометра, остатки горючего. В этом случае отнесение расхода бензина к себестоимости может быть признано необоснованным, так как в результате не подтверждается производственная направленность затрат. Вопрос о нормах ГСМ является актуальным, поскольку в любом хозяйстве имеется парк машин и тракторов с «нулевой» балансовой стоимостью, которые по-прежнему эксплуатируются. При этом техника в 3–4 раза перерабатывает свой нормативный срок, а для целей учета руководствуются нормами, рекомендуемыми Министерством транспорта. Однако предприятие может самостоятельно на основании контрольных заездов рассчитать и утвердить приказом руководителя свои нормы расхода ГСМ.

Другая проблема связана с отсутствием четкости при описании в НК РФ особенностей налогообложения в отрасли сельского хозяйства. Как правило, сельхозпредприятие осуществляет сразу несколько видов деятельности, которые могут подпадать под разные системы налогообложения. И в этих условиях при расчете налоговой базы по налогам некоторые виды расходов распределяются неправильно между доходами, полученным от реализации сельскохозяйственной продукции и продукции первичной переработки, а также внереализационными доходами.

Данные проблемы связаны с тем, что выполнение учетноаналитических работ зависят от профессионального субъективного мнения бухгалтера в части конкретного содержания правил учета [4, С.105]. Поэтому важно, чтобы внутренний контролер мог выразить обоснованное мнение о достоверности формирования, отражения в учете и уплаты налогов. А для этого служба внутреннего контроля (внутренний контролер) могли получить достаточные для этого доказательства. При сборе доказательств, прежде всего, ориентируются на их достоверность и достаточность. При этом количество информации, необходимой для оценок, жестко не регламентируется, т.е. изучается такой объем информации, который позволял бы сделать обоснованные выводы о возможных налоговых правонарушениях.

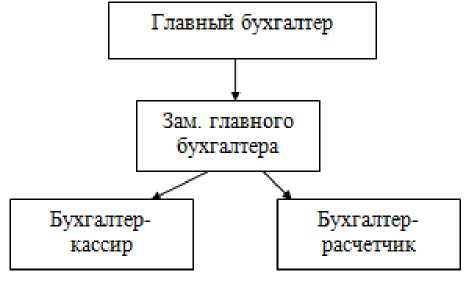

Классификация процедур при проведении контроля налогообложения доходов и расходов по его видам представлена на рис. 2.

Рис.2 . Классификация контрольных процедур

При сборе доказательств можно применить одну или несколько контрольных процедур вне зависимости от того, проверяется налоговая база одного вида деятельности или нескольких.

Как известно, контрольные процедуры включают:

-

- наименование непосредственно самой контрольной процедуры;

-

- цель проведения конкретной контрольной процедуры;

-

- перечень используемых при проверке средств (первичная документация, регистры налогового учета, регистры аналитического и синтетического учета, нормативную информацию), необходимых для выполнения процедуры;

-

- описание техники исполнения процедуры;

-

- описание формы представления результатов проведенной процедуры.

Контрольные процедуры должны иметь классификационные номера, обеспечивающие возможность быстро найти ссылку в программе контрольной проверки. При этом классификационный номер должен отражать название раздела бухгалтерского учета и состоять из трех знаков:

-

- первый - отражает порядковый номер нарушения в соответствии с классификацией бухгалтерских и налоговых нарушений;

-

- второй - отражает порядковый номер разновидности бухгалтерских и налоговых нарушений;

-

- третий - отражает порядковый номер контрольной процедуры при выявлении бухгалтерских и налоговых нарушений.

При подготовке программы контроля налогообложения рекомендуем разработать детальный перечень конкретных процедур, необходимых для проведения проверки по соответствующим налогам: единый сельскохозяйственный налог; НДС; НДФЛ; транспортный налог.

Этот перечень составляется в виде программы:

-

- процедур на соответствие, ориентированных на проверку соответствия имеющейся в первичной документации учетной информации действующим законодательным нормам;

-

- процедур по существу, направленных на выявление в первичной документации и регистрах (учетных и налоговых) арифметических и бухгалтерских существенных ошибок.

Контрольные процедуры позволяют выявить существенные искажения при исчислении налоговой базы по каждому виду налога и при ведении налогового учета.

Форма программы проведения проверки налогообложения доходов и расходов может иметь вид таблицы, где отражают конкретные контрольных процедур, сроки их проведения, ФИО исполнителей. При этом программа проверки налогообложения доходов и расходов может быть составлена на каждый вид налога (единого сельскохозяйственного налога, налога на добавленную стоимость, транспортного налога, расчетов по страховым взносам).

Процедуры по существу подразделяются на:

-

- специальные, направленные на получение доказательств на основе проверки соблюдения учетной политики, составления альтернативной отчетности;

-

- документальные, направленные на получение доказательств из первичных учетных документов, учетных регистров, деклараций, финансовой отчетности;

-

- аналитические , направленные на выявление учетных областей, в которых сосредоточены «ключевые по риску» элементы, т.е. элементы, вероятность ошибок в которых высока и получение доказательств по выявленным «ключевым по риску» областям подвергается сплошной проверке.

Аналитические процедуры нацелены на оценку финансовой информации на основе изучения вероятностных соотношений между финансовыми и нефинансовыми данными, в том числе сравнения записанных значений с ожидаемыми значениями. На стадии планирования контрольно-аналитических процедур выявляются особенности деятельности малого предприятия и формулируются проблемы формирования финансовой информации.

В тоже время, процесс контроля налогообложения доходов и расходов на предприятиях малого бизнеса обладает рядом специфических особенностей [5, c. 95], вызванных:

-

- полным отсутствием или ограничением разделения полномочий сотрудников, которые должны отвечать за подготовку и ведение бухгалтерского учета на данном предприятии;

-

- превышающим влиянием руководства на все стороны деятельности предприятия.

При проведении проверок фактов хозяйственной жизни предприятий малого бизнеса важно учитывать следующие факторы риска:

-

- факты хозяйственной жизни малого предприятия могут нерегулярно отражаться в учетных и налоговых регистрах без должного оформления первичной информации, что приводит к риску искажения бухгалтерской (финансовой) отчетности;

-

- при наличии небольшого количества сотрудников, выполняющих учетные функции, достаточно трудоемко разграничить сферу их ответственности и определить полномочия;

-

- при наличии значительного количества фактов хозяйственной жизни малого предприятия, связанных с расчетом наличными денежными

средствами, может иметь место ситуация, связанная с занижением выручки и завышением суммы расходов;

-

- при небольшом количестве сотрудников, формирующих учетную информацию, достаточно сложно регулярно проводить взаимосверки учетных данных, что приводит к рисковым ситуациям по возникновению бухгалтерских ошибок и, как следствие, искажению показателей бухгалтерской (финансовой) отчетности [6, c. 61].

Список литературы Предпосылки организации контроля налогообложения на сельскохозяйственном предприятии малого бизнеса

- Бухгалтерский учет: теория: учебник; под ред. Н.Т. Лабынцева. - М.: Финансы и статистика, 2008.

- Евдокимова, A.B., Пашкина И.Н. Внутренний аудит и контроль финансово-хозяйственной деятельности организации: практическое пособие/ A.B. Евдокимова, И.Н. Пашкина - М: Дашков и Ко, 2009.

- Медведев, А.Н. Аудиторская проверка предприятия // Бухучет на предприятии - 2016. - № 5. - с. 116

- Павлова, В.И., Кобылянская М.С. Элементы системы внутреннего налогового контроля // Вопросы экономики и управления. - 2016. - № 4.1. - с. 29-30

- Садыкова Т.М., Предеус Ю.В. Экономические угрозы в финансовом, управленческом и налоговом учете строительной организации//Вестник Саратовского государственного социально-экономического университета. 2017. № 2 (66). С. 104-108.

- Старостин, С.Н. Аудит предприятия малого бизнеса// Аудит на предприятии - 2015 - № 8 - с. 90