Преимущества и недостатки ЕНС и ЕНП в системе налогового администрирования

Автор: Горшков А.А.

Журнал: Международный журнал гуманитарных и естественных наук @intjournal

Рубрика: Экономические науки

Статья в выпуске: 12-2 (87), 2023 года.

Бесплатный доступ

В результате анализа внедрения единого налогового счета и единого налогового платежа в российскую налоговую систему была проведена оценка преимуществ и недостатков данного нововведения. Согласно проведенному исследованию, основная цель реформы заключается в достижении баланса интересов между государством и налогоплательщиками. Этот баланс стремится быть достигнутым путем обеспечения простоты и прозрачности процесса уплаты обязательных платежей, унификации этого процесса, а также путем усиления контроля и увеличения эффективности сбора налогов и сборов.

Налоговое администрирование, единый налоговый счет, единый налоговый платеж, бюджет

Короткий адрес: https://sciup.org/170201527

IDR: 170201527 | DOI: 10.24412/2500-1000-2023-12-2-172-176

Текст научной статьи Преимущества и недостатки ЕНС и ЕНП в системе налогового администрирования

С некоторых пор в российском налоговом администрировании произошли значительные перемены, связанные с внедрением кардинально нового метода уплаты налогов и сборов в доходы бюджета. Федеральный закон от 14.07.2022 № 263-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» устанавливает новые правила внесения обязательных платежей и вводит новую терминологию, включая понятия единого налогового счета (ЕНС) и единого налогового платежа (ЕНП) [1].

Рис. 1. Схема распределения средств в бюджеты бюджетной системы Российской Федерации до 01 января 2023 года [1]

С начала 2023 года введена новая практика: теперь у каждого налогоплательщика есть возможность и необходимость поль- зоваться единым налоговым счетом. Остатки средств на счетах рассчитываются с учетом всех задолженностей и переплат по налогам, сборам, страховым взносам, пеням, штрафам и процентам.

Принято считать, что единый налоговый счет есть своеобразный виртуальный кошелёк плательщика. С этого счета ФНС России автоматически снимает денежные средства для покрытия всех обязательств хозяйствующего субъекта.

Внедрение единого налогового счета не только упрощает процедуру уплаты, но и гарантирует отсутствие задолженности у налогоплательщика. Это происходит благодаря автоматическому погашению задолженности перед пропорциональным распределением оставшейся суммы между налоговыми обязательствами.

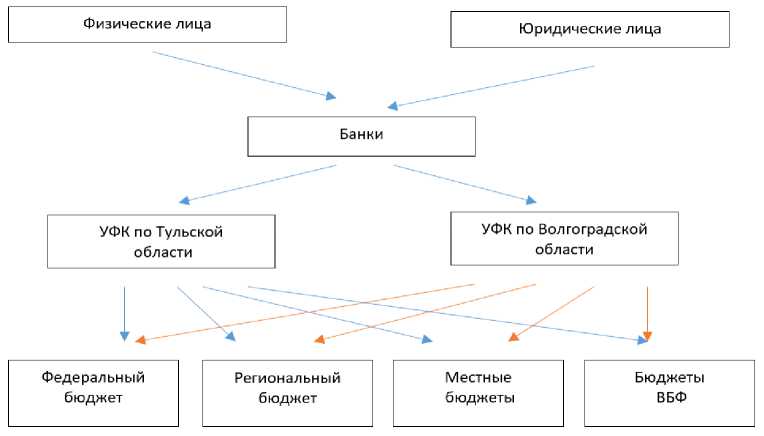

На рисунке 1 представлена схема фискальной функции налоговых органов до введения ЕНС и ЕНП. Исходя из нее, налоговые поступления, входящие в региональное управление федерального казначейства, распределялись по уровням бюджета в соответствующих Налоговому Кодексу Российской Федерации пропорциях. В то время как на рисунке 2 представлена текущая схема распределения налоговых доходов в бюджеты.

Рис. 2. Схема распределения средств в бюджеты бюджетной системы Российской Федерации начиная с 01 января 2023 года на примере Волгоградской области [1]

В текущих реалиях налогового администрирования полномочия регионального УФК были делегированы на несколько подразделений. В рассматриваемом примере УФК по Тульской области распределяет средства, полученные от ЕНП и иных платежей, администрируемых налоговыми органами. УФК по Волгоградской области отводится роль распределения платежей в бюджетную систему Российской Федерации, за исключением средств ЕНП и иных платежей, администрируемых налоговыми органами.

Единый налоговый счет пополняется посредством единого налогового платежа до срока уплаты налоговых обязательств. Сумма единого налогового платежа соответствует общей сумме налогов, сборов и страховых взносов, подлежащих уплате. Примечательно, что отказаться от использования нового порядка единого налогового счета невозможно — он является обязательным для организаций и физических лиц, включая индивидуальных предпринимателей. Исключение составляют лишь самозанятые лица.

Преимущества внедрения ЕНС и ЕНП в настоящее время проявляются в следующих ключевых аспектах:

-

1. Сокращение бюрократии и упрощение процесса уплаты обязательных платежей:

-

- Внедрение ЕНП не только упрощает сам акт уплаты обязательных сумм, но также обеспечивает логичный расчет сум-

- мы пени на общую сумму задолженности перед бюджетом.

-

- Пропадают и неудобства, связанные с множеством платежных поручений, исключаются сложные уточнения и зачеты. Ситуация, при которой налогоплательщик имеет задолженность и переплату по разным видам платежей, сводятся к минимуму.

-

2. Изменение принципа расчета пени:

-

- Исходя из нововведения, если недоимка не погашается полностью, оставшаяся сумма начисляется с пеней не в зависимости от срока уплаты налога, как ранее, а в соответствии с датой возникновения отрицательного сальдо на едином налоговом счете.

-

- Эти изменения способствуют более эффективному и прозрачному взаимодействию с налоговой системой, достигая баланса интересов государства и налогоплательщиков.

-

3. Стандартизация правил взимания налогов и представления отчетности

-

4. Отсутствие срока давности:

-

5. Возможность передачи переплаты третьим лицам:

-

6. Прозрачность списаний:

Ныне действуют общие сроки предоставления отчетности (до 25 числа месяца, следующего за отчетным периодом) и уплаты налогов (до 28 числа месяца, следующего за завершением отчетного периода). Этот подход упрощает календарь финансовых обязательств налогоплательщика и обеспечивает возможность внесения всех налоговых обязательств одним объединенным платежом.

Теперь отсутствует срок давности для возврата переплаты по обязательным платежам. Переплату можно оставить на едином налоговом счете для будущих платежей или вернуть, подав заявление о возврате. Инспекция ФНС России быстро реагирует на запросы о возврате, обрабатывая их в течение одного рабочего дня после получения заявления от плательщика.

В отличие от предыдущего порядка, когда переплату мог вернуть только сам налогоплательщик, внедрены изменения, позволяющие передать переплату другому лицу.

-

- Доступ к суммам налоговых обязательств через онлайн-кабинет обеспечивает прозрачность процедуры распределения налоговых платежей с единого налогового счета для налогоплательщика.

-

- Гарантия своевременного получения детализации, включая информацию о том, как формировался баланс и на что, и в каком объеме были распределены платежи, делает новую систему привлекательной для налогоплательщика. Однако излишняя прозрачность всех денежных движений может увеличить собираемость налогов с индивидуальных предпринимателей. Те налогоплательщики, которые честно и в срок производят уплату налогов и сборов, будут довольны нововведением, в то время как те, кто пытается уйти от полного налогообложения, могут предпочесть работать с наличными средствами.

В то же время реформа имеет ряд недостатков, включающих следующие трудности:

-

1. Внедрение дополнительной отчетности предполагает отправку в инспекцию ФНС России уведомлений об исчисленных суммах налога, добавляя новый уровень сложности для бухгалтеров и повышая их рабочую нагрузку, взаимодействие с которой может представить собой значительное испытание.

-

2. Проблемы с зачетом спорной недоимки могут возникнуть в случае несогласия налогоплательщика с наличием этой задолженности, поскольку пополнение ЕНС приведет к автоматическому вычету этих средств для урегулирования спорной суммы, что может создать непонимание и конфликты в расчетах.

-

3. Объединение налоговых обязательств физических лиц и индивидуальных предпринимателей на ЕНС вызывает критику, поскольку ранее эти обязательства четко отображались в соответствующих личных кабинетах. Теперь же этот переход к единому счету может вызвать трудности в учете и мониторинге для налогоплательщиков.

-

4. Ошибки, связанные с переходом на новую систему, активно фиксируются в личных кабинетах физических лиц, индивидуальных предпринимателей и самоза-

- нятых, такие как дублирование сумм недоимки, появление задолженности по ранее уплаченным платежам, а также начисление пени до истечения срока уплаты.

-

5. Затруднения с переводом средств на единый налоговый счет возникают из-за отсутствия официального утвержденного порядка заполнения платежного поручения для пополнения ЕНС, что приводит к отказам некоторых банков проводить переводы по новым реквизитам, рекомендованным ФНС России.

Последовательность зачета ЕНП [1]:

-

- Первая очередь. Налоговые недоимки – начиная с наиболее раннего момента их выявления.

-

- Вторая очередь. Налоги, авансовые платежи, сборы и взносы – с момента возникновения обязанности по их уплате.

-

- Третья очередь. Пени.

-

- Четвертая очередь. Проценты.

-

- Пятая очередь. Штрафы.

Между тем, важно подчеркнуть, в какой последовательности осуществляется зачет

ЕНП. Последовательность зачета единого налогового платежа обладает значимостью в контексте налоговой дисциплины. Определенный порядок, в соответствии с которым в первую очередь погашаются налоговые недоимки, позволяет эффективнее контролировать исполнение налоговых обязанностей. Приоритетное урегулирование текущих задолженностей способствует минимизации размера штрафов и пеней.

С вступлением в силу реформы параллельно были внесены изменения в Единый план счетов бухгалтерского учета для государственных учреждений (Приказ Минфина РФ от 1 декабря 2010 года №157н). В рамках счетов 303 14 «Расчеты по единому налоговому платежу» и 303 15 «Расчеты по единому страховому тарифу» учтены новые требования и обеспечены более точные отражения операций, предусмотренных последними изменениями в нормативной базе. Таким образом, основные проводки по ЕНП и ЕНС имеют следующий вид (табл.).

Таблица 1. Типовые проводки c ЕНП и ЕНС в государственных учреждениях [1, 2]

|

Операция |

Дт |

Кт |

|

Начислены страховые взносы по единому тарифу |

401.20 (109.00) |

303.15 |

|

Оплачены страховые взносы по единому тарифу |

303 14 |

201.11 304.05 |

|

Зачет страховых взносов в ЕНП |

303.15 |

303.14 |

|

Начислен налог к уплате |

401.20 (109.00) |

303.XX (Начисляемый налог) |

|

Оплачен налог |

303.14 |

201.11 (304.05) |

|

Зачет уплаченного налога в ЕНП |

303.XX |

303.14 |

Выводы после почти годовой практики внедрения нововведений показывают, что законопослушные налогоплательщики в целом довольны изменениями. Однако у тех, кто уклонялся от своевременного исполнения закона, возникают претензии и недовольства. Ранее такие налогоплательщики могли оплатить налоговое обязательство по одному налогу, отложив оплату по-другому, но теперь такая схема не действует. К 28-му числу они обязаны внести на единый налоговый счет доста- точную сумму, покрывающую все налоговые обязательства, иначе возникнет недоимка по всем обязательным платежам.

На текущий момент сохраняется переходный период, и новая система требует доработки. Однако, анализируя преимущества и недостатки ЕНС и ЕНП, можно сделать вывод, что реформа направлена на достижение баланса интересов государства и налогоплательщиков. Государство усиливает контроль за действиями налогоплательщиков с целью более полного сбора обязательных платежей в доходы бюджета, а налогоплательщикам упрощается процесс уплаты.

Список литературы Преимущества и недостатки ЕНС и ЕНП в системе налогового администрирования

- Федеральный закон от 14.07.2022 № 263-ФЗ "О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации". - [Электронный ресурс]. - Режим доступа: https://www.consultant.ru/document/cons_doc_LAW_421873/(дата обращения: 30.11.2023).

- Солодова С.В., Бухгалтерский учет в организациях государственного сектора: учебное пособие. - 3-е изд., пер. и доп. - Волгоград: Юрайт, 2023. - 360 с. EDN: QRMHUF