Проблемы развития банковского сектора в условиях цифровизации экономики

Автор: Мамедов И.Э.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 4-1 (74), 2021 года.

Бесплатный доступ

В статье рассмотрены и проанализированы основные проблемы, возникающие в российском банковском секторе в условиях цифровизации экономики и использовании современных финансовых технологий. Банковский сектор выступает в качестве ключевого провайдера и источника финансовых ресурсов, за счет чего должны быть выявлены специфические особенности различных видов новых финансовых технологий в банковской системе, а также сформированы комплексы мер, направленных на развитие банковской системы России при цифровой экономики. Также существует необходимость в проведении оценки эффективности внедрения новых цифровых технологий для того, чтобы усовершенствовать национальную платежную систему России. Однако, при внедрении новых технологий в деятельности банков, возникает большое количество проблем, которые должны быть решены, так как в противном случае все усилия по совершенствованию работы банковского сектора в условиях цифровизации экономики будут бесполезны.

Финансовые технологии, цифровизация, цифровая экономика, банковская деятельность, трансформация тенденции, проблемы, эффективность

Короткий адрес: https://sciup.org/170183365

IDR: 170183365 | DOI: 10.24412/2411-0450-2021-4-1-245-249

Текст научной статьи Проблемы развития банковского сектора в условиях цифровизации экономики

В настоящее время, когда цифровизации выступает в качестве одной из основных тенденций развития экономики, в банковской отрасли возникают некоторые, не присущие ей ранее риски. В настоящий момент происходит выстраивание новой системы экономических отношений, в основе которой лежат информационнокоммуникационные технологии. Мировую систему хозяйства ожидает принципиальная технологическая перестройка, что и является основной сегодняшней тенденцией.

К новой технологической волне оказались недостаточно готовыми многие игроки на рынке, исключая некоторых, а также государственные органы. В настоящее время отсутствует понятная система классификации рисков, отсутствуют экономические и юридические моделей, минимизирующие риски. Также отсутствует единая площадка, где комплексным образом можно было бы рассматривать все такие проблемы, а также предлагать основные виды решений для рынка и регулятора [3].

Существует три главных риска, обладающих глобальным характером. Именно они должны быть проанализированы и учтены в самом начале.

В первую очередь, это уже в полной мере обозначившиеся риски, связанные с утратой инвестиционной привлекательности самой банковской деятельности. Инвесторы не хотят вкладывать в банковский сектор, в котором отношение стоимости акций к размеру прибыли по ним достаточно сильно отстает от сложившегося в прочих отраслях.

В качестве следующего риска выступает происходящее в процессе цифровизации стирание границ между тем, как осуществляют свою деятельность банки, а также небанковские организации деятельности. Постоянное создание новых платежных инструментов ведет к тому, что банки не всегда успевают за ними, в связи с чем менее громоздкие организации начинают опережать их в данном отношении.

Также в качестве важного риска выступает то, что пока не ведется законодательного регулирования систем, которые ис- пользуют распределенный учет, или блок-чейн, который в перспективе может стать одной из ведущих технологий в экономической и финансовой сфере. Основная проблема здесь заключается в том, что в основной своей массе хозяйственные цепочки, которые созданы и работают на основе данной технологии, не имеют центральных юридических лиц, несущих ответственность в данной системе, а риски в данной системе носят глобальный характер [6].

В условиях цифровизации экономики перед регулятором постоянно возникают новые задачи, которые ему необходимо решать. Возникает достаточно высокое число серьезных вызовов тем бизнес-моделям, которые успешно работали до недавнего времени, в том числе и банковским моделям. Можно видеть постоянное увеличение рынка платежей, которые осуществляются мобильным, а также бесконтактным способом, различных видов Р2Р сервисов и др. Банки подходят к тому, что им необходимо использовать такие технологии, как блокчейн, big data и пр. [7].

При увеличении размеров банков повышается сложность внедрения ими инноваций. По этой причине необходимы определенные пути ускорения, в том числе и за счет реализации партнерства с различными командами, представляющими стартапы.

Для этого банки в настоящее время осуществляют скупку финтехпроектов, поддерживая при этом развитие финтеха при помощи своих инвестиций с целью значительного совершенствования своих услуг. Все это осуществляется в первую очередь не только для того, чтобы не отстать от прогресса, но и для того, чтобы повысить уровень удовлетворенности клиентов. Банками проводится трансформация, в ходе которой из классического финансового института они превращаются в различные типы финансовых организаций, в том числе и цифровых.

Цифровыми банками предлагаются различные виды большей части своих продукты, а также услуг, выступающих уже в цифровом виде, при распространении которых банками приходится использовать цифровые каналы. Инфраструктура таких банков приспособлена для того, чтобы осуществлять именно цифровые коммуникации, она в полной мере подготовлена к тому, что будут быстро меняться технологии.

Число цифровых банков в мировой экономической системе постоянно увеличивается, при этом наибольшая динамика у организаций, которые не имеют собственных офисов, а также банкоматов, то есть не ведут расчетов при помощи наличных (таблица).

Таблица. Крупнейшие по числу клиентов мировые цифровые банки [8]

|

№ |

Банк |

Страна принадлежности |

Общее число клиентов (млн чел) |

|

1 |

Банк ING Diba |

Германия |

8,5 |

|

2 |

Банк Capital One 360 |

США |

7,8 |

|

3 |

Банк USAA Bank |

США |

7 |

|

4 |

Банк FNBO Direct |

США |

6 |

|

5 |

Rakuten Bank |

Япония |

5 |

|

6 |

Tinkoff Bank |

Россия |

5 |

|

7 |

Банк TIAA Direct |

США |

3,9 |

|

8 |

Discover Bank |

США |

3,5 |

У цифровых банков лучше получается учитывать те или иные привычки клиентов, предлагая при этом данным клиентом особые виды условий, которые являются необычными для обычных банков, действующих на классическом банковском рынке, а также различные виды дополни- тельных нефинансовых услуг. Обычные же банки в связи с цифровизацией испытывают ряд специфических проблемы.

В последнее время многие банки сократили число своих филиалов и прочих подразделений как минимум на 10% от общей величины. Все это можно объяснить в первую очередь тем, что банки развивают удаленные сервисы, сокращая при этом затраты на «земле».

Например, весной прошлого года была полностью завершена реструктуризация розничной сети Райффайзенбанка, целью которой было повысить уровень ее эффективности. В ходе данной реструктуризации в пяти городах клиенты стали обслуживаться только с использованием цифровых технологий.

Альфа-банк в течение 2020 г. была реализована программа, направленная на трансформацию большей части отделений. В том числе осуществлено открытие ряда пилотных офисов, работающих исключительно при помощи технологий нового поколения. В ближайшем будущем все виды обслуживания клиентов в Альфа-банка будет переведено на мобильные приложения.

В Тинькофф-банке существует мнение, что в банковской деятельности в настоящее время отсутствуют задачи, решить которые дистанционно или при помощи представителя банка невозможно. Оптимизированная бизнес-модель, реализуемая в банке, в которой нет места отделениям, достаточно эффективна в связи с тем, что она не содержит затрат на поддержание работы данных отделений и на оплату персонала, работающего в них [1].

Однако, некоторые банки придерживаются другого мнения. Так, к примеру, Киви-банк, которые в первую очередь был создан для осуществления удаленного обслуживания клиентов, в 2020 г. открыл в Санкт-Петербурге розничное отделение, в котором ведется работа с клиентами банка. Кроме того, существует и работает отделение банка в Казани. При росте числа клиентов, использующих онлайн-каналы при получении банковских услуг, некоторым клиентам удобнее пользоваться услугами банка в отделении, по этой причине в банке продолжает развиваться направление по офлайн-обслуживанию клиентов.

Как считают эксперты, Киви-банком были открыты офлайновые отделения с целью более успешного развития основных видов традиционных банковских продуктов и услуг, не реализуемых данным банком в самом начале своей деятельности. Данные услуги не предоставлялись банком по той причине, что в первую очередь Киви-банк позиционировался, да и выступал чаще всего исключительно в качестве электронной платежной системы Qiwi. Но в связи с тем, что во многих банках стали развиваться услуги интернет-банкинга, используя который деньги могут быть переведены большим количеством способов, банку для того, чтобы конкурировать с прочими кредитными организации пришлось осуществить проработку и внедрение вариантов, на основе которых может быть увеличена его аудитории, в том числе за счет работы с бизнесом, а также с физлицами в качестве обычного физического банка, а не только цифрового [1].

Кроме проблем, перечисленных выше, существуют и прочие проблемы, возникающие в банковской системе при цифровизации экономики. У противников реформы в данном сфере существует свои мнение, исходя из которого они считают, что при полном или даже частичном переносе большей части банковской системы из реальности в виртуальное пространство, может возникнуть очень сильный финансовый кризис, так как по этой причине могут возникнуть различные виды [4]:

-

- сложности во время защиты прав сторон в суде из-за отсутствия материальной, не цифровой документации;

-

- проблем в процессе нотариального заверения документации;

-

- затруднений, вызываемых ростом безработица из-за увольнения большей части банковских работников (по расчетам минимум 700 тыс. чел в 2021 г.).

Основной же проблемой, по мнению автора, является невозможность пока в полной мере обеспечить информационную безопасность. Диджитализация во всех сферах общественных отношений ожет быть охарактеризована тем, что существует высокая динамика, а также отсутствуют четкие границы, в связи с чем возникает множество новых форм и видов киберугроз [5].

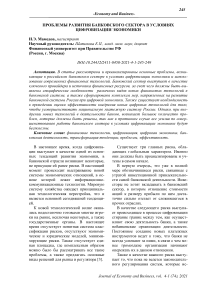

Если рассматривать именно кредитнофинансовую сферу, то здесь главная цель атак заключается в том, чтобы получить прямую финансовую выгоду (две трети инцидентов). Но при этом доля краж данных увеличивается быстрее. Это можно объяснить тем, что все виды операций, направленных на то, чтобы получить данные, большей частью также имеют финансовый подтекст: все виды украденных данных потом используют для того, чтобы похитить денежные средства. Основная атакуемая система – это процессинг банковских карт. Хакеры имеют цель добраться до интерфейса системы, при помощи которой идет управление процессингом, а также до сервера, где расположены базы данных, чтобы произвести увеличение балансов и лимитов по заранее подготовленным и находящимся у них картам. Затем с этих карт будут сняты деньги при помощи банкоматов. Кражи информации, хранимой в финансовой организации, являются в настоящее время многофункциональным преступным бизнесом. Пароли и логины, подходящие к различным учетным данным, реквизиты по банковским картам – это как минимум четыре пятых всей информации, которая продается в теневом интернете.

Основные методы кибератак в банковской сфере приведены на рисунке.

Еще одна актуальная задача в надлежащем обеспечении кибербезопасности заключается в преодолении проблемы дефицита кадров, а также повышении требований к уровню профессиональной подготовки специалистов по данному направлению.

Растущие требования в отношении комплаенса и аудита кибербезопасности также увеличивает потребности банков в наличии внешних специалистов. Это сви- детельствует о том, что у банков все сильнее растет потребность в специалистах по данному профилю.

В целом можно сделать вывод, что банки в цифровой экономикк обладают достаточно большим количеством проблем, которые должны быть решены как можно быстрее, в противном случае цифровая экономика будет угрожать самому существованию банков.

Список литературы Проблемы развития банковского сектора в условиях цифровизации экономики

- Банки уходят в онлайн. - [Электронный ресурс]. - Режим доступа: https://www.kommersant.ru/doc/4291895

- Кудряшов А.А., Шашкина А.В. Оценка уровня цифрового развития банковского сектора России // Актуальные вопросы современной экономики. - 2019. - № 6-1. - С. 451-459.

- Лунтовский назвал главные риски для банковской отрасли в связи с цифровизацией экономики. - [Электронный ресурс]. - Режим доступа: https://www.banki.ru/news/lenta/?id=10109832

- Минин А.С. Будущее банков в цифровой экономике // Банковское дело. - 2018. - №4. - С. 10-12.

- Российская банковская система сегодня. - [Электронный ресурс]. - Режим доступа: https://asros.ru/upload/iblock/c30/20397_informatsionno analiticheskoeobozreniesentyabr2019.pdf

- Самедов К.Т. Развитие финтех индустрии и влияние на банковский сектор // Инновации и инвестиции. - 2019. - № 10. - С. 411.

- Цифровая трансформация российских банков. - [Электронный ресурс]. - Режим доступа: http://www.tadviser.ru/index.php/Статья:Цифровая_трансформация_ российских_банков

- Цифровые банки: кто на свете всех крупнее? - [Электронный ресурс]. - Режим доступа: https://www.if24.ru/tsifrovye-banki