Продажа дальних страйков в портфеле опционов при хеджировании валютных рисков организации

Автор: Филипский С.С.

Журнал: Экономика и социум @ekonomika-socium

Рубрика: Современные технологии управления организацией

Статья в выпуске: 12 (55), 2018 года.

Бесплатный доступ

Статья посвящена теоретическим аспектам хеджирования валютных рисков организации. При изучении данного вопроса были проанализированы такие понятия как экономический и валютный риски. Были определены инструменты, которые предприятие может использовать для хеджирования валютных рисков. В рамках статьи автор рассмотрел стратегию купленный колл спрэд, на основе которой была предложил модернизированную стратегию для хеджирования валютных рисков организации.

Финансовый рынок, деривативы, хеджирование, форвардный контракт, фьючерс, биржевые опционы, портфель опционов

Короткий адрес: https://sciup.org/140240988

IDR: 140240988

Текст научной статьи Продажа дальних страйков в портфеле опционов при хеджировании валютных рисков организации

За годы перехода отечественной экономики к рыночной модели развития Россия трижды столкнулась с сильнейшими финансово -экономическими потрясениями. В 1998, 2008 и в 2014 годах, в результате влияния как внутренних, так и внешних факторов российская валюта была подвержена существенной девальвации по отношению к ведущим мировым валютам - доллару США, евро, английскому фунту стерлингу и т.п. Однако, несмотря на значительные ценовые колебания курса иностранных валют к рублю, на внутреннем валютном рынке в течение всего периода экономических реформ, проблема хеджирования валютных рисков приобрела актуальность только после 2014 года.

В краткосрочном периоде резкий рост курса основных мировых валют к рублю вызвало пропорциональное снижение рентабельности бизнеса в стране. В результате отношение многих компаний, которые сумели сохранить и даже развить свой бизнес, к проблемам хеджирования валютных рисков существенно изменилось. Изменения коснулись не только непосредственно представителей реального сектора экономики, но также и банковской системы. Банки, кредитуя малый, средний и крупный бизнес, связанный с импортными и экспортными операциями, обязуют своих заемщиков хеджировать валютные риски [1].

Участники финансового рынка выработали свой собственный механизм страхования ценового и финансового рисков через систему специальных финансовых инструментов под названием производные финансовые инструменты, или деривативы. Этот механизм называется хеджирование и в условиях нестабильной конъюнктуры финансовых и товарных рынков позволяет до минимума снизить финансовый и коммерческий риск продавцов и покупателей финансовых активов и реального товара, связанный с изменением цен на них [3]. Кроме того, в зарубежной системе финансового рынка получили широкое распространение и классические страховые услуги.

На современном этапе развития экономики можно наблюдать ситуацию, когда экономические агенты, которые понесли существенные убытки в 2014 году через финансовый кризис и девальвацию рубля, стремятся создать на предприятиях эффективную систему хеджирования рисков, а коммерческие банки, которые опасаются очередной волны девальвации национальной валюты, не только требуют, но и способствуют развитию этих процессов на отечественных предприятиях. Коммерческие банки выдвигают требования к хеджированию валютных рисков не только по кредитам, которые они выдают субъектам хозяйствования, но и по всему бизнесу предприятия, если он связан с экспортно-импортными операциями. То есть, необходимый объем застрахованного (хедж) открытой валютной позиции может существенно превышать сумму кредита, выданного коммерческим банком предприятию [5].

Для понимания сущности риска и почему им необходимо управлять, обозначим определение понятия риск. По мнению автора, наиболее полным является определение, которое дал российский автор В. Немцев: «Экономический риск - объективно-субъективная категория, которая связана с преодолением неопределенности и конфликтности в ситуации неминуемого выбора и отображает меру достижения ожидаемого результата, неудачи и отклонения от целей с учетом влияния контролируемых и неконтролируемых факторов».

С помощью данного выше определения автор вывел сущность валютного риска для предприятий: «Валютный риск - объективно- субъективная категория, которая связана с преодолением неопределенности на валютном рынке в ситуации, когда избежать валютных операций для предприятия не представляется возможным, а результат каждого действия прогнозируем с учетом контролируемых факторов и поправкой на неконтролируемые».

Таким образом, необходимо определить инструменты, которые предприятие может использовать для хеджирования валютных рисков [7]:

-

1. Форвардный контракт – это двусторонний контракт, по которому стороны сделки обязуются совершить сделку в отношении базового актива в определенный срок в будущем по зафиксированной в контракте цене. По мнению Л.П. Петрашко, хеджирование риска изменения цены актива в течение форвардного периода является основной целью форвардных сделок.

-

2. Фьючерс – это контракт, который обязывает купить или продать актив в будущем по зафиксированной в момент заключения цене в определённый момент времени (дату экспирации). Выполнение фьючерсного контракта гарантирует биржа. Главное отличие форварда от фьючерса – это внебиржевой принцип торговли форвардом и обязательная поставка базисного актива (т.е. исключительно поставочный характер инструмента).

-

3. Биржевые опционы. Данный инструмент недостаточно развит на рынке Российской Федерации, что выражается в низкой ликвидности большинства опционных контрактов на Срочном рынке Московской Биржи. Свободнообращающийся опционный контракт (биржевой опцион) – это биржевой контракт, дающий покупателю право выбора – заключать сделку с базовым активом или отказаться от нее. Опционы делятся на американские и европейские. Американский опцион может быть исполнен в любую дату до даты экспирации включительно. Европейский опцион может быть исполнен только в дату экспирации. Опционы американского типа наиболее часто

встречаются на бирже, в то время как европейские в основном являются внебиржевым инструментами и предоставляются банками и финансовыми компаниями.

Среди перечисленных инструментов наиболее оптимальными с точки зрения принимаемого риска и коэффициента хеджирования для небольших предприятий является опцион [4]. Валютные опционы выгодны в случае, когда необходимо обеспечить покрытие валютных поступлений или платежей, но вероятность неблагоприятного исхода рыночной ситуации находится на низком уровне. Так как в случае, если стратегия хеджирования не сработала, покупатель потеряет только премию за опционы, которая обычно не превышает 10%. В случае хеджирования фьючерсами, покупатель понесет потери, пропорциональные движению рынка. Это означает, что валютные опционы обеспечивают такую же защиту, как и срочное покрытие на форвардном валютном рынке, но в отличие от форвардных контрактов дают также возможность владельцам опционов получить дополнительную прибыль за вычетом премии опциона при благоприятном изменении валютных курсов [6].

В зависимости от того, какое право желает приобрести покупатель опциона – купить или продать валюту – они делятся соответственно на опционы «колл» или «пут». Опцион «кол» дает право его покупателю приобрести валюту по определенной цене, а опцион «пут» – продать.

В обоих случаях покупатель опциона приобретает только право, но не обязанность исполнения опциона, в то время как у продавца при осуществлении опционной соглашения возникает обязанность ее исполнения, что дает преимущество покупателю опциона. За это преимущество покупатель платит опционную премию. Опционную премию можно сравнить со страховой премией, которая уплачивается при страховании имущества, однако в данном случае страховым случаем является не причинение вреда имуществу, а получение возможных убытков из-за колебаний валютного курса.

За основу построения стратегии хеджирования будет взят купленный колл спред и проданы более дальние страйки, посчитана эффективность и возможные риски.

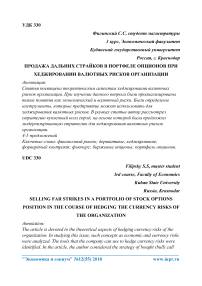

Стратегия купленного (бычьего) колл спреда состоит в покупке опционов колл для покрытия хеджируемой суммы и одновременной пропорциональной продажи опционов колл с более высоким страйком. Страйк для продажи опционыв определяется исходя из точки безубыточности первоначальных купленных опционов и ожиданий инвестора. Полученная позиция изображена на рисунке 1.

Рисунок 1 – Стратегия купленный колл спрэд

Риск-менеджер в данной ситуации исходит из возможного неблагоприятного движения рынка, которое необходимо захеджировать. Но прогноз основывается на том, что движение будет строго в рамках определенного уровня волатильности и не более. В такой ситуации данная стратегия позволяет риск менеджеру снизить затраты на хедж продажей дальних опционов, не увеличивая суммарный риск в рамках прогнозируемой волатильности.

По мнению автора, риск-менеджер может в большей мере снизить затраты добавив к купленному колл спреду продажу опционов третьего страйка, еще более дальнего в пропорциональном размере.

Для демонстрации стратегии автором были взяты данные биржевых торгов месячными опционами на Московской Бирже по состоянию на 23.11.2018 с датой экспирации контрактов 17.01.2019 года [2].

Таблица 1 – Контракты, используемые для формирования портфелей хеджирования

|

Инструмент |

Тип |

Страйк |

Код контракта |

Цена открытия позиции |

Дата исполнения |

|

Опцион |

Колл |

68 500 |

Si68500BA9 |

957 |

17.01.2019 |

|

Опцион |

Колл |

70 000 |

Si70000BA9 |

636 |

17.01.2019 |

|

Опцион |

Колл |

72 000 |

Si72000BA9 |

368 |

17.01.2019 |

Базовым активом валютных опционов на Московской Бирже являются валютные фьючерсы, которые в своей цене содержат контанго или бэквордацию к валютному курсу вплоть до исполнения. Это будет учитываться при построении портфеля опционов.

Итогом торговой сессии 23.11.2018 для базового актива выбранных опционов, фьючерса на валютную пару доллар/рубль с датой экспирации 20.06.2019, краткий код бумаги SiM9, является цена закрытия 68 004 рублей за тысячу долларов. Эта цена будет принята за базу при построении портфеля опционов с целью застраховать валютные риски.

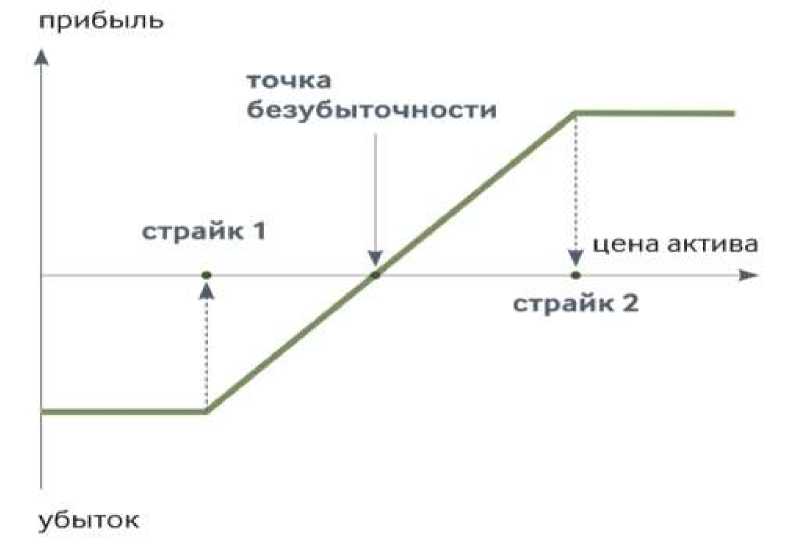

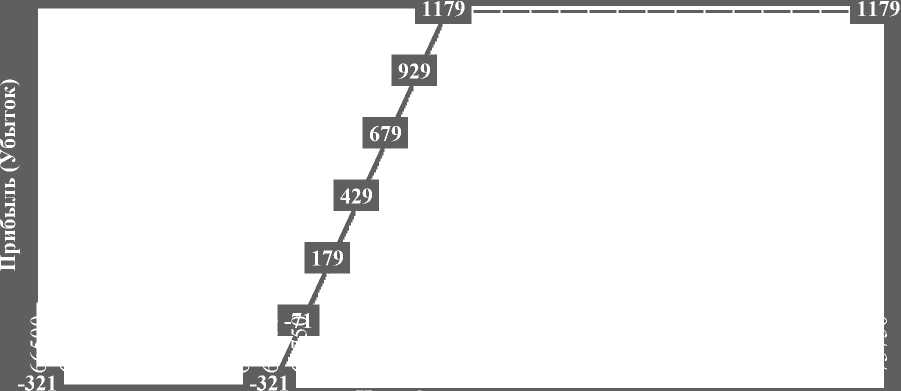

Бумаги, задействованные для формирования портфелей, отображены в таблице 1. В рамках предложенной стратегии было проведено сравнение двух портфелей для хеджирования валютной позиции в размере 1000 долл.США. Для формирования первого портфеля был куплен опцион колл со страйком 68 500 (код контракта – Si68500BA9) по цене 957 руб. и продан опцион колл со страйком 70 000 (код контракта – Si70000BA9) по цене 636 руб. При составлении второго портфеля был куплен опцион колл со страйком 68 500 (код контракта – Si68500BA9) по цене 957 руб., продан опцион колл со страйком 70 000 (код контракта – Si70000BA9) по цене 636 руб. и опцион колл со страйком 72 000 (код контракта – Si72000BA9) по цене 368 руб. Полученные результаты представлены на рисунках 2 и 3.

Цена базового актива

Рисунок 2 – Прибыль (убыток) для первого портфеля опционов

Анализируя построенный график первого портфеля можно сказать о том, что выплаченная премия за хеджирование, без учета комиссий брокера и биржи, составила 321 руб. Точка безубыточности будет достигнута при цене базового актива 68 821 руб., а максимальная прибыль портфеля составит 1179 руб. при цене базового актива 70 000 руб. Таким образом, резкие скачки волатильности базового актива не повлияют на данные показатели.

Рисунок 3 – Прибыль (убыток) для второго портфеля опционов

Предлагаемая автором стратегия дополнительной продажи более дальних страйков, изображенная на рисунке 3, позволила полностью компенсировать выплаченную премию за сформированный портфель. Таким образом, при цене базового актива 68 500 руб. и ниже гарантирована прибыль равная 47 руб. Максимальная прибыль, которая может быть получена в рамках разработанной автором стратегии будет достигнута при цене базового актива, находящегося в диапазоне 70 000 руб. – 72 000 руб., и составит 1547 руб., что на 368 руб. больше результатов, полученных при построении портфеля по общепринятой стратегии. Однако, в следствии того, что в данной стратегии доля проданных опционов значительно больше доли купленных, образуется точка безубыточности при цене базового актива 73 547 руб. и неограниченный риск, возникающий при движении цены выше данного значения.

Исходя из полученных результатов можно сделать вывод о том, что главный недостаток предлагаемой автором стратегии по сравнению с рассмотренной стратегией «купленный колл спрэд» состоит в возникновении точки безубыточности и неограниченного риска после ее прохождения. Главное преимущество выражается в минимизации выплачиваемой премии за хеджирование валютной позиции, что будет оказывать благоприятное влияние на популяризацию хеджирования валютных рисков для малых и средних предприятий.

Список литературы Продажа дальних страйков в портфеле опционов при хеджировании валютных рисков организации

- Ломтатидзе О.В., Львова М.И., Болотин А.В. Базовый курс по рынку ценных бумаг: учебное пособие/О.В. Ломтатидзе, М.И. Львова, А.В. Болотин. -М.: КНОРУС, 2017. -448 с.

- Московская биржа . -Режим доступа: https://www.moex.com/ru/marketdata/#/group=26&collection=220&boardgroup=35&data_type=history&mode=groups&sort=VALUE&order=asc&date=2018-11-23

- Симаева Н.П., Рогов В.С. Хеджирование валютных рисков предприятия/Н.П. Симаева, В.С. Рогов//Инновационное развитие. -2017. -№12 (17). -С. 144-147.

- Пучкина Е.С., Грицай Л.Е., Коблюк Е.Э. Хеджирование рисков производными финансовыми инструментами/Е.С. Пучкина, Л.Е. Грицай, Е.Э. Коблюк//Экономика и предпринимательство. -2018. -№6 (95). -С. 1240-1244.

- Лещев В.В. Современный подход к опционному хеджированию/В.В. Лещев//АО «Институт микроэкономики». -2011. -№3. -С. 154-157.

- Скиба М.В. Разница использования фьючерсов и форвардов в хеджировании валютных рисков/М.В. Скиба//Общество с ограниченной ответственностью «Центр развития научного сотрудничества». -2012. -№9. -С. 17-21.

- Давыдова А.А. Методы управления валютным риском/А.А. Давыдова//Наука и просвещение. -2017. -№8. -С. 97-99.