Прогноз на 2016-2017 гг.: экономика входит в зону стабилизации

Автор: В. Аверкиев, С. Дробышевский, М. Турунцева, М. Хромов

Журнал: Мониторинг экономической ситуации в России @monitoring-esr

Статья в выпуске: 6 (24), 2016 года.

Бесплатный доступ

Развитие ситуации в I кв. 2016 г., в частности снижение цен на нефть до минимального за последние 12 лет уровня, предопределяют ухудшение ожиданий относительно итогов 2016 г. По сравнению с январской версией прогноза мы пересмотрели прогноз темпов роста ВВП в текущем году в базовом сценарии с -1,4 до -2,0%. В течение последних двух недель подобные корректировки в сторону понижения прогноза темпов роста российской экономики осуществили и МВФ, и Всемирный банк. В то же время в 2017 г., уже при ценах на нефть на уровне 40 долл./барр., прогнозируется стабилизация или даже небольшой рост выпуска. Иными словами, с высокой степенью вероятности можно утверждать, что в 2016 г. рецессия в российской экономике завершится, и со следующего года мы перейдем в зону положительных темпов роста выпуска, хотя ввиду неопределенности ситуации скорее это сценарий стагнации, а не роста. Прогноз динамики других основных макроэкономических параметров в 2016 г. также свидетельствует о стабилизации ситуации в экономике и завершении периода спада, высокой инфляции и волатильноcти курса рубля.

Короткий адрес: https://sciup.org/170176572

IDR: 170176572

Текст научной статьи Прогноз на 2016-2017 гг.: экономика входит в зону стабилизации

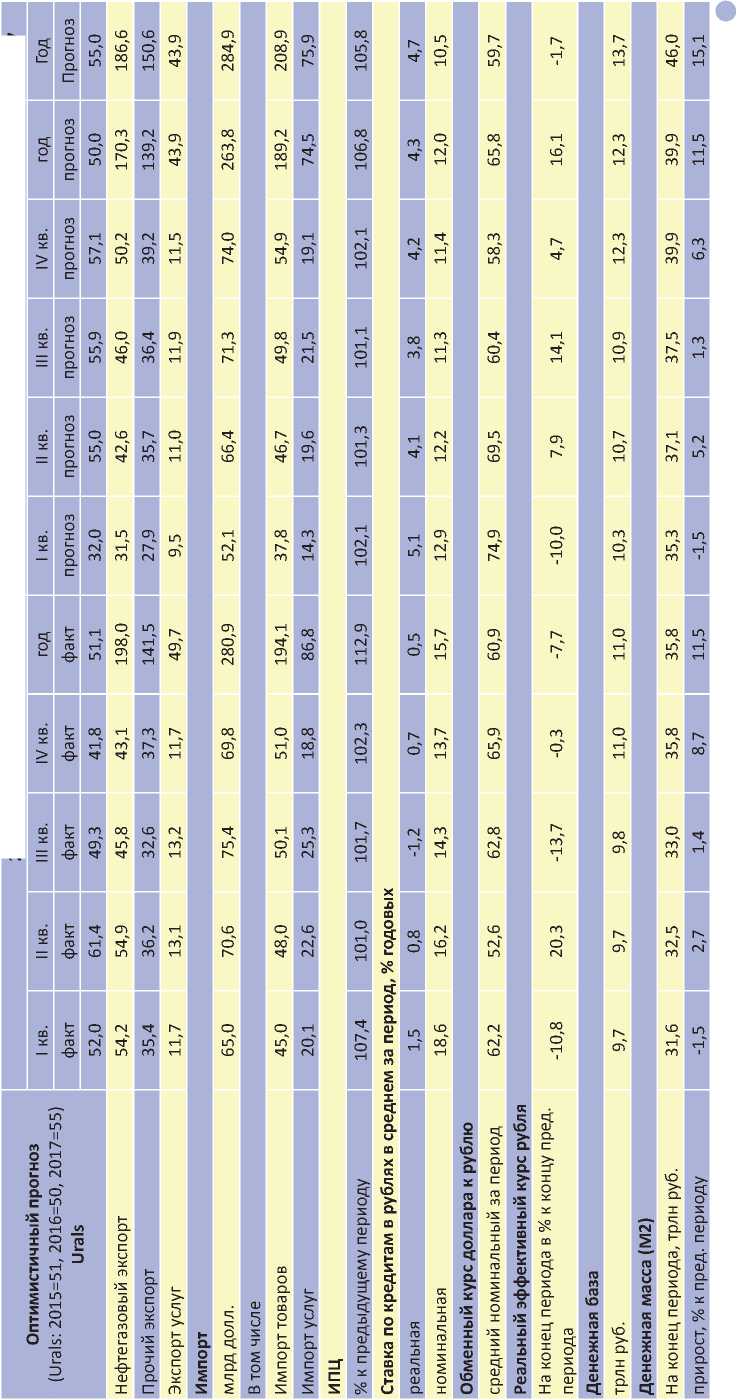

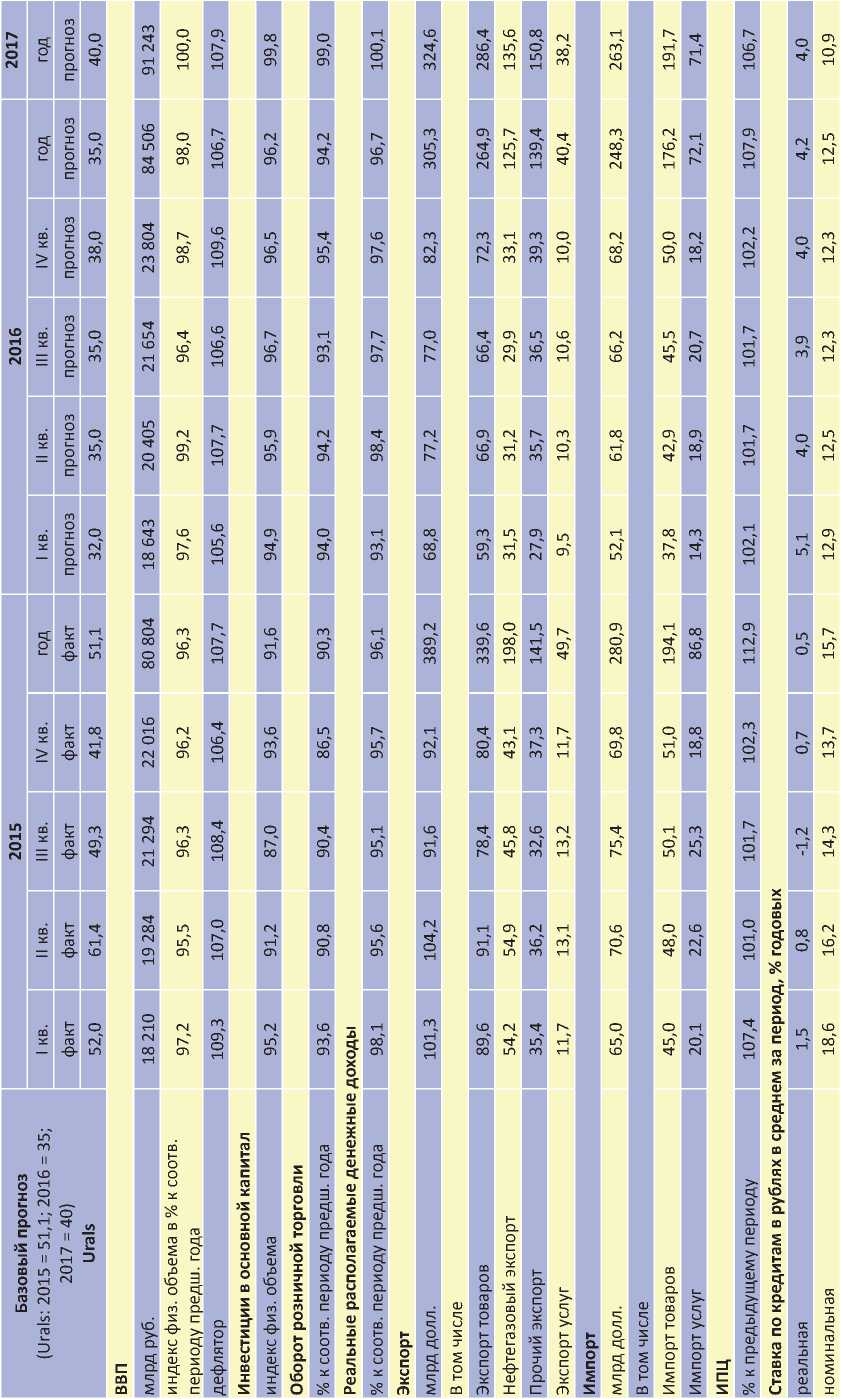

Публикация первых оценок относительно итогов развития экономики России в 2015 г. и анализ стартовых в 2016 г. дает преимущественно негативную картину. В 2015 г. произошло серьезное ухудшение практически всех основных макроэкономических показателей. Спад ВВП составил 3,7% в реальном выражении, инвестиции сократились на 8,4%, реальные располагаемые денежные доходы – на 3,9%, оборот розничной торговли – на 9,7%. Индекс потребительских цен составил 12,9% (декабрь 2015 г. к декабрю 2014 г.), а среднегодовой уровень потребительских цен вырос в 2015 г. более чем на 15% по сравнению с 2014 г. Соответственно, среднегодовая ставка процента по кредитам в рублях, выросшая до 15,7% годовых в номинальном выражении, в реальном составляла лишь 0,5% годовых. Денежная база по итогам 2015 г. практически не изменилась, оставшись на уровне 11 трлн руб. При этом рублевая денежная масса (агрегат М2) увеличилась за год на 11,5%, достигнув 35,8 трлн руб.

Сильно сократился объем внешней торговли в долларовом выражении: по сравнению с 2014 г. экспорт упал на 30,9%, с том числе нефтегазовый – на 39,1%, импорт снизился на 34,5%.

Среднее значение номинального обменного курса доллара к рублю в 2015 г. составило 60,9 руб. за долл., что означает почти 40%-ное обесценение рубля по сравнению с его среднегодовым значением в 2014 г. Тем не менее, поскольку доллар дорожал (хотя и меньшими темпами) по отношению к валютам практически всех стана мира, реальный эффективный курс рубля упал в течение 2015 г. только на 7,7% (IV кв. 2015 г. к IV кв. 2014 г.).

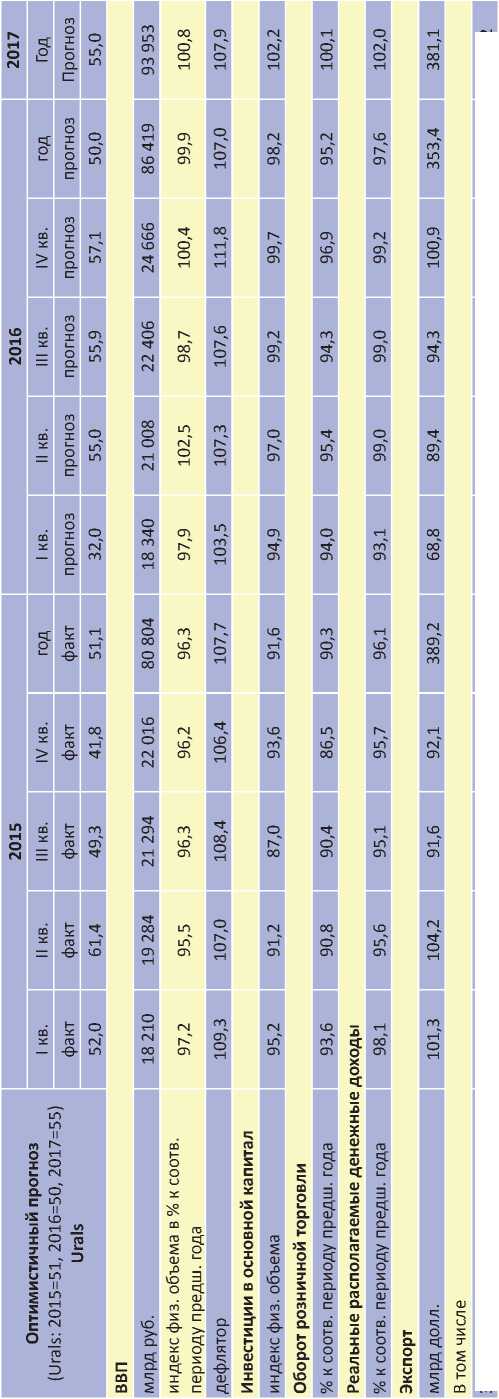

При оценке перспектив развития российской экономики в период 2016–2017 гг. мы, как и в январе этого года1, исходили из двух возможных сценариев. В базовом сценарии среднегодовая цена на нефть марки Urals предполагается равной 35 долл./барр. в 2016 г. и 40 долл./барр. в 2017 г. При такой цене на нефть не следует ожидать улучшения условий внешней торговли для российской экономики в ближайшие два года. Согласно оптимистическому сценарию, среднегодовая цена на нефть марки Urals увеличится до 50 долл./барр. в 2016 г., и еще немного вырастет в 2017 г. – до 55 долл./барр. При таких исходных предпосылках среднегодовой номинальный обменный курс рубля составит в базовом сценарии 68,1 руб. за долл. в 2016 г. и 63,3 руб. за долл. в 2017 г., а в оптимистическом – 65,8 и 59,7 руб. за долл. в 2016 и 2017 г. соответственно. Реальный эффективный курс вырастет в 2016 г. на 10,9% в базовом сценарии и на 16,1% – в оптимистическом, и немного снизится в 2017 г. – на 1 и 1,7% соответственно.

В 2016 г. мы ожидаем продолжение снижения реального ВВП в обоих сценариях: на 2% по базовому сценарию и на 0,1% – по оптимистическому. В 2017 г. падение прекратится, и рост ВВП составит 0,8% по оптимистическому сценарию, в базовом варианте развития размер ВВП не изменится. В номинальном выражении экономика будет продолжать расти в 2016–2017 гг. в обоих сценариях за счет роста цен, выражающегося в увеличение индекса-дефлятора ВВП.

Сходным образом будут вести себя и остальные характеристики экономической активности. По базовому сценарию в 2016 г. инвестиции в основной капитал в реальном выражении упадут на 3,8%, оборот розничной торговли – на 5,8%, реальные располагаемые доходы – на 3,3%; в 2017 г. прогнозируется дальнейшее падение инвестиций на 0,2% и товарооборота на 1%, но небольшой рост реальных располагаемых доходов – не более 0,1%. Отставание темпов роста потребления домашних хозяйств от динамики их доходов обусловливается ожидаемым продолжением сжатия на рынке потребительского кредитования и сохранением сберегательной модели поведения населения.

По оптимистическому сценарию прогнозируется также падение всех перечисленных показателей в 2016 г.: инвестиций – на 1,8%, товарооборота – на 4,8% и доходов – на 2,4%; но предполагается переход к росту в 2017 г. на 2,2; 0,1 и 2% соответственно. Инфляция (по ИПЦ) в 2016 г. (в 2017 г.) составит 7,9% (6,7%) по базовому сценарию и 6,8% (5,8%) – по оптимистическому. Таким образом, по нашему мнению, Центральному банку РФ, скорее всего, к концу 2017 г. не удастся достичь заявленного целевого значения инфляции (по ИПЦ) в 4% годовых.

В 2016 г. объем внешнеторговых операций, вследствие снижения среднегодовых цен на нефть, металлы и другие сырьевые товары российского экспорта, продолжит сокращаться. По базовому сценарию прогнозируемый объем экспорта составит 305,3 млрд долл., а импорта – 248,3 млрд долл.; с небольшим ростом в 2017 г. до 324,6 и 263,1 млрд долл. соответственно. По оптимистическому сценарию прогнозируемая динамика показателей экспорта и импорта будет аналогичной: сокраще- ние показателей до 353,4 и 263,8 млрд долл. в 2016 г. и небольшой рост до 381,1 и 284,9 млрд долл. в 2017 г.

Прогнозируемая динамика инфляции предопределяет сохранение на достаточно высоком уровне номинальных процентных ставок в экономике РФ. В базовом сценарии в 2016 г. номинальная процентная ставка по рублевым кредитам прогнозируется в среднем на уровне 12,5% годовых (реальная – 4,2%), а в 2017 г. – 10,9% (4% – реальная). По оптимистическому прогнозу в 2016 и 2017 гг. номинальная ставка по кредитам нефинансовому сектору составит 12 и 10,5% (реальная – 4,3 и 4,7%) соответственно. Высокий уровень реальных кредитных ставок будет сохраняться благодаря рискам кредитования реального сектора, отсутствия значительных улучшений в качестве кредитных портфелей банков. При этом ключевая ставка Банка России начнет снижаться уже во II кв. 2016 г., и к концу года ожидается в базовом сценарии на уровне 8,0–8,5% (7,0– 8,0% – в оптимистическом), а в 2017 г. в обоих сценариях опустится до 5,5–6,5%.

Такая динамика ключевой ставки Банка России предполагает достаточно жесткую денежно-кредитную политику и умеренный рост денежных агрегатов. По базовому сценарию рост денежной массы (агрегат М2) в 2016 г. составит 9,6%, а денежной базы – 10,9%; по оптимистическому – 11,5 и 11,8% соответственно. В 2017 г. рост продолжится и в базовых условиях М2 вырастет на 14,2% (на 15,1% – в оптимистических), а денежная база – на 8,2 и 11,4% в базовом и оптимистическом сценариях соответственно. Основным источником роста денежного предложения в 2016 г., как и в 2015 г., останутся средства Резервного фонда. А с 2017 г. мы ожидаем возобновление роста рефинансирования банковского сектора Банком России на фоне перехода к финансированию дефицита бюджета за счет внутренних заимствований.

|

о гм |

о о с |

о о" |

2 ч UD > О. X аз О. аз R R О С[ Q. > X зх |

ГП ГП ID со" ID О гм" ID id" ID сг? ID О СГ) о" ID О ID 00 гм" ID ID см" ГМ гм" ID Ct О X Ф С ЗХ О |

К 5 S: > )Х I CD Е <и ■е ■е |

о, о о" о СП со" о о m о" m СП о" гм 00 о ci ф с о о |

аз m аз UD |

гм m гм см" гм см" 00 о" о" СП о" о_ о_ 00 сг? сг? сг? |

гм S аз и и аз 5 |

00_ гм сг? m гм сг? m о_ ГП о" ГП СП ГП оо_ ГП оо_ ГП о ГП ГП гм" ГП ID ГП ю н 5 о S ф |

гм ID сг? о" ГП ГП |

|

|

ID «Ч О ГМ |

Ct о |

о о с |

о_ m |

|||||||||

|

ш |

о о с |

о со" гл |

||||||||||

|

ш |

о о с |

о_ ГП |

||||||||||

|

ш |

о о с |

о_ ГП |

||||||||||

|

ш |

о о с |

о см" гл |

||||||||||

|

1Л «ч о гм |

Ct о |

-е- |

ЬЛ |

|||||||||

|

ш |

-е- |

°ч |

со" гм" ^ о S ф IZ ci ф с |

|||||||||

|

ш |

-е- |

гл сг? |

||||||||||

|

ш |

-е- |

о |

||||||||||

|

X |

-е- |

о см |

||||||||||

|

м о I 0 О Е )Х а 0 ГП аз L0 |

гл II ^ О см кН LG О гм |

о о гм |

Е э |

|||||||||

|

5 |

X X Ф UD О |

)Х R аз (U |

га <и ZE С |

о; аз <и X ф СЕ |

ю н |

аз X X ф X ф С[ |

ф о X |

о |

Экспорт товаров 89,6 91,1 78,4 80,4 339,6 59,3 78,3 82,4 89,5 309,5 337,2

zioz это? sioz