Пути расширения банковского кредитования физических лиц

Автор: Алкадарская М.Ш.

Журнал: Международный журнал гуманитарных и естественных наук @intjournal

Рубрика: Экономические науки

Статья в выпуске: 11-1 (38), 2019 года.

Бесплатный доступ

В статье рассматриваются особенности процесса кредитования физических лиц. Определены основные элементы управления процессом кредитования. Представлены результаты анализа условий кредитования физических лиц и общего количества выдачи кредитов населению. Также, предлагаются пути расширения банковского кредитования физических лиц в дальнейшем, для коммерческих банков.

Кредит, кредитование физических лиц, кредитный продукт, коммерческие банки, кредитные риски

Короткий адрес: https://sciup.org/170185667

IDR: 170185667 | DOI: 10.24411/2500-1000-2019-11701

Текст научной статьи Пути расширения банковского кредитования физических лиц

Кредитование физических лиц становится одним из важнейших направлений кредитной деятельности российских коммерческих банков. В то же время анализ современных тенденций рынка потребительского кредитования свидетельствует о его сильной взаимосвязи с общей стабильностью и устойчивостью как банковского сектора, так и российской экономики. Это подтверждают такие факты, как неравномерная динамика объемов кредитования, обусловленная нестабильность макроэкономической ситуации; различия в уровне проникновения кредита в российских регионах; неоднозначные изменения в структуре потребительских кредитов; периодические изменения в модели поведения домохозяйств [1, с. 75].

Для снижения рисков розничного кредитования важным становится формирование эффективной бизнес-модели с выбором вида кредитного продукта (или направления его модернизации), адаптированного к особенностям экономического положения страны и региона и специфике потребностей клиентской базы. С этой целью предложены новые критерии классификации видов потребительских кредитов для углубленного анализа продуктовой политики коммерческих банков, выбора и обоснования направлений модернизации кредитных продуктов, формирования политики денежных властей для совершенствования продуктовой политики банков [4].

На этой основе составлена многоуровневая таксономия видов и подвидов кредитов физическим лицам, обоснованы возможные направления модернизации кредитных продуктов для населения. В качестве перспективных видов кредитных продуктов предложены такие кредиты с дополнительными условиями, как ипотечный кредит с поддержкой не только государства, но и работодателя заемщика и льготные кредиты определенным группам.

Российские коммерческие банки применяют стандартизированный набор финансовых инструментов кредитования, однако значения и варианты действий по некоторым из них в различных банках кардинально отличаются, что создает определенные трудности в понимании их у людей.

Почти все специалисты в области аналитики сходятся во мнении, что данный вид кредитования в последующем будет развиваться и расти, впрочем, при непрерывном росте появляются риски, которые необходимо брать на себя как банкам, так и банковской отрасли в целом. Для управления данным процессом главными элементами являются:

-

1) развитая кредитная политика;

-

2) рациональное управление кредитным портфелем;

-

3) высококвалифицированные работники и эффективный контроль над выдачей кредитов [8, с. 251].

Довольно быстрая динамика в сторону роста в сфере кредитования физических лиц приводит к увеличению проявления соответствующих и сопутствующих рисков. Почти все банки занимаются развитием процесса кредитования, стараются уменьшить сроки рассмотрения заявки на кредит, а также уменьшить ставки, в последствие чего незаметно для себя создают риски, которые отрицательно сказываются на их деятельности.

Банковское кредитование физических лиц существенно увеличивает потребительский спрос, повышает деловую активность и, как следствие, способствует развитию экономики. С помощью банковского кредитования населения обеспечивается непрерывность воспроизводственного процесса и кругооборота капитала в экономике, ускоряется процесс реализации товаров и услуг конечным потребителям, стимулируется платежеспособный спрос на товары и услуги длительного пользования и, как следствие, создаются предпосылки для увеличения ВВП [5, с. 75].

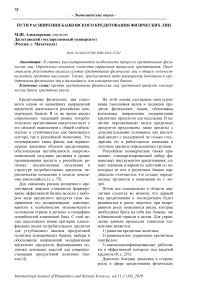

Совокупный кредитный портфель российских банков увеличился за 2018 год на 15% – до 52,9 трлн рублей, по данным рейтинга Банки.ру (без учета банков, не публиковавших отчетность). Это во многом определило общую динамику сектора. Объем кредитного портфеля на 1 января 2019 года превышает 57% активов. Динамика кредитного портфеля во всех четырех кварталах была положительной, наиболее заметный рост наблюдался в III квартале – 5,3% (рис. 1.) [7].

Концентрация кредитов в банковском секторе РФ (группировка по размеру кредитных портфелей)

Рис. 1. Совокупный кредитный портфель российских банков [7]

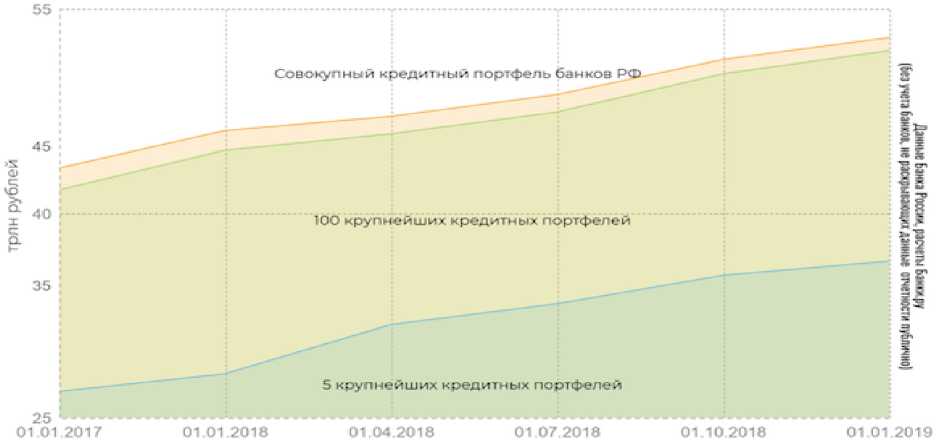

Удельный вес розничных кредитов в совокупном кредитном портфеле банковского сектора РФ увеличился за год с 25,3% до 26,8%, выросла и доля прочих кредитов. При этом доля корпоративных кредитов, соответственно, сократилась – с 70,2% до 68,3% (рис. 2.) [7].

Структура кредитного портфеля российских кредитных организаций

01.01.2019 01.01.2018

' Кредиты юридическим лицам Кредиты физическим лицам | Прочие кредиты

Расчет Ьантрг (без r Рис. 2. Совокупный кредитный портфель российских банков [7] Рост закредитованности – это обычная часть кредитных циклов в экономике. Если экономика растет, ожидания будущих более высоких доходов побуждают людей брать в долг. Таким образом, люди живут «здесь и сейчас» – переносят потребление из более обеспеченного будущего в настоящее. Однако кредитный цикл рано или поздно поворачивается вспять» [3]. Треть кредитов были выданы заемщикам, у которых платеж по этим займам превышает 60% ежемесячного дохода. Понятное дело, что тянуть такую лямку и жить впроголодь долго невозможно. При этом, по данным Бюро кредитных историй, на конец прошлого года меньше половины (48%) всех заемщиков, обратившихся в банк за кредитом на покупку жилья, потребительских товаров или неотложные нужды, выплачивали лишь один заем. Число россиян, имеющих не менее трех непогашенных кредитов, увеличилось в прошлом году на 12% и достигло 15,1 млн человек (почти треть от общего числа заемщиков). Не менее 13% платят по трем кредитам; 7% – по четырем или даже больше. По двум – 25%. Средний долг у заемщиков с одним кредитом вырос на 12% за год до 137 тысяч рублей, с двумя – на 11%, до 284 тысяч рублей. У тех, кто крутится и пытается обслуживать три и четыре кредита, средняя сумма долга достигла 403 и 514 тысяч рублей соответственно. Общий объем кредитов, выданных банками населению, вырос в первом квартале текущего года до 15,4 трлн рублей, а уровень закредитованности домохозяйств в среднем по России увеличился до 28% (год назад составлял 23%, уровень закредитованности – это отношение среднего объема задолженности к среднему годовому доходу домохозяйства). В некоторых регионах этот показатель превысил 50% (Калмыкия, Тыва). Выше 40% закредитованность домохозяйств в Чувашии, Иркутской области, ХМАО-Югре [3]. Необходимо модернизировать сложившийся состав, добавив к нему ряд более современных и не менее значимых финансовых инструментов кредитования населения, таких как полная стоимость кредита, способ погашения кредита, расчет показателя долговой нагрузки и др. Кроме того, коммерческим банкам необходимо более подробно раскрывать информацию о финансовых инструментах кредитования на своих официальных сай- тах, делать их максимально информатив- ние запросов и потребностей потребителей ными и понятными каждому заемщику, и на основе внедрения процессного подхо- поскольку по ряду инструментов кредитования найти информацию не представляется возможным, так как данная информация скрыта от заемщиков. Состав финансовых инструментов кредитования населения на современном этапе необходимо развивать, совершенствовать, изучать и законодательно закреплять, чтобы была точная трактовка определений. Важной составляющей организационноэкономического механизма формирования банковского кредитного портфеля должно быть наличие определенной системы адекватных видов получения банками прибыли через выдачи кредитов физическим лицам, что определяет необходимость формирования соответствующей процентной политики. Основными составляющими процентной политики банка должны быть: 1) формирование перечня и оценка всех возможных факторов влияния, которые нужно учитывать при определении про- 2) определение особенностей и порядка расчетов процентных ставок, устанавливаемых банком по предоставленным ссудам; 3) обоснование направлений минимизации процентного риска, который сопровождает осуществление кредитных операций банка и формирование кредитного портфеля [1, с. 82]. С точки зрения соотношения затрат и результатов наиболее эффективным является именно модернизация отдельных продуктов, направленная на повышение его качества. Качество продукта может быть улучшено в результате как сознательного подхода руководства банка к организации этой работы, так и в связи с на- да. Совершенствование продуктовой линейки российских банков на основе модернизации кредитных продуктов может стать эффективным инструментом снижения рисков кредитования физических лиц, обусловленных современными тенденциями его развития. С другой стороны, этой же задаче должна соответствовать целенаправленная политика государства по поддержке внедрения наиболее эффективных для банков и экономики кредитных продуктов [2, с. 45]. Проведя анализ состояния кредитных операций коммерческих банков можно сделать вывод, что в последние годы совокупный кредитный портфель российских коммерческих банков растет. Данная тенденция является положительной. Вместе с тем, треть кредитов за анализируемый период были выданы заемщикам, у которых платеж по этим займам превышает 60% ежемесячного дохода, что является отрицательным показателем, как для банковского сектора, так и для всей экономики страны. Поэтому коммерческим банкам необходимо совершенствовать систему оценки кредитоспособности своих заемщиков. Таким образом, по итогам проведенной работы можно сделать вывод: кредитование категории физических лиц считается самой доходной операцией в банке, ее нужно развивать и совершенствовать. Для этого банки должны более тщательно выбирать потенциальных клиентов, чтобы снизить риски невозврата выданных денежных средств. Также банки должны разрабатывать новые кредитные продукты или проводить их эффективную модерни- правленностью продукта на удовлетворе- зацию.

Список литературы Пути расширения банковского кредитования физических лиц

- Асанов Б.И., Джелилов А.А. Актуальные вопросы совершенствования системы кредитования юридических и физических лиц в коммерческих банках // Эффективность бизнеса в условиях экономических глобальных трансформаций Сборник научных трудов по результатам IX Международной научно-практической конференции. Под редакцией В.В. Трофимовой. - 2018. - С. 75-83.

- Григоревская Н.С., Чугунова Р.П., Зайнуллина С.Ф. Механизмы совершенствования процесса кредитования физических лиц российским коммерческим банком // Актуальные научные исследования в современном мире. - 2019. - № 4-8 (48). - С. 43-46.

- Жизнь в долг: когда взорвется кредитный пузырь? - [Электронный ресурс]. - Режим доступа: https://www.gazeta.ru/comments/2019/07/24_e_12522811.shtml?updated (дата обращения: 05.11.2019).

- Зубакина Ю.К. Тенденции развития потребительского кредитования в России // Студенческий: электрон. научн. журн. - 2019. - №19 (63). - [Электронный ресурс]. - Режим доступа: https://sibac.info/journal/student/63/141852 (дата обращения: 06.11.2019).

- Курманбаева М.А. Тенденции кредитования физических лиц в Российской Федерации // Актуальные проблемы гуманитарных и социально-экономических наук. - 2019. - С. 74-79.

- Маленькая и вредная: закредитованность россиян ниже, чем на Западе, но опаснее. - [Электронный ресурс]. - Режим доступа: https://www.banki.ru/news/daytheme/?id=10906091 (дата обращения: 05.11.2019)

- Обзор: банковский сектор в 2018 году // Банки.ру. - [Электронный ресурс]. - Режим доступа: https://www.banki.ru/news/research/?id=10890092 (дата обращения: 05.11.2019).

- Сидорова Ю.В., Распопов А.В. Риски коммерческих банков при кредитовании физических лиц и способы их минимизации // В сборнике: Сборник студенческих работ кафедры "финансы и банковское дело" Отв. ред. Я.Ю. Радюкова. - Тамбов, 2019. - С. 248-263.

- Официальный сайт Центрального Банка Российской Федерации. - [Электронный ресурс]. - Режим доступа: http://www.cbr.ru