Рационализация механизма сделок M&A коммерческих банков

Автор: Базилевич А.Р., Фролова Т.Д.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 5-1 (24), 2016 года.

Бесплатный доступ

Данная статья посвящена механизму организации сделок слияния и присоединения коммерческих банков России.

Банковская система, межбанковские слияния и присоединения, процессы слияний и поглощений, сделка m&a, консолидация

Короткий адрес: https://sciup.org/140119586

IDR: 140119586

Текст научной статьи Рационализация механизма сделок M&A коммерческих банков

Банковская система России в настоящее время находится на этапе устойчивого развития. Вместе с тем банковский сектор России остается относительно небольшим и пока не играет той роли в экономическом развитии, которая характерна для стран с развитой рыночной экономикой. У российских банков остается еще ряд нерешенных проблем, одной из которых — самой актуальной и важной — является проблема недостаточного уровня капитализации.

Повышение устойчивости банковского сектора РФ заключается, в первую очередь, в повышении капитализации банков, улучшении качества капитальной базы и обеспечении достаточного уровня покрытия капиталом принимаемых банками рисков . Процесс наращивания собственного капитала банка играет большую роль как для самого банка, так и для его кредиторов и клиентов, что связано с обеспечением сохранности их вложений и гарантией стабильности обслуживания, и для государственных органов, которые заинтересованы в стабильности банковской системы и экономики в целом.

Одним из путей решения вопросов недостаточного уровня капитализации и других проблем, ограничивающих возможности развития рынка банковских услуг, является набирающий силу процесс консолидации российского банковского бизнеса с использованием процедуры слияний и поглощений (присоединений).

Необходимо отметить, что реорганизация кредитной организации в форме слияния или присоединения достаточно сложный и длительный процесс, требующий соблюдения множества процедур и наличия определенной квалификации и опыта. Так, высокая скорость происходящих изменений может негативно воздействовать на функционирование банка после интеграции и выражаться в возникновении, например, проблем с обслуживанием клиентов. В то же время, замедление процесса может отрицательно сказываться на деятельности банка — риск потери деловой репутации, падение интереса к услугам со стороны клиентов, снижение позиций в рейтингах и рэнкингах.

Поэтому для успешной и эффективной межбанковской интеграции необходим рациональный механизм сделки слияния или поглощения с четким структурированием алгоритма действий.

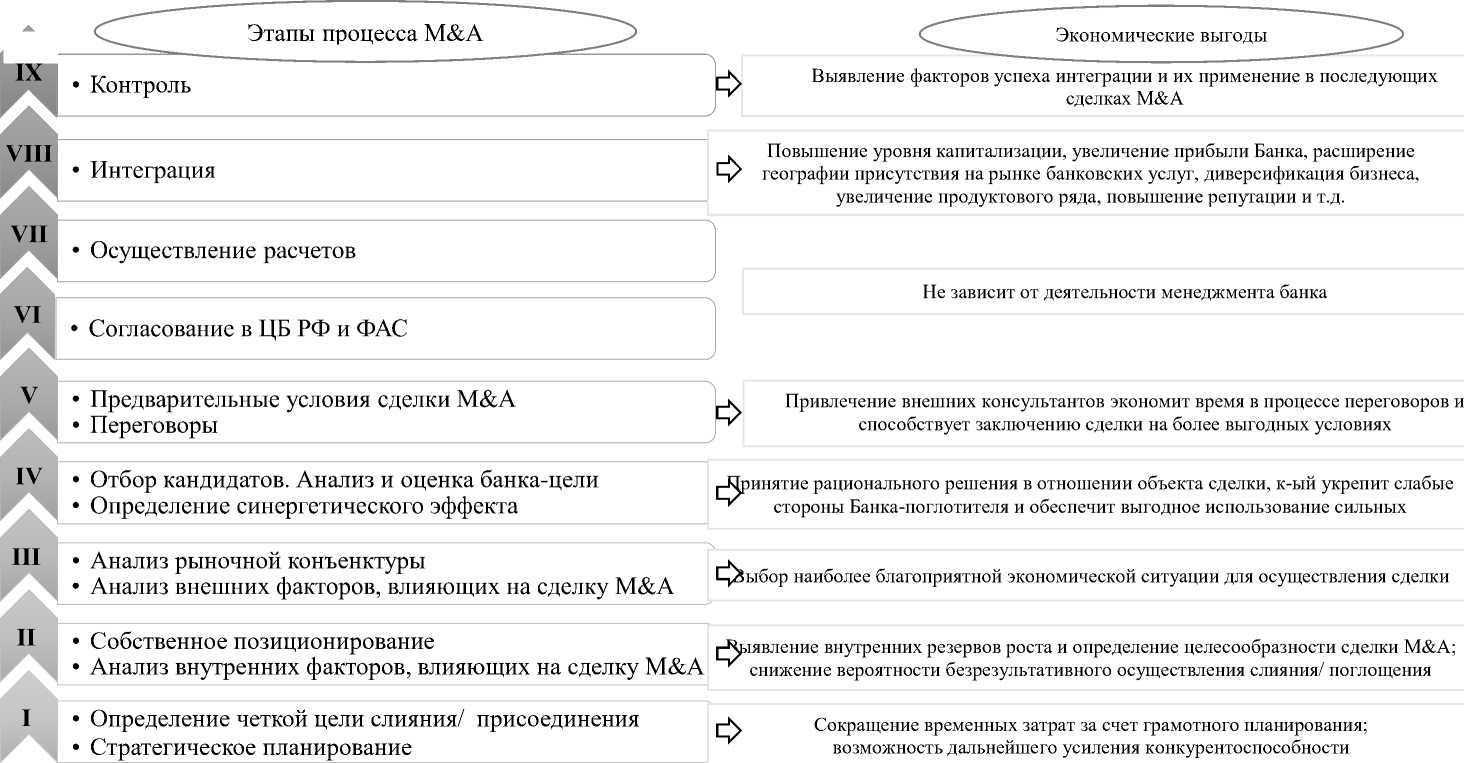

Комплексная модель процесса слияний или поглощений (присоединений) должна, по нашему мнению, включать в себя девять основных этапов:

-

- определение цели и планирование слияния или поглощения;

-

- собственное позиционирование;

-

- анализ рыночной конъектуры;

-

- отбор кандидатов и анализ объекта интеграции;

-

- предварительные условия сделки и переговоры;

-

- согласование в ЦБ РФ и ФАС;

-

- осуществление расчетов;

-

- интеграция;

-

- контроль.

Рисунок 1 — Комплексная модель процесса слияний или присоединений

"Экономика и социум" №5(24) 2016

Следует отметить, что собственный анализ финансового состояния и финансовой устойчивости играет важную роль еще и потому, что Банк принимает на себя финансовые риски и обязательства банка-цели. В целом, данный этап необходим для выявления внутренних резервов роста Банка и определения целесообразности слияния или поглощения.

На четвертом этапе осуществляется поиск потенциальных банков на слияние или присоединение, проводится анализ и оценка их стоимости. Также на данном этапе определяется предполагаемый синергетический эффект.

Можно выделить два основных блока анализа, которые менеджмент Банка должен провести в отношении банка-цели:

-

- комплексный экономический анализ деятельности банка-цели;

-

- определение эффекта синергии.

Комплексный экономический анализ деятельности банка-цели поможет определить его финансовое состояние, долю занимаемую на рынке банковских услуг, экономический потенциал банка и другие важные показатели, необходимые для принятия решения о слиянии или присоединении банка. Следует уделить также особое внимание анализу совместимости участников сделки. Например, совместимость информационных систем является важным аспектом амальгамации банков. Совпадение программного обеспечения и технического оснащения значительно ускорит процесс интеграции, в то время как их несовместимость может стать серьезным препятствием на пути объединения и потребует дополнительные финансовые и временные ресурсы для разработки и внедрения нового программного обеспечения. Совпадение основных ценностей корпоративных структур также будет способствовать успешной интеграции [6].

После комплексного анализа менеджменту Банка необходимо определить синергетический эффект с отобранными кандидатами на слияние или присоединение, а также провести сравнительный анализ полученных результатов. Эта необходимость обусловлена тем, что потенциальный банк-цель может быть финансово-устойчивым и иметь ряд некоторых преимуществ перед другими потенциальными кандидатами, однако эффекта синергии при объединении не удастся достигнуть.

После одобрения сделки в ФАС и ЦБ РФ происходит проведение платежей и осуществление расчетов с участием банка в качестве платежного агента.

На самом этапе интеграции осуществляется постепенный процесс объединения банков — происходит разработка стратегии дальнейшего развития, обеспечивается координация функционирования обновленных корпоративных команд, отдельных служб, отделов. При соблюдении предшествующих этапов, этап интеграции позволит Банку повысить уровень капитализации, увеличить прибыль, а также достичь ранее сформулированных целей: расширить географию присутствия на рынке банковских услуг, диверсифицировать бизнес, увеличить предлагаемый продуктовый ряд, повысить репутацию.

Список литературы Рационализация механизма сделок M&A коммерческих банков

- Гражданский Кодекс Российской Федерации (с изменениями и дополнениями на 23.05.2015г.)

- ФЗ «О банках и банковской деятельности» № 395-1 от 2.12.1990г. (редакция от 20.04.2015г.)

- Положение Банка России от 29 августа 2012 г. № 386-П «О реорганизации кредитных организаций в форме слияния и присоединения» (с изменениями и дополнениями на 25.10.2013г.)

- «Концепция долгосрочного социально-экономического развития РФ на период до 2020г.» №1662-р от 17.11.2008г.

- Слияния и поглощения: эффективная стратегия для России/И.Н. Чекун, С.В Гвардин. -СПб.: Питер. 2013.

- Слияния и поглощения как фактор эффективного развития национальной банковской системы//Ивинская М.С., Москва 2014г

- www.banki.ru