Расчёт эффекта финансового рычага на примере компании

Автор: Кузнецова А.В.

Журнал: Экономика и социум @ekonomika-socium

Рубрика: Основной раздел

Статья в выпуске: 3 (34), 2017 года.

Бесплатный доступ

Данная статья посвящена расчёту эффекта финансового рычага компании на основе финансовой отчётности. Для примера взята компания ОАО «Алроса», даны необходимые пояснения к расчётам.

Собственный капитал, эффект финансового рычага, заёмный капитал, финансовая отчётность, рентабельность

Короткий адрес: https://sciup.org/140124640

IDR: 140124640

Текст научной статьи Расчёт эффекта финансового рычага на примере компании

Каждая компания испытывает потребность в выборе пути её развития, а именно в правильном способе управления денежным капиталом, в формировании его структуры таким образом, чтобы компания могла в полной мере осуществлять свою деятельность, достигать поставленных целей, получать прибыль, а в случае привлечения заемных средств - иметь возможность в срок отвечать по своим долговым обязательствам.

При ошибочном выборе структуры денежного капитала, а именно соотношения собственных и заёмных денежных средств, компания может столкнуться с такой проблемой, как невозможность ответить по своим долговым обязательствам [6,656].

Если при расчете эффекта финансового рычага получается положительное значение – компания может увеличить рентабельность собственного капитала за счет заёмных средств так как рентабельность всего капитала будет превышать сумму процентов по заёмным средствам, при отрицательном – заёмные средства снизят рентабельность собственного капитала компании, не позволят рассчитаться по возникшим долговым обязательствам, увеличится риск банкротства. Для предотвращения вероятности банкротства перед выбором соотношения собственных и заемных средств необходимо сначала выявить финансовые риски компании, только потом на основании полученных данных принимать необходимые решения [1,1024].

Эффект финансового рычага показывает, как заемный капитал, используемого компанией, влияет на эффективность ее финансовохозяйственной деятельности, которая определяется показателем рентабельности собственного капитала [2,56].

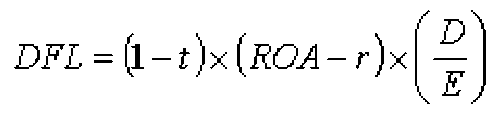

Эффект финансового рычага рассчитывается по следующей формуле:

где,

DFL - эффект финансового рычага, в процентах;

t - ставка налога на прибыль;

ROA - рентабельность активов (экономическая рентабельность) в %;

r - ставка процента по заемному капиталу, в %;

D - заемный капитал;

E - собственный капитал.

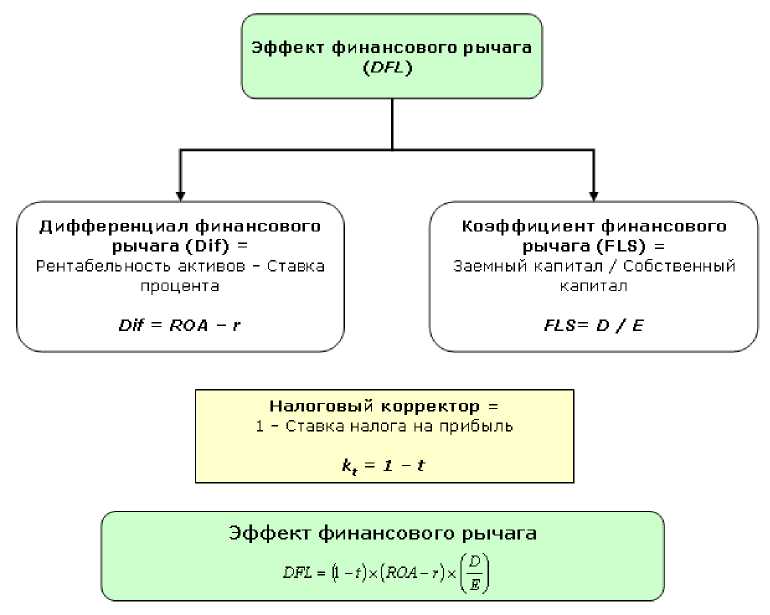

Составляющие формулы представлены на рисунке:

Рисунок 1

Далее будет произведён расчёт всех трёх частей формулы эффекта финансового рычага на основании данных финансовой отчётности ОАО «Алроса».

Как показано на рисунке, эффект финансового рычага это произведение двух переменных, которое скорректировано на налоговый щит (1 - t). Налоговый корректор показывает как проявляется эффект финансового рычага в связи с различным уровнем налога на прибыль.

Для расчёта налогового корректора необходимо определить ставку налогообложения прибыли. Важно помнить и не ошибиться, что есть такие корректоры текущего налога на прибыль, как постоянные налоговые обязательства (активы), изменение отложенных налоговых активов, изменение отложенных налоговых обязательств. Для корректного расчёта ставки налога на прибыль необходимо воспользоваться отчётом о финансовых результатах: разделим чистую прибыль на прибыль до налогообложения и вычтем получившийся результат из единицы[3,248]. Для того, чтобы получить итоговое значение налогового корректора нужно из единицы вычесть значение ставки налога на прибыль. Расчёты представлены в табл.1.

Таблица 1

Расчёт налогового корректора

|

Показатель |

Значение за 2016г. |

Значение за 2015г. |

Значение за 2014г. |

Значение за 2013г. |

|

Прибыль (убыток) до налогообложения, тыс. руб. |

185 752 211 |

26 188 176 |

30 482 609 |

43 105 647 |

|

Чистая прибыль, тыс. руб. |

148 657 465 |

21 112 243 |

21 229 498 |

23 469 167 |

|

Налоговая нагрузка |

19,97% |

19,38% |

30,36% |

45,55% |

|

Значение налогового корректора |

80,03% |

80,62% |

69,64% |

54,45% |

Для того, чтобы посчитать дифференциал финансового рычага требуется рассчитать экономическую рентабельность и ставку процента по заёмному капиталу.

Экономическая рентабельность представляет собой отношение прибыли до уплаты процентов и налогов к капиталу компании. Капитал компании представляет собой сумму собственного капитала и заемного капитала. Чтобы найти величину заёмных средств необходимо сложить итог раздела долгосрочных обязательств, итог раздела краткосрочных обязательств и вычесть величину кредиторской задолженности. Это объясняется тем, что кредиторская задолженность, в большинстве своем, представляет безвозмездный источник привлеченного финансирования, и, следовательно, она не должна учитываться при расчёте эффекта финансового рычага, так как в определении эффекта финансового рычага указано о платности заёмных средств. Затем, чтобы получить прибыль до уплаты процентов и налогов необходимо сложить статьи из отчёта о финансовых результатах: прибыль до налогообложения и проценты к уплате[4].

Далее рассчитаем ставку процента по заёмному капиталу. Возьмём из отчёта о финансовых результатах величину процентов, уплаченных и поделим на сумму заёмных средств. Расчёты в табличной форме представлены в табл.2.

Таблица 2

Расчёт дифференциала

|

Показатель |

Значение за 2016г. |

Значение за 2015г. |

Значение за 2014г. |

Значение за 2013г. |

|

Прибыль (убыток) до налогообложения, тыс. руб. |

185 752 211 |

26 188 176 |

30 482 609 |

43 105 647 |

|

Проценты к уплате, тыс. руб. |

10 902 143 |

11 983 067 |

11 983 067 |

9 253 287 |

|

Прибыль до уплаты процентов и налогов, тыс. руб. |

196 654 354 |

38 171 243 |

42 465 676 |

52 358 934 |

|

Капитал, тыс. руб. |

662 424 817 |

585 435 870 |

487 647 222 |

409 646 608 |

|

Итог по разделу капитал и резервы, тыс. руб. |

438 987 772 |

305 520 399 |

247 908 378 |

237 397 479 |

|

Экономическая рентабельность |

29,69% |

6,52% |

8,71% |

12,78% |

|

Итог по разделу долгосрочные обязательства, тыс.руб. |

211 897 980 |

245 431 072 |

210 835 332 |

111 622 257 |

|

Итог по разделу краткосрочные обязательства, тыс. руб. |

32 510 758 |

47 655 229 |

42 248 120 |

72 934 602 |

|

Кредиторская задолженность, тыс. руб. |

20 971 693 |

13 170 830 |

13 344 608 |

12 307 730 |

|

Заёмные средства для расчёта ставки процента, тыс. руб. |

223 437 045 |

279 915 471 |

239 738 844 |

172 249 129 |

|

Ставка процента по заёмному капиталу |

4,88% |

4,28% |

5,00% |

5,37% |

|

Дифференциал |

24,81% |

2,24% |

3,71% |

7,41% |

Чтобы рассчитать плечо финансового рычага необходимо поделить величину заёмных средств на величину собственных средств. Способ расчёта собственных и заёмных средств уже был приведён выше. Расчёты можно увидеть в табл.3.

Таблица 3

Плечо финансового рычага

|

Показатель |

Значение за 2016г. |

Значение за 2015г. |

Значение за 2014г. |

Значение за 2013г. |

|

Кредиторская задолженность, тыс. руб. |

20 971 693 |

13 170 830 |

13 344 608 |

12 307 730 |

|

Итог по разделу долгосрочные обязательства, тыс. руб. |

211 897 980 |

245 431 072 |

210 835 332 |

111 622 257 |

|

Итог по разделу краткосрочные обязательства, тыс. руб. |

32 510 758 |

47 655 229 |

42 248 120 |

72 934 602 |

|

Собственные средства, тыс. руб. |

438 987 772 |

305 520 399 |

247 908 378 |

237 397 479 |

|

Заемные средства, тыс. руб. |

223 437 045 |

279 915 471 |

239 738 844 |

172 249 129 |

|

Плечо финансового рычага |

50,90% |

91,62% |

96,70% |

72,56% |

Теперь, когда мы нашли все три составные части формулы ЭФР, необходимо перемножить их между собой, чтобы получить значение эффекта финансового рычага. Итоговые расчеты можно увидеть в табл.4.

Таблица 4

Эффект финансового рычага

|

Показатель |

Значение за 2016г. |

Значение за 2015г. |

Значение за 2014г. |

Значение за 2013г. |

|

Налоговый корректор финансового рычага |

80,03% |

80,62% |

69,64% |

54,45% |

|

Дифференциал финансового рычага |

24,81% |

2,24% |

3,71% |

7,41% |

|

Плечо финансовго рычага |

50,90% |

91,62% |

96,70% |

72,56% |

|

Эффект финансового рычага |

10,11% |

1,65% |

2,50% |

2,93% |

В результате получился положительный эффект финансового рычага. Главным условием, способствующим получению положительного эффекта финансового рычага, является дифференциал финансового рычага, то есть разность между коэффициентом рентабельности активов и размером ставки процентов за пользование заемными средствами. В данном случае прирост величины заемного капитала, который, вероятнее всего, будет обеспечен за счет привлечения дополнительного банковского кредита, приведет к снижению эффекта финансового рычага. Данное предположение объясняется тем, что темп роста процентов за использование заемных ресурсов окажется выше темпа роста величины самих заемных ресурсов. В результате значение дифференциала начнет быстро уменьшаться, в то время как плечо финансового рычага возрастет незначительно, и ожидаемый эффект от привлечения заемного капитала снизится. При этом положительный эффект финансового рычага сохранится лишь до тех пор, пока уровень прибыли, генерируемый активами предприятия, будет превышать размер ставки процента по заемным средствам.

Список литературы Расчёт эффекта финансового рычага на примере компании

- Ковалев В. В. Финансовый менеджмент; теория и практика. -2-е изд., перераб. И доп. -M.: TK Велби, Изд-во Проспект, 2007. -1024 с.

- Ковалев В.В. Введение в финансовый менеджмент: учебник. М.: Финансы и статистика, 2010.

- Стоянова Е.С. Финансовый менеджмент: учебник. М.: Перспектива, 2008. С. 248-249.

- Ружанская Н.В. -Особенности расчета эффекта финансового рычага в Российской практике финансового менеджмента//Финансовый менеджмент. . -Режим доступа: http://www.finman.ru/articles/2005/6/3834.html

- Финансовый менеджмент: теория и практика: Учебник/Под ред. Е.С. Стояновой. -6-е изд. -М.: Изд-во Перспектива, 2012. -656 с.