Развитие банковского сектора России в условиях экономического кризиса

Автор: Абелгузин Н.Р., Миннигулова Э.Ф.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 4-1 (23), 2016 года.

Бесплатный доступ

В статье обозначены основные события в банковском секторе за 2015 год, рассмотрены особенности сценариев развития банковского сектора до 2020 года.

Банковский сектор, санкции, кредитование, сценарий прорыва, инерционный сценарий, кризисный сценарий

Короткий адрес: https://sciup.org/140119060

IDR: 140119060

Текст научной статьи Развитие банковского сектора России в условиях экономического кризиса

В настоящее время банковский сектор России сталкивается с огромным количеством проблем.

Существуют различные точки зрения относительно сложившейся ситуации в экономике, однако все схожи во мнении, что банковская система России, как и вся экономика, переживает непростые времена и испытывает острую необходимость быстро адаптироваться к изменяющимся условиям.

Санкции негативно повлияли на внутреннее кредитование, совокупный корпоративный долг в 2015 году сократился (вот уже второй год подряд) на 9,2% – с 375,386 до 340,633 млрд. долларов.

В секторе кредитования физических лиц наблюдается следующая картина: объем выданных кредитов снижается, при этом объем выданных ипотечных кредитов растет.

По мнению ряда аналитиков, средний долг физических лиц (кроме ипотеки) составляет 150% среднемесячной зарплаты, довольно высокий уровень, даже по мировым стандартам. [3]

В тоже время наблюдается рост объема депозитов физических лиц: население предпочитают накапливать и ограничивать расходы в кризисное время.

В зависимости от успехов в проведении необходимых банковскому сектору преобразований и макроэкономической ситуации выделяют следующие сценарии развития банковского сектора:

-

1. сценарий прорыва,

-

2. инерционный сценарий,

-

3. кризисный сценарий.

В случае реализации прорывного сценария предполагается быстрый рост качественных и количественных характеристик до уровня, адекватного потребностям экономики. Согласно данному прогнозу к 2020 году банки смогут опираться на ресурсы населения и мощных национальных компаний, работающих в различных секторах экономики, а внешние ресурсы по системе не превысят 30% пассивов. Более того, снижение зависимости от внешних источников ресурсов и сбалансированная макроэкономическая политика существенно снижают вероятность возникновения кризисных явлений в банковском секторе вплоть до 2020 года даже в условиях внешней нестабильности.

В рамках инерционного сценария ключевые ограничения в сфере укрепления внутренней ресурсной базы и в сфере расширения спроса на банковские услуги, сохранятся, однако возможности по снижению зависимости от внешних рынков капитала не будут реализованы. Это сделает невозможным удовлетворение потребностей российских экономических агентов в качественных банковских услугах силами российских кредитных институтов.

Кризисный сценарий предполагает реализацию рисков и катастрофических событий, вследствие чего большая часть времени и ресурсов пойдет на восстановление банковского сектора и экономики в целом. В случае реализации негативного сценария, по мнению экспертов, сложно говорить о решении как экономических, так и социальных задач, стоящих перед банковским сектором. [2, 4]

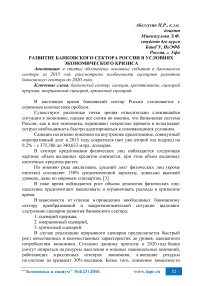

По базовому сценарию совокупные активы банков в 2016 году прибавят только 2% (рис.1) [4]:

Рис. 1. Динамика совокупных активов российского банковского сектора

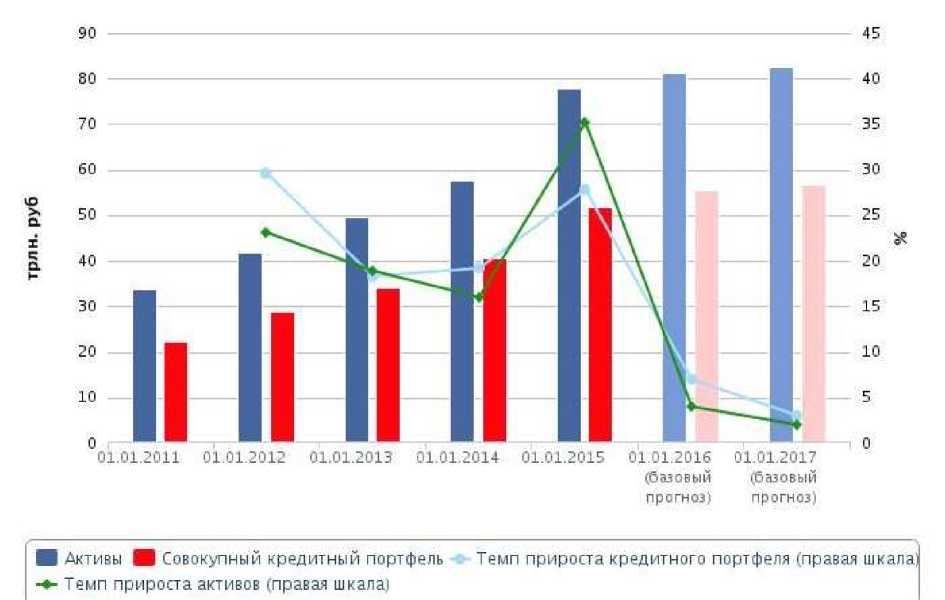

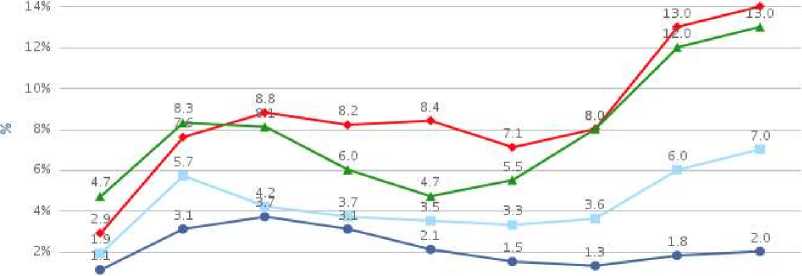

По базовому сценарию рост просроченной задолженности в 2016 году будет умеренным (рис.2) [4]:

Сейчас большинство кредитных организаций России не имеют доступа к привлечению международного финансирования под влиянием санкций. Их возможности в привлечении средств на фондовом, валютном и межбанковском рынках ограничены. Единственным источником привлечения быстрой ликвидности в сложившейся ситуации служит Центральный банк Российской Федерации, однако не все его инструменты доступны мелким и средним банкам.

16%---------------------------------------------------------------------------------------

14.0

' 01 01.2009 01.01.2010 01.01.2011 01.01.2012 01.01.2013 01.01.2014 01.01.2015 01.01.2016 01.01.2017 (оценка) (базовый сценарий))

-

- •- Просроченная задолженность по ипотечным кредитам,%

-

- *■ Просроченная задолженность по кредитам МСБ,%

Просроченная задолженность по кредитам крупному бизнесу,%

-

- *- Просроченная задолженность по кредитам ФЛ (кроме ипотеки), %

Рис. 2. Динамика просроченной задолженности по кредитам в банковском секторе России

По мнению экспертов, частично восстановить прибыль в банковском секторе могло бы дальнейшее снижение ключевой ставки Центральным банком. Такой шаг позволил бы понизить стоимость фондирования и за счет этого повысить процентную маржу кредитных организаций. Потребности банковской системы в новых резервах по-прежнему будут велики. В 2015 году объем созданных резервов составил около 2,5 трлн рублей, и в 2016 году, вероятнее всего, потребуется создание резервов в сопоставимом объеме. [2]

Решить задачу по созданию необходимых резервов в полном объеме, вероятно, смогут не все игроки, и кому-то придется уйти с рынка, а кому-то присоединиться к более крупным банкам. Кстати, эксперты также заявляют о том, что в 2016 году число банков снизится на 10%.

Список литературы Развитие банковского сектора России в условиях экономического кризиса

- Бычков А.А., Подлинных Д.А. Банковский сектор России под влиянием кризиса 2014-2015 годов//Молодой ученый. -2015. -№10.

- Банковский сектор//URL: http://1prime.ru/projects/forecast2016/banks2016.html. (Дата обращения: 05.04.2016).

- Банковский сектор в 2016 году. Прогноз//URL: http://fip-expert.ru/main/339-bankovskiy-sektor-v-2016-godu-prognoz.html. (Дата обращения: 05.04.2016).

- Банковский сектор в 2016 году: «черная полоса» затянулась//URL: http://www.raexpert.ru/researches/banks/prognoz_2016. (Дата обращения: 05.04.2016).

- Сценарии развития банковского сектора до 2020 года//URL: http://www.raexpert.ru/strategy/conception/part2/5/#Сопоставление инерционного сценария и сценария прорыва. (Дата обращения: 05.04.2016).