Развитие инструментов прямого финансирования субъектов малого и среднего предпринимательства: правовой аспект

Автор: Захаркина А.В., Кузнецова О.А.

Журнал: Вестник Пермского университета. Юридические науки @jurvestnik-psu

Рубрика: Гражданское, семейное и предпринимательское право

Статья в выпуске: 4 (46), 2019 года.

Бесплатный доступ

Введение: опыт европейских стран показывает, что венчурные инвестиции в наукоемкие производства являются важнейшим инструментом экономического развития страны. Одним из барьеров, препятствующих развитию венчурного инвестирования в России, следует признать отсутствие адекватного современным экономическим отношениям правового регулирования в этой сфере. Цель: решение имеющей значение для развития российского гражданского права задачи - задачи разработки правовых механизмов, обеспечивающих развитие инструментов прямого финансирования субъектов малого и среднего предпринимательства, в том числе организационно-правовых форм существования венчурных фондов через призму хозяйственных обществ, простого товарищества, доверительного управления имуществом, хозяйственных товариществ и договора инвестиционного товарищества; организационно-правовых форм существования реципиента инвестиций через призму хозяйственных партнерств и хозяйственных обществ; договорных конструкций, позволяющих бизнес-ангелам и иным частным инвесторам заключать инвестиционную сделку на справедливых условиях. Методы: общенаучный (диалектический) метод познания научных концепций гражданского и корпоративного права; частнонаучные методы познания: формально-юридический, историко-правовой, метод сравнительного правоведения. Результаты: стратегия развития малого и среднего предпринимательства в Российской Федерации на период до 2030 года оперирует такими инструментами прямого финансирования, как венчурное финансирование, инвестиции бизнес-ангелов, гибридное (мезонинное) финансирование. При этом до сих пор отсутствует правовая «инфраструктура», позволяющая применять указанные инструменты. Так, в российском гражданском праве не обнаруживается оптимальной организационно-правовой формы, максимально учитывающей особенности венчурного фонда: создание корпорации нецелесообразно с налоговой точки зрения; договорные формы простого товарищества и доверительного управления имуществом не позволяют осуществлять управленческое воздействие; не получило распространения инвестиционное товарищество. В отсутствие специальных организационно-правовых форм для реципиента инвестиций и неприменимости к указанным отношениям формы хозяйственного партнерства приходится использовать хозяйственные общества с помощью таких инструментов, обеспечивающих дополнительные права инвесторов, как корпоративный договор в ООО и привилегированные акции в АО. Авторы также рассуждают об уникальности такого инструмента прямого инвестирования, как привлечение свободных средств бизнес-ангелов, и о крайней непопулярности подобной практики в России, приходя к выводу об отсутствии отечественной экосистемы бизнес-ангельского инвестирования и соответствующей культуры. Выводы: для решения обозначенных проблем предлагается комплексное регулирование венчурного инвестирования на уровне специального Федерального закона «О венчурной инвестиционной деятельности в Российской Федерации» и создания в регионах соответствующей экосистемы.

Венчурное финансирование, венчурный фонд, инвестиции бизнес-ангелов, конвертируемый заем, субъекты малого и среднего предпринимательства, цифровая экономика

Короткий адрес: https://sciup.org/147227598

IDR: 147227598 | УДК: 347.41 | DOI: 10.17072/1995-4190-2019-46-651-671

Текст научной статьи Развитие инструментов прямого финансирования субъектов малого и среднего предпринимательства: правовой аспект

In the conditions of globalization and digitalization, the leading positions are being occupied by the countries whose economies are aimed at intensifying the innovation activities and enhancing the susceptibility to innovation processes. It would seem that the fashionable term ‘innovation-driven economy’ has been replaced with a new one - ‘digital economy’; however, this is a profound mistake. Together with the influence of globalization, the digital industry got spread all over the world and started dominating in every business segment. Under the modern economic conditions characterized by digitalization of society, the demand for innovations and, consequently, investments has increased more than ever before.

The Russian digital market is demonstrating historically strong growth. Within the period of 2011-2015, the market grew by 59% and made up 1,2 trillion rubles ($17.9 bln.) in absolute figures. With this, the digital economy is going to play one of the key roles in the future growth of the county’s economy. For example, by 2025 the potential economy digitalization effect on the GDP is expected to amount to 4.1-8.9 trillion rubles ($61-132 bln.), that is 19-34% of the total predicted GDP growth. Reaching such figures does not seem possible without investments into small and medium-sized business as innovative activities take place particularly in this business environment. However, the questions still remain open about the role of the state [33, 34] in the development of venture capital, about the legal regulation of venture investments into knowledge-intensive industries and about the venture infrastructure development.

In our opinion, application of innovative financial instruments is the only way to ensure national interests in digital economy which are mentioned in RF Presidential Decree of 09.05.2017 No. 203 ‘On the Strategy of the Information Society in the Russian Federation in 2017-203 0’1 (development of IT-based markets, increase in the volume of non-resource Russian export due to the use of new technologies, etc.).

Instruments of Direct Financing

The instruments of direct financing and the degree of their expansion predetermine any country’s economy development to a great extent. RF Government Resolution of 02.06.2016 No. 1083-r ‘On the Establishment of the Strategy for the Development of Small and Medium-Sized Entrepreneurship for the Period up to 2030’ (hereinafter referred to as the Strategy of the SME Development)1 runs that ‘the development of high-technology small and medium-sized enterprises

О. А. Тарасенко, цитируя Стратегию развития МСП, отмечает: «Анализ форм финансовой поддержки демонстрирует, что в России используется весьма бедный инструментарий» [14, с. 50]. Основной тенденцией в сфере развития указанных форм следует признать предоставление субсидий на безвозмездной и безвозвратной основе, однако указанный инструмент уже давно зарекомендовал с себя не с лучшей стороны: в этой сфере велико количество злоупотреблений, а эффективность субсидий не находит соответствующего подтверждения цифрами.

Формы венчурного финансирования

В экономической науке под венчурным инвестированием принято понимать механизм привлечения инвестиций в капитал новых высокорисковых компаний, целью деятельности которых являются разработка и производство наукоемких продуктов. Конечной целью венчурного финансирования следует признать получение прибыли от вложенных средств. В свою очередь, венчурные инвестиции - это капитал, вкладываемый преимущественно в компании, деятельность которых находится в сфере внедрения технических новинок, новых технологий в наукоемких областях [И].

Прежде всего отметим, что использование венчурного финансирования как инструмента поддержки малого и среднего предпринимательства является весьма редкой практикой в нашей стране.

Российское венчурное финансирование осуществляется, главным образом, в рамках специально созданных для этого фондов. Так, в этой сфере известны государственные фонды (АО «Российская венчурная компания»!); региональные венчурные фонды (например, закрытые паевые инвестиционные фонды особо рисковых (венчурных) инвестиций), созданные при финансовой поддержке Министерства экономического развития РФ, региональных органов исполнительной власти, а также частных инвесторов. В топ-8 венчурных фондов по версии РВК за 2018 г. вошли: Runa Capital, I2BF, Target Global, Primer Capital, Fort Ross Venture, Gagarin Capital, QIWI Ventures, Фонд бизнес-ангел ов «AddVenture». Отдельно добавим, что

-

1 Об открытом акционерном обществе «Российская венчурная компания»: постановление Правительства РФ от 24 авг. 2006 г. № 516 // Собр. законодательства Рос. Федерации. 2006. № 35, ст. 3762.

в 2005 г. Правительством Пермского края был создан «Венчурный Фонд Пермского края». Целями деятельности Фонда являются: развитие в Пермском крае инфраструктуры венчурного финансирования субъектов предпринимательской деятельности в промышленной, научной, научно-технической и инновационной сфере Пермского края; содействие реализации промышленной политики в Пермском крае. К основным видам деятельности Фонда относятся: поддержка инновационной деятельности предпринимательских структур, стимулирование разработки и производства принципиально новых видов продукции, содействие в освоении новых технологий и изобретений, содействие субъектам малого и среднего предпринимательства в государственной регистрации результатов интеллектуальной деятельности, созданных ими, защите прав субъектов малого и среднего предпринимательства в сфере защиты интеллектуальной собственности и оказание поддержки в области коммерциализации инновационных проектов субъектов малого и среднего предпринимательства; предоставление субъектам малого и среднего предпринимательства в научно-технической сфере финансовой поддержки в следующих формах: предоставление займов; участие в уставном капитале субъектов малого и среднего предпринимательства; участие в формировании инфраструктуры инвестиций в субъекты малого и среднего предпринимательства.

По справедливому замечанию Р. М. Янковского, «несовершенство законодательства и поиск подходящей организационно-правовой формы остаются главными барьерами для развития венчурного финансирования» [18, с. 55]. Одной из таких проблем является выбор оптимальной организационно-правовой формы, максимально учитывающей особенности венчурного фонда как основного института в сфере венчурного финансирования.

Организационно-правовая форма венчурного фонда

С экономической точки зрения венчурный фонд представляет собой инвестора, привлекающего средства третьих лиц для их инвестирования в стартапы. Структурно венчурный фонд - это инвесторы и управляющая компания, которая занимается активами и принимает инвестиционные решения. Инвесторы же, как правило, представлены банками, страховыми компа- will be facilitated by broadening the practice of using the instruments of direct financing - i.e. venture capital financing, angel investment, hybrid (mezzanine) financing’.

Citing the Strategy of the SME Development, O. A. Tarasenko notes that ‘the analysis of the forms of financial support demonstrates that Russia uses a rather humble instrumentarium’ [14, p. 50]. The main tendency in the development of the above forms should be found in granting subsidies on a compensation-free and non-repayable basis; however, this instrument has not given a good showing of itself: there are a lot of facts of misuse in this sphere, and the efficiency of subsidies cannot be confirmed with corresponding figures.

Forms of Venture Capital Financing

In economic science, venture capital financing is understood as the mechanism of raising investment into the capital of new highly risky companies aimed at developing and producing knowledge-intensive products. The final purpose of venture capital financing shall be recognized in gaining profit from invested funds. Venture investments, in their turn, are the capital mainly invested into the companies engaged in introducing technical innovations and new technologies in knowledge-intensive industries [11].

First of all, let us note that using venture capital financing as an instrument of supporting small and medium-sized business is rather a rare practice in our country.

Russian venture capital financing is mostly effected by funds specially established for this purpose. For example, some state funds are known in this sphere (JSC ‘Russian Venture Company’1), as well as regional venture funds (for example, closed investment funds of especially risky (venture) investments) which were created with the financial support of the RF Ministry for the Economic Development, regional executive agencies and private investors. According to the RVC, the top 8 venture funds in 2018 included the following: Runa Capital, I2BF, Target Global, Primer Capital, Fort Ross Venture, Gagarin Capital, QIWI Ventures, Business-angels fund ‘AddVenture’. Let us separately note that in 2005 the Government of the Perm region founded the ‘Venture Fund of the Perm Region’. The objectives of its activities are as follows: development of the infrastructure for venture capital financing of those performing entrepreneurial activities in industrial, scientific, technical and innovative spheres of the Perm region; assistance in implementing the industrial policy in the region. The major types of the fund’s activities include: supporting innovative practices of enterprises; stimulating the development and production of conceptually new types of products; assisting in assimilating new technologies and inventions; helping small and medium-sized enterprises with the official registration of the intellectual activities results obtained by them and with the protection of their rights in the sphere of intellectual property protection; lending support in commercialization of innovative projects of small and medium-sized enterprises; providing scientific small and medium-sized enterprises with financial help by way of granting loans; participating in the capital of small and medium-sized enterprises; participating in forming the infrastructure of investments into small and medium-sized enterprises.

As R. M. Yankovskiy was right to note, ‘the imperfection of the legislation and the search for the suitable organizational-legal form remain the main obstacle in the path of the venture financing development’ [18, p. 55]. One of such problems is the problem of choosing the most practicable organizational-legal form which would best take account of the characteristics of the venture fond as of the main institution in venture financing.

Organizational-Legal Form of a Venture Fund

From the economic point of view, a venture capital fond is an investor that attracts the third parties’ resources for investing them into startups. In terms of its structure, a venture capital fond comprises investors and a controlling company which works with the assets and takes investment decisions. As a rule, the investors are banks, ниями, частными и государственными фондами, а также индивидуальными инвесторами.

При этом слово «фонд» в словосочетании «венчурный фонд» не стоит трактовать в смысле организационно-правовой формы, так как в данном случае речь не идет об унитарной некоммерческой организации, создаваемой для той или иной цели. Словосочетание «венчурный фонд» стоит понимать в его экономическом смысле, подразумевая под ним, прежде всего, инвестиционный инструмент аккумулирования капитала для его последующего вложения в бизнес. Для квалификации венчурного фонда экономисты используют главным образом два показателя: предмет инвестирования и инвестиционную стратегию.

Венчурные фонды всегда нацелены на извлечение максимальной прибыли из тех проектов, которые они финансируют. От инвестиционной политики венчурного фонда зависит его жизнеспособность. Так, практика российских венчурных фондов показывает, что на шесть неуспешных проектов приходится один сверхуспешный [3, с. 47]. При этом, с учетом низкой предпринимательской активности в Российской Федерации в целом, отсутствия у большинства начинающих стартаперов управленческих компетенций, венчурные фонды берут на себя большое количество сопутствующих функций: от непосредственного вложения инвестиций в бизнес-проекты до юридического, финансового, управленческого и иного сопровождения.

Организация венчурного инвестирования осуществляется менеджерами венчурного фонда, которые занимаются поиском инвесторов, предоставлением им инвестиционной декларации фонда, заключением с ними сделок. Особенно популярны обязательства о перечислении денежных средств в фонд по запросу управляющей компании венчурного фонда.

При выборе организационно-правовой формы фонда необходимо учитывать несколько нюансов. Во-первых, следует оценивать правовой статус инвесторов фонда, а также юрисдикцию, в рамках которой находится их капитал. Во-вторых, немаловажное значение имеет и механизм налогообложения: здесь главное правило заключается в уходе от двойного налогообложения. В-третьих, важно анализировать публичные аспекты такой деятельности: национальное законодательство о валютном регулировании и валютном контроле, а также иные административные ограничения.

В научной литературе обращается внимание на наличие конкуренции юрисдикций в сфере венчурного инвестирования: отсутствие в российской правовой системе специальной организационно-правовой формы, обеспечивающей нужды венчурного фонда, заставляет инвесторов и управляющую компанию прибегать к инструментам, существующим в зарубежных правопорядках.

В условиях российской правовой действительности получили распространение главным образом три способа оформления правоотношений, обеспечивающих функционирование венчурного фонда: 1) через создание корпорации (как правило, акционерного общества); 2) через товарищество с помощью заключения договора о совместной деятельности; 3) через доверительное управление имуществом (траст).

Два последних способа организации венчурного фонда - с помощью простого товарищества и доверительного управления - имеют значительные налоговые преимущества в сравнении с созданием корпорации. Однако с помощью корпораций процесс управления венчурным фондом гораздо более эффективен, так как предполагает наличие специально созданных управленческих органов.

Сравнительный анализ американского Limited Partnership и российского товарищества на вере

Отметим, что общепризнанным стандартом венчурного фонда принято считать американское ограниченное партнерство - Limited Partnership. Подобная организационно-правовая форма венчурного бизнеса характерна для большинства стран общего права. Ограниченное партнерство - это договорное объединение, которое признается самостоятельным участником имущественного оборота. В нем обязательно присутствует хотя бы один полный партнер (как правило, управляющая компания фонда). Особенность такого партнерства в том, что ответственность инвесторов ограничена, что препятствует обращению взыскания на имущество партнерства по долгам его инвесторов. Несомненным преимуществом такого партнерства следует признать его налоговый режим: доход партнерства считается доходом его инвесторов, которые уплачивают налог на прибыль, что обеспечивает «налоговую прозрачность». Юридически подобные правоот-

Zakharkina A. V., Kuznetsova O. A. insurance companies, private and state funds, and individually acting investors.

With this, the word ‘fund’ in the word combination ‘venture fund’ should not be viewed from the point of its organizational-legal form, as what is meant here is not a unitary non-commercial organization founded for a certain purpose. The phrase ‘venture fund’ should be understood in its economic sense, meaning first of all an investment instrument of accumulating the capital for its subsequent investing into business. For qualifying a venture fund, economists usually use two parameters: the investment subject and the investment strategy.

Venture capital funds are always aimed at making maximum profit from the projects they finance. The investment policy of a venture capital fund preconditions its viability. Specifically, the practice of the Russian venture capital funds demonstrates that there are six unsuccessful projects for one super-successful [3, p. 47]. With this, in view of the low entrepreneurial activity in the Russian Federation in general, while the majority of the beginning startuppers lack managerial competences, venture capital funds take a great amount of associated functions upon themselves: starting from direct investments into business-projects and finishing with juridical, financial, administrative and other assistance.

The organization of venture financing is performed by the managers of the venture capital fund who search for the investors, provide them with the investment policy statement, make deals with them. The obligations on the money transfer upon the request of the controlling company of the venture capital fund are especially popular.

Several aspects need to be addressed when selecting the organizational-legal form of the fund. First of all, the legal status of the investors should be considered, as well as the jurisdiction under which their capital is used. Secondly, the taxation mechanism is not insignificant: the main rule here is to avoid double tax. Thirdly, it is important to analyze the public aspects of such activities: the national legislation on currency exchange regulations and control, and other administrative restrictions.

In scientific literature, it is mentioned that the jurisdiction competition is observed in the venture investing sphere: the absence of a special organizational-legal form in the Russian legal system which could meet the needs of the venture capital fond makes the investor and the controlling company use instruments which are adopted in foreign legal systems.

In the conditions of the current Russian legal reality, the following three main ways of registering the relations which ensure a venture fund functioning are widely used: 1) through establishing a corporation (as a rule, a joint stock company); 2) through a partnership with concluding a cooperation agreement; 3) through trust management of property (trust).

The two latter ways of organizing a venture fond - through a simple partnership and through trust management - have significant taxation advantages as compared to a corporation establishment. However, with a corporation, the process of managing a venture capital fond is more effective, as it suggests the availability of the specially developed administrative bodies.

Comparative Analysis of the American Limited Partnership and the Russian Trust Partnership

Let us note that the universally acknowledged standard of a venture capital fond is believed to be the American Limited Partnership. Such an organizational-legal form of venture business is typical of the majority of common-law countries. A limited partnership is a contractual association which is recognized as an independent participant in the property turnover. In all cases, it has at least one foil partner (as a rule, this partner is the fund’s controlling company). The peculiar feature about this partnership is that the liability of the investors is limited, which allows for avoiding seizure of the partnership property for the debts incurred by its partners. The apparent advantage of such a partnership is found in its taxation regime: the income of the partnership is considered to be the income of its investors who pay their profit tax and thus ensure the ‘fiscal transparency’. Such legal relations ношения оформляются соглашением (limited partnership agreement).

Сравнивая американское и российское законодательство в сфере венчурного инвестирования, можно предположить, что ограниченное партнерство напоминает товарищество на вере. Однако ряд существенных недостатков такой организационно-правовой формы, как товарищество, воспрепятствовали распространению этой формы юридических лиц в среде венчурного инвестирования. Так, недостатками товарищества на вере следует признать: ограничение по участию в товариществах (полный товарищ может быть таковым только в одном хозяйственном товариществе), пробельность правового регулирования института учредительного договора хозяйственного товарищества, право выхода управляющего товарища из состава хозяйственного товарищества, существенное налоговое бремя.

По поводу последнего недостатка стоит привести пример с налогообложением товариществ в зарубежных странах: например, в США и Франции товарищества не облагаются налогами на собственный доход. Указанные обстоятельства, вероятно, послужили демотиваторами к организации бизнеса в России через хозяйственные товарищества: на товарищей возлагается полная ответственность всем своим имуществом и точно такая же налоговая нагрузка, как в хозяйственных обществах, в которых ответственность ограничена долей участия или стоимостью акций. В итоге хозяйственные товарищества крайне непопулярны в российском предпринимательстве, что обусловливает низкую активность законодателя в сфере реформирования этой организационноправовой формы юридических лиц и незначительный объем судебно-арбитражной практики.

Простое товарищество как организационноправовая форма венчурного фонда

В отличие от хозяйственного товарищества простое товарищество, основанное на договоре о совместной деятельности, отличается той самой «налоговой прозрачностью», о которой мы рассуждали относительно американского ограниченного партнерства, что и послужило причиной создания венчурных фондов через данную договорную конструкцию, однако и этот способ организации не лишен недостатков. Так, в числе недостатков следует назвать солидарную ответственность товари- щей, право выхода товарищей из договора, запрет на участие в товариществе для институциональных и государственных инвесторов, непубличность договора и др.

По поручению Президента РФ был разработан и впоследствии принят Федеральный закон от 28 ноября 2011 г. № 335-ФЗ «Об инвестиционном товариществе»1, который и был направлен на создание правовых условий для привлечения инвестиций в экономику Российской Федерации и реализации инвестиционных проектов на основании договора инвестиционного товарищества.

Договор инвестиционного товарищества и его место в венчурном финансировании

Инвестиционное товарищество представляет собой договорное объединение, связывающее контрагентов такого договора обязательственными правоотношениями. В качестве предмета договора инвестиционного товарищества выступает совместная деятельность, которая направлена на инвестирование. Представляет особый интерес форма такого договора: он заключается в письменной форме и подлежит обязательному нотариальному депонированию.

Контрагентами по данному договору выступают товарищи-вкладчики и управляющие товарищи, которые должны при этом иметь статус юридических лиц. Закон устанавливает минимальные и максимальные ограничения по количественному составу участников такого договора: их не может быть менее двух и более пятидесяти. Товарищи-вкладчики являются инвесторами, они не вправе участвовать в принятии инвестиционных решений, поскольку указанная функция является исключительной прерогативой управляющих товарищей.

Инвестиционное товарищество, будучи договорным объединением, не является самостоятельным участником имущественного оборота, не обладает правосубъектностью и не образует юридическое лицо. Организационноуправленческие функции в инвестиционном товариществе возложены на уполномоченного управляющего товарища, который ведет учет имущества, открывает банковские счета, участвует в имущественном обороте от имени товарищества и т. д. [7].

-

1 Об инвестиционном товариществе: Федер. закон от 28 нояб. 2011 г. № 335-ФЗ (ред. от 21.07.2014) // Офиц. интернет-портал правовой информации: http://www.pra-vo.gov.ru (дата опубликования: 29.11.2011).

are juridically fixed through a limited partnership agreement.

When comparing American and Russian legislation on venture investing, one can assume that a limited partnership resembles a trust partnership. However, a number of significant drawbacks of such an organizational-legal form as partnership prevented this form from spreading in the venture investment environment. The following shall be recognized as drawbacks of the trust partnership: the restrictions on participation in a partnership (a full partner can be such only in one business partnership), the gaps in the legal regulation of the institution of the business partnership foundation agreement, the right of the managing partner to withdraw from the business partnership, the significant tax load.

With regard to the last-mentioned drawback, it is worth providing the following examples of partnership taxation in other countries: the USA and France do not levy taxes upon partnerships for earned income. The above circumstances have likely demotivated organizing business in Russia through establishing business partnerships: the partners are fully liable with all their property for their actions and have the same tax load as business entities, where the liability is limited by the participation share and the stock value. As a result, business partnerships are hugely unpopular in Russian business, which explains why the legislator does not put efforts into reforming this organizational-legal form of legal person and why the arbitration practice is so insignificant in volume.

Simple Partnership as an Organizational-Legal Form of a Venture Capital Fund

Unlike the economic partnership, the simple partnership, based on the cooperation agreement, is notable for ‘fiscal transparency’, which was discussed above when discussing the American limited partnership. This was the reason why venture capital funds were established through this contractual construction. However, this way of organization is not free from shortcomings either. The following aspects can be mentioned among the drawbacks: the joint liability of the partners, the right of the partners to withdraw from the agreement, the prohibition for the institutional and state investors to participate in the partnership, nonpublicity of the agreement, and others.

At the instruction of the RF President, Federal Law of 28.11.2011 No. 335-FZ ‘On the Investment Partnership’ was developed and later adopted1. It was aimed at creating legal conditions for attracting investment into Russia’s economy and implementing investment projects on the basis of the investment partnership agreement.

Investment Partnership Agreement and Its Place in Venture Funding

An investment partnership is a contractual association which makes the contracting parties connected with obligation-based legal relations. The subject of the investment partnership agreement is the joint activity aimed at investing. The form of this agreement is especially interesting: it is concluded in writing and must be deposited at the notary’s office.

The contracting parties to this agreement are the partners-depositors and the managing partners, who should have the status of legal persons. The law sets minimum and maximum restrictions on the number of participants in this agreement: there may not be less than two and more than fifty of them. The partners-depositors are investors, they are not entitled to participate in the process of taking decisions as this function is the prerogative right of the managing partners.

An investment partnership, being a contractual association, is not an independent participant of the property turnover, it does not possess juridical personality and does not constitute a legal person. In an investment partnership, the authorized managing partner is entrusted with these functions. He/she keeps the records of the property, opens bank accounts, participates in the property turnover on behalf of the partnership, and so on [7].

Захаркина А. В., Кузнецова О. А.

Zakharkina A. V., Kuznetsova O. A.

Договор инвестиционного товарищества носит срочный характер и, по общему правилу, заключается на срок до пятнадцати лет. Создание инвестиционного товарищества строго ограничено целевой направленностью: запрещается деятельность такого товарищества, не связанная с инвестированием. Кроме того, некоторые направленияне считаются инвестиционной деятельностью (например, строительство)1.

Факт существования договора инвестиционного товарищества подлежит публичному освещению: так, информация о заключении, изменении и расторжении такого договора размещается на сайте Федеральной нотариальной палаты. Однако содержание договора инвестиционного товарищества является коммерческой тайной и не требует аналогичного размещения.

Нотариус, будучи гарантом публичности договора инвестиционного товарищества и правовым экспертом такого договора, направляет информацию о заключении договора в адрес Федеральной нотариальной палаты для последующего размещения указанной информации на сайте. В таком письме, как правило, содержится официальная информация о самом нотариусе, дата заключения договора инвестиционного товарищества, его реестровый номер, наименование договора, информация об управ- ляющем товарище и об уполномоченном управляющем товарище, если таковой имеется.

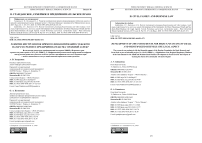

По состоянию на август 2019 года нам удалось найти информацию о следующих инвестиционных товариществах (см. таблицу). С момента позитивации норм об инвестиционном товариществе в Российской Федерации насчитывается шестьдесят один договор инвестиционного товарищества, шесть из которых на сегодняшний день расторгнуты. Динамика заключения договоров по годам выглядит следующим образом: в 2012 г. – 1; 2013 г. – 3; 2014 г. – 8; 2015 г. – 12; 2016 г. – 11; 2017 г. –8; 2018 г. – 10; 2019 г. – 8. Таким образом, самое большое количество договоров приходится на 2015 год. При этом за последние два года наблюдается положительный рост по заключению договоров инвестиционного товарищества. К сожалению, только 24 договора из 61 представлены региональным бизнесом, т. е. примерно 60 % от общего числа договоров инвестиционного товарищества приходятся на г.Москву,11%–наг.Санкт-Петербурги только 29 % – на регионы. Из таблицы видно, что в Пермском крае нет ни одного договора инвестиционного товарищества, что не может не удивлять с учетом наличия в крае в целом инвестиционных ресурсов у крупных промышленных предприятий.

The investment partnership agreement is a fixed-term agreement. According to the general rule, it is concluded for a period of up to fifteen years. The establishment of a partnership is restricted with its purpose: activities which are not associated with investment are prohibited. Moreover, some types of activities are not considered to be investment activities (for example, building)1.

The fact of the investment partnership agreement existence should be publicly available: in particular, information on the conclusion, changing and termination of such an agreement is posted on the website of the Federal Notarial Chamber. However, the content of this agreement is a commercial secret and does not require posting.

The notary, being a guarantor of the investment partnership agreement publicity and the legal expert to the agreement, forwards the information on the agreement conclusion to the Federal Notarial Chamber for its subsequent placement on the website. As a rule, such a notification letter contains official information about the notary, the date of the agreement conclusion, its number according to the register, the title of the agreement, the in-

Table 1. Statistics of Concluding Investment Partnership Agreements

|

No. |

Year of entering into the investment partnership agreement |

Name of the investment partnership |

Place of entering into the agreement |

Year of the agreement termination |

|

1 |

2012 |

Siyaniye Severa |

Arkhangelsk |

|

|

2 |

2013 |

Posevnoy Fond SoftLain |

Moscow |

|

|

3 |

2013 |

Posevnoy Fond Vysokikh Tekhnologiy |

Moscow |

|

|

4 |

2013 |

Pervoye Investitsionnoye Tovarishchestvo |

Chelyabinsk |

|

|

5 |

2014 |

Venchurnyi Fond Tomska |

Tomsk |

|

|

6 |

2014 |

Miry Likiyskikh |

Moscow |

|

|

7 |

2014 |

Investitsionnoye Tovarishchestvo Kamena |

Moscow |

|

|

8 |

2014 |

TEKHNOSTROYALYANS-TSENTR |

Moscow |

|

|

9 |

2014 |

Fund ‘Finematika ‘Aviakosmicheskiy’ |

Moscow |

2018 |

|

10 |

2014 |

RusBioVenchurs |

Moscow |

|

|

11 |

2014 |

Akselerator Venchurnykh Investistiy |

Togliatti |

2015 |

|

12 |

2014 |

Obyedinyonnyi Soyuz Agrariev i Promyshlennikov |

Kirov |

|

|

13 |

2015 |

‘Investitsionnoye Tovarishchestvo’ (Primorski Krai) |

Artem |

|

|

14 |

2015 |

Forpost |

St. Petersburg |

2018 |

|

15 |

2015 |

Perspektiva |

St. Petersburg |

|

|

16 |

2015 |

Sozvezdiye |

St. Petersburg |

|

|

17 |

2015 |

ROS.T |

St. Petersburg |

1 Resolution of the Arbitration Court of Appeal No. 21 of June 26, 2016 on case No. A84-1747/2015. Access from the legal reference system ‘ConsultantPlus’ (accessed 27.08.2019).

formation about the managing partner and about the authorized managing partner, if any.

We managed to find information about the following investment partnerships as of August 2019 (see Table No.1). Since the moment when the norms on the investment partnership were fixed juridically, in the Russian Federation there have been concluded sixty-one investment partnership agreements, six of which are terminated as of today. The by-year dynamics of concluding agreements is the following: in 2012 – 1, in 2013 г. – 3, in 2014 – 8, in 2015 – 12, in 2016 – 11, in 2017 – 8, in 2018 – 10, in 2019 – 8. Thus, the biggest number of agreements was concluded in 2015. With this, in the last two years, there is a positive growth in the number of agreements concluded by investment partnerships. Unfortunately, only 24 agreements out of 61 represent the regional business units, i.e. approximately 60% of the total number of the investment partnership agreements are from Moscow, 11% - from St. Petersburg and only 29% are from the regions. As can be seen from the table, the Perm region does not have a single investment partnership agreement, and this is astonishing in the light of the general availability of investment resources in the region’s large industrial companies.

Статистика заключения договоров инвестиционного товарищества

|

№ п/п |

Год заключения договора |

Название инвестиционного товарищества |

Место заключения договора |

Год расторжения договора |

|

1 |

2012 |

Сияние Севера |

Архангельск |

|

|

2 |

2013 |

Посевной фонд СофтЛайн |

Москва |

|

|

3 |

2013 |

Посевной фонд высоких технологий |

Москва |

|

|

4 |

2013 |

Первое инвестиционное товарищество |

Челябинск |

|

|

5 |

2014 |

Венчурный фонд г. Томска |

Томск |

|

|

6 |

2014 |

Миры Ликийских |

Москва |

|

|

7 |

2014 |

Инвестиционное товарищество Камена |

Москва |

|

|

8 |

2014 |

ТЕХНОСТРОЙАЛЬЯНС–ЦЕНТР |

Москва |

|

|

9 |

2014 |

Фонд «Финематика «Авиакосмический» |

Москва |

2018 |

|

10 |

2014 |

РусБиоВенчурс |

Москва |

|

|

11 |

2014 |

Акселератор венчурных инвестиций |

Тольятти |

2015 |

|

12 |

2014 |

Объединенный союз аграриев и промышленников |

Киров |

|

|

13 |

2015 |

«Инвестиционное товарищество» (Приморский край) |

Артем |

|

|

14 |

2015 |

Форпост |

Санкт-Петербург |

2018 |

|

15 |

2015 |

Перспектива |

Санкт-Петербург |

|

|

16 |

2015 |

Созвездие |

Санкт-Петербург |

|

|

17 |

2015 |

РОС.Т |

Санкт-Петербург |

1 Постановление 21 ААС от 26 июня 2016 г. по делу № А84-1747/2015 [Электронный ресурс]. Доступ из справ.-правовой системы «КонсультантПлюс».

Окончание табл.

|

№ п/п |

Год заключения договора |

Название инвестиционного товарищества |

Место заключения договора |

Год расторжения договора |

|

18 |

2015 |

ЖКХ Дело |

Санкт-Петербург |

|

|

19 |

2015 |

«Инвестиционное товарищество» (Вологодскаяобл.) |

Череповец |

|

|

20 |

2015 |

Da Vinci Pre-IPO Фонд |

Москва |

|

|

21 |

2015 |

Норс Энерджи Фанд I Сид |

Москва |

2018 |

|

22 |

2015 |

МСК-СИП |

Москва |

|

|

23 |

2015 |

Инвестиционное товарищество Семашко |

Москва |

|

|

24 |

2015 |

Реконструкция |

Москва |

|

|

25 |

2016 |

Северное |

Киров |

|

|

26 |

2016 |

Калининградские инвестиции |

Калининград |

|

|

27 |

2016 |

Новое качество теплоснабжения |

Москва |

2017 |

|

28 |

2016 |

ТИЛТЕХ КАПИТАЛ |

Москва |

|

|

29 |

2016 |

ФИЗТЕХ ВЕНЧУРС II |

Москва |

|

|

30 |

2016 |

Российско-Белорусский Фонд венчурных инвестиций |

Москва |

|

|

31 |

2016 |

№01/2016 |

Мытищи |

|

|

32 |

2016 |

Развитие |

Краснодар |

|

|

33 |

2016 |

Декорра |

Санкт-Петербург |

|

|

34 |

2016 |

РАЗВИТИЕ |

Санкт-Петербург |

|

|

35 |

2016 |

Фонд «Базальт Капитал» |

Москва |

|

|

36 |

2017 |

Первый экологический Фонд |

Москва |

2018 |

|

37 |

2017 |

Фонд развитияветроэнергетики |

Москва |

|

|

38 |

2017 |

Фонд инфраструктурных инвестиций |

Москва |

|

|

39 |

2017 |

ПРАЙМЕР КЭПИТАЛ I |

Москва |

|

|

40 |

2017 |

ВОЯЖ |

Москва |

|

|

41 |

2017 |

Сармат Инвест |

Ростов-на-Дону |

|

|

42 |

2017 |

Венчурный фонд Самарской области |

Самара |

|

|

43 |

2017 |

Инвестиционное товарищество «Форест» |

Владикавказ |

|

|

44 |

2018 |

Первый экологический фонд |

Красногорск |

|

|

45 |

2018 |

Инвестиционное товарищество по реконструкции полигона ТБО (Нижегородскаяобл.) |

Москва |

|

|

46 |

2018 |

Южнаягенерация |

Москва |

|

|

47 |

2018 |

Фонд «Диджитал Эволюшн Венчурз» |

Москва |

|

|

48 |

2018 |

Перспективные промышленные технологии |

Москва |

|

|

49 |

2018 |

Дальневосточный фонд развитияи внедрениявысоких технологий |

Москва |

|

|

50 |

2018 |

РОСНАНО-СИНТЕЗ |

Москва |

|

|

51 |

2018 |

Венчурный фонд Национальной технологической инициативы |

Москва |

|

|

52 |

2018 |

ФОНД ПРЯМЫХ ИНВЕСТИЦИЙ РОСНАНО – МЕДИНВЕСТГРУПП |

Москва |

|

|

53 |

2018 |

ЭкспоКапитал Оверсиз |

Москва |

|

|

54 |

2019 |

Инвестиционное товарищество НоваяЭра Интернета |

Иннополис |

|

|

55 |

2019 |

Институт Цифровой Экономики |

Москва |

|

|

56 |

2019 |

Новаяиндустрия |

Москва |

|

|

57 |

2019 |

ФОНД ИНВАСТА I |

Москва |

|

|

58 |

2019 |

РосТОК |

Н. Новгород |

|

|

59 |

2019 |

Российско-Китайский Фонд Агропромышленного развития |

Москва |

|

|

60 |

2019 |

НанОптика. Развитие бизнеса |

Москва |

|

|

61 |

2019 |

ТИМУРА ФРУНЗЕ ВЛ. 20-22 |

Москва |

|

No. |

Year of entering into the investment partnership agreement |

Name of the investment partnership |

Place of entering into the agreement |

Year of the agreement termination |

|

18 |

2015 |

ZhKKh Delo |

St. Petersburg |

|

|

19 |

2015 |

‘Investitsionnoye Tovarishchestvo’ (Vologda region) |

Cherepovets |

|

|

20 |

2015 |

Da Vinci Pre-IPO Fund |

Moscow |

|

|

21 |

2015 |

Nors Energy Fand I Sid |

Moscow |

2018 |

|

22 |

2015 |

MSK-SIP |

Moscow |

|

|

23 |

2015 |

Investitsionnoye Tovarishchestvo Semashko |

Moscow |

|

|

24 |

2015 |

Rekonstruktsiya |

Moscow |

|

|

25 |

2016 |

Severnoye |

Kirov |

|

|

26 |

2016 |

Kaliningradskiye Investitsii |

Kaliningrad |

|

|

27 |

2016 |

Novoye Kachestvo Teplosnabzheniya |

Moscow |

2017 |

|

28 |

2016 |

TILTEH KAPITAL |

Moscow |

|

|

29 |

2016 |

Fiztekh VENCHURS II |

Moscow |

|

|

30 |

2016 |

Rossiysko-Belorusskiy Fond Venchurnykh Investitsiy |

Moscow |

|

|

31 |

2016 |

No. 01/2016 |

Mytischchi |

|

|

32 |

2016 |

Razvitiye |

Krasnodar |

|

|

33 |

2016 |

Dekorra |

St. Petersburg |

|

|

34 |

2016 |

RAZVITIYE |

St. Petersburg |

|

|

35 |

2016 |

Fund ‘Bazalt Kapital’ |

Moscow |

|

|

36 |

2017 |

Pervyi Ecologicheskiy Fond |

Moscow |

2018 |

|

37 |

2017 |

Fond Razvitiya Vetroenergetiki |

Moscow |

|

|

38 |

2017 |

Fond Infrastrukturnykh Investitsiy |

Moscow |

|

|

39 |

2017 |

PRAIMER KAPITAL I |

Moscow |

|

|

40 |

2017 |

VOYAZH |

Moscow |

|

|

41 |

2017 |

Sarmat Invest |

Rostov-on-Don |

|

|

42 |

2017 |

Venchurnyi Fond Samarskoy Oblasti |

Samara |

|

|

43 |

2017 |

Investitsionnoye Tovarishchestvo ‘Forest’ |

Vladikavkaz |

|

|

44 |

2018 |

Pervyi Ecologicheskiy Fond |

Krasnogorsk |

|

|

45 |

2018 |

Investitsionnoye Tovarishchestvo po Rekonstruktsii Poligona TBO (Nizniy Novgorod region) |

Moscow |

|

|

46 |

2018 |

Yuzhnaya Generatsiya |

Moscow |

|

|

47 |

2018 |

Fund ‘Digital Evolution Ventures’ |

Moscow |

|

|

48 |

2018 |

Perspektivnyye Promyshlennyye Tekhnologii |

Moscow |

|

|

49 |

2018 |

Dalnevostochny Fond Razvitiya i Vnedreniya Vysokikh Tehknologiy |

Moscow |

|

|

50 |

2018 |

ROSNANO-SINTEZ |

Moscow |

|

|

51 |

2018 |

Venchurnyi Fond Natsionalnoy Tekhnologocheskoy Initsiativy |

Moscow |

|

|

52 |

2018 |

FOND PRYAMYKH INVESTITSIY ROSNANO-MEDINVESTGRUP |

Moscow |

|

|

53 |

2018 |

EkspoKapitalOversiz |

Moscow |

|

|

54 |

2019 |

Investitsionnoye Tovarishchestvo Novaya Era Interneta |

Innopolis |

|

|

55 |

2019 |

Institut Tsifrovoy Ekonomiki |

Moscow |

|

|

56 |

2019 |

Novaya Industriya |

Moscow |

|

|

57 |

2019 |

FOND INVASTA I |

Moscow |

|

|

58 |

2019 |

RosTOK |

N. Novgorod |

|

|

59 |

2019 |

Rossiysko-Kitaiskii Fond Agropromyshlennogo Razvitiya |

Moscow |

|

|

60 |

2019 |

NanOptika. Razvitiye Biznesa |

Moscow |

|

|

61 |

2019 |

TIMURA FRUNZE VL. 20-22 |

Moscow |

С юридической и налоговой точки зрения инвестиционное товарищество следует признать наиболее оптимальной формой для организации венчурного инвестирования, на что обращается внимание в исследовательской литературе [9; 15; 19]. Однако, судя по количеству заключенных договоров, указанная форма инвестирования не стала популярной, как задумывал законодатель на этапе разработки закона об инвестиционном товариществе. Небольшой опыт применения института инвестиционного товарищества является одной из причин многочисленных правореализационных затруднений при использовании данной договорной конструкции.

Организационно-правовая форма реципиента инвестиций

Венчурное финансирование существует в цепочке «венчурный фонд - управляющая компания венчурного фонда - проектный стартап». Немаловажное значение для развития инновационной деятельности имеет и юридическое оформление самого стартапа, поскольку именно в этой плоскости лежит главный интерес инвесторов. Как правило, за венчурное финансирование инвестор получает долю в бизнесе или определенное количество акций. Именно поэтому при заключении венчурных сделок наиболее приемлемой формой оформления стартапа следует признать хозяйственное общество.

При создании такого хозяйственного общества важно учитывать асимметричный характер вложений: так, инвесторы вкладывают в стартап только капитал, а участники такого общества (организаторы бизнеса) - только свои интеллектуальные способности, знания, умения и профессиональный опыт. В этой связи становится очевидным и асимметричное управление таким хозяйственным обществом. Так, для определения дополнительных прав инвесторов используется институт корпоративного договора, который позволяет установить гибкий механизм корпоративного управления. Такой договор заключается при выборе общества с ограниченной ответственностью в качестве организационно-правовой формы стартапа.

Из корпораций второй по популярности организационно-правовой формой венчурных сделок следует признать акционерное общество, в рамках которого наличие обыкновенных и привилегированных акций позволяет разграничить правовой статус основателей бизнеса и инвесторов.

Возникает закономерный вопрос: почему на первом и втором месте среди популярных организационно-правовых форм, обеспечивающих оформление стартапов, отсутствует хозяйственное партнерство, целью создания которого явилось специальное правовое регулирование «организаций, создаваемых для целей осуществления инновационной (в том числе венчурной) предпринимательской деятельности»1?

3 декабря 2011 г. был принят Федеральный закон «О хозяйственных партнерствах»2. Однако вопреки надеждам разработчиков такая организационно-правовая форма, как хозяйственное партнерство, не снискала популярности в среде ни венчурного финансирования, ни стартапов в силу ряда законодательных барьеров. Так, хозяйственное партнерство не вправе участвовать в других юридических лицах, что делает невозможным применение этой организационно-правовой формы к венчурным фондам: вложившись в стартап, хозяйственное партнерство не вправе в нем участвовать. В то же время для хозяйственного партнерства законодатель предусмотрел запрет на выпуск акций и иных любых эмиссионных ценных бумаг. Следовательно, создавать собственно стартап в форме хозяйственного партнерства невыгодно прежде всего для инвесторов. Удивительно, что хозяйственное партнерство не вправе рекламировать свою деятельность, а значит, начинающий бизнес в форме хозяйственного партнерства иррационален. Однако самым главным недостатком этой организационно-правовой формы следует признать классический для организаций налоговый режим, который не создает никаких преимуществ при выборе такой формы ведения бизнеса. Правовым проблемам хозяйственных партнерств посвящен не один десяток научных статей [1; 2; 6; 12; 13].

From the juridical and the taxation points of view, an investment partnership should be recognized as the most optimal form of organizing venture investments. This is also noted in research literature [9, 15, 19]. However, judging from the number of concluded agreements, this form of investment has not gain popularity as was planned by the legislator when developing the law on investment partnership. A small experience of using the investment partnership institution is one of the reasons for numerous law-enforcement process difficulties while using this contractual construction.

Organizational-Legal Form of the Investment Recipient

Venture financing exists in the chain ‘venture capital fond - managing company of the venture capital fund - project startup’. The juridical registration of a startup itself is also not of little interest for the development of innovative activities, as this is a particular sphere of the investors’ major interest. As a rule, in exchange for venture financing, the investor gets a part of the business or a certain number of shares. This is why, when a venture deal is effected, the most acceptable form of the startup registration should be found in an economic entity.

When such an economic entity is being founded, it is necessary to account for the asymmetric character of investment: the investors only bring capital into the startup, while the participants of the entity (the organizers of the business) bring only their organizational competences, knowledge, skills and professional experience. For this reason, managing such an economic entity turns to be obviously asymmetrical. For example, for defining additional rights of the investors, the institution of the corporate agreement is used, which allows for establishing a flexible mechanism of corporate management. This agreement is concluded at the phase of choosing a limited liability company as the organizational-legal form of the startup.

A joint stock company shall be deemed as the second most popular organizational-legal form of venture deals. The availability of ordinary and pre ference stocks in this organizational-legal form allows for differentiating between the legal status of the business founders and the investors.

There arises a logical question about why an economic partnership is not in first or second place among the most popular organizational-legal forms used for registration of startups: it was created with the aim of special legal regulation for ‘organizations established for the purpose of innovative (including the venture one) entrepreneurial activities’1.

On December, 2011, Federal Law ‘On Economic Partnerships’ was adopted2. However, contrary to the plans of its developers, such organizational-legal form as the economic partnership did not gain popularity in venture financing nor in startup activities due to a number of regulatory barriers. For example, an economic partnership may not participate in other legal persons, which makes it impossible to apply this organizational-legal form to venture funds: having invested into a startup, an economic partnership may not participate in it. At the same time, the legislator prohibited the economic partnership to issue shares and any other registrable securities. Consequently, creating a startup in the form of economic partnership is unprofitable first of all for the investors. Surprisingly, the economic partnership is not allowed to advertise its activities, and so an emerging business in the form of economic partnership is irrational. However, the main drawback of this organization-al-legal form is the traditional taxation regime applied to it and providing no benefits. The legal problems of economic partnerships are covered in dozens of scientific articles [1, 2, 6, 12, 13].

Таким образом, мы пришли к закономерному выводу об отсутствии в российской правовой системе организационно-правовой формы, адекватной венчурному инвестированию. Указанное обстоятельство делает Российскую Федерацию в целом инвестиционно непривлекательной, поскольку более комфортные правовые модели оформления и венчурного фонда, и его управляющей компании, и, наконец, самого стартапа, существующие в зарубежных правопорядках, мотивируют к оттоку капитала из страны.

Инвестиции бизнес-ангелов как инструмент прямого финансирования

Предпринимательство редко является самостоятельной деятельностью, и чаще всего успех является результатом взаимодействия многочисленных акторов и субъектов, выполняющих различные роли в предпринимательской экосистеме. Одна из ролей - это роль ангела-инвестора. Ангельские инвесторы уже давно признаны важным источником раннего финансирования для высокопотенциальных предприятий.

В Стратегии развития МСП предлагается реализовать меры, направленные на всестороннюю поддержку существующих и создание новых объединений бизнес-ангелов, а также на повышение информированности предпринимательского сообщества о возможностях привлечения инвестиций на ранних стадиях.

Бизнес-ангел - это частный венчурный инвестор, который осуществляет финансовую поддержку компаний на самых ранних этапах становления. По замечанию хорватских ученых М. S. Saric и N. Krsticevic, бизнес-ангелы - это в основном мужчины, старше 50 лет, с предыдущим предпринимательским опытом, инвестирующие в начальную фазу компании из ИТ -сектора [46].

Словосочетание «бизнес-ангел», первоначально обозначавшее состоятельных поклонников театра в Нью-Йорке, которые инвестировали свои денежные средства в новые театральные постановки и только в случае успеха получали прибыль, прочно вошло в иностранный экономический терминологический аппарат. Однако для российской правовой и экономической систем данный инструмент привлечения денежных средств является если не новым, то однозначно непопулярным. То же самое можно сказать и о российских научных исследованиях бизнес-ангельского инвестирования. А зарубежная публицистика регулярно пополняется новыми экономическими и юридическими статьями, посвященными бизнес-ангелам [23; 32; 37; 40; 47; 49].

Уникальность такого инструмента прямого инвестирования, как привлечение свободных средств бизнес-ангелов, заключается в том, что они оказывают поддержку стартапу на так называемых «посевном» и «начальном» этапах его становления, когда носитель бизнес-идеи не имеет ничего, кроме собственно этой идеи. Без финансирования и доступа к сетям и опыту некоторые предприниматели не смогут реализовать свою бизнес-модель на начальном этапе [26]. При этом бизнес-ангел - это профессиональный инвестор, который имеет достаточно компетенций для максимально точной оценки рентабельности бизнеса и оценки рисков.

Так, итальянские ученые A. Croce, Е. Ughetto и М. Cowling, осуществившие на основе эмпирических данных исследование готовности британских бизнес-ангелов принять риск, отмечают, что 60,4 % бизнес-ангелов явно нацелены на возврат инвестиций в качестве своей основной мотивации. В среднем почти 36 % британских ангелов инвестируют более 50 % своего общего капитала, а это означает, что их благосостояние неразрывно связано с результатами их инвестиций.

Эконометрический анализ детерминант готовности бизнес-ангелов терпеть инвестиционный риск показал значительную степень согласованности между спецификациями альтернативных моделей: опыт в нескольких областях, включая предыдущий предпринимательский опыт и опыт финансового сектора, являются важными факторами терпимости к риску или готовности взять на себя риск. Это согласуется с тем, что более опытные и информированные бизнес-ангелы лучше информированы о рисках, которые они принимают при инвестировании [27].

В обмен на капитал бизнес-ангел приобретает долю (пакет акций) в компании, что позволяет ему рассчитывать не только на получение дивидендов, но и на участие в управлении компанией. Как правило, бизнес-ангелы инвестируют только в технологичные продукты.

Thus, we have come up to a logical conclusion that legislation of the Russian Federation lacks an organizational-legal form which would be adequate for venture capital investing. The above circumstance makes Russia investment-unattractive in general, as the more comfortable foreign legal models of registering the venture capital fund, its managing company, and the startup itself motivate to export capital from the country.

Angel Investment as an Instrument of Direct Financing

Entrepreneurship is rarely an independent activity. As a rule, success results from the interaction of numerous factors and persons who play different roles in the entrepreneurial ecosystem. One of the roles is the angel investor. Angel investors were long ago recognized as an important source of financing for high-potential entities.

The Strategy of SME Development proposes measures aimed at the comprehensive support for the existing business angel unions and establishing of new ones, as well as at improving the awareness of the business community about the opportunities of attracting investment at early stages.

A business angel is a private investor who financially supports companies at the earliest stages of their development. As Croatian scientists M.S. Saric and N. Krsticevic note, business angels are mainly men who are more than 50 years of age, having entrepreneurial experience and investing into the primary phase of an IT-sector company [46].

The word combination ‘business angels’, which originally defined rich theatre fans in New York who invested their money into new theatrical performances and got their profit only in case the performance turned to be successful, got deeply embedded into the foreign economic system of terms. However, this instrument of attracting money, even though not new, is unquestionably unpopular in the Russian legal and economic systems. The same can be said about the Russian studies on angel investment. At the same time, the list of for eign published works is regularly enriched with new economic and juridical articles devoted to business angels [23, 32, 37, 40, 47, 49].

The uniqueness of such a direct investment instrument as attracting temporarily free funds of business angels is in the fact that they support a startup at the so-called ‘seed’ and ‘initial’ phase of its development, when the business idea initiator has nothing but this particular idea. Without financing and access to the networks and experience, some businessmen will not be able to implement their business model at the initial phase [26]. With this, a business angel is a professional investor who possesses sufficient competences for the most accurate evaluation of the business profitability and risks.

Italian scientists A. Croce, E. Ughetto and M. Cowling investigated the readiness of British business angels to accept risks, based on the empirical data. They have found out that 60.4% of the business angels are obviously focused on the investment return as their primary motivation. An average of 36% of British angels invest more than 50% of their total capital, which means that their welfare is directly related to the results of their investment.

The econometric analysis of the determinants showing the business-angels’ readiness to accept the investment risk has shown a significant degree of disagreement between the specifications of alternative models: the experience in several spheres, including the previous business experience and the finance sector experience, are the important factors of the risk tolerance or the readiness to accept the risk. This is in agreement with the fact that more experienced and informed business angels are better informed about the risks which they accept when investing [27].

In exchange for the capital, a business angel receives a share (stock of shares) in the company, which allows him/her to hope not only for the dividends but for the participation in managing the company as well. As a rule, business angels invest only in high technology products.

По справедливому замечанию Б. Примоч-кина, бизнес-ангельское инвестирование представляет собой важнейший элемент экономики знаний: бизнес-ангел, инвестируя в новейшие технологии, интеллект, тем самым обеспечивает не только собственное благополучие, но и экономический рост всей страны [10, с. 9]. Поэтому трудно переоценить значение этого инструмента прямого инвестирования для субъектов малого и среднего предпринимательства.

Самым развитым рынком венчурных инвестиций, вне всяческих сомнений, следует признать рынок США. Интересно отметить, что китайское участие в венчурном финансировании развивающихся компаний США увеличилось с 21 инвестиции в 2010 году до 407 в 2016 и 2017 годах. На венчурные фонды приходится 78 % инвестиционной активности, а на китайский корпоративный венчурный капитал - 22 % инвестиций [35].

Американские стартапы, такие как PayPal и LinkedIn, а также европейские предпринимательские предприятия, такие как Body Shop или Innocent Smoothies, выиграли на ранних стадиях от инвестиций бизнес-ангелов и в конечном итоге стали довольно успешными компаниями в своей области. Статистические данные как США, так и Европы показывают, что бизнес -ангелы стали основным сегментом индустрии рынка капитала, сопоставимым с профессиональными венчурными листами. Бизнес-ангельское инвестирование здесь настолько развито, что существуют общедоступные сайты, с помощью которых потенциальный стартапер может подобрать для себя список бизнес-ангелов, используя определенные параметры (местоположение, отраслевую специализацию, объем инвестиций и т. д.). Говорить о подобных информационных ресурсах в нашей стране, к сожалению, не приходится.

Думается, что причина такой непопулярности бизнес-ангельского инвестирования в России не в экономике и отсутствии инвесторов. На наш взгляд, главная причина - это отсутствие культуры бизнес-ангельского инвестирования, правовых и экономических стимулов к такой деятельности, а также соответствующей инфраструктуры.

Так, в зарубежных странах знакомство бизнес-ангелов и реципиентов инвестиций происходит, как правило, на выставках, конферен циях, презентациях и иных подобных мероприятиях. По мере того как значение бизнес-ангелов росло, особенно на ранних и начальных этапах инвестирования, произошел рост ангельских сетей или альянсов как средства привлечения ангелов к потенциальным инвестициям или сделкам. В зарубежной литературе даже есть специальные исследования, посвященные влиянию членства в сети бизнес-ангелов (BAN) на инвестиционные решения членов [24]. Члены этих организаций собираются регулярно, часто ежемесячно на обед или ужин, куда предприниматели приглашаются представить свой бизнес собравшимся. Предприниматели делятся своими бизнес-возможностями с инвесторами через бизнес-поле. Устная или визуальная презентация проекта с целью нахождения инвесторов, готовых финансировать этот проект, получила наименование питчинга. В зарубежных странах питчинг уже давно понимается как важное средство получения биз-нес-инвестиций для поддержки раннего роста. Бизнес-ангелы, как правило, обращают внимание на такие факторы, как принятие (продукта), статус продукта, защищенность (интеллектуальной собственности или уникальных атрибутов), привлечение клиентов, путь к рынку (вход), рыночный потенциал (размер, рост и конкурентоспособность), соответствующий опыт (предпринимательской команды) и финансовую модель (рентабельность и реалистичный прогноз) [48]. Согласно теории регулятивного фокуса для изучения когнитивных механизмов, способствующих формированию намерения бизнес-ангелов инвестировать, воспринимаемая желательность и воспринимаемая осуществимость являются двумя основными антецедентами интенционального поведения предпринимателей [30].

По мнению западных ученых, финансирование бизнес-ангелами представляет собой неформальное средство устранения недостатков в региональной финансовой экосистеме, которое инициируется, а не тормозится слабостью более институциональных финансовых операторов в этом контексте [36].

Российские бизнес-ангелы предпочитают находиться в тени: не афишируют свою инвестиционную активность и считают для себя лучшим работать через доверенных лиц, а не напрямую.

As B. Primochkin was right to say, angel investment is the most important element of the knowledge economy: a business angel, investing intellect into the newest technologies, ensures not only his/her own welfare but the economic growth of the whole country [10, p. 9]. This is why it is difficult to overestimate the meaning of this direct investment instrument for small and medium-sized enterprises.

The most developed market of venture investing is definitely the American one. It is noteworthy that Chinese participation in venture financing of the developing US companies grew from 21 investments in 2010 to 407 investments in 2016 and 2017. The venture funds account for 78% of investment activities, while Chinese corporate venture capital accounts for 22% of the investments [35].

American startups like PayPal and LinkedIn and European business companies like Body Shop and Innocent Smoothies won from angel investments at early stages and eventually became fairly successful companies in their sector. Statistical data in the USA and Europe demonstrate that business angels became the principal segment in the capital market industry, comparable with professional venture capitalists. Angel investment is so much developed here there that there are publicly available websites where a potential startupper can choose a list of business angels for himself using certain parameters (location, industry specialization, volume of investment etc.). Unfortunately, such information resources in our country are out of the question.

It appears that the reason for such unpopularity of angel investment in Russia is not in the economy and not in the absence of investors. In our opinion, the main reason is in the absence of the angel investing culture, of the legal and economic stimuli for such activity, and of the respective infrastructure.

For example, in foreign countries, business angels and recipients mainly get acquainted at exhibitions, conferences, presentations and suchlike events. With the growth of the business angels’ importance (especially at the early and initial phases of investment), there is an increase in the number of the angel networks and alliances which serve as the means of involving angels into potential investments or deals. Foreign literature contains special investigations devoted to the influence of the fact of membership in the business-angel network (BAN) onto the investment decisions of the members [24]. The members of these organizations have regular meetings, often once a month for a lunch or dinner, where businessmen are invited to present their business to the audience. Businessmen share their business opportunities with investors through the business field. A verbal or visual presentation of a project for the purpose of finding the investors willing to finance it was called the pitching. In foreign counties, pitching is understood as an important means of getting business-investment to support the early growth. As a rule, business angels pay attention to such factors as acceptance (of the product), status of the product, degree of protection (of the intellectual property or unique attributes), customer capture, route to the market (entrance), market potential (size, growth, competitive ability), corresponding experience (of the business team) and financial model (profitability and realistic forecast) [48]. According to the regulatory focus theory, for studying the cognitive mechanisms contributing to the formation of the business angels’ intent to invest, the perceived desirableness and perceived implementability are the two main antecedents of the intentional behavior of the entrepreneurs [30].

In the opinion of the Western scientists, angel financing is an informal means of eliminating drawbacks in the regional financial ecosystem which is initiated and not decelerated by the weakness of the more institutional financial operators in this context [36].

Russian business angels prefer to stay in the shadow: they do not advertise their investment activity and think it is better for them to work through trustees and not in person.

Считается, что первые бизнес-ангелы в России появились в 2005-2006 гг. По данным РВК, в топ-8 бизнес-ангелов России по количеству проинвестированных проектов за 2018 г. вошли: А. Румянцев, Б. Яровой, Н. Белых, С. Дашков, И. Рябенький, Д. Бергельсон, А. Кушнер, В. Полехин.

Бизнес-ангельское инвестирование - это новое явление для российской экономики, которое находится еще в зародышевом состоянии, однако уже сегодня требует соответствующего нормативного сопровождения. Это как раз тот самый случай, когда принятие новых норм связано с появлением нового вида общественных отношений.

Конвертируемый заем как форма венчурной сделки

Стимулирование бизнес-ангелов к активной инвестиционной деятельности лишено всякого смысла без предварительно созданной правовой «инфраструктуры» венчурного финансирования с целью максимального уменьшения высоких рисков инвесторов. Однако, как отмечается в юридической литературе, правовое регулирование венчурного инвестирования «не стало предметом ни глубоких научных разработок, ни законодательных инициатив» [16, с. 44]. С юридической точки зрения огромный научно-практический интерес представляет оформление правоотношений, содержанием которых выступает венчурная сделка.

Экономическая сторона такой сделки может быть представлена следующим образом. Стартапер, обращаясь к бизнес-ангелу на посевной или предпосевной стадии развития своего бизнеса, когда, как правило, стартап юридически не оформлен, т. е. соответствующее юридическое лицо не зарегистрировано в установленном законом порядке, ничего не может предоставить инвестору взамен финансирования. По этой причине такие правоотношения оформляются договором займа, по условиям которого бизнес-ангел передает реципиенту инвестиций определенную денежную сумму сроком на один-два года под небольшой процент (как правило, 5-6 % годовых). Риск инвестора, прежде всего, в том, что такой заем ничем не обеспечен.

Инвестируя в стартап, бизнес-ангел желает получить капитал, в несколько раз превы шающий объем вложенных средств, поэтому интерес бизнес-ангела состоит в получении взамен финансирования не денежных сумм, а доли (пакета акций) в инвестируемом бизнесе. В итоге получается, что стартапер «дает в залог акции будущей компании без их выпуска» [8, с. 105]. Такой механизм, получивший широкое распространение в англосаксонской правовой семье, именуется там «конвертируемым займом» (convertible debt) [29]. Конструкция конвертируемого займа позволяет займодавцу получить право конвертации. Воспользоваться таким правом инвестор может в момент эмиссии акций, когда компания достигнет следующей стадии роста. Однако если эмиссия не произойдет или инвестор не пожелает приобрести соответствующий пакет акций, то заем останется в денежной форме.

Сложным в институте конвертируемого займа является экономическая сторона конвертации: как правильно оценить, какое количество акций стартапер должен передать инвестору и какова точная стоимость активов такого бизнеса? Как правило, в зарубежных странах применяется конвертация долга в акции по цене размещения с дисконтом в 20-30 %. Для защиты от недобросовестной переоценки стоимости активов компании в англосаксонской системе используется так называемый valuation cap (предел оценки): при выдаче займа устанавливается некоторый предел, за которым размер конвертируемой доли инвестора не меняется. При этом конвертируемый заем часто называется «Серией 0» (Round 0), поскольку такая инвестиционная сделка заключается до первой эмиссии акций.

Рассмотрев экономическую сторону данного вопроса, перейдем непосредственно к его юридической стороне. Мы разделяем мнение Р. М. Янковского, что «модель конвертируемого займа в России неприменима» [17, с. 184] по ряду следующих правовых ограничений, имеющих место в российском гражданском праве: не допускается залог не существующих на момент заключения договора вещей; статьей 157 ГК РФ запрещены сделки с потестативным условием (хотя этот вопрос относится к числу дискуссионных после появления ст. 327.1 ГК РФ); отсутствуют правовые механизмы, обеспечивающие возможность «автоматического» принятия решения хозяйственным обществом без соответствующего волеизъявления.

It is believed that the first Russian businessangels appeared in 2005-2006. According to the RVC, the top 8 business angels of Russia (ranked according to the number of invested projects) in 2018 included: A. Rumyantsev, B. Yarovoy, N. Belykh, S. Dashkov, I. Ryabenkiy, D. Bergel-son, A. Kushnir, V. Polekhin.

Angel investment is a new phenomenon for the Russian economy, which is yet in its infancy, but even today it requires respective regulatory support. This is the very case when the adoption of new norms is associated with the rise of the new type of social relations.

Convertible Debt as a Form of a Venture Deal

Stimulation of the business angels’ active investment activity is senseless without the previously developed legal ‘infrastructure’ for venture financing aimed at the maximum mitigation of the investors’ high risks. However, as noted in juridical literature, ‘the legal regulation of venture financing has not become the subject of deep scientific research nor of legislative initiatives’ [16, p. 44]. From the juridical point of view, a strong scientific and practical interest is awaken by the registration of legal relations where a venture deal is the content.

The economic aspect of such a deal can be described as follows. When a startupper contacts a business angel at the pre-seed or seed phase of his/her business development, while the startup is usually not legally fixed (i.e. the respective legal person is not registered as required by law), the startupper can propose nothing to the investor in exchange for financing. For this reason, such legal relations are formalized as loan agreements which run that the business angel will provide the investment recipient with a certain amount of money for one or two years at a small interest (normally 5 -6% per annum). The major investor’s risk is that such a loan is not secured by anything.