Развитие методики оценки финансовых рисков как фактор обеспечения экономической безопасности предприятий

Автор: Корнеева Т.А., Кожухова В.В., Хайрулов Е.И.

Журнал: Общество: политика, экономика, право @society-pel

Рубрика: Экономика

Статья в выпуске: 11, 2023 года.

Бесплатный доступ

В связи с усилением роли финансовых рисков различного характера и направленности в работе сформулирован подход к определению данной дефиниции. Проведена декомпозиция финансовых рисков в разрезе различных классификационных признаков. Конкретизированы ключевые финансовые риски применительно к компаниям, являющимся представителями нефтегазового сектора как ключевого для экономики России. Анализ современных подходов к оценке рисков финансовой направленности позволил сделать вывод о приоритетности использования скоринговых моделей probit- и logit-регрессии для данных целей по причине высокого уровня точности и простоты интерпретации их результатов. Поэтому в рамках исследования разработана скоринговая модель, обеспечивающая возможность проведения комплексной оценки финансового риска. На основе анализа корпоративной отчетности ведущих отечественных нефтегазовых предприятий проведены апробация и калибровка предложенной модели, определены ее конечный вид и весовые коэффициенты параметров. Результаты анализа финансовых рисков позволяют сделать вывод о справедливости построенной модели и ее высокой достоверности.

Финансовые риски, модель оценки, экономическая результативность, экономическая безопасность предприятий, нефтегазовый сектор, инвестиционный риск, валютный риск, рыночный риск, карта рисков

Короткий адрес: https://sciup.org/149144250

IDR: 149144250 | УДК: 338.27 | DOI: 10.24158/pep.2023.11.15

Текст научной статьи Развитие методики оценки финансовых рисков как фактор обеспечения экономической безопасности предприятий

Изменения в политической среде, усиление влияния различных социальных, экологических факторов, возрастание конкуренции (в том числе международной), воздействие глобализационных процессов, санкционных ограничений ведут к увеличению числа вероятных угроз и актуализируют проблему их своевременной идентификации. Особое значение приобретает вопрос контроля и оценки финансовых рисков, связанных с потерей капитала, обесценением активов или неплатежеспособностью, которые могут привести к серьезным последствиям, вплоть до банкротства компании. Поэтому поиск и прогнозирование финансовых рисков становится критически важным условием успешного ведения бизнеса.

Стоит отметить, что в экономической литературе уделено много внимания исследованию отдельных вопросов организации процесса идентификации и оценки рисков (Юзвович, Львова, 2023). Однако большая часть публикаций рассматривает риски с позиции широкого охвата, без учета специфики работы субъектов хозяйствования в рамках конкретной отрасли. Кроме того, несмотря на широкое распространение термина «финансовый риск» в экономической среде, трактовка данного понятия, а также подходы к декомпозиции рисков, их анализу и оценке требуют дополнительного уточнения и конкретизации.

Таким образом, главная цель исследования заключается в совершенствовании методики анализа финансовых рисков коммерческих организаций с помощью разработки и применения более точных и надежных методов оценки. В качестве предмета изучения выступает совокупность способов повышения эффективности анализа финансовых рисков, в том числе разработка новых методов и инструментов, а также модификация существующих аналитических методик. Объект исследования представляет собой совокупность этапов процесса определения, изучения и прогнозирования рисков, которые могут повлиять на финансовую стабильность и результативность деятельности организации.

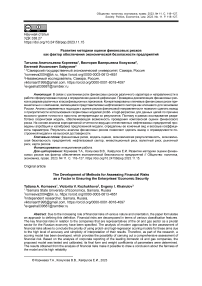

Стоит отметить сложность и мультидисциплинарность такой экономической категории, как финансовый риск. Несмотря на то что данный термин введен в экономический оборот еще в XIX в., до сих пор единого подхода к определению сущности понятия «финансовый риск» не сложилось. Анализ, проведенный в рамках исследования, позволяет сделать вывод о наличии различий в подходах отечественных и зарубежных исследователей в отношении трактовки данной категории (Слепухина и др., 2020) (рисунок 1).

Так, российские авторы акцентируют внимание на динамизме рассматриваемой категории и сходятся во мнении, что риск представляет собой финансовые потери (Князева, Парусимова, 2015). Однако в качестве причин возникновения финансовых рисков ряд ученых называют принятые решения, утверждая, что риск носит эндогенный характер, в то время как другая часть исследователей настаивают на экзогенном происхождении риска (Хоминич, 2020), полагая, что основной причиной его возникновения являются рыночные изменения (Немчинская, Пасько, 2021).

Определения, сформулированные в исследованиях зарубежных авторов, более емкие, учитывают больше факторов возникновения рисковых событий.

Обобщение существующих трактовок позволяет конкретизировать дефиницию финансового риска, в соответствии с которой он представляет собой наличие определенной степени энтропии в отношении последствий принятых финансовых решений, выражающихся в виде отклонения суммы экономических выгод, капитала, активов или ресурсов организации от плановых значений.

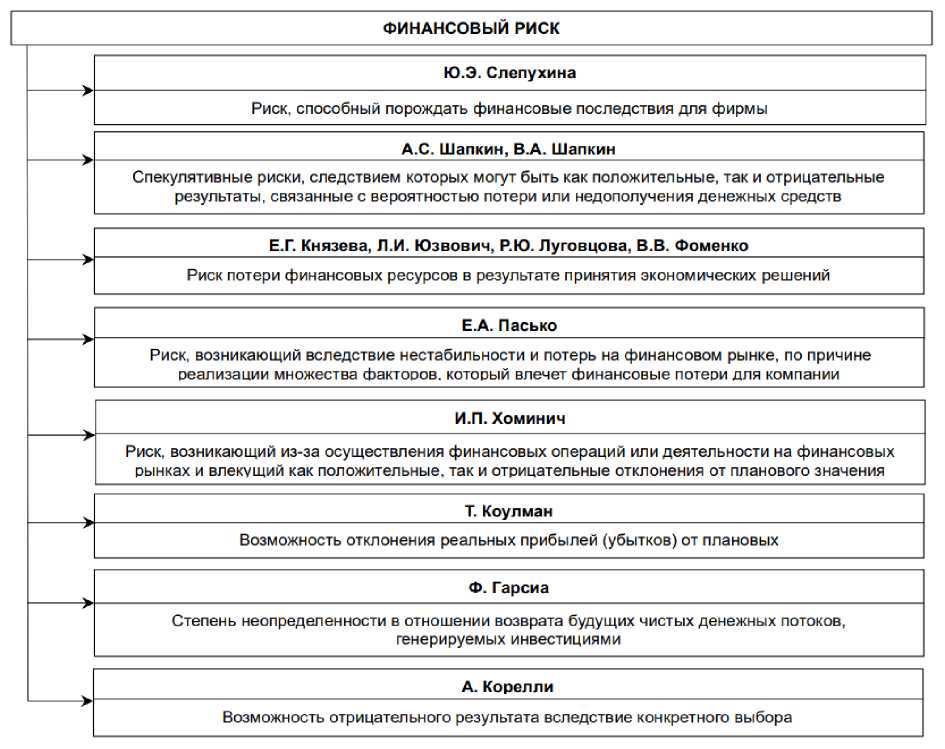

В целях формирования системы опережающего анализа финансовых рисков в рамках исследования проведена классификация ключевых рисков финансовой деятельности и экономической безопасности коммерческих организаций (рисунок 2). Стоит отметить тесную взаимосвязь представленных классификаций. При этом в качестве базисной в работе выступает декомпозиция финансовых рисков по их видам.

Согласно приведенной классификации под инвестиционными рисками следует понимать совокупность финансовых последствий, связанных с реализацией компанией инвестиционных проектов.

Процентные риски обусловлены изменением процентных ставок по финансовым ресурсам субъекта хозяйствования.

Рисунок 1 – Подходы к трактовке дефиниции «финансовый риск»

Figure 1 – Approaches to the Interpretation of the Definition of “Financial Risk”

Рисунок 2 – Декомпозиция финансовых рисков предпринимательских структур

Figure 2 – Classification of Companies’ Financial Risks

Появление валютных рисков вероятно в случае наличия в практике работы предприятия экспортно-импортных операций. Они связаны с изменением валютных курсов и возникновением курсовых разниц.

Рыночные риски обусловлены трансформацией конъюнктуры рынка, в том числе изменением цен на сырье, материалы, энергоносители, товары, готовую продукцию, топливо и т. д.

Появление кредитных рисков связано с осуществлением компанией операций по привлечению заемных источников или предоставлению займов. В составе данных рисков можно выделить риск прямых потерь вследствие неисполнения обязательств по возврату суммы долга и начисляемых процентов, а также косвенные риски, связанные с нарушением заемщиками сроков возврата средств.

Риски генерации недостаточных денежных потоков коррелируют с вероятностью получения недостаточной суммы экономических выгод вследствие повышения себестоимости готовой продукции, потерь ресурсов, введения новых технологий и методов производства и пр.

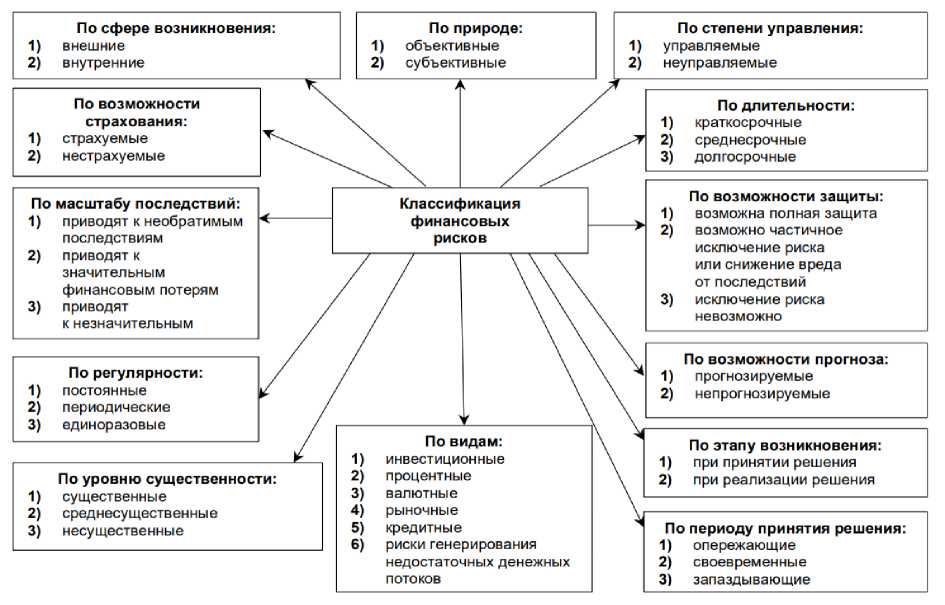

Стоит также отметить обобщающий характер представленной классификации рисков, благодаря чему она является справедливой для любой коммерческой организации, независимо от ее отраслевой принадлежности. В целях конкретизации данной классификации проведены анализ и декомпозиция рисков финансовой направленности для предприятий нефтегазового сектора экономики. Выбор отрасли в рамках исследования обусловлен высоким значением этого сектора для отечественной экономики. Удельный вес добывающего сектора в совокупном ВВП страны по данным на конец 2022 г. составил более 17 %. Это позволяет сделать вывод, что обозначенная отрасль является одним из основных драйверов роста российской экономики.

Систематизация финансовых рисков для нефтегазового сектора дала возможность выделить ключевые факторы рисков, а также ряд показателей, расчет которых позволяет провести количественную оценку каждого вида риска (рисунок 3). Стоит отметить синергетический характер влияния рисковых событий на эффективность деятельности анализируемых компаний. В связи с этим представляется необходимым параллельное рассмотрение приведенных факторов и построение многофакторной модели оценки влияния финансовых рисков на эффективность деятельности коммерческих структур, относимых к нефтегазовому сектору.

Рисунок 3 – Декомпозиция финансовых рисков нефтегазовых предприятий

Figure 3 – Classification of Oil and Gas Companies’ Financial Risks

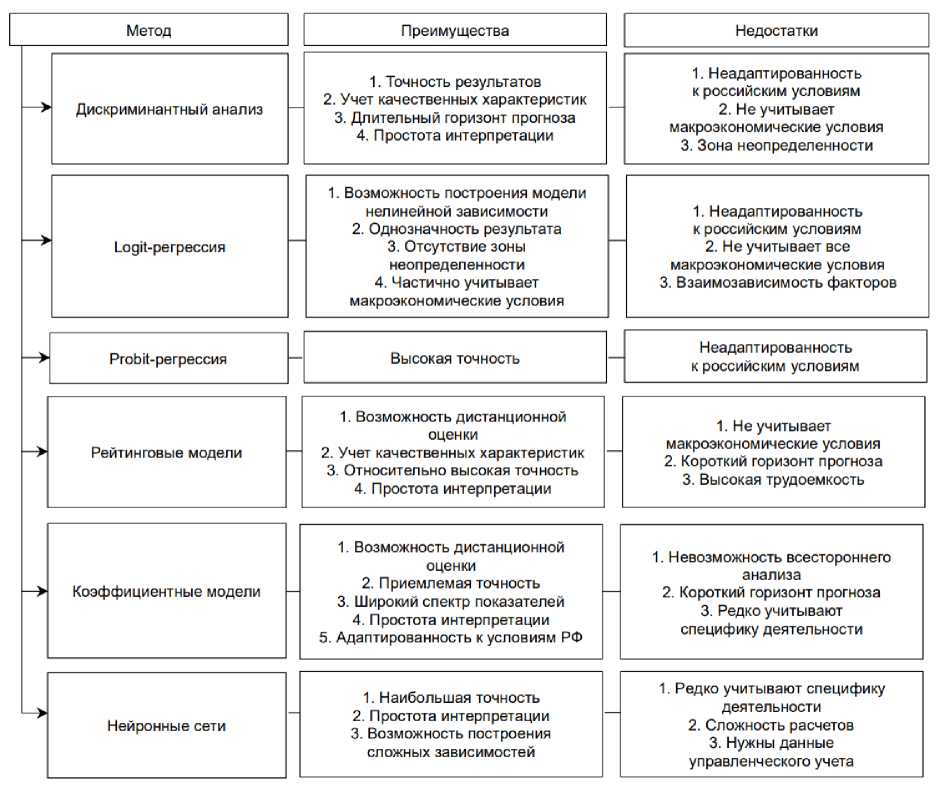

В целях совершенствования методики анализа и оценки финансовых рисков в рамках исследования проведены анализ и систематизация методов оценки финансовых рисков, применяемых отечественными коммерческими структурами (рисунок 4). Результаты оценки положительных и отрицательных качеств наиболее распространенных методов позволили сделать ряд выводов. В частности, большинство моделей не учитывают отраслевую специфику деятельности анализируемых субъектов хозяйствования. Кроме того, в связи с тем, что в основном методики разработаны зарубежными исследователями, они не учитываю специфику отечественной экономической среды, подверженной существенному влиянию макроэкономических трансформаций. Подавляющее число современных моделей нацелены на выявление вероятности банкротства или дефолта компании, в то время как определению эффективности уделяется недостаточно внимания.

Рисунок 4 – Сильные и слабые стороны существующих моделей оценки финансовых рисков

Figure 4 – Strengths and Weaknesses of Existing Financial Risk Assessment Models

Многие модели в качестве показателя эффективности учитывают лишь наличие чистой прибыли на дату оценки. Однако данный подход не может считаться обоснованным особенно в контексте проведения опережающего анализа рисков, предполагающего прогнозную оценку перспектив работы субъекта хозяйствования.

Наиболее распространенным методом оценки рисков в рамках российской экономической среды являются методы коэффициентного анализа. Применение коэффициентных методик позволяет упростить процедуры сбора и обработки данных, а также самого процесса анализа рисков, что, в свою очередь, дает возможность оптимизации расходов компании на проведение аналитических исследований и прогнозирование рисков. Кроме того, данная группа методов учитывает специфику деятельности как отрасли в целом, так и каждой предпринимательской структуры благодаря большому количеству различных показателей. Однако результаты исследования, полученные с использованием данной методики, обладают определенным уровнем погрешности. Таким образом, управленческие решения, принимаемые на основе этих результатов, не всегда могут отвечать требованиям обоснованности и оптимальности, соблюдение которых является базисным условием обеспечения экономической безопасности субъектов хозяйствования.

В связи с этим представляется необходимым применение иных моделей, позволяющих получить более точные результирующие показатели. Максимально точные результаты обеспечивают модели logit- и probit-регрессии. Данные, полученные с помощью этих методов анализа, однозначны и просты в интерпретации. Однако такие методы предполагают высокую сложность расчетных операций, что является одной из причин увеличенных расходов, связанных с проведением аналитических процедур (в том числе повышение профессиональной квалификации сотрудников аналитического отдела, привлечение высококвалифицированных кадров, сторонних аналитических агентств/организаций, сбор и обработка данных и пр.). Кроме того, существующие модели logit- и probit-регрессии требуют адаптации к специфике конкретной отрасли.

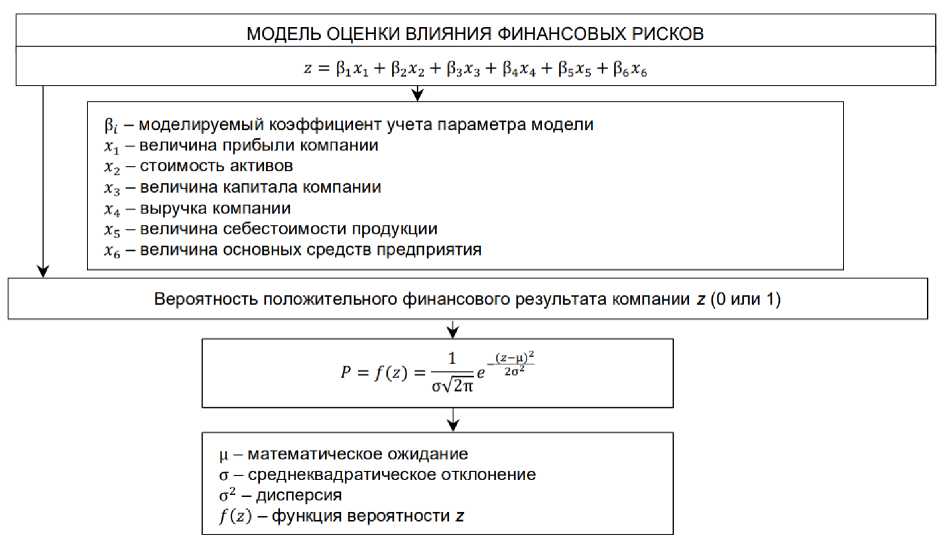

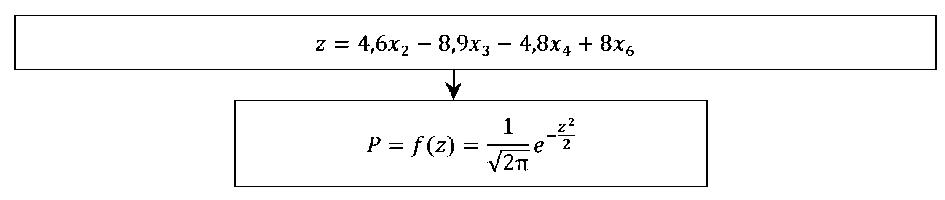

В целях совершенствования методики анализа рисков финансовой направленности в рамках исследования предложена probit-модель оценки рисков. Полученный набор факторов создал базис для построения скоринговой модели оценки влияния финансовых рисков на финансовую результативность субъектов хозяйствования. В основе модели находится методика, изложенная в трудах Э.Р. Шамсутдиновой1. Модель адаптирована для нефтегазовых компаний, занимающихся добычей, переработкой и транспортировкой нефти, газа и нефтепродуктов, соответствует принципам международных стандартов подготовки отчетной информации и международным подходам к оценке рисков COSO ERM.

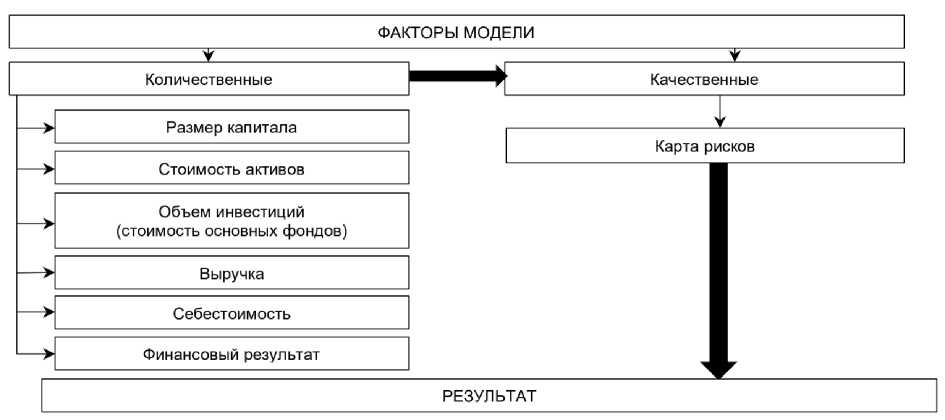

На основе анализа финансовых рисков определена структура факторов для построения модели оценки влияния финансовых рисков на результативность работы субъектов хозяйствования (рисунок 5). Структура построенной в рамках исследования модели приведена на рисунке 6.

Рисунок 5 – Структура факторов для построения многофакторной модели оценки влияния финансовых рисков на экономическую результативность и безопасность субъектов хозяйствования

Figure 5 – The Structure of Factors for Creation a Multifactorial Model for Assessing the Impact of Financial Risks on the Entities’ Economic Efficiency and Entities’ Economic Security

Рисунок 6 – Структура многофакторной модели оценки влияния финансовых рисков на эффективность работы компании

Figure 6 – The Structure of Multifactorial Model for Assessing the Influence of Financial Risks on Entities’ Efficiency

На примере показателей отечественных нефтегазовых предприятий, главными видами деятельности которых являются добыча, транспортировка и переработка нефти, газа, нефте- и газопро-дуктов, проведена апробация модели оценки финансовых рисков. Полученные результаты легли в основу ее калибровки в соответствии со спецификой деятельности анализируемых предприятий. Необходимость последней обусловлена высокой степенью изменчивости рисковых явлений, учитываемых в модели. Поскольку в приведенной методике применяется логистическая регрессия, калибровка заключается в корректировке и обновлении значений весовых коэффициентов β i .

В целях обеспечения репрезентативности результирующих показателей модели на основе финансовых показателей фокус-группы, состоящей из 14 крупнейших отечественных предприятий нефтегазового сектора, построена первоначальная функция (рисунок 7).

Рисунок 7 – Первичное построение модели оценки влияния финансовых рисков на эффективность работы нефтегазовых предприятий

Figure 7 – Initial Construction of a Model for Assessing the Influence of Financial Risks on Oil and Gas Entities’ Efficiency

В основу модели легли средние показатели предприятий за последние 3 года (2020–2022) (таблица 1).

Таблица 1 – Финансовые показатели предприятий фокус-группы за 2020–2022 гг., млрд р.

Table 1 – Financial Indicators of Oil and Gas Companies in Focus Group in 2020–2022, Bil. Rub.

|

Cубъект хозяйствования |

* l |

* 2 |

* 3 |

* 4 |

* 5 |

* 6 |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

АО «Зарубежнефть»1 |

15 |

215 |

164 |

73 |

33 |

4 |

|

ПАО «Татнефть»2 |

128 |

1 377 |

964 |

531 |

365 |

361 |

|

ОАО «Сургутнефтегаз»3 |

61 |

6 677 |

6 156 |

2 333 |

1 654 |

1 643 |

|

ПАО «Газпром»4 |

747 |

24 034 |

16 733 |

7 979 |

4 769 |

14 265 |

|

ПАО «ЛУКОЙЛ»5 |

790 |

2 284 |

1 265 |

2 874 |

1 785 |

5 |

|

ООО «ИНК»6 |

101 |

600 |

503 |

295 |

147 |

422 |

|

ПАО «Газпром нефть»7 |

344 |

5 129 |

2 736 |

2 675 |

2 285 |

3 041 |

|

ПАО «НК “Роснефть”»8 |

603 |

13 139 |

2 563 |

7 594 |

5 626 |

1 450 |

|

ПАО «НОВАТЭК»9 |

318 |

1 411 |

1 167 |

730 |

425 |

3 |

|

ПАО «Транснефть»10 |

129 |

1 117 |

218 |

575 |

500 |

83 |

|

ОАО «НГК “Славнефть”»11 |

0,5 |

186 |

49 |

19 |

17 |

2 |

Продолжение таблицы 1

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

ПАО «НК “РуссНефть”»1 |

8 |

312 |

102 |

275 |

228 |

76 |

|

АО «ННК – Нефтегазхолдинг»2 |

–10 |

98 |

33 |

160 |

146 |

0,36 |

|

ОАО «Томскнефть ВНК»3 |

–6 |

107 |

74 |

87 |

89 |

67 |

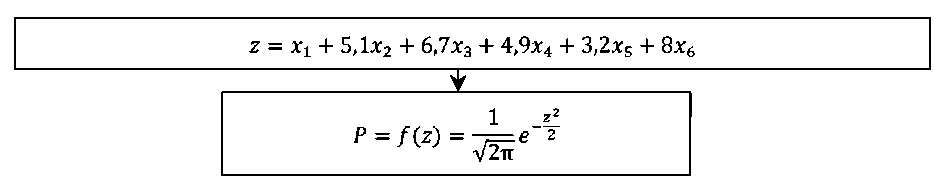

Первичная подстановка данных предприятий показала наличие зависимых переменных, а также незначимых оценок параметров, которые были исключены в целях повышения адекватности методики. Анализ матрицы взаимной корреляции параметров модели позволил сделать вывод о прямой зависимости рентабельности капитала от величины чистой прибыли, а также о высокой корреляции выручки и суммы себестоимости. В связи с этим параметры x 1 и x 5 были исключены.

Наиболее существенными с точки зрения влияния на конечный финансовый результат являются переменные x 2 , x 3 и x 4 , корреляция которых с зависимым фактором составила 98, 81,5 и 70 % соответственно. Дополнительным объясняющим параметром является величина совокупных активов компании x 6 , корреляция которой с зависимой переменной – более 40 %.

Результаты корректировки модели после ее тестирования и калибровки представлены на рисунке 8. Итоговая модель проверена с помощью тестов Вайта и Бреуша – Пагана, результаты которых демонстрируют гомоскедастичность остатков.

Рисунок 8 – Скорректированная модель оценки влияния финансовых рисков на эффективность работы нефтегазовых предприятий

Figure 8 – Adjusted Model for Assessing the Influence of Financial Risks on Oil and Gas Entities’ Efficiency

Модель выдает верную оценку эффективности деятельности предприятий с вероятностью 75 % и может быть признана достоверной. Среди компаний получили наименьшие скоринговые баллы и обладают наибольшим уровнем финансового риска ОАО «НГК “Славнефть”», ПАО «НК “РуссНефть”», АО «ННК – Нефтегазхолдинг», ОАО «Томскнефть ВНК». Минимальным уровнем финансового риска обладают АО «Зарубежнефть», ОАО «Сургутнефтегаз» и ПАО «Газпром», чья отчетность свидетельствует о сохранении положительной динамики финансового результата, величина которого ежегодно сохраняет тенденцию к росту.

Полученные результаты оценки финансовых рисков являются базисом для принятия управленческих решений, направленных на минимизацию возможных угроз и сохранение экономической безопасности. При этом выбор того или иного набора решений обусловлен уровнем влияния рисковых событий, присущих предприятию.

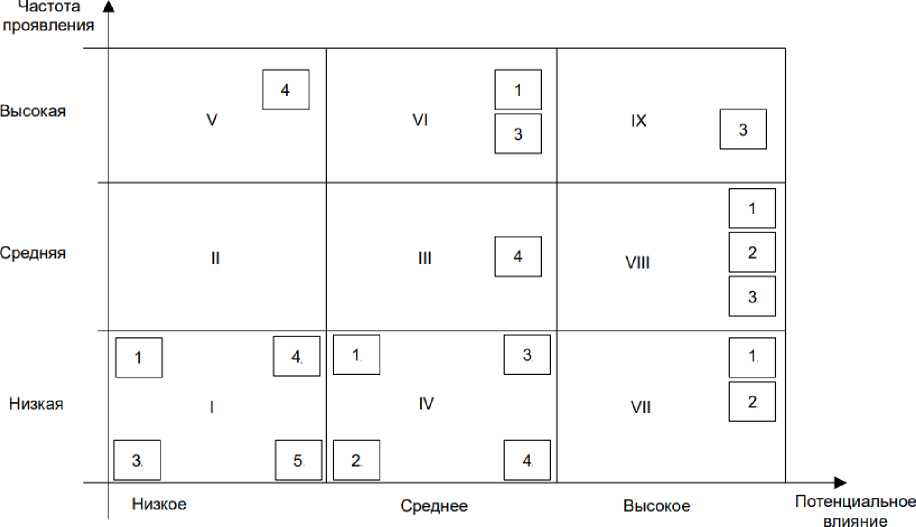

Построение карты рисков позволяет ранжировать риски по уровню их значимости, оптимизируя тем самым процесс принятия решений. В связи с этим в рамках исследования на основании данных корпоративной отчетности субъектов хозяйствования проведено ранжирование финансовых рисков нефтегазовых предприятий с точки зрения вероятности их наступления, а также с позиции возможных потерь в результате реализации рискового события. Сформирована карта рисков (рисунок 9).

При этом в целях определения потенциальных потерь в рамках исследования применяются следующие пороговые значения:

-

– x ≤ 1 % – риски с низким потенциальным воздействием;

-

– 1 % ≤ x ≤ 10 % – риски со средним значением потенциального влияния;

-

– x ≥ 10 % – риски, характеризующиеся высоким уровнем потенциального влияния.

Инвестиционный риск

Валютный риск

Рыночный риск

Риск генерирования недостаточных денежных потоков

Прочие риски

Рисунок 9 – Карта финансовых рисков субъектов хозяйствования нефтегазового сектора

Figure 9 – Financial Risk Map for Oil and Gas Entities

Частота появления рискового события определяется временными интервалами мониторинга риска1:

-

– ежедневно – высокочастотные;

-

– ежемесячно – риски со средней частотой проявления;

-

– ежеквартально и реже – низкочастотные риски.

Таким образом, процессы глобализации, санкционная политика, усложнение политических отношений с другими государствами, усиление влияния социоэкономических факторов актуализируют проблему построения эффективного механизма обеспечения экономической безопасности предприятий. Возрастает важность прогнозирования и оценки различных рисков и угроз финансового характера в целях осуществления эффективного управления деятельностью субъектов хозяйствования.

Предложенная в рамках исследования скоринговая модель позволяет осуществить комплексную оценку финансового риска. Результаты анализа корпоративной отчетности ведущих отечественных нефтегазовых предприятий дают возможность провести апробацию и калибровку модели, определив ее конечный вид и весовые коэффициенты параметров. Результаты анализа финансовых рисков приводят к выводу о справедливости построенной модели и ее высокой достоверности.

Регулярный мониторинг финансовых угроз позволяет частично элиминировать последствия негативного влияния вероятных рисковых событий, а также выступает в качестве одного из факторов укрепления территориальной и национальной экономической безопасности.

Список литературы Развитие методики оценки финансовых рисков как фактор обеспечения экономической безопасности предприятий

- Князева Е.Г., Парусимова Н.И. К вопросу о методах управления банковскими рисками в контексте Базельских соглашений // Фундаментальные исследования. 2015. № 3. С. 173-180. EDN: TNIQWL

- Немчинская Н.А., Пасько Е.А. Система управления рисками и принципы ее построения в организациях корпоративного типа // Экономика и социум. 2022. № 2-1 (93). С. 608-615. EDN: HGFVWM

- Слепухина Ю.Э., Долгих Ю.А., Марфицына М.С. Риски финансовых инноваций: анализ понятийного аппарата, дефиниция и классификация // Управление риском. 2020. № 2 (94). С. 3-11. EDN: UYUWFQ

- Хоминич И.П. Риски финансовых рынков: угрозы и методы защиты от них обзор научно-практической конференции в рамках XV Всероссийского фестиваля науки - 2020 в РЭУ им. Г.В. Плеханова // Банковские услуги. 2020. № 10. С. 22-30. DOI: 10.36992/2075-1915_2020_10_22 EDN: JHLFAW

- Юзвович Л.И., Львова М.И. Финансовая безопасность в Свердловской области // Естественно-гуманитарные исследования. 2023. № 3 (47). С. 375-380. EDN: RQVCYB