Развитие программ выдачи кредитов на образование

Автор: Балашев Н.Б., Одинокова Д.В.

Журнал: Международный журнал гуманитарных и естественных наук @intjournal

Рубрика: Экономические науки

Статья в выпуске: 4-2 (31), 2019 года.

Бесплатный доступ

В статье рассматривается динамика кредитования образовательных услуг, приводится сравнительная характеристика программ, направленных на выдачу кредитов на получение образования различными банками России. Представлена история развития программ выдачи кредитов на образование. В статье анализируются проблемы образовательного кредита, а также спроса на него в 2018 году. Дается описание самой выгодной программы кредитования, предоставляемой «Сбербанком» России.

Государственная программа, государственное субсидирование, кредитование, образование, образовательный кредит

Короткий адрес: https://sciup.org/170190560

IDR: 170190560 | DOI: 10.24411/2500-1000-2019-10768

Текст научной статьи Развитие программ выдачи кредитов на образование

Одной из актуальнейших тем в наше время является развитие программ выдачи образовательных кредитов, так как количество бюджетных мест в ВУЗах страны с каждым годом уменьшается, а стоимость обучения растет.

Абитуриентам необходимо знать о том, какие возможности им может предоставить государство, чтобы получить качественную образовательную услугу.

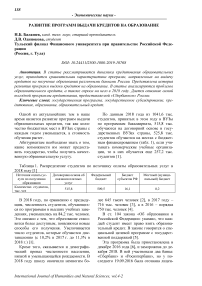

По данным 2018 года из 1041,6 тыс. студентов, принятых в этом году в ВУЗы по программам бакалавриата, 515,8 тыс. обучаются на договорной основе в государственных ВУЗах страны, 525,8 тыс. студентов обучаются на местах с бюджетным финансированием (табл. 1), если учитывать коммерческие учебные организации, то в них обучается еще 257,2 тыс. студентов [1].

Таблица 1. Распределение студентов по источнику оплаты образовательных услуг в 2018 году [1]

|

Источник оплаты услуги по получению образования |

Договорная основа об оказании платных услуг |

Федеральный бюджет |

Бюджет субъектов РФ |

Местный (муниципальный) бюджет |

|

Количество студентов, тыс. чел |

515,8 |

509,5 |

16,1 |

0,2 |

В 2018 году, по сравнению с предыдущим, численность студентов, обучающихся по программам в высших учебных заведениях, уменьшилась на 84,2 тыс. человек. Это связано с тем, что образование становится более доступным, появляются новые способы его получения. Увеличивается число студентов, которые обучаются дистанционно (с 10,2% в 2017 г. до 11,3% в 2018 г.) [1].

Кроме того, сказывается и демографический провал численности населения, низкой и уменьшающейся рождаемости. В 2018 году школу окончили немногим бо- лее 645 тысяч человек [2], в 2017 году – 716 тыс. человек [3], а в 2016 – порядка 750 тыс. человек [4].

В ст. 104 закона «Об образовании в Российской Федерации» указано, что каждый студент имеет право взять образовательный кредит. В законе говорится о специальной целевой программе с государственной поддержкой [5].

Эта программа была приостановлена в декабре 2016 года [6], и заморожена до декабря 2018. В ней участвовали два банка: «Сбербанк» и «Росинтербанк», но у последнего 19.09.2016 была отозвана лицен- зия на осуществление банковской деятельности. Перерыв был необходим для согласования правил кредитования с постановлением Правительства № 702 от 20 июля 2016 года «О применении базовых индикаторов при расчете параметров субсидирования процентной ставки за счет средств федерального бюджета по кредитам...» [5].

После возобновления программы в декабре 2018 года в группу потенциальных заемщиков попали только студенты крупнейших российских университетов и некоторых техникумов, выпускники которых по окончании обучения устраиваются на хорошо оплачиваемую работу и смогут выплатить кредит.

Постановлением Правительства РФ от 26 февраля 2018 года №197«Об утверждении Правил предоставления государственной поддержки образовательного кредита» были утверждены новые условия выдачи образовательных кредитов [5].

Схема получения кредита на образование: банк заключает договор с ВУЗом и выдает кредит его студентам. Оговоренная в договоре сумма кладется на особый счет с последующим перечислением на счет учебного заведения.

Транш уходит раз в семестр, после подтверждения, что студент успешно сдал сессию.

Выплачивая кредит после окончания учебы, заемщики могут получить налоговый вычет: для этого надо официально работать и платить подоходный налог.

Данную программу кредитования студентов поддерживает государство. Им субсидируется 3/4 ключевой ставки.

Если выпускник по объективным причинам не сможет вернуть кредит банку, это сделает за него государство в пределах 20% задолженности [7, 8].

Таблица 2. Сравнительная характеристика программ кредитования на образование в коммерческих банках в 2019 году

|

Банк |

Срок |

Сумма, руб. |

Процентная ставка, % |

|

Европа банк |

6-36 месяцев |

5000-1 млн |

18,4 |

|

CitiBank |

1-5 лет |

100000 -1 млн |

индивидуальный расчет |

|

УБРиР |

3,5 и 7 лет |

50000 - 200000 |

от 11 |

|

Запсибкомбанк |

6 месяцев – 5 лет |

100000 – 5 млн |

11,5 |

|

Alfa-bank |

1 - 5 лет |

50000 – 3 млн |

11,99 |

|

Райффайзен банк |

13 месяцев – 5 лет |

90000 – 2 млн |

от 10,99 |

|

Почта банк |

1 – 6 лет |

5000 – 2 млн |

9,9 |

|

Сбербанк |

Срок обучения+ 10 лет после окончания |

До 100% стоимости обучения |

7,5 (3/4 субсидируется государством) |

На данный момент многие коммерческие банки имеют свои собственные программы по выдаче кредитов на получение образования, но их процентные ставки слишком велики (табл.2). Самым невыгодным является кредит в «Европа банке» из-за высокой процентной ставки и короткого срока действия кредита. Наиболее выгодное кредитование в «Райффайзен банке» и «Почтабанке» с самыми низкими процентными ставками и сроком равным средней продолжительности обучения [9, 10].

Более выгодным является кредит от «Сбербанка», так как имеет не только самую низкую процентную ставку, но и субсидирование ее на 3/4 государством.

Срок погашения кредита равен 10 годам после окончания учёбы. Залога для получения образовательного кредита в Сбербанке не требуется.

Образовательный кредит в «Сбербанке» России имеет льготный период погашения. Он заключается в том, что:

– предоставляется возможность пользоваться отсрочкой по выплате основного займа на весь период обучения;

– на протяжении первого года учёбы, можно выплатить 60% от полной суммы по процентной ставке к займу;

– на протяжении второго года обучения – 40%.

К перечню основных требований к заемщику относится: российское гражданство – обязательно; возраст более 14 лет; статус студента.

Если потенциальному клиенту ещё нет 18 лет, присутствовать при оформлении кредита должны его родители либо опекуны. Также предварительно нужно подписать контракт с вузом. В документе должно быть указано, что обучение проводится на платной основе и указывается реальный размер стоимости [11, 12].

В 2016 году Сбербанком было выдано 7500 кредитов. На данный момент более 9 тысяч студентов обучаются за счет кредитования образования. В 2016 году общая сумма выданных кредитов на образование превысила выплаты 2015 года и сумму выплат с 2007-2012 гг. в 2 раза.

После двух лет паузы правительство готово возобновить государственную поддержку по новым образовательным кредитам. В бюджете 2019 года на эти цели заложены 128,9 млн рублей [13].

Выдача кредитов по образовательным программам требует дальнейшего развития, т.к. является одним из способов, помогающих студенту получить высшее образование в условиях дефицита собственных средств, а впоследствии самостоятельно оплатить его.

Список литературы Развитие программ выдачи кредитов на образование

- Отдельные показатели статистики образования по данным Министерства просвещения Российской Федерации, Министерства науки и высшего образования Российской Федерации; на начало учебного года. Росстат [Электронный ресурс]: http://www.gks.ru/bgd/regl/b18_01/IssWWW.exe/Stg/d12/3-5.doc

- Более 645 тыс. человек отпразднуют выпускные в этом году. ТАСС [Электронный ресурс]: https://tass.ru/obschestvo/5317167

- Количество выпускников школ за 12 лет сократилось вдвое. МК RU [Электронный ресурс]: https://www.mk.ru/social/2017/08/08/kolichestvo-vypusknikov-shkol-za-12-let-sokratilos-vdvoe.html

- Последний звонок 2016: какого числа в Москве? Рейтинг новостей TOPNEWS[Электронный ресурс]: http://www.topnews.ru/news_id_89358.html

- Постановление Правительства № 702 от 20.07.2016 года «О применении базовых индикаторов при расчете параметров субсидирования процентной ставки за счет средств федерального бюджета по кредитам..» Консультант [Электронный ресурс]: https://www.consultant.ru/document/cons_doc_LAW_140174/9e447b1a42e7e331c48e21e104f4806a093f918