Развитие регионального налогообложения на примере Краснодарского края

Автор: Тюнина О.С., Жигалко Е.С.

Журнал: Экономика и социум @ekonomika-socium

Статья в выпуске: 12-2 (31), 2016 года.

Бесплатный доступ

В данной статье рассматривается значение регионального налогообложения для российской экономики в целом, так и на примере его влияния на экономику Краснодарского края. Проведен анализ динамики налоговых поступлений в бюджет Краснодарского края по всем видам региональных налогов, а также динамика задолженности в бюджет Краснодарского края по данным платежам за период с 2013-2015 гг. Выявляются основные проблемы регионального налогообложения в целом, так и по отдельным видам налогов. А также определяются возможные пути совершенствования регионального налогообложения.

Налог, налогообложение, региональные налоги, налоговая система, транспортный налог, налог на имущество организаций, налог на игорный бизнес

Короткий адрес: https://sciup.org/140117401

IDR: 140117401

Текст научной статьи Развитие регионального налогообложения на примере Краснодарского края

В современных экономических реалиях наиболее важным рычагом, регулирующий финансовые поступления в региональные бюджеты Российской Федерации, являются именно региональные налоги. Они призваны обеспечивать субъекты Российской федерации финансовыми ресурсами, необходимыми для решения важнейших социально-экономических задач. С помощью таких инструментов, как налоги, льготы, а также финансовые санкции, которые являются неотделимой частью системы налогообложения, руководство регионов может воздействовать на экономическое поведение организаций, при этом стремясь создать равные и оптимальные условия всем участникам общественного воспроизводства.

Региональными налогами называют налоги, которые устанавливаются Налоговым кодексом Российской Федерации (далее – НК РФ) и вводятся в действие законами субъектов Российской Федерации. Они являются общеобязательными к уплате на территории соответствующих субъектов Российской Федерации [1].

На рисунке 1 представлены виды региональных налогов в Российской Федерации.

Рисунок 1 – Региональные налоги в соответствии со статьей 14 НК РФ

Субъекты Российской Федерации определяют налоговые ставки, порядок и сроки уплаты налогов, а также налоговые льготы для их применения.

Подробно рассмотрим поступления региональных налогов в бюджет Краснодарского края по данным УФНС России по Краснодарскому краю за 2013-2015 гг. (таблица 1).

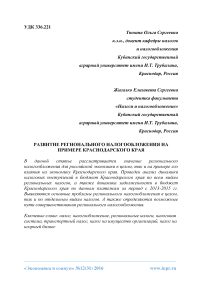

За исследуемый период 2013-2015 гг. суммы поступивших региональных налогов в бюджет выросли менее чем на четверть, а именно на 16,47 %. Важно отметить, что поступления с каждым годом увеличивались. Никаких колебаний не наблюдалось. Так в 2013 году поступления по региональным налогам составили 22 593 332 тыс. рублей, в 2014 году 24 928 570 тыс. рублей, а в 2015 году 29 036 221 тыс. рублей.

Таблица 1 – Структура поступлений региональных налогов в бюджет Краснодарского края по видам по материалам УФНС России по Краснодарскому краю

|

Показатель |

2013 г. тыс. руб. |

2014 г. тыс. руб. |

2015 г. тыс. руб. |

2015 г в % к |

|

|

2013 г. |

2014 г. |

||||

|

Всего поступило, |

22 593 332 |

24 928 570 |

29 036 221 |

128,51 |

116,47 |

|

в т.ч. в % |

100 |

100 |

100 |

Х |

Х |

|

Транспортный налог, |

4 571 737 |

4 937 800 |

6 025 610 |

131,81 |

122,03 |

|

в т.ч. в %: |

20,23 |

19,81 |

20,75 |

Х |

Х |

|

Налог на игорный бизнес, |

157 507 |

188 033 |

229 603 |

145,77 |

122,11 |

|

в т.ч. в %: |

0,69 |

0,75 |

0,79 |

Х |

Х |

|

Налог на имущество организаций, |

17 864 088 |

19 802 737 |

22 781 008 |

127,52 |

115,03 |

|

в т.ч. в %: |

79,08 |

79,44 |

78,46 |

Х |

Х |

Наибольшую долю в поступлениях среди региональных налогов имеет налог на имущество организаций (ежегодно более 78%), который имел тенденцию к увеличению за исследуемый период на 22,11%. В 2013 году поступило по данному налогу 17 864 088 тыс. рублей, в 2014 году 19 802 737 тыс. рублей, а в 2015 году поступления составили 22 781 008 тыс. рублей [8].

Вторым по поступлениям, среди региональных налогов является транспортный налог, выросший за исследуемый период также практически на четверть. Его доли за исследуемый период колебалась в районе 20%. Так, если в 2013 году в бюджет поступило 4 571 737 тыс. рублей, то в 2015 году 6 025 610 тыс. рублей. Рост поступлений по транспортному налогу, можно объяснить увеличением количества зарегистрированных транспортных средств, признаваемых объектом обложения по данному налогу, на территории Краснодарского края.

Наименьшую долю в поступлениях среди региональных налогов, менее 1%, имеет налог на игорный бизнес. Это обуславливается тем, что обложению подлежит только определенный участок территории, а именно игорная зона «Азов Сити». Ежегодно поступления по данному платежу составляют менее 230 000 тыс. рублей. Так, в 2013 году поступило 157 507 тыс. рублей, в 2014 году 188 033 тыс. рублей, а в 2015 году 229 603 тыс. рублей.

Более наглядно мы можем проследить данную динамику на рисунке 2

□ 2013г. 2014г. Q2015r.

Рисунок 2 - Динамика поступлений в бюджет Краснодарского края по региональным налогам за 2013-2015 гг.

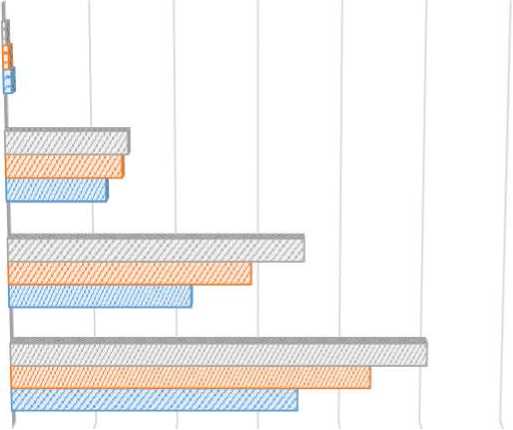

Помимо постоянных поступлений по налогам и сборам, ежегодно перед бюджетами всех уровней имеется задолженность. Рассмотрим таблицу 2 и проанализируем задолженность по региональным налогам и сборам за период 2013-2015 гг.

По региональным налогам задолженность по налогам и сборам в сумме увеличилась более чем на 60%. Важно отметить, что в общей доле задолженности по налогам и сборам, задолженность по региональным налогам составляет ежегодно в среднем 10-15%, причем идет тенденция к снижению доли.

Интересно, что среди региональных налогов ежегодно уменьшается задолженность по налогу на игорный бизнес, что является положительной тенденции и говорит о хорошем уровне работы налоговых органов, ведущих контроль над игорной зоной «Азов-Сити». За исследуемый период задолженность снизилась более чем в 2 раза.

Таблица 2 — Анализ задолженности по региональным налогам и сборам в бюджет Краснодарского края по УФНС России по Краснодарскому краю.

|

Показатель |

2013 г. тыс. руб. |

2014 г. тыс. руб. |

2015 г. тыс. руб. |

2015 г в % к |

|

|

2013 г. |

2014 г. |

||||

|

По региональным налогам всего |

3 480 644 |

4 365 684 |

5 050 640 |

145,11 |

115,68 |

|

По транспортному налогу |

2 194 045 |

2 917 000 |

3 554 486 |

162,01 |

121,85 |

|

По налогу на игорный бизнес |

94 870 |

68 926 |

41 911 |

44,17 |

60,81 |

|

По налогу на имущество организаций |

1 191 729 |

1 379 758 |

1 454 243 |

122,02 |

105,39 |

Транспортный налог, как и налог на имущество организаций, соответственно имеют тенденцию к увеличению задолженности. Так по транспортному налогу задолженность за 2013-2015 гг. выросла практически на 62% (2013 год – 2 194 045 тыс. рублей, 2015 год – 3 554 486 тыс. рублей).

Задолженность по налогу на имущество организаций за исследуемый период возросла на 22,02 % [8].

Рост задолженности связан в первую очередь с упадком уровня налоговой культуры среди налогоплательщиков, а именно:

-

— уклонение налогоплательщиков от налоговых обязательств;

-

— налогоплательщики-эмигранты, ставшие на учет из налоговых органов других регионов имеющие непогашенные задолженности;

-

— итоги контрольной деятельности налоговых органов Краснодарского края в целом, в ходе которых произведены дополнительные начисления по налогам и сборам.

Наглядно данную динамику мы можем увидеть на рисунке 3

Налог на имущество организаций

□ 2015г. О2014г. О2013г.

Налог на игорный бизнес

Транспортный налог

Региональные налоги всего

О 1 000 000 2 000 000 3 000 000 4 000 000 5 000 000 6 000 000

Рисунок 3 – Динамика изменения размера задолженности по региональным

налогам в бюджет Краснодарского края за 2013-2015 гг.

Для ликвидации всех имеющихся недочетов регионального налогообложения, предлагается принять законопроект, касающийся развития бюджетного федерализма в Российской Федерации, который значительно увеличит роль собственных доходов в бюджеты субъектов Российской Федерации, в том числе - налогов, а именно создаст условия для постепенного перехода к формированию доходов бюджетов каждого уровня преимущественно за счет собственных налогов.

Чтобы это осуществить, необходимо выполнить следующее:

-

1. расширение налоговых полномочий органов власти субъектов, а также органов местного самоуправления при единовременном предупреждении и предотвращении недобросовестной налоговой конкуренции, и обеспечении единого, централизованного налогового пространства;

-

2. закрепление законным путем основных доходных источников (собственные налоги, отчисления от налоговых поступлений) за бюджетами субъектов Российской Федерации на долгосрочной, а в перспективе и вовсе на постоянной основе в соответствии с установленным разграничением расходных полномочий и обязательств;

-

3. сокращение масштабов разделения поступлений по налогам и сборам между уровнями бюджетной системы Российской Федерации;

-

4. отказ от практики централизации поступлений по региональным налогам в федеральный бюджет;

-

5. обеспечение уплаты налогов, поступающих в бюджеты субъектов Российской Федерации, по месту фактической деятельности организаций.

Ниже опишем предложения по модернизации каждого налога в отдельности.

Для налога на имущество организаций, с целью избегания двойного налогообложения следует изменить представление о налогооблагаемых объектах, а именно рассматривать транспортные средства, используемые для осуществления основного вида деятельности, только как объекты обложения налогом на имущество организаций, а прочие транспортные средства как объекты обложения транспортным налогом.

Помимо всего прочего возможно применить и иной способ, более рациональный с государственной точки зрения, поскольку данный способ позволит сохранить объем поступлений в бюджет, а именно установить льготный режим налогообложения транспорта, который непосредственно участвует в основной деятельности организаций.

Касательно решения проблемы с высокотехнологичными и дорогостоящими машинами и оборудованием предлагается следующее:

-

- введение льготных ставок налогообложения для такого вида имущества;

-

- введение таких налоговых вычетов, как в размере стоимости приобретенного высокотехнологичного имущества, но не более определенной суммы;

-

- введение на строго установленный срок налоговые каникулы при приобретении, а также в введении в эксплуатацию подобного имущества на сумму, превышающую регламентированную законодательством величину;

-

- создание условий для предоставления налогового кредита.

Касательно налога на игорный бизнес важно отметить, что начало деятельности игорной зоны, а именно там в настоящее время сконцентрированы плательщики налога на игорный бизнес, сопровождается разработкой мероприятий по выявлению и пресечению фактов осуществления незаконной игорной деятельности и своевременном информировании о выявленных фактах уполномоченные органы.

Развитие игорных зон необходимо пересматривать на законодательном уровне, необходимо переучесть расположение, источники финансирования игорных зон, а также развитие инфраструктуры с целью дальнейшего привлечения инвесторов и создания спроса среди игроков. Поэтому необходимо исключить следующее:

-

- бесконечная проверка потенциальных местоположений нелегальных заведений;

-

- контроль лотерейной деятельности;

-

- недопущение переквалификации в моментальные лотереи

игровых автоматов;

-

- запрет доступа в Интернет-ресурсы, а именно онлайн-казино (включая, иностранные ресурсы).

Также необходимо использование зарубежного опыта игорного налогообложения, ведь отечественный налог является сравнительно молодым. К примеру, возможна практика с использование ограниченных лицензий (Restricted Gaming License). Подобные лицензии выдаются операторам, которые имеют не более 15 игровых автоматов. При наличии такой лицензии запрещено устанавливать игровые столы и организовывать, и проводить любые виды игр. Владельцы этих лицензий – это, зачастую, владельцы небольших ресторанов, баров и развлекательных центров. Любые вопросы, связанные с ограниченными лицензиями, решает исключительно специальная комиссия по азартным играм. Данная практика применяется в США [3].

И в конце особое внимание, хотелось бы уделить совершенствованию транспортного налога.

Уже очень долгое время стоит вопрос: «Что же будет с транспортным налогом дальше?»

У чиновников нет единого мнения о том, что делать с этим платежом. Одной из перспектив развития является отказ от транспортного налога в пользу акцизов, а именно акцизов на нефтепродукты, т.е. увеличить их. Эта перспектива обсуждалась на встрече В.В. Путина с руководителями парламентских фракций, которая прошла 30 ноября 2012 года в Ново-Огареве [2].

По мнению Президента Российской Федерации, В.В. Путина, это достаточно чувствительный вопрос. Нужно стремиться, чтобы все перевести в акциз и уходить от транспортного налога.

«Нужно в этом направлении двигаться - сколько едешь, столько платишь», - упомянул В.В. Путин на одной из встреч с руководством думских фракций еще в 2012 году [2].

По просьбам глав субъектов Российской Федерации от транспортного налога не отказались, поскольку доходы от него поступают в региональные бюджеты, а в свою очередь сборы от акцизов в различных регионах неравномерны.

Госдума в октябре 2012 года предложила правительству РФ рассмотреть возможность дополнительной индексации акцизов на нефтепродукты, направленные в Федеральный дорожный фонд Российской Федерации и дорожные фонды субъектов Российской Федерации, начиная с 2015 года. Однако, на деле все осталось без изменения [2].

Первой перспективой является введение дифференцированных ставок транспортного налога, которые будут зависеть от экологического класса автомобилей. Современные автомобили с мощными двигателями, которые отвечают стандартам «Евро-4», выбрасывают намного меньше вредных газов, в частности углекислый газ, чем старые маломощные автомобилями с карбюраторами. Соответствие экологическому стандарту в данной ситуации должно быть внесено в технические паспорта автомобилей. Размер налога будет регулироваться системой коэффициентов, применяемых к базовой ставке в зависимости от экологического класса автомобиля. Для самых «грязных» автомобилей ниже «Евро-2» предлагается установить наивысший коэффициент и далее идти на уменьшение [6].

С помощью такой системы также возможно экономическое стимулирование соотечественников к приобретению автотранспортных средств более высокого экологического класса. Данная мера, как предполагается, должна ускорить процесс переход автовладельцев на более экологичный транспорт.

Второй перспективой является возможность создание и введение прогрессивной шкалы ставок, подобно той, которая применяется для взимания подоходного налога (НДФЛ) во многих странах мира. За основу берутся постоянные величины 100, 125, 150, 200 л. с. и т. п., а расчет ведется по принципу применения определенной ставки только для величины показателя, превышающей границу диапазона.

Например, за автомобиль мощностью, 154 л.с. будет взиматься налог по формуле:

(100-0)*S1+(125-100)*S2+(150-125)*S3+(154-150)*S4, где: S1, S2, S3, S4 — ставки налога для мощности двигателя до 100 л.с., свыше 100 до 125 л.с., свыше 125 до 150 л.с и свыше 150 л.с. соответственно.

В связи с этим, в дальнейшем будет осуществляться плавный переход от одной категории к другой, что позволит исключить пограничные ситуации.

Другой перспективой мы рассматриваем внесение поправок в Налоговый Кодекс, закрепляющих положения, что более 90% поступлений по транспортному налогу должны направляться на развитие автомобильных дорог, строительство отдельных магистралей для большегрузного транспорта, который сильно разрушает дорожное покрытие, особенно в летний период. Также ужесточение контроля за расходами бюджетных средств на ремонт и реконструкцию дорожной инфраструктуры [5].

Следующей перспективой, которая может решить ряд проблем, таких как высокий уровень пробок в крупных городах, загрязнение атмосферы вредными выбросами, может являться стимулирование обновление автопарка. Ведь в Российской Федерации нет дифференциации налоговых ставок между автомобилями старыми и новыми, которые загрязняют атмосферу гораздо меньше. Также старые автомобили создают аварийную ситуацию на дорогах.

Можно ввести нарастающий коэффициент, начиная с 10-летнего возраста отечественного транспортного средства и 15-летнего возраста иностранного транспортного средства. По данным «Автостата», в Российской Федерации лишь 28% легковых автомобилей находятся в эксплуатации меньше пяти лет. Доля автомобилей старше 10 лет почти 50%, причем в Европе этот показатель обычно на уровне 30%. Использование нарастающего коэффициента может значительно увеличить объем доходов бюджета от сбора налога, а также частично вынудит автовладельцев обновлять свои транспортные средства [9].

Пятой перспективой является проведение более рациональной, эффективной налоговой политики, усиление работы в области налогового администрирования, а также деятельность по информированию налогоплательщиков, направленная на разъяснение порядка исчисления и уплаты транспортного налога.

Последней перспективой может быть введение коэффициента в зависимости от массы транспортного средства. Следует отметить, что корректирующий коэффициент (таблица 3) используется вместе с основной ставкой транспортного налога, размер которой определяется в зависимости от субъекта Российской Федерации. Увеличение налоговой планки в зависимости от массы должно решить проблему пробок в крупных городах. Данное действие будет стимулировать потребителей приобретать более компактные автомобили, которые, меньше загрязняют атмосферу, оптимизируют ситуацию с пробками и парковками [5].

К примеру, автомобиль HYUNDAI ELANTRA 2016 года выпуска, с мощностью двигателя 128 л.с., снаряженной массой 1325 кг, зарегистрированный в Краснодарском крае, будет облагаться следующим образом:

128 л.с.*25 руб.*1,1 = 3520 руб.

Тогда как по действующей ставке – 128 л.с.*25 руб. = 3200 руб.

Таблица 3 – Шкала «Корректирующего коэффициента в соответствие с массой транспортного средства»

|

Снаряженная масса транспортного средства, кг* |

Корректирующий коэффициент |

|

до 1000 |

1 |

|

от 1000 до 1250 |

1,05 |

|

от 1250 до 1500 |

1,1 |

|

от 1500 до 1750 |

1,15 |

|

от 1750 до 2000 |

1,2 |

|

от 2000 и выше |

1,3 |

Или автомобиль MITSUBISHI PAJERO 2016 года выпуска, с мощностью двигателя 222 л.с. и снаряженной массой 1950 кг, зарегистрированный в Краснодарском крае, будет облагаться следующим образом:

222 л.с.*75 руб.*1,2 = 19980 руб.

Тогда как по действующей ставке – 222 л.с.*75 руб. = 16650 руб.

Данное предложение позволит увеличить бюджет, так как экономика в настоящее время не стабильна. Однако существует противоречие данного предложения в силу увеличения налоговой нагрузки на физические лица.

Несмотря на все перспективы, рассмотренные выше, особое внимание хотелось бы уделить перспективе отмены транспортного налога и замены его на экологический налог, как в ряде зарубежных стран. Данное нововведение означает, что с владельцев автомобилей будет взиматься налог исходя из выбросов углекислого газа.

Важно отметить, что в ходе исследования, были предложены способы совершенствования для всей системы регионального налогообложения, как единого целого, так и для каждого из региональных налогов, как самостоятельного источника пополнения бюджета.

Список литературы Развитие регионального налогообложения на примере Краснодарского края

- Налоговый кодекс Российской Федерации (Части 1 и 2): Официальный текст. -М.: Издательство ЭЛИТ, 2016. -792 с.

- О налоге на имущество организаций. Закон Краснодарского края от 19.11.2003 N 620-КЗ.

- О транспортном налоге на территории Краснодарского края. Закон Краснодарского края от 19.11.2003 г. N 2614-КЗ.

- О налоге на игорный бизнес. Закон Краснодарского края от 30.11.2011 г. N 2372-КЗ.

- Парыгина В.А. Спорные вопросы порядка установления региональных налогов//Налоги. 2014. -№ 8. -135 с.

- Гущин Д.С., Сацукевич В.А., «Перспективы реформирования транспортного налога на современном этапе развития Российской Федерации» - -, сборник тезисов работ участников XI Всероссийского молодежного фестиваля Меня оценят в XXI веке, 2014. -332 с.

- Консультант плюс. -. -Режим доступа: http://www.consultant.ru/

- Федеральная налоговая служба. -. -Режим доступа: http://www.nalog.ru/