Развитие венчурного инвестирования в РФ: проблемы и решения

Автор: Тугушев Т.Я.

Журнал: Международный журнал гуманитарных и естественных наук @intjournal

Рубрика: Экономические науки

Статья в выпуске: 7-2 (34), 2019 года.

Бесплатный доступ

В данной статье проводится анализ проблем венчурного финансирования инновационных проектов в России на региональном и отраслевом уровнях. Автор предлагает рекомендации для совершенствования механизма венчурного финансирования инновационных проектов с применением инструментов прямых и косвенных методов стимулирования.

Венчурные инвестиции, венчурный фонд, финансовые инструменты, инновационные проекты, венчурное финансирование в регионах, венчурные инвестиции в отраслях

Короткий адрес: https://sciup.org/170186561

IDR: 170186561 | DOI: 10.24411/2500-1000-2019-11426

Текст научной статьи Развитие венчурного инвестирования в РФ: проблемы и решения

В современных условиях рыночной экономики одним из приоритетных направлений государственной политики является развитие инновационной деятельности, а именно рынка венчурных инвестиций в России, который на протяжении трех лет демонстрирует стабильную ситуацию как по числу заключенных сделок между инвесторами, так и по объему фи- нансируемых венчурных инвестиций. При этом каждый год растет количество новых венчурных фондов, что положительно влияет на инновационную индустрию в стране.

Проанализируем, какой из этапов венчурного инвестирования является наиболее привлекательным для потенциальных инвесторов (рис. 1).

Рис. 1. Объемы венчурных инвестиций по стадиям за 2014-2018 гг [1]

Ситуация на рынке венчурного капитала кардинально изменилась. За исследуемый период объем венчурных инвестиций на посевной и начальных стадиях инновационных проектов снизился на 18%. На 23% с 2014 по 2018 гг. сократились и объемы венчурных инвестиций на ранних стадиях. Указанная тенденция отрицательно сказывается, в первую очередь, на развитии малого инновационного предпринима- тельства, что особенно актуально в условиях формирования инновационной модели развития российской экономики [2]. При этом объем венчурных инвестиций на стадии расширения за 2014-2017 года вырос почти в 4 раза, на конец 2018 года – 75,1%. Следовательно, увеличение объема инвестиций на более зрелом этапе, говорит о том, что венчурные инвесторы стремятся вложить свои денежные средства макси- мально эффективно с наименьшим уровнем риска, так как на данной стадии развития компания становится наиболее устойчивой, объем производства и продаж заметно возрастает.

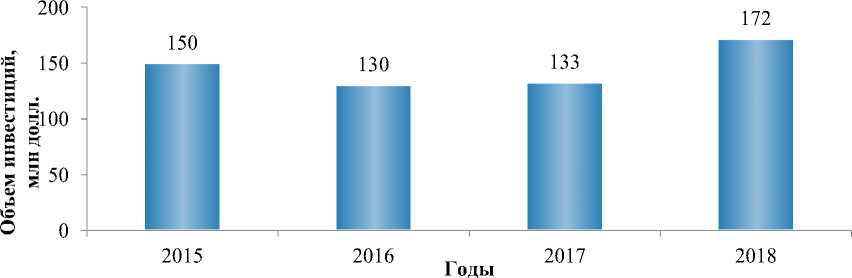

Согласно статистическим данным Российской ассоциации венчурного инвестирования совокупный объем вложений прямых и венчурных инвестиций в России на 2018 год составил 863 млн. долл. США, при этом число заключенных сделок – 203 [1]. Объем венчурных инвестиций в 2016 г. достигал уровня в 130 млн долл., при этом количество сделок в 2016 году было совершено больше, чем в предыдущем году. В 2017 году объем вложенных венчурных инвестиций повысился на 3 миллиона долларов по сравнению с предыдущим годом и составил 133 млн долл., при этом количество сделок уменьшилось до 181. Число инвестиций в 2018 году незначительно выросло, до 185 сделок в год, однако, объем вложенных инвестиций в венчурный бизнес вырос сильнее, до уровня в 172 млн долл., что составило почти 30% рост, что можно увидеть на рисунке 2. Это говорит, что после снижения инвестиционной активности на фоне предыдущих лет, наблюдается стабилизация и рост объема инвестиций в последующие года на рынке венчурного финансирования.

Рис. 2. Объем венчурных инвестиций за 2015-2018 гг. [1]

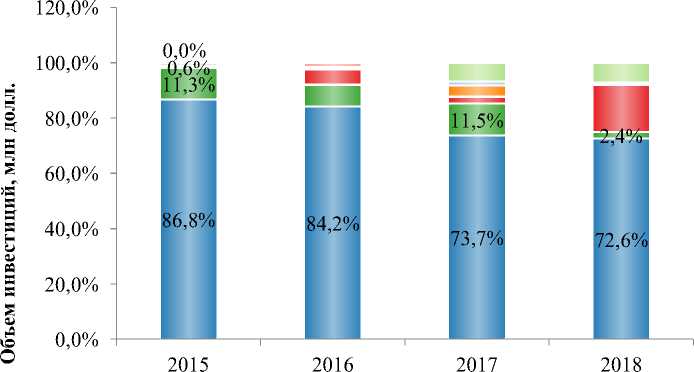

Рассмотрим подробнее на рисунке 3 [1] деральным округам Российской Федера-размещение венчурных инвестиций по фе- ции.

Дальневосточный

Сибирский

Уральский

Il Северо-Кавказский

II Южный

11 Приволжский

11 Северо-Западный

11 Центральный

Рис. 3. Объем венчурных инвестиций по федеральным округам за 2015-2018 гг. [1]

За исследуемый период 2015-2018 гг. наибольший объем венчурных инвестиций приходится на Центральный федеральный округ. В 2018 г. зафиксировано 72% объемов инвестиций и 78% по числу сделок в данном макрорегионе, т.е. 3/4 от суммар- ного объема венчурного рынка РФ. Наименьший объем инвестиций наблюдается в Северо-Кавказском, Южном, Дальневосточном и Уральском округах.

Если анализировать отраслевой аспект венчурных инвестиций, то следует отметить наибольший объем инвестиций в ин-формационного-коммуникационные технологии (табл.).

Таблица 1. Объем венчурных инвестиций по секторам за 2015-2018 гг. [1]

|

Отрасли |

2015 |

2016 |

2017 |

2018 |

|

Биотехнологии |

1,8% |

0,2% |

0,2% |

0,0% |

|

Компьютеры |

2,9% |

10,4% |

1,5% |

3,9% |

|

Легкая промышленность |

0,0% |

0,0% |

0,0% |

0,0% |

|

Медицина/здравоохранение |

13,6% |

8,9% |

3,7% |

4,4% |

|

Потребительский рынок |

0,6% |

5,0% |

15,2% |

8,9% |

|

Промышленное оборудование |

1,4% |

4,0% |

10,5% |

1,7% |

|

Сельское хозяйство |

0,8% |

0,3% |

0,0% |

0,4% |

|

Строительство |

0,0% |

0,3% |

0,0% |

0,0% |

|

Телекоммуникации |

73,8% |

67,0% |

57,6% |

71,0% |

|

Транспорт |

0,7% |

1,8% |

0,0% |

0,6% |

|

Финансовые услуги |

0,0% |

0,0% |

0,0% |

0,0% |

|

Химические материалы |

2,1% |

0,0% |

0,6% |

0,0% |

|

Экология |

0,0% |

0,0% |

0,3% |

0,4% |

|

Электроника |

0,4% |

0,2% |

0,0% |

2,1% |

|

Энергетика |

0,3% |

1,2% |

7,9% |

3,1% |

|

Другое |

1,7% |

0,7% |

2,4% |

3,6% |

Из таблицы видно, что на протяжении 2015-2018 годов информационные и коммуникационные технологии финансируются венчурными инвесторами в большей степени, так как сфера IT-технологий остается наиболее прибыльным бизнесом (более 70% инвестиций). При этом минимальны венчурные инвестиции в легкую промышленность, сельское хозяйство, строительство, транспорт, биотехнологии, экологию, электронику [2].

Таким образом, проведенное исследование позволяет сделать вывод о стабилизации и достаточно динамичном развитии рынка венчурных инвестиций в РФ, с одной стороны, и значительных диспропорциях, с другой стороны. Следовательно, необходима разработка современных инструментов для совершенствования механизма венчурного финансирования инновационных компаний.

Можно сделать вывод, что в российской действительности этот вид инвестирования сопряжен с множеством проблем:

-

1) Несмотря на то, что венчурное финансирование может применяться для любой сферы деятельности, российские инвесторы предпочитают IT-технологии. В связи с этим возникает проблема непро-

- порционального распределения совокупного венчурного капитала по отраслям [2]. Для развития отечественной экономики большое значение имеет венчурное инвестирование в потребительском секторе, которое активно развивается в странах Европы, Индии и Китая. В мире объемы инвестиций в секторе потребительских услуг находятся на подъеме. Это одно из наиболее перспективных направлений развития венчурного инвестирования и в России.

-

2) Другой проблемой современного российского рынка венчурных инвестиций является негативные изменения динамики венчурных инвестиций по стадиям инновационных проектов. Проблема поддержки зарождающихся компаний - так как в основном средства вкладываются в действующие и успешные фирмы, которые находятся на стадии своего расширения. Предприятия, находящиеся на стадиях зарождения и роста, которые испытывают потребность в денежных средствах для своего дальнейшего развития, чаще всего не заметны для венчурных фондов [4]. Здесь свой отпечаток оставил мировой финансовый кризис: инвесторы предпочитают большую ликвидность и меньший риск.

-

3) Венчурное финансирование осуществляется неравномерно по субъектам России. Лидирующую позицию занимает ЦФО (более 72% всех разработок в России). Приволжский и Сибирский федеральные округа имеет стабильную положительную динамику. Недостаточно развита данная деятельность в СевероКавказском, Южном, Дальневосточном и Уральском федеральных округах, что во многом обусловлено сложившейся структурой производства и историческими тенденциями.

Для совершенствования финансового инструментария венчурного инвестирования были предложены следующие реко- мендации.

Налоговые льготы и льготы по взносам на обязательное страхование для «молодых» компаний на ранней стадии развития компании и в регионах с малой долей венчурных инвестиций в качестве полного освобождения от налога на прибыль в течении первых 5 налоговых периодов.

Одной из важных задач развития российского венчурного рынка является обеспечение преемственности инвестиционного цикла на всех стадиях развития российских инновационных компаний [5]. На посевной стадии высока роль государства как источника капитала, в первую очередь в форме грантов.

На поздних стадиях, когда инновационные компании уже имеют стабильную вы- ручку, возможно замещение инвестиционного капитала заемным. Так же важна поддержка на поздних стадиях, путем субсидирования процентных ставок с коэффициентом 0,75; а также разработки и внедрения инструмента кредитования под залог объектов интеллектуальной собственности.

Для стимулирования венчурных инвестиций в отрасли со слишком низким уровнем венчурного финансирования целесообразно снизить ставку по налогам на прибыль, НДС, имущество на 50%. Подобную меру стоит так же применить для новых PE и VC-фондов сроком на 5 лет.

Для стартапов, реализующих инноваци- онные проекты в приоритетных отраслях экономики, предлагается применять «супер вычет» - 200 % от расходов на НИОКР.

Кроме этого для стимулирования венчурного бизнеса также предлагается применять в РФ опыт Администрация малого и среднего бизнеса Южной Кореи [3]. На основе российской Корпорации по развитию малого и среднего предпринимательства (реализует государственные программы поддержки МСП) целесообразно создать специализированные венчурные фонды, ориентированные на финансовую под- держку инновационных проектов малых и микропредприятий в приоритетных отраслях российской экономики.

Список литературы Развитие венчурного инвестирования в РФ: проблемы и решения

- Прямые и венчурные инвестиции в России - 2018. Обзор рынка. РА-ВИ. - [Электронный ресурс]. - Режим доступа: http://www.rvca.ru/upload/files/lib/RVCA-yearbook-2018-Russian-PE-and-VC-market-reviewru.pdf

- Александрин Ю.Н. Рынок венчурных инвестиций в России: современное состояние и перспективы роста // Экономика и бизнес: теория и практика. - 2018. - № 9. - С. 10-16.

- Александрин Ю.Н. Специфика системы государственной поддержки малого инновационного бизнеса в Южной Корее // Экономика: теория и практика. - 2016. - № 1 (41). - С. 75-80.

- Осадчиков, И.С. Государственное финансовое стимулирование инновационной деятельности в инновационной сфере / И.С. Осадчиков // Экономика, государство, общество. - [Электронный ресурс]. - Режим доступа: http://ego.uapa.ru/ru/issue/2016/04/1

- Султанов, И.А. Финансирование инновационных проектов: формы и источники. - [Электронный ресурс]. - Режим доступа: http://projectimo.ru/upravlenie-investiciyami/ finansirovanie-innovacionnykh-proektov.html#i-8.