Реформирование пенсионной системы для плательщиков налога на профессиональный доход: региональная платформа

Автор: Пьянкова С.Г., Бикбов Е.А.

Журнал: Теория и практика общественного развития @teoria-practica

Рубрика: Экономика

Статья в выпуске: 4, 2024 года.

Бесплатный доступ

Сложности, которые возникли после вступления в силу Федерального закона «О проведении эксперимента по установлению специального налогового режима “Налог на профессиональный доход”» от 27 ноября 2018 г. № 422-ФЗ, требуют комплексного изучения и доработок законодательной базы. Множество граждан, являющихся плательщиками налога на профессиональный доход, не производят отчисления в систему пенсионного страхования, что служит одной из причин высокой дотационной зависимости Социального фонда России от федерального бюджета. Авторы считают, что необходимо разработать способ привлечения граждан к участию в программе пенсионного страхования. В статье рассмотрен пример возможного решения данного вопроса: введение налогового вычета для плательщиков налога на профессиональных доход в части уплаченного налога, оценивается его влияние на региональные бюджеты субъектов РФ.

Налог на профессиональный доход, налоговый вычет, самозанятость, социальный фонд России, дотационная зависимость, пенсионная система

Короткий адрес: https://sciup.org/149145284

IDR: 149145284 | УДК: 338.2:336.22 | DOI: 10.24158/tipor.2024.4.13

Текст научной статьи Реформирование пенсионной системы для плательщиков налога на профессиональный доход: региональная платформа

1,2Уральский государственный экономический университет, Екатеринбург, Россия , ,

1,2Ural State Economic University, Ekaterinburg, Russia , ,

эксперимента по установлению специального налогового режима “Налог на профессиональный доход”» (далее – НПД)1. Режим НПД отличается от основных режимов организаций и индивидуального предпринимателя (далее – ИП), но имеет сходства с одним из режимов – ИП, перешедшие на упрощенную систему налогообложения с налоговой ставкой 6 %, при этом объектом налогообложения выступают доходы (далее – ИП с УНС 6 %). Также стоит отметить, что плательщики НПД не уплачивают налог на доход физических лиц (далее – НДФЛ) в части выполненных работ, не имеют права на получение вычетов (например, на образование или медицинское обслуживание), но продолжают уплачивать НДФЛ на прибыль, в частности с инвестиций или продажи имущества.

Цель данного исследования заключается в разработке предложения внедрения налогового вычета для плательщиков налога на профессиональный доход в части уплаченного дохода. Исходя из обозначенной цели стоить выделить следующие задачи :

-

1) рассмотреть состояние режима налог на профессиональный доход;

-

2) сравнить налоговые режимы – налог на профессиональный доход и ИП с УСН 6 %;

-

3) разработать предложение по внедрению налогового вычета в части уплаченного дохода. Понятие «налогообложение» рассматривалось многими авторами. Далее представлены некоторые из них.

По мнению коллектива авторов Т.Е. Косаревой, Л.А. Юриновой и Л.Г. Барановой, налогообложение – важная экономическая категория, которая исторически связана с выполнением ряда общественных функций2. Данное определение актуально ввиду того, что у государства имеется круг задач и чем выше налоговый сбор в государстве, тем больше общественных задач оно способно решать.

О.Н. Зотикова, Н.М. Квач, А.А. Ларионова, М.В. Маркина выделяют признаки налогообложения: императивность, смену собственника, безвозвратность и безвозмездность3.

Рассматривая региональное налогообложение, Т.А. Журавлева, Н.А. Гревцева пришли к выводу, что стимулирование экономического развития регионов отторгалось сложившейся в России системой государственного регулирования, которая была ориентирована на безбрежную либерализацию (2005). Данное мнение имеет место быть ввиду ориентирования государственного регулирования на обслуживание интересов олигархов.

Следует выделить, что налог на профессиональный доход при оплате налогоплательщиком в соотношении 63 % от суммы поступает в региональный бюджет, что обеспечивает приток дохода региону (Кострова, Шибаршина, 2018).

Далее необходимо рассмотреть аналогичные режимы НПД в зарубежных странах. Анализируя опыт налогообложения самозанятых в других государствах, нужно отметить, что количество самозанятых, например, в Китае составляет около 30 % от трудоспособного населения (в основном юристы, врачи, представители аграрного сектора и т. д.). В США стоит выделить несколько аспектов. Согласно исследованию MBO Partners, проведенному в 2017 г., самозанятые приносят экономике США доход в размере 1,2 трлн долл., что составляет около 6 % национального ВВП (Frey, Torgler, 2007).

Представители самозанятого населения США уплачивают так называемый Self-employment tax (налог на самозанятость), включающий в себя платежи в системы социального страхования и здравоохранения (Avi-Yonah, 2002). Его размер составляет 15,3 % от чистого дохода, из которых:

-

– 12,4 % приходится на платежи в социальные фонды, если чистый доход не превышает 137 700 долл. США, и дополнительно 0,9 %, если чистый доход выше этой суммы;

-

– 2,9 % направляется на платежи в систему медицинского страхования.

Налог на самозанятость можно не уплачивать, если чистый доход за год не превысил 400 долл. США (Пьянова, 2022).

Половина от суммы, уплаченной по Self-employment tax, позволяет уменьшить выплаты по второму крупному налогу на самозанятых - федеральному подоходному налогу. При определении размера облагаемого дохода самозанятые имеют право на те же вычеты, что и наемные работники, при этом дополнительно могут быть учтены и расходы, связанные с ведением бизнеса. Ставки подоходного налога для самозанятого населения в США прогрессивные и зависят от размера дохода (таблица 1).

Таблица 1 – Ставки подоходного налога для самозанятых в США (Пьянова, 2022)

Table 1 – Income Tax Rates for Self-Employed in the USA (Pianova, 2022)

|

Уровень дохода, долл. |

Ставка налога, % |

|

До 9 875 |

10 |

|

9 875–40 125 |

12 |

|

40 125–85 525 |

22 |

|

85 525–163 300 |

24 |

|

163 300–207 350 |

32 |

|

207 350–518 400 |

35 |

|

Свыше 518 400 |

37 |

Самозанятые в США ежеквартально отчитываются о полученных доходах и расходах. В случае если налоговое обязательство превышает 1 000 долл. США, требуется выплата авансовых платежей.

Рассмотрим состояние деятельности самозанятых в Российской Федерации и для примера сравним наиболее близкий к НПД режим ИП с УСН 6% (таблица 2). Данное сопоставление требовалось провести для продолжения научного исследования.

Таблица 2 – Сравнение налоговых режимов НПД и ИП с УСН 6 % 1

Table 2 – Comparison of the Tax Regimes of NPD and Individual Entrepreneurs on the Simplified Tax System 6 %

|

Особенность |

Самозанятый |

ИП с УНС 6 % |

|

Ограничение по доходу |

До 2,4 млн р. |

До 150 млн руб. |

|

Сотрудники |

Нет |

До 130 чел. |

|

Налоги и взносы |

4 % при работе и ФЛ, 6 % при работе с ИП и юридическими лицами (ЮЛ) |

6 % от дохода + страховые взносы + 1 % от дохода свыше 300 000 р. в год |

|

Регистрация |

Приложение «Мой налог», сайт ФНС, посещение банка |

Посещение налогового органа, удаленно через открытие счета для ИП в банке |

|

Фиксированные обязательные взносы |

Нет |

В 2023 г. 45 842 р. |

|

Стаж и пенсионные баллы |

Не начисляются (без участия в пенсионном страховании) |

Начисляются |

Особое место занимают страховые взносы у ИП и плательщика НПД. Для ИП на доходы 6 % можно применять налоговый вычет в соответствии с п. 3.1 ст. 346.21 Налогового кодекса РФ2 в части страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний с налогов, уплаченных (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде (Наливкина, Куцегреева, 2020). При этом индивидуальные предприниматели, выбравшие в качестве объекта налогообложения доходы и не производящие выплаты и иные вознаграждения физическим лицам, уменьшают сумму налога (авансовых платежей по налогу) на уплаченные страховые взносы на обязательное пенсионное и медицинское страхование в полном размере (Лысенко, 2017). Если сравнивать ИП без работников и самозанятых, то первые имеют больше преимуществ, при том что работают в схожих с самозанятыми условиях относительно найма работников. Для самозанятого при уплате налога из суммы 37 % идет на медицинское страхование, но уплата пенсионного страхования не возлагается на самозанятого, он может уплачивать его добровольно и получать год трудового стажа. Но ввиду того что возможность налогового вычета для самозанятых не предусмотрена, у них, как следствие, отсутствует трудовой стаж. Законодательно для самозанятых существует возможность уплаты страховых пенсионных взносов, но на практике это встречается редко (Пьянкова и др., 2023а).

Материал и методы . Рассчитаем целесообразность уплаты добровольного пенсионного взноса для самозанятого согласно формуле 1, исходя из объема уплаченной суммы. Для проведения расчета требуется пояснение:

-

1) ввиду того что для самозанятого при уплате налога часть его суммы идет на медицинское страхование, то учитывается только взнос на добровольное пенсионное страхование, исключая взнос на медицинское страхование (Николаева, Назаров, 2019);

-

2) поскольку налоговая ставка на налог на профессиональный доход равна 4 % при работе с ФЛ и 6 % при работе с ИП и ЮЛ1, то для исчисления общей уплаченной суммы применена средняя ставка 5 %.

Далее определим формулу общей суммы уплаченных отчислений:

S = с + Y × n, (1)

где S – уплаченная за год сумма отчислений, р.;

-

с – взнос на добровольное пенсионное страхование, р.;

Y – доход (налогооблагаемая база), р.;

-

n – процентная ставка налога на профессиональный доход, %.

Для сравнения уплаченных сумм плательщика налога на профессиональный доход посчитаем наиболее близкий описанному режим – ИП на УСН 6 %. При доходе до 300 000 р. расчет общих уплаченных сумм осуществляется по формуле 2:

S = V, (2)

где S – общая уплаченная за год сумма;

-

V – сумма уплаченных обязательных взносов.

Равенство объясняется тем, что вся сумма налогов при доходе до 300 000 р. может быть уменьшена на сумму страховых отчислений.

При доходе свыше 300 000 р. cумма страховых взносов определяется по формуле 3:

V 2 = v + (Y – 300000) × 1 %. (3)

При этом уплаченная в бюджет сумма равна:

-

– если сумма налога выше суммы страховых взносов, то S = N, где N –сумма исчисленного за год налога;

-

– если сумма страховых взносов выше суммы налога, то S = V 2 .

В любом из перечисленных случаев налоговый вычет предоставляет индивидуальному предпринимателю преимущество по сравнению с плательщиком налога на профессиональный доход, что определяет экономическую бесперспективность уплаты страховых взносов плательщиком налога на профессиональный доход.

Результаты и их обсуждение . Рассмотрим расчеты с указанием уплаченных сумм на режимах ИП с УСН 6 %. Выгоду в зависимости от суммы дохода можно проследить в таблице 3.

Таблица 3 – сравнение уплаченных сумм в налоговых режимах НПД и ИП с УСН 6 % 2

Table 3 – Сomparison of Amounts Paid in the Tax Regimes of NPD and Individual Entrepreneurs with the Simplified Tax System of 6 %

|

Налоговая база, р. |

ИН с УСН 6 %, р. |

Налог на НПД 4–6 %, р. |

Выгода ИП по сравнению с НПД |

||||

|

налог 6 % |

ОСВ |

общая уплаченная сумма |

налог 5 % |

общая уплаченная сумма |

сумма, р. |

доля от суммы налога ИП, % |

|

|

200 000 |

12 000 |

45 842 |

45 842 |

10 000 |

46 723 |

881 |

2 |

|

240 000 |

14 400 |

45 842 |

45 842 |

12 000 |

48 723 |

2 881 |

6 |

|

280 000 |

16 800 |

45 842 |

45 842 |

14 000 |

50 723 |

4 881 |

11 |

|

320 000 |

19 200 |

46 042 |

46 042 |

16 000 |

52 723 |

6 681 |

15 |

|

340 000 |

20 400 |

46 242 |

46 242 |

17 000 |

53 723 |

7 481 |

16 |

|

380 000 |

22 800 |

46 642 |

46 642 |

19 000 |

55 723 |

9 081 |

19 |

|

420 000 |

25 200 |

47 042 |

47 042 |

21 000 |

57 723 |

10 681 |

23 |

|

460 000 |

27 600 |

47 442 |

47 442 |

23 000 |

59 723 |

12 281 |

26 |

|

500 000 |

30 000 |

47 842 |

47 842 |

25 000 |

61 723 |

13 881 |

29 |

|

540 000 |

32 400 |

48 242 |

48 242 |

27 000 |

63 723 |

15 481 |

32 |

|

580 000 |

34 800 |

48 642 |

48 642 |

29 000 |

65 723 |

17 081 |

35 |

|

620 000 |

37 200 |

49 042 |

49 042 |

31 000 |

67 723 |

18 681 |

38 |

|

660 000 |

39 600 |

49 442 |

49 442 |

33 000 |

69 723 |

20 281 |

41 |

|

700 000 |

42 000 |

49 842 |

49 842 |

35 000 |

71 723 |

21 881 |

44 |

|

740 000 |

44 400 |

50 242 |

50 242 |

37 000 |

73 723 |

23 481 |

47 |

|

780 000 |

46 800 |

50 642 |

50 642 |

39 000 |

75 723 |

25 081 |

50 |

|

820 000 |

49 200 |

51 042 |

51 042 |

41 000 |

77 723 |

26 681 |

52 |

|

860 000 |

51 600 |

51 442 |

51 600 |

43 000 |

79 723 |

28 123 |

55 |

|

900 000 |

54 000 |

51 842 |

54 000 |

45 000 |

81 723 |

27 723 |

53 |

|

940 000 |

56 400 |

52 242 |

56 400 |

47 000 |

83 723 |

27 323 |

52 |

|

980 000 |

58 800 |

52 642 |

58 800 |

49 000 |

85 723 |

26 923 |

51 |

|

1 020 000 |

61 200 |

53 042 |

61 200 |

51 000 |

87 723 |

26 523 |

50 |

|

1 060 000 |

63 600 |

53 442 |

63 600 |

53 000 |

89 723 |

26 123 |

49 |

Исходя из вычислений, представленных в таблице 3, можно сделать вывод об экономической нецелесообразности уплаты добровольных пенсионных взносов самозанятым ввиду резкого повышения сумм отчислений в бюджет. Следовательно, данный факт подтверждает проблему недостаточности социальных гарантий в отношении самозанятых из-за отсутствия налогового вычета на сумму уплаченных взносов в пенсионный фонд.

Введение возможности полученная половины суммы вычета взноса на пенсионное страхование совместно с увеличением пенсионного взноса на 1 % при сумме дохода свыше 300 000 р. позволит увеличить как сумму отчислений в пенсионный фонд Российской Федерации, так и число самозанятых ввиду усиления их социальных гарантий посредством предоставления более выгодных условий для участия в добровольном пенсионном страховании и улучшения их положение в будущем. Расчет сумм и выгоды представлен в таблице 4.

Таблица 4 – Эффект от введения вычета для самозанятых

Table 4 – Effect of Introducing a Deduction for the Self-Employed

|

Налоговая база, р. |

Налог 5 %, р. |

Общая уплаченная сумма, р. |

Выгода ИП по сравнению с НПД |

||

|

налог на НПД 4–6 % до вычета |

налог на НПД 4–6 % после вычета |

р. |

% |

||

|

200 000 |

10 000 |

46 723 |

41 723 |

5 000 |

10,70 |

|

240 000 |

12 000 |

48 723 |

43 923 |

4 800 |

9,85 |

|

280 000 |

14 000 |

50 723 |

45 123 |

5 600 |

11,04 |

|

320 000 |

16 000 |

52 723 |

46 523 |

6 200 |

11,76 |

|

340 000 |

17 000 |

53 723 |

47 323 |

6 400 |

11,91 |

|

380 000 |

19 000 |

55 723 |

48 923 |

6 800 |

12,20 |

|

420 000 |

21 000 |

57 723 |

50 523 |

7 200 |

12,47 |

|

460 000 |

23 000 |

59 723 |

52 123 |

7 600 |

12,73 |

|

500 000 |

25 000 |

61 723 |

53 723 |

8 000 |

12,96 |

|

540 000 |

27 000 |

63 723 |

55 323 |

8 400 |

13,18 |

|

580 000 |

29 000 |

65 723 |

56 923 |

8 800 |

13,39 |

|

620 000 |

31 000 |

67 723 |

58 523 |

9 200 |

13,58 |

|

660 000 |

33 000 |

69 723 |

60 123 |

9 600 |

13,77 |

|

700 000 |

35 000 |

71 723 |

61 723 |

10 000 |

13,94 |

|

740 000 |

37 000 |

73 723 |

63 323 |

10 400 |

14,11 |

|

780 000 |

39 000 |

75 723 |

64 923 |

10 800 |

14,26 |

|

820 000 |

41 000 |

77 723 |

66 523 |

11 200 |

14,41 |

|

860 000 |

43 000 |

79 723 |

68 123 |

11 600 |

14,55 |

|

900 000 |

45 000 |

81 723 |

69 723 |

12 000 |

14,68 |

|

940 000 |

47 000 |

83 723 |

71 323 |

12 400 |

14,81 |

|

980 000 |

49 000 |

85 723 |

72 923 |

12 800 |

14,93 |

|

1 020 000 |

51 000 |

87 723 |

74 523 |

13 200 |

15,05 |

|

1 060 000 |

53 000 |

89 723 |

76 123 |

13 600 |

15,16 |

Считаем необходимым обратить внимание на то, что в данном случае режим будет менее эффективным для самозанятых по уплаченным суммам в сравнении с режимом для ИП с УСН 6 %, но стоит учесть, что декларирование информации о полученных доходах и предложение необязательного пенсионного страхования дают пространство для маневра таким лицам (Пьянкова и др., 2023б).

По статистике, большинство самозанятых получают в год не более 500 000 р. дохода1, для данной категории подобная перспектива будет интересна ввиду небольшого увеличения суммы платежа (до 9 000 р.) и сохранении статуса самозанятого при получении возможности иметь страховую пенсию, что способствует уменьшению риска в будущем и обеспечению социальных гарантий граждан. Специальный налоговый режим будет продолжаться в качестве эксперимента 10 лет и в случае продолжения даст значительный эффект для экономики России. Обеспечение граждан социальными гарантиями в виде вычета обусловит защищенность в случае продолжения налогового режима или его отмены (Куликова, 2021). Вычет будет способствовать также более лояльному введению обязательного пенсионного страхования для плательщиков НПД после окончания эксперимента специального налогового режима. Обязательное пенсионное страхование для самозанятых после окончания эксперимента даст возможность увеличения бюджета пенсионного фонда в части его пополнения выплатами работниками (Салабутин и др., 2021).

Эффект негативно скажется на бюджетах регионов и медицинском обязательном страховании ввиду введения вычета, так как весь налог, как уже упомянуто ранее, распределяется между регионом, в котором осуществляет деятельность самозанятый, и медицинскими организациями в соотношении 63 к 37 % (Царькова и др., 2020). Произведем расчеты по аналогии с предыдущими данными, чтобы выявить недополученный регионами налог и страховые выплаты (таблица 5).

Таблица 5 – Недополученные налог в бюджет региона и страховой взнос в медицинские страховые компании от введения вычета для самозанятых

Table 5 – Lost Tax to the Regional Budget and Insurance Premium by Health Insurance Companies from the Introduction of a Deduction for the Self-Employed

|

Налоговая база, р. |

Налог, р. |

Взнос пенсионный, р. |

Итог, р. |

Недоплата в медицинские компании, р. |

Недоплата в бюджет региона, р. |

Доля от суммы налога, % |

|

200 000 |

10 000 |

36 723 |

41 723 |

–1 850 |

–3 150 |

–50 |

|

240 000 |

12 000 |

36 723 |

43 923 |

–1 776 |

–3 024 |

–40 |

|

280 000 |

14 000 |

36 723 |

45 123 |

–2 072 |

–3 528 |

–40 |

|

320 000 |

16 000 |

36 723 |

46 523 |

–2 294 |

–3 906 |

–39 |

|

340 000 |

17 000 |

36 723 |

47 323 |

–2 368 |

–4 032 |

–38 |

|

380 000 |

19 000 |

36 723 |

48 923 |

–2 516 |

–4 284 |

–36 |

|

420 000 |

21 000 |

36 723 |

50 523 |

–2 664 |

–4 536 |

–34 |

|

460 000 |

23 000 |

36 723 |

52 123 |

–2 812 |

–4 788 |

–33 |

|

500 000 |

25 000 |

36 723 |

53 723 |

–2 960 |

–5 040 |

–32 |

|

540 000 |

27 000 |

36 723 |

55 323 |

–3 108 |

–5 292 |

–31 |

|

580 000 |

29 000 |

36 723 |

56 923 |

–3 256 |

–5 544 |

–30 |

|

620 000 |

31 000 |

36 723 |

58 523 |

–3 404 |

–5 796 |

–30 |

|

660 000 |

33 000 |

36 723 |

60 123 |

–3 552 |

–6 048 |

–29 |

|

700 000 |

35 000 |

36 723 |

61 723 |

–3 700 |

–6 300 |

–29 |

|

740 000 |

37 000 |

36 723 |

63 323 |

–3 848 |

–6 552 |

–28 |

|

780 000 |

39 000 |

36 723 |

64 923 |

–3 996 |

–6 804 |

–28 |

|

820 000 |

41 000 |

36 723 |

66 523 |

–4 144 |

–7 056 |

–27 |

|

860 000 |

43 000 |

36 723 |

68 123 |

–4 292 |

–7 308 |

–27 |

|

900 000 |

45 000 |

36 723 |

69 723 |

–4 440 |

–7 560 |

–27 |

|

940 000 |

47 000 |

36 723 |

71 323 |

–4 588 |

–7 812 |

–26 |

|

980 000 |

49 000 |

36 723 |

72 923 |

–4 736 |

–8 064 |

–26 |

|

1020 000 |

51 000 |

36 723 |

74 523 |

–4 884 |

–8 316 |

–26 |

|

1060 000 |

53 000 |

36 723 |

76 123 |

–5 032 |

–8 568 |

–26 |

Выводы . Таким образом, усредненно будет недополучено 30 % налога и страховых выплат от плательщиков налога на профессиональный доход перечисленными организациями и органами, что, несомненно, негативно скажется на их деятельности. На наш взгляд, это невысокая доля, так как в общей массе объем поступлений от самозанятых в бюджет регионов и медицинские организации минимален, а эффект, к которому может привести введение вычета для пенсионного фонда, оптимален.

Проведем расчет на примере Свердловской области. По состоянию на 1 января 2023 г. в регионе зарегистрировано 182 205 плательщиков налога на профессиональный доход. В качестве дохода примем 50 000 р. в месяц на одного налогоплательщика, сумма налога составит 2 500 р. при усредненной ставке в 5 %. В итоге за год будет уплачено 5 466 150 000 р. налогов в бюджет области, из них около 3 443 674 500 р. пойдет в региональный бюджет и 2 022 475 500 р. – в страховые медицинские организации.

При введении вычета медицинские страховые компании и бюджет региона потеряют, как указано ранее, около 30 % от этих сумм, но создадутся благоприятные условия для пенсионной системы РФ и самих налогоплательщиков ввиду введения вычета.

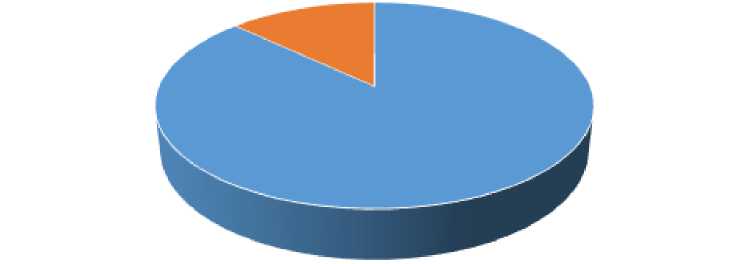

В случае использования вычета возможен эффект замещения денежных средств в бюджете СФР, точнее в разнице «расходы – поступления» (рисунок 1).

Правительству РФ в рамках работы над задачей уменьшения зависимости СФР от дотаций из бюджета РФ требуется внести на рассмотрение в Государственную думу РФ следующие документ: проект федерального закона «О внесении изменений в Федеральный закон от 27 ноября 2018 г. № 422-ФЗ “О проведении эксперимента по установлению специального налогового режима “Налог на профессиональный доход””».

Внедрение в практику предлагаемого вычета согласуется со Стратегией развития пенсионной системы РФ до 2030 г. в рамках задачи «обеспечение сбалансированности формируемых пенсионных прав с источниками их финансового обеспечения», поскольку данная мера позволит увеличить бюджет СФР, сократить трансферы из бюджета в СФР, тем самым уменьшив его зависимость, обеспечит возможность более чем 7 млн гражданам – плательщикам налога на профессиональный доход – получить социальные гарантии по более выгодной для них схеме. Также вычет увеличит количество граждан, использующих пенсионное страхование, и позволит Правительству в будущем перевести плательщиков налога на профессиональный доход с большей лояльностью на обязательное пенсионное страхование, например после окончания эксперимента. Глава Правительства РФ М.В. Мишустин подтвердил эффективность экспериментального налогового режима и указал, что есть планы по его дальнейшему развитию1. Постоянно увеличивающееся количество самозанятых говорит о том, что работе с ними требуется уделять больше внимания и усилий.

Разница «расходы – поступления» Возможный эффект

Рисунок 1 – Прогноз эффекта влияния на разницу расходы поступления в 2023 г. 2

Figure 1 – Forecast of the Effect of Influence on the Difference in Income Expenses in 2023

Список литературы Реформирование пенсионной системы для плательщиков налога на профессиональный доход: региональная платформа

- Журавлева Т.А., Гревцева Н.А. Региональная политика налогообложения: ее задачи и проблемы // Финансы и кредит. 2005. № 15 (183). С. 17–21.

- Кострова Ю.Б., Шибаршина О.Ю. Анализ подходов к регулированию самозанятости населения: российский и международный опыт // Экономика труда. 2018. Т. 5, № 4. С. 1137–1146. https://doi.org/10.18334/et.5.4.39523.

- Куликова Е.И. Направления развития пенсионных систем: предпосылки и тенденции // Сибирская финансовая школа. 2021. № 2 (142). С. 83–86.

- Лысенко Е.Д. Актуальные проблемы правового регулирования самозанятости // Публично-правовые исследования. 2017. № 3. С. 1–11.

- Наливкина В.В., Куцегреева Л.В. Оценка преимуществ и недостатков применения налога на профессиональные доходы самозанятыми налогоплательщиками // Экономика устойчивого развития. 2020. № 2 (42). С. 233–237.

- Николаева А.А., Назаров М.А. Предпосылки создания и современные проблемы введения налога на профессиональный доход на территории Российской Федерации // Наука XXI в.: актуальные направления развития. 2019. № 1-1. С. 346–351.

- Пьянкова С.Г., Бикбов Е.А., Ляшенко Е.А. Реформирование пенсионной системы через привлечение к механизмам ее обеспечения плательщиков налога на профессиональный доход // Теория и практика общественного развития. 2023а. № 12 (188). С. 207–214. https://doi.org/10.24158/tipor.2023.12.26.

- Пьянкова С.Г., Митрофанова И.В., Ергунова О.Т. Перспективы применения пространственного подхода к регулированию развития национального рынка FoodNet в контексте цифровизации // Теория и практика общественного развития. 2023б. № 11(187). С. 185–197. https://doi.org/10.24158/tipor.2023.11.23.

- Пьянова М.В. Зарубежный опыт налогового регулирования самозанятости // Налоги и налогообложение. 2022. № 2. С. 47–71. https://doi.org/10.7256/2454-065X.2022.2.37727.

- Салабутин А.В., Дзина М.А., Вершицкий А.В. Вопросы реформирования системы пенсионного обеспечения в Российской

- Федерации // Актуальные вопросы современной экономики. 2021. № 4. С. 471–478. https://doi.org/10.34755/IROK.2021.73.99.096.

- Царькова И.А., Березовская А.А., Обидовская Н.Н. Особенности правового регулирования статуса самозанятых при введении налога на профессиональный доход // Экономика. Наука. Инноватика: материалы I Республ. науч.-практ. конф. / отв. ред. А.В. Ярошенко. Донецк, 2020. С. 295–297.

- Avi-Yonah R.S. Why tax the rich? Efficiency, equity, and progressive taxation // The Yale Law Journal. 2002. Vol. 111, no. 6. Р. 1391–1416. https://doi.org/10.2307/797614.

- Frey B.S., Torgler B. Tax morale and conditional cooperation // Journal of Comparative Economics. 2007. Vol. 35, no. 1. Р. 136–159. https://doi.org/10.1016/j.jce.2006.10.006.