Региональные бюджеты: пути стабилизации

Автор: Поварова Анна Ивановна

Журнал: Проблемы развития территории @pdt-vscc-ac

Рубрика: Территориальные финансы

Статья в выпуске: 6 (68), 2013 года.

Бесплатный доступ

В данной статье на основе выявления и анализа факторов кризиса бюджетных систем ведущих российских «регионов-металлургов» (Вологодской, Липецкой и Челябинской областей) автор приходит к выводу о необходимости корректировки действующей налогово-бюджетной системы и предлагает набор мер по стабилизации территориальных бюджетов.

Бюджеты субъектов российской федерации, государственный долг, предприятия чёрной металлургии, налоговая и бюджетная политика

Короткий адрес: https://sciup.org/147111151

IDR: 147111151 | УДК: 336.143

Текст научной статьи Региональные бюджеты: пути стабилизации

первую очередь налоговых, испытали регионы металлургической специализации, которые сильнее интегрированы в глобальную экономику. Восстановление докризисного уровня налоговых и неналоговых (собственных) доходов бюджетов этих регионов происходило значительно медленнее, чем в среднем по стране (табл. 1) .

При этом Вологодская область, занимавшая в 2008 году 4 место в списке самых бюджетообеспеченных регионов (доля собственных доходов в общем объёме доходов консолидированного бюджета превышала 90%), оказалась единственным субъектом РФ, которому в 2012 году не удалось выйти на докризисные показатели налоговых и неналоговых доходов.

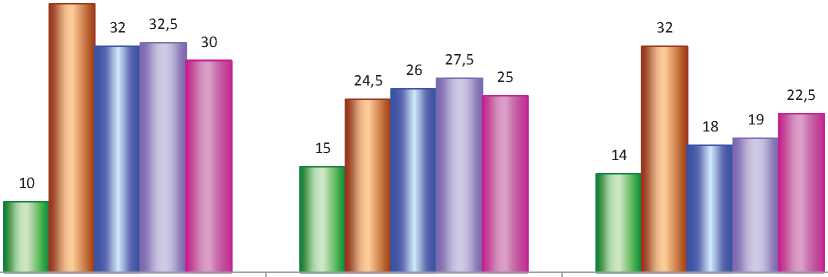

Спад собственной доходной базы поставил субъекты РФ в жёсткую зависимость от внешних источников финансирования расходов. Так, в Вологодской и Липецкой областях в 2009 – 2012 годах в среднем 25 – 33% выполнения принятых расходных обязательств обеспечивалось за счёт банковских и бюджетных креди-

Таблица 1. Налоговые и неналоговые доходы консолидированных бюджетов субъектов РФ в 2008 – 2012 гг.

|

Субъект |

2008 г. |

2009 г. |

2010 г. |

2011 г. |

2012 г. |

||||

|

млрд. руб. |

млрд. руб. |

в % к 2008 г. |

млрд. руб. |

в % к 2008 г. |

млрд. руб. |

в % к 2008 г. |

млрд. руб. |

в % к 2008 г. |

|

|

Вологодская область |

45,8 |

27,9 |

60,8 |

35,9 |

78,4 |

40,2 |

87,7 |

43,7 |

95,4 |

|

Липецкая область |

33,5 |

26,0 |

77,8 |

30,5 |

91,1 |

34,2 |

102,1 |

35,8 |

106,9 |

|

Челябинская область |

89,1 |

59,4 |

66,7 |

85,4 |

95,9 |

95,8 |

107,5 |

106,0 |

119,0 |

|

Российская Федерация |

4912 |

4243 |

86,4 |

4980 |

101,4 |

5827 |

118,6 |

6385 |

130,0 |

Источники: Данные Казначейства России; расчёты автора.

Вологодская область

Липецкая область

Челябинская область

□ 2008 г. 0 2009 г. 0 2010 г. 0 2011 г. 0 2012 г.

Рис. 1. Удельный вес межбюджетных трансфертов и кредитов в источниках финансирования расходов бюджетов субъектов РФ в 2008 – 2012 гг., %

Источники: Данные Казначейства России; расчёты автора.

тов, а также безвозмездной финансовой помощи из федерального бюджета (рис. 1) .

В чём же основные причины того, что российские центры чёрной металлургии, долгие годы являвшиеся «донорами»1, в 2009 – 2012 годах утратили лидирующие позиции по основным показателям, определяющим состояние бюджетной обеспеченности региона?

Не секрет, что «самочувствие» бюджетных систем монопрофильных регионов зависит от налогов, выплачиваемых крупными бюджетоформирующими предприятиями, в основном экспортно ориентированных отраслей экономики. В связи с этим для установления причин сложивше- гося положения ИСЭРТ РАН был проведён анализ производственно-финансовой деятельности базовых налогоплательщиков Вологодской, Липецкой и Челябинской областей, которыми являются крупнейшие в России комбинаты чёрной металлургии – Череповецкий (ЧерМК), Новолипецкий (НЛМК) и Магнитогорский (ММК). Эти предприятия занимают в среднем 60% в промышленном производстве, обеспечивают 60 – 80% прибыли и 60 – 90% экспортных ресурсов соответствующих территорий. Каждый из комбинатов является ключевым активом крупнейших вертикально интегрированных металлургических холдингов: ОАО «Северсталь», ОАО «ММК» и ОАО «НЛМК».

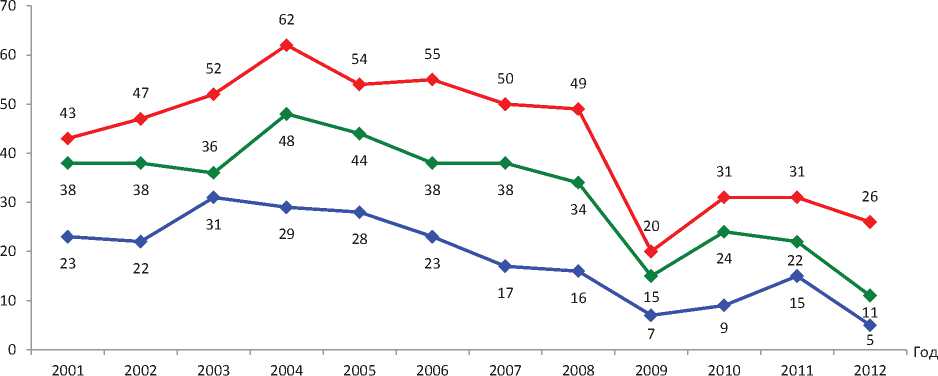

Результаты анализа показали, что в 2009 – 2012 годах происходило заметное снижение роли предприятий чёрной металлургии как основных мобилиза-торов доходных источников территориальных бюджетов. Удельный вес налоговых платежей, поступающих от этих предприятий, в общем объёме налоговых доходов консолидированных бюджетов сократился в Вологодской области с 40% в 2001 – 2008 годах до 18% – в 2009 – 2012 годах, в Липецкой области – с 52 до 27%, в Челябинской области – с 23,5 до 9% (рис. 2).

Безусловно, немаловажное значение в снижении налоговых поступлений от металлургических предприятий имели негативные конъюнктурные тенденции, выразившиеся в уменьшении потребле- ния металлопродукции, обвале цен и, как следствие, сокращении объёмов продаж (табл. 2).

Несмотря на волатильность, средние цены на металлопрокат в 2000 – 2012 годах имели устойчивую тенденцию роста (рис. 3) .

Однако этот рост всё в меньшей степени трансформировался в увеличение прибыли металлургических предприятий, а полученные конъюнктурные доходы в большей степени становились источниками оттока капитала.

В 2005 – 2012 годах темпы роста прибыли от продаж замедлились по сравнению с 2001 - 2004 годами (табл. 3) , что

• Липецкая область • Вологодская область • Челябинская область

Рис. 2. Динамика удельного веса налогов от предприятий чёрной металлургии в общем объёме налоговых доходов консолидированных бюджетов в 2001 – 2012 гг., %

Источники: данные ФНС; Федерального казначейства; расчёты автора.

Таблица 2. Динамика цен на металлопрокат, потребления стали и объёмов продаж металлургических комбинатов в 2008 – 2012 гг.

|

Показатель |

2008 г. |

2009 г. |

2010 г. |

2011 г. |

2012 г. |

|

Средние мировые цены на металлопрокат, долл./т |

883 |

683 |

716 |

792 |

726 |

|

Средние цены на рынках России, долл./т |

969 |

638 |

741 |

826 |

746 |

|

Мировое потребление стали, млн. т |

1220 |

1140 |

1300 |

1395 |

1414 |

|

Российское потребление стали, млн. т |

33,5 |

23,7 |

32,9 |

38,2 |

40,0 |

|

Объём продаж, млн. т |

|||||

|

ЧерМК |

10,0 |

8,7 |

10,1 |

10,5 |

9,8 |

|

ММК |

10,9 |

8,8 |

10,2 |

10,6 |

12,1 |

|

НЛМК |

8,8 |

8,5 |

9,4 |

10,1 |

11,0 |

Источники: Данные World Steel; AS MARKETING; годовых отчётов ОАО «Северсталь», «ММК» и «НЛМК».

670 677

2005 – 2009

2010 – 2012

Год

□ Мировой рынок □ Рынок РФ

Рис. 3. Среднегодовые цены на металлопрокат в 2000 – 2012 гг., долл./т Источники: данные AS MARKETING; расчёты автора.

Таблица 3. Динамика прибыли и рентабельности металлургических комбинатов в 2000 – 2012 гг.

Снижение прибыльности во многом явилось результатом активизации политики слияний и поглощений с западными сталелитейными компаниями, что потребовало значительных ресурсов. При этом корпорации проводили экспансию преимущественно на заёмные деньги, что привело к возникновению многомиллиардных долгов и увеличению расходов на их обслуживание, сокративших налогооблагаемую прибыль (табл. 4) .

Вместе с тем большая часть скупленных зарубежных компаний впоследствии оказалась низкомаржинальной, снижающей общую эффективность работы холдингов. Об этом свидетельствуют нарастающие убытки иностранного сегмента металлургических корпораций (табл. 5).

Особенно ярким примером неэффективности выбранной стратегии транснационализации бизнеса может служить ОАО «Северсталь». Дело в том, что решение проблемы выхода на глобальные рынки руководство корпорации видело в приобретении активов в США и странах ЕС, рассчитывая преодолеть заградительные таможенные барьеры и получить гарантированный источник сбыта для сво-

Таблица 4. Задолженность по кредитам и процентные расходы металлургических комбинатов в 2001 – 2012 гг., млрд. руб.

|

Показатель |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

|

ЧерМК |

||||||||||||

|

Получено кредитов |

5 |

11 |

13 |

32 |

16 |

0,08 |

0,5 |

84 |

16 |

47 |

102 |

249 |

|

Долговая задолженность |

4 |

5 |

14 |

38 |

42 |

35 |

26 |

127 |

141 |

148 |

159 |

194 |

|

Проценты к уплате |

0,2 |

0,5 |

0,6 |

2,7 |

3,1 |

3,0 |

2,4 |

4,7 |

8,8 |

10,8 |

10,3 |

10,9 |

|

ММК |

||||||||||||

|

Получено кредитов |

н. д. |

16 |

21 |

н. д. |

24 |

17 |

12 |

34 |

32 |

32 |

47 |

25 |

|

Долговая задолженность |

н. д. |

9 |

16 |

33 |

20 |

18 |

17 |

24 |

39 |

73 |

108 |

91 |

|

Проценты к уплате |

н. д. |

1,0 |

1,2 |

1,3 |

1,4 |

1,2 |

1,25 |

1,1 |

1,6 |

2,3 |

3,5 |

4,4 |

|

НЛМК |

||||||||||||

|

Получено кредитов |

0 |

0 |

0 |

0 |

0 |

4 |

19 |

51 |

12 |

22 |

37 |

30 |

|

Долговая задолженность |

3 |

0 |

0 |

0 |

0 |

4 |

19 |

64 |

62 |

79 |

106 |

106 |

|

Проценты к уплате |

0,03 |

0 |

0 |

0 |

0 |

0 |

0,1 |

2,0 |

2,1 |

3,2 |

3,7 |

6,3 |

|

Источники: Годовые бухгалтерские отчёты ОАО «Северсталь», «ММК» и «НЛМК». |

||||||||||||

Таблица 5. Чистый финансовый результат металлургических корпораций в сегментарном разрезе в 2007 – 2012 гг., млн. долл.

Осуществляя амбициозные планы, владельцы «Северстали» в 2005 году приобрели итальянскую компанию «Lucchi-ni» за 770 млн. евро, а в 2008 году – три североамериканских завода за 2,2 млрд. долларов, которые уже на момент сделки являлись проблемными с точки зрения огромной долговой нагрузки. Убыт- ки этих активов, особенно в острую фазу кризиса, стали ключевой проблемой холдинга. Несмотря на активное инвестирование в модернизацию иностранного ди-визиона2, он генерировал убытки даже в период благоприятной внешнеэкономической конъюнктуры.

Кризис привёл к масштабной переоценке стоимости зарубежных активов

Таблица 6. Динамика финансовых вложений и инвестиций в основной капитал металлургических комбинатов в 2004 – 2012 гг., млрд. руб.

|

Показатель |

2004 г. |

2005 г. |

2006 г. |

2007 г. |

2008 г. |

2009 г. |

2010 г. |

2011 г. |

2012 г. |

2004 г. – 2012 г. |

|

ЧерМК |

||||||||||

|

Финансовые вложения |

18 |

43 |

231 |

234 |

320 |

328 |

345 |

363 |

345 |

2227 |

|

В том числе долгосрочные |

15 |

41 |

176 |

199 |

275 |

307 |

323 |

344 |

323 |

2003 |

|

Износ основных средств, % |

34 |

29 |

23 |

26 |

28 |

33 |

37 |

43 |

44 |

|

|

Инвестиции в основной капитал |

12 |

14 |

13 |

12 |

12 |

4,5 |

7 |

16 |

12,5 |

103 |

|

ММК |

||||||||||

|

Финансовые вложения |

53 |

35 |

27 |

73 |

40 |

63 |

77 |

78 |

79 |

524 |

|

В том числе долгосрочные |

5 |

9 |

15 |

34 |

28 |

46 |

67 |

75 |

73 |

352 |

|

Износ основных средств, % |

57 |

50 |

45 |

50 |

46 |

36 |

36 |

37 |

38 |

|

|

Инвестиции в основной капитал |

10 |

14 |

15 |

19 |

26 |

35 |

36 |

22 |

15 |

192 |

|

НЛМК |

||||||||||

|

Финансовые вложения |

56 |

58 |

84 |

117 |

180 |

151 |

202 |

184 |

207 |

1239 |

|

В том числе долгосрочные |

26 |

26 |

84 |

96 |

109 |

112 |

112 |

106 |

126 |

797 |

|

Износ основных средств, % |

46 |

46 |

46 |

45 |

43 |

41 |

44 |

46 |

47 |

|

|

Инвестиции в основной капитал |

6 |

14 |

14 |

20 |

24 |

32 |

25 |

29 |

15,5 |

180 |

|

Источники: Годовые отчёты ОАО «Северсталь», «ММК» и «НЛМК» (РСБУ); расчёты автора. |

||||||||||

ОАО «Северсталь», выявившей их обесценение на 62 млрд. руб. Эта сумма была включена в состав прочих расходов материнской компании (ЧерМК), что в решающей степени повлияло на её убыточность в 2010 – 2011 годах. Для финансирования дефицита оборотного капитала зарубежных структур «Северстали» в виде займов только в 2009 – 2010 годах использовано более 40 млрд. руб. средств ЧерМК [5].

Несмотря на продажу трёх наиболее проблемных американских заводов3, в 2011 – 2012 годах зарубежный сегмент принёс «Северстали» 527 млн. долл. чистых убытков.

Таким образом, стратегия вертикальной интеграции посредством приобретения преимущественно обанкротившихся зарубежных компаний не привела к позитивным результатам. В настоящее время ресурс увеличения продаж на западных рынках исчерпан. Необходимость содержания хронически убыточных корпоративных подразделений, прежде всего за счёт средств головных предприятий, явилась одним из основных факторов увели- чения затрат, снижения прибыльности металлургических корпораций и сокращения налоговых платежей в бюджет.

Отвлечение значительных ресурсов во вклады в уставные капиталы приобретаемых активов привело к многократному превышению финансовых вложений над инвестициями в основной капитал (табл. 6) .

Как видно, за 2004 – 2012 годы при увеличивающемся износе основных средств ЧерМК объёмы финансовых вложений превысили объёмы инвестиций в программы модернизации предприятия на 2,1 трлн. руб., или в 22 раза. При этом долгосрочные финансовые вложения, являющиеся одним из основных потенциальных ресурсов для инвестирования в основной капитал, составили 90% общего объёма финансовых вложений на ЧерМК и 65% – на ММК и НЛМК.

Ценовая политика на внешних рынках руководства компаний чёрной металлургии не стимулировала повышение рентабельности продаж и увеличение налоговых платежей.

По нашим расчётам [1], основанным лишь на данных открытых источников, в 2008 – 2011 годы недополученная вы-

Таблица 7. Недополученная выручка от экспортных продаж металлургических комбинатов за 2008 – 2011 гг., млрд. руб.

|

Показатель |

ЧерМК |

ММК |

НЛМК |

Итого |

|

Средняя экспортная цена комбината, долл./т |

638 |

519 |

578 |

|

|

Средняя мировая цена, долл./т |

818 |

817 |

728 |

|

|

Разница в ценах, % |

-22,0 |

-36,5 |

-20,6 |

|

|

Недополученная выручка |

65,6 |

126,8 |

116,0 |

308,4 |

|

Недополученный налог на прибыль |

13,6 |

27,0 |

24,2 |

64,8 |

|

В том числе |

||||

|

в федеральный бюджет |

1,4 |

4,3 |

3,4 |

9,1 |

|

в региональный бюджет |

12,2 |

22,7 |

20,8 |

55,7 |

|

Источники: Данные годовых отчётов ОАО «Северсталь», «ММК» и «НЛМК»; расчёты автора. |

||||

Таблица 8. Управленческие расходы металлургических комбинатов в 2007 – 2012 гг., млрд. руб.

Большое значение для снижения налогооблагаемой прибыли имело наращивание управленческих расходов. В 2010 – 2012 годах указанные расходы соответствовали 55 – 80% объёмов фонда оплаты труда (ФОТ) металлургических комбинатов. Особенно заметным рост затрат на управление был на Череповецком и Новолипецком комбинатах (табл. 8) .

Анализ дивидендной политики и использования чистой прибыли показал, что действующая система налогообложения крупных хозяйствующих субъектов не позволяет увязывать размер реальной налоговой нагрузки с объёмами прибыли и доходов, получаемых собственниками.

Благодаря офшорной структуре соб-ственности4 часть прибыли головных предприятий на внешне законных основаниях выводилась в форме дивидендов за границу. В 2007 – 2012 годах основные владельцы корпораций получили 82 – 86% из общей суммы дивидендов, причитающихся акционерам. В результате действия более низкой ставки налога с дивидендных выплат в территориальные бюджеты недопоступило почти 7 млрд. руб. налога на доходы физических лиц (НДФЛ), в том числе в бюджет Вологодской области – 2,8 млрд. руб., Липецкой – 2,9 млрд. руб. и Челябинской - 0,9 млрд. руб. (табл. 9) .

Важно подчеркнуть имеющийся перекос распределительной политики руководства меткорпораций в большей степени в сторону решения собственных интересов, чем в сторону повышения ответственности перед обществом с точки зрения увеличения вклада в формиро-

Таблица 9. Динамика дивидендов и состояния основных собственников, налоговых платежей, инвестиций металлургических комбинатов, млрд. руб.

|

Показатель |

2007 г. |

2008 г. |

2009 г. |

2010 г. |

2011 г. |

2012 г. |

|

ЧерМК |

||||||

|

Начислено дивидендов |

15,9 |

25,5 |

0 |

5,6 |

12,7 |

9,2 |

|

Неполученный с дивидендов НДФЛ* |

0,63 |

1,02 |

0 |

0,22 |

0,51 |

0,37 |

|

Нераспределённая прибыль |

145 |

149 |

150 |

106 |

90 |

93 |

|

Налоговые платежи во все бюджеты |

23,6 |

27,0 |

4,0 |

9,2 |

8,6 |

5,3 |

|

Инвестиции в основной капитал |

12,2 |

11,8 |

4,5 |

7,1 |

16,1 |

12,5 |

|

Состояние основного владельца |

602 |

126 |

299 |

564 |

493 |

389 |

|

ММК |

||||||

|

Начислено дивидендов |

9,2 |

3,7 |

3,6 |

3,2 |

0 |

2,7 |

|

Неполученный с дивидендов НДФЛ* |

0,4 |

0,15 |

0,14 |

0,13 |

0 |

0,11 |

|

Нераспределённая прибыль |

106 |

105 |

129 |

150 |

144 |

157 |

|

Налоговые платежи во все бюджеты |

15,3 |

17,4 |

5,1 |

8,6 |

16,0 |

7,3 |

|

Инвестиции в основной капитал |

18,7 |

25,5 |

34,8 |

35,7 |

21,5 |

15,0 |

|

Состояние основного владельца |

391 |

74 |

296 |

341 |

180 |

128 |

|

НЛМК |

||||||

|

Начислено дивидендов |

15,2 |

10,1 |

1,1 |

9,3 |

10,3 |

10,3 |

|

Неполученный с дивидендов НДФЛ* |

0,6 |

0,41 |

0,05 |

0,4 |

0,41 |

0,41 |

|

Нераспределённая прибыль |

171 |

222 |

246 |

274 |

293 |

315 |

|

Налоговые платежи во все бюджеты |

15,6 |

23,4 |

7,1 |

11,7 |

14,7 |

13,6 |

|

Инвестиции в основной капитал |

19,5 |

23,8 |

31,5 |

25,2 |

28,8 |

15,5 |

|

Состояние основного владельца |

587 |

153 |

478 |

732 |

512 |

428 |

* В силу действия соглашения от 05.12.1998 «Об избежании двойного налогообложения», заключённого между Россией и Кипром, ставка налога на дивиденды, выплачиваемые кипрским владельцам российской собственности, не должна превышать 5%. В России ставка налога на дивиденды составляет 9%. В таблице указана разница между НДФЛ, рассчитанным по ставкам 5 и 9%. Источники: Данные отчётов ОАО «Северсталь», «ММК» и «НЛМК», журнала «Форбс»; расчёты автора.

вание бюджетных доходов и инвестирование. На фоне снижения налоговых платежей владельцы корпораций пополняли своё состояние, а полученные ими дивиденды составляли в среднем 70 – 80% в объёме налоговых отчислений. В 2007 – 2012 годах дивидендные выплаты основному собственнику ЧерМК на 4,7 млрд. руб. превысили капиталовложения в предприятие.

Надо сказать, что трансформация бюджетных систем «регионов-металлургов» в ходе кризиса была предсказуема, поскольку в условиях многолетнего получения сверхплановых преимущественно конъюнктурных доходов был утрачен контроль за бюджетными расходами.

Так, например, в Вологодской области в 2000 – 2008 годах бюджетные доходы удваивались каждые три – четыре года, однако дополнительные их поступления не в полной мере использовались для структурной перестройки налогового потенциала5, а в основном направлялись на обеспечение выполнения иных взятых социальных обязательств, поэтому в кризисных условиях региональные власти не смогли провести контрциклическую бюджетную политику без создания рисков неплатёжеспособности. Для обеспечения выполнения необходимого объёма жизненно важных расходов потребовалось прибегнуть к долговому финансированию. В результате размер государственного долга в 2012 году вырос до 29 млрд. руб. против 1,7 млрд. руб. в 2008 году.

Таблица 10. Мировое производство и потребление стали в 2008 – 2015 гг., млн. т

|

Показатель |

Фактически |

Прогноз |

||||||

|

2008 г. |

2009 г. |

2010 г. |

2011 г. |

2012 г. |

2013 г. |

2014 г. |

2015 г. |

|

|

Производство |

1341 |

1236 |

1429 |

1490 |

1548 |

1582 |

1673 |

1787 |

|

Потребление |

1218 |

1140 |

1312 |

1428 |

1414 |

1539 |

1621 |

1728 |

|

Мировая цена, долл./т |

553 |

405 |

500 |

566 |

380 |

400 |

420 |

|

Источник: Данные Минэкономразвития РФ.

Таблица 11. Доходы региональных бюджетов и объём государственного долга

|

Показатель |

2008 г., факт |

2012 г., факт |

2013 г., план |

2014 г., план |

2015 г., план |

|

Вологодская область |

|||||

|

Доходы, млрд. руб. |

39,5 |

36,9 |

38,9 |

41,7 |

|

|

В % к 2008 г., в реальном выражении |

100,0 |

69,3 |

70,7 |

73,4 |

|

|

Государственный долг, млрд. руб. |

1,7 |

29,1 |

28,0 |

23,9 |

17,2 |

|

Липецкая область |

|||||

|

Доходы, млрд. руб. |

30,8 |

32,3 |

34,3 |

36,9 |

|

|

В % к 2008 г., в реальном выражении |

100,0 |

78,4 |

80,5 |

83,8 |

|

|

Государственный долг, млрд. руб. |

4,0 |

14,3 |

17,0 |

19,6 |

|

|

Челябинская область |

|||||

|

Доходы, млрд. руб. |

79,8 |

85,7 |

91,8 |

100,6 |

|

|

В % к 2008 г., в реальном выражении |

100,0 |

77,3 |

80,2 |

85,2 |

|

|

Государственный долг, млрд. руб. |

0,3 |

28,0 |

26,6 |

25,6 |

|

|

Источники: Данные Федерального Казначейства, Минфина РФ; законы о региональных бюджетах Вологодской, Липецкой и Челябинской областей на 2013 – 2015 годы; расчёты автора. |

|||||

Уровень долговой нагрузки, составивший 92,2% в объёме собственных доходов бюджета, – один из самых высоких среди субъектов РФ.

В ближайшие три года ощутимого роста на экспортных рынках чёрных металлов не ожидается. Устойчивая тенденция превышения предложения над спросом в условиях падающего ценового тренда на сталь продлится до 2016 года (табл. 10) .

В условиях неустойчивой конъюнктуры бюджетные системы субъектов, привязанные к металлургическому сектору, будут продолжать оставаться не стабилизирующим фактором региональных экономик, а дополнительным источником рисков для них, что подтверждают прогнозные параметры региональных бюджетов. Даже в 2015 году реальные доходы бюджетов «регионов-металлургов» не достигнут уровня не только 2008, но и 2012 года (табл. 11). Высокая долговая нагрузка станет основным фактором сокращения инвестиционных расходов, слабой поддержки внутреннего спроса и меньшей возможности противостоять новым проблемам.

Безусловно, моноструктурность – очень серьёзный вызов. Социально-экономическое положение в регионах, о которых идёт речь, не должно жёстко зависеть от ситуации на мировых товарных рынках и от финансовой устойчивости одного ведущего предприятия. Вместе с тем металлургическое производство может служить источником расширения инвестиционного спроса на новые виды продукции, что позволит отечественным предприятиям занять совершенно иное место в международном разделении труда, а не выполнять преимущественно роль сырьевых придатков глобальных сталелитейных компаний6.

Результаты проведённого анализа позволили сформулировать ряд мер по пересмотру налоговой политики в отношении крупнейших налогоплательщиков, реализация которых будет способствовать более полному использованию имеющихся у них резервов для пополнения федерального и региональных бюджетов. Эти меры должны включать:

– нормативное ограничение оттока капитала, налогообложение вывозимого капитала7 и невозвращённой экспортной выручки;

– внесение изменений в нормативное регулирование налога на добавленную стоимость (НДС), порядок уплаты которого, прежде всего в отношении крупных экспортёров, не обеспечивает необходимый уровень собираемости8;

– увеличение налоговой нагрузки на прибыль крупнейших корпораций, зарегистрированных в низконалоговых юрисдикциях, с целью формирования доходов большинства работающих, а не только узкой социальной группы;

– пересмотр соглашений об избежании двойного налогообложения для того, чтобы даже при наличии таковых налоги взимались по российским ставкам;

– повышение ставки налога на дивиденды с 9 до 13 – 15% и уравнивание этого налога для российских и иностранных юридических лиц;

– расширение прав налоговых органов, прежде всего территориальных, в сфере контроля за денежными потоками крупнейших налогоплательщиков и получения всей необходимой информации об их деятельности.

Конечно, задача диверсификации доходного потенциала монопрофильных регионов должна стать ключевой при проведении региональными властями экономической политики. Решение этой задачи видится в разработке ответственной структурной политики и планомерной поддержке бизнеса в развитии конкурентоспособного корпоративного сектора.

Актуальность проблемы поиска новых источников собственных доходов субъектов РФ будет возрастать в новом среднесрочном бюджетном цикле. Это связано со значительными изменениями в структуре расходов, обусловленными финансовым обеспечением реализации указов Президента РФ от 7 мая 2012 года, в первую очередь касающихся повышения заработной платы работникам бюджетной сферы.

Особую озабоченность вызывает подход, в соответствии с которым 75% объёма средств на повышение зарплат бюджетникам должны выделять региональные бюджеты. Риски в обеспечении данного подхода, связанные с существенным объёмом государственного долга субъектов РФ, велики. При этом в федеральном бюджете недостаточно решены задачи ресурсного подкрепления указов Президента РФ на региональном уровне. Предусмотренные в размере 100 млрд. руб. ежегодно на эти цели межбюджетные трансферты бюджетам субъектов РФ позволят профинансировать лишь 30% потребности [4].

По экспертным оценкам, в половине российских регионов не будет средств для выполнения предвыборных обещаний Президента. Так, например, только в Вологодской области на повышение зарплат работникам бюджетной сферы в 2013 – 2015 годах необходимо 27 млрд. руб., а в региональном бюджете предусмотрено всего 3 млрд. руб., то есть дефицит ресурсного обеспечения составляет 24 млрд. руб. [2]. Без помощи из федерального бюджета правительство области будет вынуждено прибегнуть к новым заимствованиям кредитных организаций, что отразится на стоимости обслуживания и без того непомерного долга.

Таким образом, в свете новых социальноэкономических задач, поставленных перед страной Президентом РФ, должна повышаться роль федерального центра в создании условий для развития экономик и пополнения бюджетов российских регионов.

Результаты исследований ИСЭРТ РАН по проблемам бюджетной обеспеченности территорий позволяют утверждать, что такие условия могут быть созданы за счёт имеющихся резервов действующей налоговой системы и пересмотра бюджетного законодательства.

Во-первых , необходимо преодолеть деформацию структуры налоговых доходов посредством снижения доли косвенного налогообложения и повышения роли имущественного налогообложения за счёт введения дифференцированного налога на недвижимость, что существенно повысит бюджетные возможности субъектов РФ.

Во-вторых, требуется разработка новых направлений развития системы межбюджетных отношений. Централизованная модель бюджетного устройства России, в которой исполнение внутренних государственных обязательств всё в большей степени перекладывается на региональный и местный уровни без адекватного финансового подкрепления, стала тормозом развития экономики субъектов РФ. На наш взгляд, следует вернуться к соблюдению принципов классического бюджетного федерализма, при котором число доходов, формирующих региональные бюджеты, составляет 50% от их общего количества, как это было в конце 1990-х годов9. По мне- нию Совета Федерации, значимого пополнения доходной базы субъектов РФ можно достичь за счёт зачисления в полном объёме поступлений от налога на прибыль, водного налога, некоторых видов акцизов [3].

В-третьих , для соблюдения принципов социальной справедливости и повышения фискальной функции подоходного налогообложения назрело введение прогрессивной шкалы на доходы физических лиц. Налоговым службам следует сосредоточиться на контроле доходов 1 – 2% богатых граждан и собирать с них налоги по нормам, которые приняты во всех цивилизованных странах.

В-четвёртых , скорейшего решения требует вопрос отмены федеральных льгот по территориальным налогам на имущество10, в первую очередь в отношении имущества субъектов естественных монополий, рост тарифов которых оказывает всё большее давление на расходную часть бюджетов регионов.

В-пятых , необходимо дополнительное внимание к проблеме долговой нагрузки на бюджеты субъектов РФ. В целях её минимизации представляется целесообразным рассмотреть возможность продления до 01.01.2014 срока погашения бюджетных кредитов, предоставленных субфедеральным бюджетам. По нашему мнению, было бы разумно вернуться к порядку, при котором финансовая помощь регионам оказывается в виде субсидий, а не кредитов, как это происходило в 2009 – 2010 годах.

Итак, резервы увеличения доходов бюджетов субъектов Российской Федерации существуют. Задача властей – проработать пути их реализации, которая возможна лишь при смене парадигмы налогово-бюджетной политики и её переориентации в сторону регионов.