Рентоискательство коммерческими банками

Автор: Корешков В.Г.

Журнал: Вестник Алтайской академии экономики и права @vestnik-aael

Рубрика: Прикладные исследования социально-экономических процессов

Статья в выпуске: 5 (37), 2014 года.

Бесплатный доступ

Коммерческие банки сегодня, пользуясь государственной поддержкой, оказывают значительное влияние на развитие реального сектора экономики, преобразуясь из простых кредитных посредников в крупные финансовые институты, распоряжающиеся почти всем денежным капиталом национальной экономики, что в условиях их погони за прибылью приводит к общественным потерям.

Кредитная организация, банк, банковская система, рента, рентоориентированное поведение

Короткий адрес: https://sciup.org/142179126

IDR: 142179126

Текст научной статьи Рентоискательство коммерческими банками

С начала построения современной банковской системы прошло чуть более двадцати лет, но и сегодня она все еще находится в процессе своего становления. Ее структура и качество существенно изменяются в зависимости от денежно-кредитной политики Центрального Банка (ЦБ) Российской Федерации (Банка России), а также требований мировых стандартов банковского дела.

Современная рыночная экономика России насчитывает несколько десятилетий своего существования, но уже за этот короткий период ее финансовая структура стала во многом соответствовать мировым стандартам, насчитывающим сотни лет своего развития. За короткий срок своего становления она прошла через взлеты и падения, смену ценностей и целей, неоднократную реформу денежной и банковской систем. Проблемам функционирования банковской системы как раз и посвящена данная статья.

Ориентируясь на западную экономику и Базельские соглашения, Банк России вынуждает коммерческие банки приводить показатели своей деятельности в соответствие с мировыми стандартами в сжатые сроки (относительно европейских коммерческих банков), не считаясь при этом с потерями, которые они несут. Коммерческие банки, поставленные регулятором в жесткие рамки требований, начинают искать различные пути для получения дополнительной прибыли и преимуществ над другими участниками банковской системы, иными словами, регулятор толкает их на поиски ренты.

Безусловно, за короткий период своего существования прямой перенос опыта других стран на российскую действительность просто невозможен. Более того, такая политика разрушает деловые традиции и отношения, сложившиеся между банковской системой и национальным хозяйством, подрывает уверенность населения в кредитной и денежной системе, а также в устойчивости национальной экономики и ее денежной единицы. Все это является благодатной почвой для рентоориентированного поведения всех участников банковской системы. Рассмотрим понятие ренты и рентоориентированного поведения более подробно.

Как правило, под рентой понимается «разница между доходом фактора и минимальной суммой, необходимой для обеспечения этим фактором данного объема услуг» [1]. Существует и другая трактовка, более точно подчеркивающая содержание ренты, при которой «под рентой понимается любая плата, приходящаяся на долю некоего фактора производства, превосходящая его альтернативную стоимость» [2]. Таким образом, появление ренты в общем случае можно рассматривать как действия организации, направленные на максимизацию прибыли с помощью дополнительного преимущества, полученного в результате эффективного размещения и использования ресурсов.

Безусловно, получатель ренты заинтересован в дальнейшем получении прибыли и готов инвестировать дополнительные ресурсы в создание конкурентных преимуществ или барьеров. Получение «хорошей» ренты способствует росту общественного благосостояния и прибыли, но может быть переключено на поиски «плохой» ренты, приводящей к обратному эффекту и, как следствие, к потерям общества. Подобное поведение, выражающееся в создании искусственных ограничений ресурсов, без их улучшения, с целью получения дополнительного дохода (ренты), получило название рентоориентированного поведения.

Рассматривая историю возникновения и развития отечественных банков, отметим, что почти все ведущие коммерческие банки были созданы на базе государственных банков СССР, получив изначально дополнительное преимущество в виде так называемой политической ренты, выражавшейся в политической воле для их создания, имеющихся ресурсах (материальная база, обученный персонал и т.д.) и искусственно созданных барьерах для других участников системы.

Подобная организация банковской системы изначально была основной для рентоориентированного поведения крупных коммерческих банков, созданных на основе государственных. Поиск ренты в этом случае осуществляется, как правило, в рамках общественного выбора через лоббирование соответствующих интересов, а также приобретения отдельными хозяйствую- щими субъектами или их группами льготных условий своего существования, распределения в свою пользу государственных субсидий, дотаций, особых полномочий, позволяющих перераспределять доходы между своей группой, в отличие от стремления к получению прибыли в процессе рыночных методов конкуренции. Действующие таким образом крупные банки оставляют за бортом мелкие и средние региональные коммерческие банки, созданные и существующие в рыночных условиях. Наглядным примером может служить поведение Банка России в период мирового финансового кризиса 2008 г., когда финансовую поддержку от ЦБ РФ получил только ряд крупных коммерческих банков, используя полученные ресурсы по своему усмотрению. В результате излишне накопленная ими ликвидность стала другой стороной медали, что привело к бездумной «раздаче» денег, без тщательной проверки кредитоспособности заемщиков, что послужило толчком к очередному витку роста просроченной задолженности, закредитованности экономики, необоснованного увеличения денежной массы в стране и темпов инфляции, снижения ставок по депозитам и т.д. Этот перечень негативных последствий «необдуманного шага» Банка России можно продолжать бесконечно.

Сегодня само существование региональных коммерческих банков стоит под вопросом. После анализа динамики количества действующих кредитных организаций становится очевидным, что оно стремительно сокращается, например, за последние 13 лет – на 1230. По данным официального сайта Банка России, в 2001 г. действовало 2124 кредитных организации, а в мае 2014 г. их уже было 894. По признанию многих экспертов банковского рынка, начиная с 2001 г. коммерческий банк дешевле купить, чем создавать новый. Вызвано это рядом причин, безусловно, к которым имеют прямое отношение лоббирование интересов крупных банков. Например, регулятор ужесточает требования к размеру собственного капитала кредитных организаций, требуя его увеличения до размеров, соответствующих мировым стандартам, превышающих размер существующего сегодня в сотни раз (до 300 млн руб.).

Для региональных банков это задача является практически невыполнимой, поскольку в регионах отсутствует сколько-нибудь значимый бизнес, позволяющий получить прибыль, которую можно было бы направить на увеличение собственного капитала. Изношенность объектов инфраструктуры достигает в некоторых регионах 65% [3]. Для поддержки регионального биз- неса набирает обороты новая форма развития – государственно-частное партнерство [4]. В столичных регионах и регионах с добывающей промышленностью сосредоточен крупный бизнес, а значит, и получаемая банками прибыль будет коррелировать с оборотами этого бизнеса. К примеру, на Центральный федеральный округ приходится более 55% всех зарегистрированных кредитных организаций, а на первые пять крупных банков – более 50% всех банковских активов [5].

В связи с этим протекающий в настоящее время процесс укрупнения банковской системы в целях соответствия требованиям регулятора происходит, как правило, в форме слияний или поглощений. Причем, идет поглощение региональных кредитных организаций более крупными, столичными коммерческими банками за бросовую цену. Региональные кредитные организации вынуждены идти на этот шаг, поскольку при отсутствии необходимого количества денежных средств в собственном капитале другого выхода из данной ситуации нет.

Стоит отметить, что у решения Банка России по увеличению капитала коммерческого банка есть как сторонники, так и противники. По мнению многих экспертов, увеличение уставного капитала кредитной организации, в том числе и небанковской кредитной организации, не даст никакого положительного эффекта [6]. При этом усилится рентоориентированное поведение крупных коммерческих банков, подогреваемых регулятором, что также увеличит потери общества, в том числе от защиты ренты государством [7], поскольку никто не сможет гарантировать размещение ресурсов кредитных организаций в безопасных активах, дающих низкую доходность. Кредитные организации, преследующие свою цель – максимальное получение прибыли, будут размещать свои ресурсы в рисковые активы, стараясь заработать как можно больше, что естественно для любой коммерческой организации. Регулятором прямо не регламентированы действия кредитных организаций по размещению ресурсов кредитной организации. Финансовый кризис 2008 г., бушевавший на Западе, обрушил крупные банки США. Причем, активы одного только банка Lehman Brothers составляли больше, чем совокупные активы всей банковской системы России. Это позволяет говорить о том, что размер уставного капитала, как и размер самого коммерческого банка, не играет абсолютно никакой роли в обеспечении его экономической безопасности.

С другой стороны, если более детально подойти к проблеме размещения банковских ресурсов, то обнаружится проблема несоответствия целей деятельности Банка России интересам банковской системы и отдельно взятой кредитной организации, деятельность которых им регулируется.

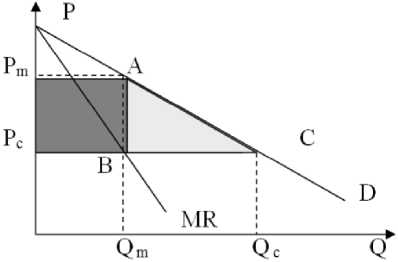

Для оценки потерь общества от подобной рентоориентированной деятельности коммерческих банков автором предлагается использовать модель для оценки общественных потерь от деятельности монополии. В стандартном анализе потерь общества от монополии они представляются в виде треугольника АВС, а прямоугольник PmPcBA – трансферт от потребителей к производителю, Pc – цена на конкурентном рынке, Pm – монопольная цена (см. рис.).

Чистые потери общества при поиске ренты

А. Харбергер оценивал ущерб от монополии, измеряя площадь треугольника и выражая ее в процентах к ВВП, но, как показала дальнейшая практика, такой подход, называемый «треугольником Харбергера», недостоверно отражал все потери. Более детально к оценке ущерба подошел Г. Таллок, который предложил учитывать любые ресурсы, потраченные на захват прямоугольника PmPcBA, позднее он стал называться «прямоугольником Таллока». Подход Г. Таллока перевернул представление об ущербе от монополии, но он не позволял учитывать случай, когда стоимость ресурсов, затраченных на получение монопольной ренты, равна капитализированной величине последней. Решить эту задачу попытался Р. Познер, который на условном примере показал, как при применении четырех предпосылок конкурентный поиск ренты ведет к полному ее растрачиванию.

Расчеты действительных общественных потерь от поиска ренты были проведены Р. Познером в шести отраслях экономики США. При предположении полного растрачивания ренты суммарные потери от поиска ренты и излишка потребителей (на рисунке площадь трапеции PmPcСA, включающей «треугольник Харбергера и прямоугольник Таллока») колебались от 5 до 32% объема продаж отрасли. Общие потери от государственного регулирования, выражавшегося в контроле над конкуренцией, приводившего к установлению цены выше конкурентной в таких отраслях, как сельское хозяйство, транспорт, связь, энергетика, банковское дело, страхование и медицинские услуги, составляли, по его приблизительной оценке, около 17% создаваемого в них ВВП.

По данным Банка России, совокупные активы (пассивы) российского банковского сектора составили на 1 января 2014 г. 57423 млрд руб., или 86% ВВП, увеличившись по сравнению с соответствующим прошлогодним показателем на 6,6%, на 1 января 2013 г. они составляли 49509 млрд руб., или 79,4% ВВП. Прирост активов на начало 2014 г. составил 16,0%. Объем кредитов нефинансовым организациям увеличился на 12,7%, физическим лицам – на 28,7%. Вклады физических лиц выросли за прошлый год на 19%.

Таким образом, сегодня совокупные активы (пассивы) банковской системы к ВВП страны составляют более 86%, что говорит о большой доле банковского сектора в национальной экономике, а также о значительных недооцененных потерях для общества, выражающихся не только в растрачивании ренты, но и в направлении распределения кредитных ресурсов. Используя модель расчета общественных потерь Р. Познера в банковском секторе, можно сделать вывод, что сумма даже в 17% в масштабах нашей страны составит огромную сумму в абсолютном выражении. Однако, по мнению автора исследования, процент общественных потерь в банковском секторе выходит далеко за 17% и составляет не менее 50% от создаваемого в них ВВП.

Необходимо отметить, что приведенные выше проценты не учитывают специфику формирования кредитного портфеля по отраслям национального хозяйства, структура которого, в разрезе общего объема кредитования экономики по видам экономической деятельности, показывает приоритет кредитования оптовой и розничной торговли, а также других сфер с быстрым оборотом денежных средств. Безусловно, кредитование торговых операций является менее рисковым и позволяет экономить на персонале необходимой квалификации, используя компьютерные методы экспресс-оценки. Подобный кредитный портфель только подчеркивает рентоориентированность банковской системы.

Резюмируя, следует подчеркнуть: проведенный анализ показал, что перестройка российской банковской системы должна быть проведена в соответствии с целями национального хозяйства и экономики. В противном случае мы получаем группу безнравственных монополистов, пресле- дующих единственную цель – получение ренты. Оценка потерь общества от рентоориентрованно-го поведения кредитной организации и банковской системы в целом является сложным и трудоемким процессом. Внимание государства в первую очередь должно быть направлено на свободное функционирование рыночной экономики и ее участников, а не в сторону создания ручного регулятора и полностью зависимых от него финансовых институтов. Только в таком случае можно будет говорить об оценке масштабов общественных потерь, осуществляя их корректировку. Сегодня такие потери настолько колоссальны, что с трудом поддаются даже приблизительной оценке.

Список литературы Рентоискательство коммерческими банками

- Заостровцев, А. Рентоориентированное поведение: потери для общества/А. Заостровцев//Вопросы экономики. -2000. -№5. -С. 31.

- Долан, Э.Дж. Рынок: микроэкономическая модель/Э.Дж. Долан, Д. Линдсей; пер с англ. -СПб.: [Б. и.], 1992. -С. 99.

- Мартенс, А.А. Государственно-частное партнерство и его роль в модернизации жилищно-коммунального комплекса регионов и муниципалитетов (на примере Алтайского края)/А.А. Мартенс//Муниципалитет: экономика и управление. -2011. -№1. -С. 62.

- Мартенс, А.А. Государственно-частное партнерство и его роль в модернизации жилищно-коммунального комплекса регионов и муниципалитетов (на примере Алтайского края)/А.А. Мартенс//Муниципалитет: экономика и управление. -2011. -№1. -С. 65.

- Корешков, В.Г. Об оценке капитала региональных банков/В.Г. Корешков, Ю.Г. Швецов//Деньги и кредит. -2011. -№8. -С. 41-45.

- Корешков, В.Г. Капитал банка: его достаточность и функции/В.Г. Корешков, Ю.Г. Швецов//Деньги и кредит. -2009. -№6. -С. 34-37.

- Заостровцев, А. Рентоориентированное поведение: потери для общества/А. Заостровцев//Вопросы экономики. -2000. -№5. -С. 42.

- Нуреев, Р.М. Курс микроэкономики: учебник для вузов. -2-е изд., изм./Р.М. Нуреев. -М.: Норма, 2002. -572 с.