Роль секторальных санкций в развитии нефтегазового сектора России

Автор: Байгильдин Дамир Ринатович, Шинкевич Алексей Иванович

Журнал: Электронный экономический вестник Татарстана @eenrt

Рубрика: Экономика отраслей и предприятий

Статья в выпуске: 2, 2020 года.

Бесплатный доступ

В исследовании представлена типология санкций в отношении нефтегазового сектора, освещены тенденции его развития в условиях действия антироссийских санкций, а также сценарии развития сектора на ближайшие 10 лет. Также представлен комплекс мер по укреплению позиций России на мировом рынке энергоносителей.

Санкции, нефтегазовый сектор, энергопотребление

Короткий адрес: https://sciup.org/143172565

IDR: 143172565

Текст научной статьи Роль секторальных санкций в развитии нефтегазового сектора России

The study presents the typology of sanctions against the oil and gas sector, highlights trends in its development in the context of anti-Russian sanctions, as well as scenarios for the development of the sector for the next 10 years. A set of measures to strengthen Russia's position on the world energy market is also presented.

Keyword : sanctions, oil and gas sector, energy consumption.

Нефтегазохимический сектор экономики относится к традиционным отраслям, однако, несмотря на данное положение, является динамично развивающимся сегментом промышленного рынка, характеризующегося внедрением инновационных технологий, совершенствованием производственных процессов и расширением кооперационных связей с внешними партнерами в совершении торговых операций. Глобальная экономическая система оказывает непосредственное воздействие на специфику производственных и торговых отношений в различных секторах экономики на национальном и мезоуровне управления экономическими системами. В этой связи российская экономика не является исключением и введение первых секторальных санкций в июле 2014 г. со стороны США и ЕС произвели существенные коррективы в нефтегазовом секторе России. Условно санкции в отношении нефтегазовой отрасли подразделяются на 2 типа.

-

1) Финансовые – связанные с возможностью получения долгового и акционерного капитала сроком погашения более 30-90 дней. Данные виды санкций коснулись таких российских нефтегазодобывающих компаний, как Роснефть, Новатэк, Транснефть, Газпром нефть.

-

2) Технологические – связанные с поставкой оборудования для добычи газа и нефти на шельфе глубиной свыше 152 м, на арктическом шельфе, сланцевой нефти; буровые установки, оборудование для горизонтального бурения, морские платформы для работы в арктических широтах, программное обеспечение для гидравлического разрыва пласта, дистанционно управляемое подводное оборудование, насосы высокого давления, бурильные трубы и обсадные колонны и прочее оборудование; поставка технологий для поддержки разведки или добычи для новых глубоководных, арктических, шельфовых или сланцевых проектов, потенциально производящих нефть или газ; ограничения на продажу оборудования, технологий и нефтегазосервисных услуг.

70.9 71.2 69.9

-

80 .0 61.862.961.465.766.765.667.0 .63.0

-

60 .0 50.651.852.554.554.7.. 48.3 49.1 52.0

40.0

-

13.1 12. 911.511.711.913.414.014.316.214.315.416.215.917.1 16.2 1 2.812.3 11.912. 6 .

0.0

Рисунок 1 – Потребление нефти и газа в общем объеме энергопотребления в мире (в процентах) [1]

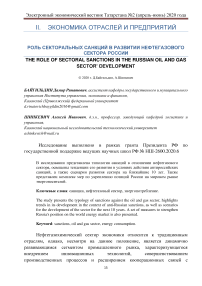

По данным Всемирного банка потребление нефти и газа в общем объеме энергопотребления в мире сократилось с 94,1% в 1960 г. до 79,8% в 2000 г.; при этом с 2000 г. оно оставалось стабильным и варьировалось от 79,7% в 2015 г. до 81,2% в 2007г., 2011-2012 г. Общая тенденция данного показателя описывалась отрицательным полиномиальным трендом, что также свидетельствует о снижении традиционных видов топлива в энергопотреблении (рис. 1) [1].

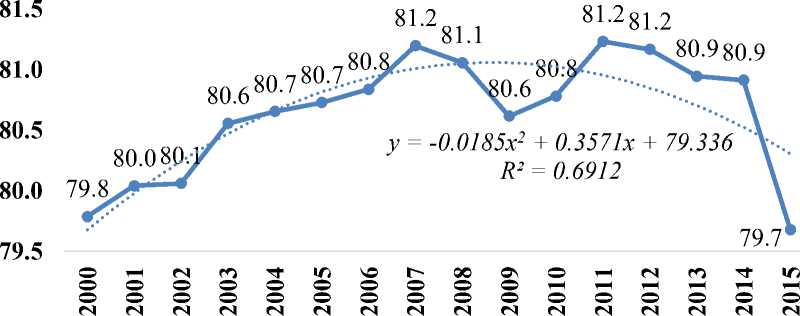

В целом в мире экспорт топливно-энергетических полезных ископаемых в общем объеме экспорта увеличился с минимального значения в 1964 г. – 5,6% достигнув максимума в 2013 г. – 17,2% и, начиная с 2000 г., также описывается отрицательным полиномиальным трендом. В российской экономке экспорт топливно-энергетических полезных ископаемых в общем объеме экспорта достигал максимального значения в 2012-2013 гг. – 70,9-71,2% и начал снижаться с введением санкций, сократившись с 69,9% в 2014 г. до 52% в 2018 г. (рис. 2) [1] .

О'—<^т^Г<ЛКОГ-ОООкО'—< сч co 'd- in ко r-- oo ooooooooooooooooooo

^^ Россия ^^ Мир

Рисунок 2 – Экспорт топливно-энергетических полезных ископаемых в общем объеме экспорта (в процентах) [1]

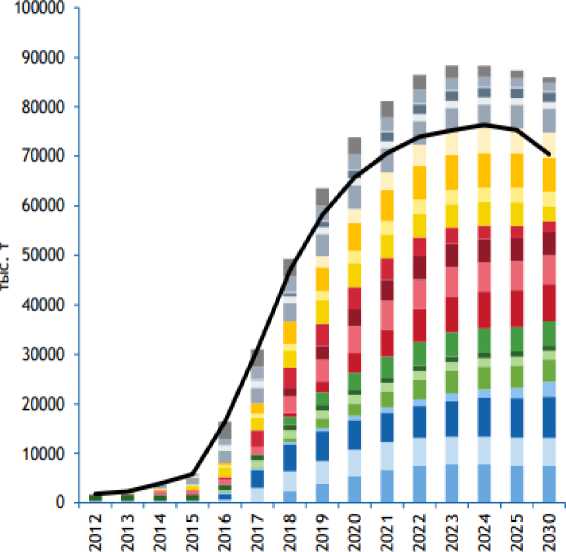

По оценке Центра исследований в области энергетики бизнес-школы (SEneC) с введением антироссийских санкций для нефтегазового сектора по базовому сценарию объемы добычи нефти и газа по крупнейшим месторождениям достигнут максимального значения к 2025 г., составив 90 млн. т (рис. 3). В сценарном прогнозе с усилением санкционного давления предполагается, что объемы добычи будут меньше на 15 млн. т, составив 75 млн. т также к 2025 г. и 2030 г. [2] .

^™ Ярудейское ■ им. Шпильмана

Усть ■ Харампурс кое ^™ Наульское

Лабаганское ^■Требса и Титова

Имилорская группа Фил айовского

Аркутун-Даги Приразломное ^™ Сузунское ^■Тагульское ^е Среднеботуобинское ^™ Куюмбинское ^™ Юрубчено-Тохомское ^™ Салымское

Пякяхинское

^е Севере-Комсомольское ^е Уренгойское ^™ Ноеопортовское

Мессояхская группа ^е Русское

Углубление санкций

Рисунок 3 - Прогноз добычи нефти и газа по крупнейшим новым месторождениям в базовом прогнозе и прогнозе усиления антироссийских санкций до 2030 г. (тыс. т) [2]

К 2030 г. процессы сокращения объемов нефте- и газодобычи по обоим видам сценарных прогнозов усилятся, где при базовом сценарии снижение от исходного уровня составит 60 млн. т (до 480 млн. т), по сценарию с усилением антироссийских санкций - 105 млн. т (до 425 млн. т). Таким образом, разница в объемах нефте- и газодобычи между двумя сценарными прогнозами в 2025 г. достигнет 5 млн. т, в 2030 г. - 55 млн. т.

Введение антироссийских санкций и протекционистские меры государства отразились на структуре рынка нефте- и газодобычи российской экономики, что выражалось, прежде всего, в его увеличивающейся концентрации [3] .

Однако возврат государства в период антироссийских санкций в сферу нефте- и газодобычи сопровождался снижением объемов добычи на данном рынке в 2013-2017 гг., что особенно было характерно для ПАО НК «РуссНефть», ПАО «НГК «Славнефть», ПАО «ЛУКОЙЛ». Напротив, прирост добычи показали ПАО «Газпром нефть» (5 млн. т за 2012-2017 гг.) и прочие компании (35 млн. т). При этом доля прочих компаний в данном секторе за пятилетний период увеличилась на 3 процентных пункта с 14% в 2012 г. до 17% в 2017 г.

Несмотря на действие антироссийских санкций, 2017 г. стал переломным в объемах нефте- и газодобычи. Так, в 2018 г. объем добытого газа составил 638

млрд. куб. м, увеличившись по сравнению с 2017 г. на 30 млрд. куб. м, что в относительном выражении составило 5% (в 2017 г. относительно 2016 г. – 8%). Данная положительная тенденция связана с расширением объемов поставок российского газа на международный и внутренний рынок, что было обусловлено холодной зимой в Европе, как следствие – возрос спрос на российский газ, и ростом конкурентоспособности российского газа в ряде прочих энергетических ресурсов. Кроме того, этому способствовало снижение объемов добычи газа в европейских странах, а также увеличением спроса на поставку российского газа со стороны стран, на которые направлен проект «Северный поток – 2» (Франция, Чехия, Австрия, Германия и другие). Наибольший прирост объемов газодобычи в 2018 г. приходился на ПАО «Газпром» и независимых производителей.

В структуре экспорта нефтегазового сектора промышленности по экспорту сырой нефти, включая газовый природный конденсат, 92,7% приходилось на страны дальнего зарубежья, по природному газу – 83,3%.

В структуре экспорта природной нефти, включая природный газовый конденсат наибольшая доля приходилась на Китай – 25,7% (67 млн. т), Нидерланды – 16,2% (42,2 млн. т), Германию – 9% (23,6 млн. т), Польшу – 6,8% (17,7 млн. т), Республику Корея – 4,9 (15,3 млн. т). В структуре экспорта природного газа доминировали такие страны, как Германия – 25,2% (55,8 млрд. куб. м), Турция – 10,9% (24 млрд. куб. м), Италия – 8,2% (18,1 млрд. куб. м), Великобритания – 6,4% (14,2 млрд. куб. м), Франция – 5,9% (13 млрд. куб. м), Австрия – 4,8% (10,6 млрд. куб. м) [4] .

Таким образом, проведенный анализ позволяет заключить следующее. Несмотря на действие антироссийских санкций нефтегазовая отрасль характеризуется неоднозначными тенденциями. С одной стороны, они связаны с колебанием спроса на международном рынке и нерегулярностью поставок энергоносителей, которые были вызваны не только конъюнктурными факторами, но и природными условиями. А также отмечены неоднозначное мнение руководителей нефтегазовых компаний о вхождении в мировой отраслевой рынок [5]. С другой стороны, введение санкций привело к возврату государственного присутствия в данном сегменте, которое, тем не менее, вызвало сокращение совокупных объемов добычи в нефтегазовой отрасли, что особенно было характерно для ПАО НК «РуссНефть», ПАО «НГК «Славнефть»,

ПАО «ЛУКОЙЛ». Вместе с тем, в российской экономике разработан ряд приоритетных стратегических инициатив, способных укрепить ее позиции на мировом рынке энергоносителей. К таковым отнесены: разработка и внедрение адаптивной системы взаимоотношений с европейскими потребителями с учетом прогноза конъюнктурных изменений и повышения конкурентоспособности российской нефтегазовой экспортной отрасли за счет обеспечения надежности и бесперебойного снабжения; осуществление поставок российского газа и нефти в страны Азиатско-Тихоокеанского региона с использованием мощностей магистрального газопровода «Сила Сибири» с последующей их диверсификацией и наращиванием объемов рынка сбыта; уменьшение транзитных рисков по экспортным операциям газа и нефти за счет введения в эксплуатацию крупнейших проектов – «Северный поток», «Турецкий поток», «Сила Сибири», «Балтийский сжиженный природный газ», «Ямал сжиженный природный газ», «Арктик сжиженный природный газ-2 и 3», «Сахалин-2», «Обский сжиженный природный газ» и другие; увеличение доли присутствия российских газодобывающих компаний на рынке сжиженного природного газа посредством использования реверсов Северного морского пути.

Список литературы Роль секторальных санкций в развитии нефтегазового сектора России

- Всемирный банк [Электронный ресурс] - Режим доступа: http://data.worldbank.org/indicator

- Перспективы российской нефтедобычи: жизнь под санкциями. - Сколково: Московская школа управления, 2018. - 45 с.

- Kalyuzhnova, Y., Nygaard, C. A., Omarov, Y. and Saparbayev, A. Local content policies in resource-rich countries. Palgrave Macmillan UK, 2016. - pp. 235. DOI: 10.1057/978-1-137-44786-9

- Росстат [Электронный ресурс] - Режим доступа: https://www.gks.ru.

- Ermolaeva, P.O., Safiullin, A. R., Safiullin, M. R., Noskova, E. P. Interdisciplinary approach to the analysis of the competiteveness types of the economic activities based on the example of the oil and gas industry (Republic of Tatarstan case) // Middle East Journal of Scientific Research. - 2013. - V. 18 (1). - P. 42-49.