Российский финансовый рынок: риски инвестирования

Автор: А. Абрамов, А. Лаврищева

Журнал: Мониторинг экономической ситуации в России @monitoring-esr

Статья в выпуске: 2 (85), 2019 года.

Бесплатный доступ

В 2018 г. российский фондовый рынок оказался более доходным и стабильным, чем многие другие развивающиеся рынки. Однако на среднесрочных временных горизонтах он продолжает проигрывать конкурентам с точки зрения доходности и индикаторов риска инвестирования. Проблемы усиливаются из-за оттока средств нерезидентов.

Короткий адрес: https://sciup.org/170177025

IDR: 170177025

Текст научной статьи Российский финансовый рынок: риски инвестирования

В 2018 г. российский рынок акций был одним из самых волатильных в мире. В отличие от 2017 г., когда данный рынок был аутсайдером по доходности среди 36 анализируемых фондовых рынков, в 2018 г. он оказался одним из лидеров. За год рублевый индекс МосБиржи (индекс ММВБ) вырос на 12,3%, а индекс РТС снизился на 7,4%. В 2018 г. индекс МосБиржи оказался среди фондовых индексов Бразилии, Индии и Аргентины, которым по итогам года удалось удержаться в зоне положительной доходности ( рис. 1 ). Разница в динамике двух российских индексов с одинаковым портфелем эмитентов заключается в том, что при ослаблении курса доллара в рублях валютный индекс РТС показывает более высокую доходность, чем рублевый индекс МосБиржи.

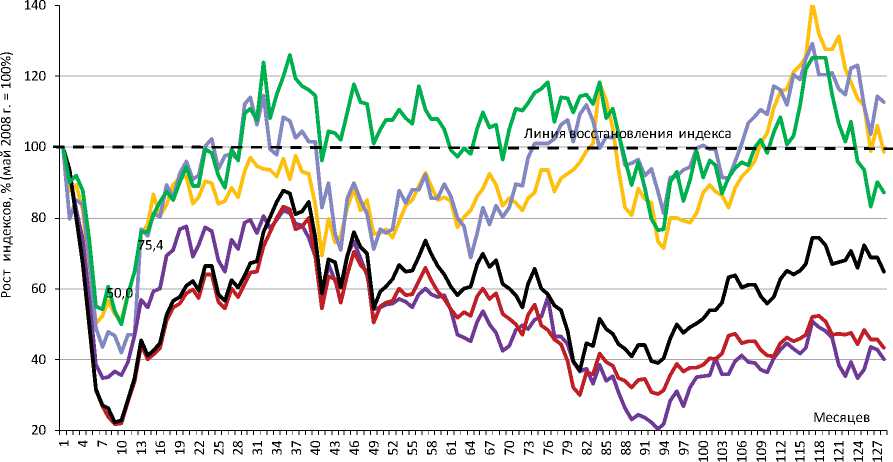

Процесс восстановления рынков акций стран БРИКС после кризиса 2008 г. идет медленно ( рис. 2 и табл. 1 ). Для сопоставимости результатов в качестве индикаторов использованы страновые индексы акций MSCI, рассчитываемые в долларовом выражении. Оценка изменения

-10

-20

-30

-40

2(85) 2019

Рис. 1. Доходность 36 мировых фондовых индексов на крупнейших биржах в 2018 г., % годовых Источник : расчеты Института Гайдара по данным Factiva и The Wall Street Journal.

российского рынка акций производилась по валютному индексу РТС, включая аналогичный индекс, учитывающий дивидендную доходность входящих в него выпусков акций российских эмитентов.

После кризиса 2008 г. из 5 стран – членов БРИКС по состоянию на декабрь 2018 г. так и не восстановились валютные индексы акций России и Бразилии. За 127 дней, прошедших с мая 2008 г., когда индексы всех стран БРИКС достигли предкризисных максимумов, индекс РТС восстановился лишь до 43,4%, а индекс MSCI Бразилия – до 40,2%. Более высокий уровень восстановления показал индекс РТС. Это косвенным образом показывает, что из всех стран БРИКС именно в России и Бразилии, экономика которых зависит от экспортных цен на топливно-энергетические ресурсы, структурные проблемы в наибольшей степени очевидны.

Индексы акций MSCI Индии, ЮАР и Китая в долларах восстановились до предкризисного уровня соответственно за 22, 28 и 82 месяца после мая 2008 г. Однако и эти рынки после восстановления не демонстрировали устойчивого роста: в декабре 2018 г. индексы MSCI Индии, Китая и ЮАР составили соответственно лишь 112,7, 87,2 и 98,6% от их значения в мае 2008 г.

Таблица 1

ВОССТАНОВЛЕНИЕ ФОНДОВЫХ ИНДЕКСОВ СТРАН БРИКС ПОСЛЕ КРИЗИСА 2008 Г., В ДОЛЛ.

|

Индексы |

Период восстановления индекса с мая 2008 г., месяцев |

Завершение восстановления |

Текущее значение индекса, % (май 2008 г. = 100%) |

|

РТС |

127 |

Нет |

43,4 |

|

РТС – полная доходность |

127 |

Нет |

64,9 |

|

MSCI Бразилия |

127 |

Нет |

40,2 |

|

MSCI ЮАР |

28 |

Да |

87,2 |

|

MSCI Индия |

22 |

Да |

112,7 |

|

MSCI Китай |

82 |

Да |

98,6 |

Источник : расчеты Института Гайдара по данным Московской биржи и Bloomberg.

Как показано на рис. 3 , за 11-летний период с января 2008 г. по декабрь 2018 г. из 30 мировых индексов акций по критерию риска, измеренного в виде среднегодового стандартного отклонения, российский РТС со значением 35,4% уступил лишь индексам Аргентины, Бразилии, Турции и Греции. По показателю среднегеометрической доходности вложений в размере -7,0% годовых за тот же период индекс РТС оказался лучше индексов только пяти стран – Греции, Испании, Италии, Турции и Вьетнама. Таким образом, индекс РТС продемонстрировал один из самых высоких показателей риска и одну из самых низких доходностей в мире, что существенно ограничивало его привлекательность в глазах инвесторов.

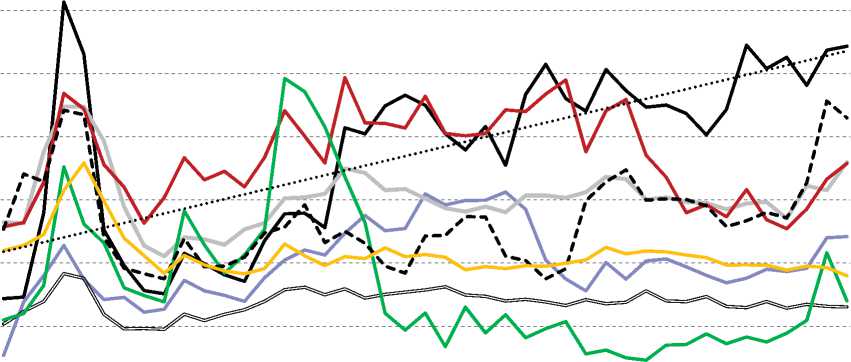

2(85) 2019

Позитивной тенденцией российского рынка является ускоренный рост дивидендной доходности акций. По данным Bloomberg, в 2018 г. по критерию дивидендной доходности российский рынок вошел в тройку мировых лидеров. Начиная с января 2010 г. по сентябрь 2018 г. дивидендная доходность индекса РТС выросла с 1,6 до 5,4%, что позволило российскому индексу по данному критерию опередить показатели индексов Аргентины, Бразилии, Индии, Китая, Турции, ЮАР, а также фондовые индексы США ( рис. 4 ). По темпам роста дивидендной доходности за рассматриваемый период индекс РТС был самым динамичным в

MSCI MXCN Index (Китай) MSCI MXIN Index (Индия) MSCI MXBR Index (Бразилия)

Россия (РТС)-2008 Индекс РТС (полная доходность) MSCI MXZA Index (ЮАР)

Рис. 2. Глубина и продолжительность влияния финансового кризиса 2008 г. на фондовые индексы стран БРИКС в долл. по состоянию на декабрь 2018 г. (пик в мае 2008 г. = 100%)

Источник : расчеты Института Гайдара по данным Московской биржи и Bloomberg.

15%

NASDAQ Comp. США

10%

SET Ind. Таиланд

DJIA, США \ RUSSELL 2000, США

5%

FTSE Bursa Малайзия

JAKARTA Comp. Индонезия

MERVAL, Аргент ина

0%

10,

,0%

15,0%

-

5%

-10%

NIKKEI 225, Япония Nifty 50, Индия

DAX, ГерманияSZCOMP Index, Китай

COLCAP, Колумбия , —

FTSE/JSE, ЮАР

20,0% 25,0% KOSPI, Ю.Кор30,0% ' 35,0% 40,0%

FTSE 100, UK AS30 Ind. Австралия

BVLX Ind. Порт угалия

SHCOMP Ind. Китай

-

- CAC, Франция

г РТС, РОССИЯ

ATX Index, Авст рия '

-

Vs- IBEX Ind. Испания

FTSE Ит алия All-Share

BIST 100 Ind. Турция

-15%

-20%

♦ HNX Ind. Вьет нам

2(85) 2019

-25%

Станадартное отклонение, % годовых

Athex Comp. Греция

Рис. 3. Параметры среднегодовых доходностей и риска 30 фондовых индексов разных стран за период с января 2008 г. по сентябрь 2018 г. в долл. , % годовых

Источник : расчеты Института Гайдара по данным Московской биржи и Bloomberg.

^^— Россия (РТС)

— Китай (SHCOMP)

Южная Африка

1 1 Индия

— — • Турция

^^— Бразилия

^— США

^^— Аргентина ......Линейная (Россия (РТС))

Рис. 4. Значение дивидендной доходности (dividend yield) за период с 1.03.2008 г. по 30.09.2018 г. по фондовым индексам 7 крупнейших развивающихся рынков и США, % годовых

Источник : расчеты Института Гайдара по данным Московской биржи и Bloomberg.

20 000

18 000

16 000

14 000

12 000

10 000

I

8 000

6 000

4 000

2 000

2(85) 2019

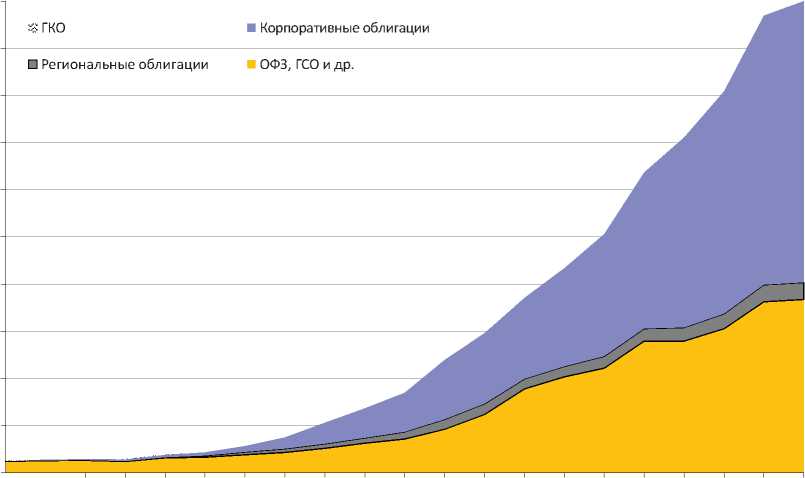

Рис. 5. Объемы рублевых облигаций в обращении, с 1998 г. по 2018 г., млрд руб.

4 500

4 000

3 500

«5

3 000

=t

2 500

2 000

1 500

1 000

■

ГКО-ОФЗ-ГСО

■

Региональные облигации

■

Корпоративные облигации

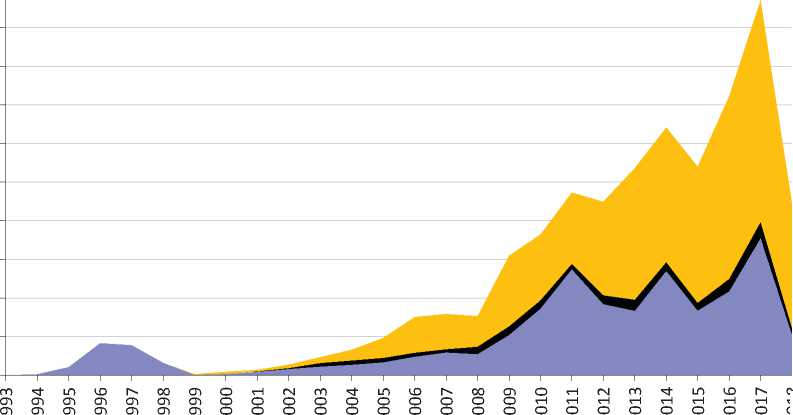

Рис. 6. Объемы размещений рублевых облигаций в 1993–2018 гг.

Источник:

расчеты Института Гайдара по данным Минфина России и Московской биржи.

2(85) 2019 мире. Это отражало, с одной стороны, стремление публичных компаний поддерживать капитализацию на фоне более низких, чем до кризиса 2008 г., цен на нефть и стагнацию экономического роста, а с другой стороны, – наличие у них значительных свободных денежных ресурсов, не используемых для финансирования инвестиционных проектов.

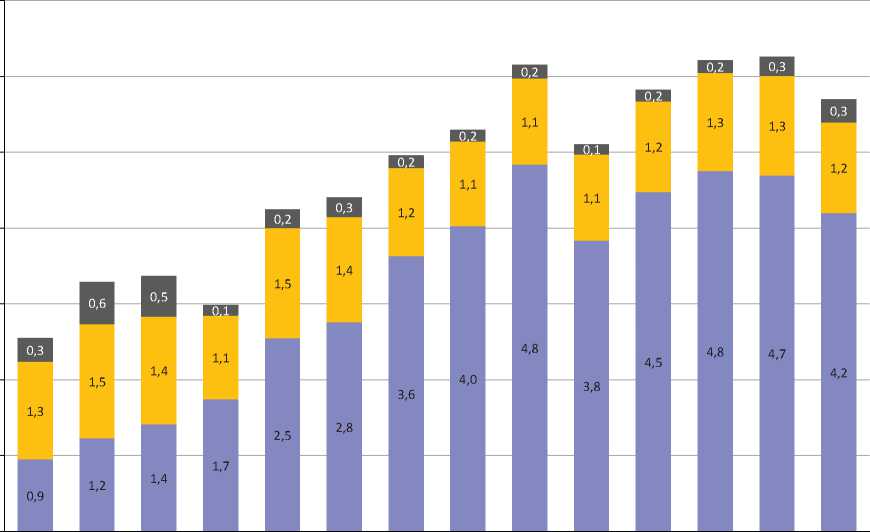

В 2018 г. стоимость облигационных займов в России продолжала расти, достигнув 20,0 трлн руб., что на 3,2% больше по сравнению с 2017 г. (

рис. 5

). По сравнению с 2017 г., когда объем внутреннего облигационного рынка вырос почти на 20%, в прошедшем году рост рынка долга существенно замедлился. Стоимость корпоративных облигаций, включая нерыночные выпуски, за год увеличилась с 11,4 трлн руб. до 11,9 трлн руб., или на 4,5%; стоимость федеральных облигаций (ОФЗ, ГСО и др.) – с 7,2 трлн руб. до 7,3 трлн руб., или на 0,5%. Объем региональных облигаций в обращении в 2018 г. практически не изменился по сравнению с прошлым годом, сохраняясь на уровне 0,7 трлн руб. Несмотря на высокую потребность в денежных средствах для финансирования бюджетных расходов, в 2018 г. Минфин России проводил умеренную политику по наращиванию внутреннего государственного долга, что в значительной мере было связано с недостаточным спросом на федеральные облигации на внутреннем рынке по причине оттока средств нерезидентов1 из-за опасения новых санкций.

В 2018 г. из-за санкций и неопределенности внутренней экономической политики произошло заметное сокращение объема размещения корпоративных облигаций (

рис. 6

): с 2,9 трлн руб. в 2017 г. до 1,6 трлн руб. в 2018 г., или на 43,7%. Объем эмиссии федеральных облигаций уменьшился с 1,8 трлн руб. в 2017 г. до 0,5 трлн руб. в 2018 г., или на 70,6%.

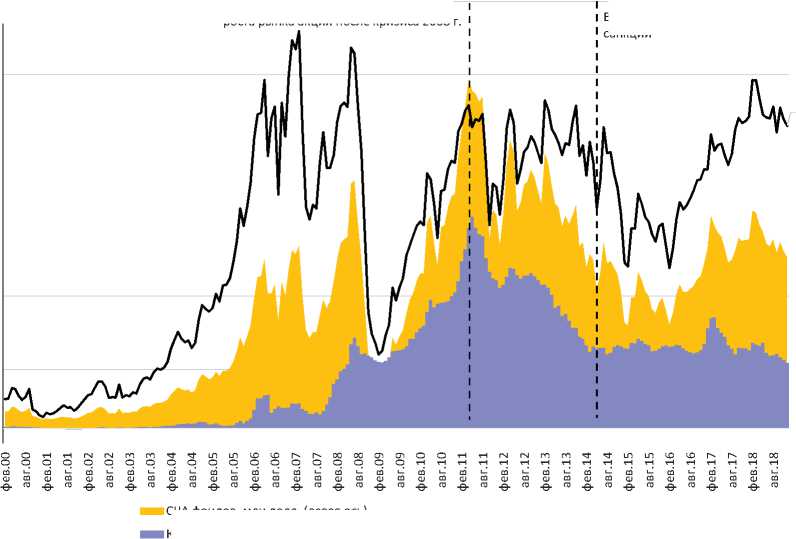

29 000 Завершение восстановительного роста рынка акций после кризиса 2008 г Введение секторальных санкций 24 000 19 000 14 000 9 000 4 000 -1 000 900,0 800,0 600,0 500,0 400,0 300,0 200,0 100,0 0,0 718,0 700,0 — Накопленная доходность портфеля фондов, % (янв. 2000 г. = 100%) (правая ось) СЧА фондов, млн долл. (левая ось) Кумулятивный операционный поток в фондах, млн долл. (с янв.2000 г.) (левая ось) 1000,0 Рис. 7. Денежный поток средств инвесторов, стоимость чистых активов (млн долл.) и доходность накопительным итогом (%) иностранных инвестиционных фондов, специализирующихся на вложениях в акции российских компаний за период с февраля 2000 г. по ноябрь 2018 г.

Источник

: расчеты Института Гайдара по данным ресурса Emerging Portfolio Fund Research (EPFR Global).

2(85) 2019 Пенсионные накопления в НПФ, ГУК и ЧУК Резервы НПФ СЧА открытых интервальных ПИФов 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018

Примечание.

В 2018 г. стоимость пенсионных накоплений и пенсионных резервов показана за 9 месяцев года.

Рис. 8. Размер пенсионных накоплений, резервов и стоимости чистых активов открытых и интервальных ПИФов в 2005–2018 гг., % ВВП За тот же период объем выпусков региональных облигаций сократился с 210,9 млрд руб. до 84,6 млрд руб., или на 59,9%.

Проблемы умеренного роста российского фондового рынка во многом обусловлены ограничениями спроса со стороны инвесторов. В 2018 г. под влиянием повышения процентной ставки ФРС США и отчасти расширения режима санкций в отношении доступа российских компаний к глобальным фондовым рынкам продолжился отток средств фондов, инвестирующих в Россию (Russia-EMEA-Equity), из акций российских компаний (

рис. 7

). Если в 2016 г. чистый приток инвестиций фондов, специализирующихся на акциях российских компаний, составил 1,18 млрд долл., то в 2017 г. наблюдался отток средств инвесторов в сумме 2,20 млрд долл., которые продолжился в 2018 г., составив 0,85 млрд долл. за 11 месяцев.

Уменьшение спроса нерезидентов на финансовые инструменты российских эмитентов пока не удается компенсировать за счет внутренних сбережений. Как показано на

рис. 8

, в 2018 г. наблюдалось дальнейшее замедление роста активов внутренних институциональных инвесторов в лице НПФ, управляющих компаний и паевых инвестиционных фондов. В качестве причин, на наш взгляд, можно назвать следующие: сохраняющаяся «заморозка» системы пенсионных накоплений, задержка с разработкой законодательства о дополнительном пенсионном обеспечении, недоверие населения к действующим механизмам коллективных инвестиций. В результате совокупная стоимость пенсионных накоплений, резервов и чистых активов открытых и интервальных паевых инвестиционных фондов снизилась с 6,1% ВВП в 2013 г. до 5,7% в 2018 г.

С учетом действующих ограничений доступа крупнейших российских компаний к ресурсам на глобальных финансовых рынках инвестиционный потенциал внутреннего фондового рынка во многом будет зависеть от прогресса в области эффективности деятельности финансовых организаций, аккумулирующих сбережения граждан и нефинансовых компа-ний.• 2(85) 2019