Рубль крепчает

Автор: Данилова Елизавета, Стеценко Александр

Журнал: Прямые инвестиции @pryamyye-investitsii

Рубрика: Реальные деньги. Финансовое обозрение

Статья в выпуске: 1 (57), 2007 года.

Бесплатный доступ

Короткий адрес: https://sciup.org/142168403

IDR: 142168403

Текст обзорной статьи Рубль крепчает

Корпоративные облигации стали наиболее динамичным сегментом рынка

Рубль крепчал

рублевого долга в минувшем году. Ускорение темпа роста ВВП, сильный платежный баланс, быстрое повышение платежеспособного спроса населения — все это обусловило рост доходов компаний, улучшение их финансового состояния и увеличение потребностей в финансировании для развития производств. В то же время благоприятная макроэкономическая ситуация способствовала улучшению инвестиционного климата России, росту рейтингов — суверенного и российских компаний и, таким образом, стимулировала интерес к нашему рынку все большего числа инвесторов. Позитивным фактором стало уверенное укрепление курса рубля по отношению к доллару, увеличившее доходность вложений в рублевые инструменты.

При этом внешние факторы не были особенно благоприятными. В течение 2006 года на мировом рынке продолжалось повышение доходности, вызванное подъемом учетных ставок в США и еврозоне. В таких условиях даже рост кредитных рейтингов России не привел к удешевлению заимствований для российских эмитентов. Тенденция снижения ставок, наблюдавшаяся с момента зарождения рынка, в 2006 году была прервана: индекс эффективной доходности Cbonds в течение 11 месяцев 2006 года в среднем был таким же, каким во второй половине 2005 года — 7,6-7,7%.

Несмотря на это, объем обращающихся облигаций нефинансовых компаний на ко-

Крупнейшие эмитенты на рынке корпоративных рублевых облигаций

Эмитент Объем выпусков в обращении Объем выпусков в обращении

на 01.01.2006 (млрд. руб.) на 01.01.2007 (млрд. руб.)

Выпуски нефинансовых компаний

|

РЖД |

33,0 |

43,0 |

|

Газпром |

25,0 |

35,0 |

|

ФСК ЕЭС |

19,0 |

30,0 |

|

ЛУКойл |

6,0 |

20,0 |

|

Русал Финанс |

11,0 |

11,0 |

|

Мосэнерго |

- |

10,0 |

|

Уралсвязьинформ |

10,0 |

10,0 |

|

ЮТК |

11,5 |

10,0 |

|

Сибирьтелеком |

8,5 |

9,0 |

|

Центртелеком |

7,6 |

8,6 |

|

Автоваз |

8,0 |

8,0 |

|

Русснефть |

7,0 |

7,0 |

|

Всего 10 крупнейших эмитентов Доля 10 крупнейших эмитентов в общем объеме рынка нефинансовых компаний |

140,6 37% |

186,6 29%* |

* — оценка УСП нец 2006 года достиг 640-650 млрд. руб., следовательно, прирост рынка в 2006 году составил 70-72%.

Рынок банковских облигаций увеличился в еще большей степени: темп роста в 2006 году составил 129-134%, то есть объем выпущенных бумаг увеличился до 230-235 млрд. руб. Таким образом, как мы и ожидали, доля облигаций финансовых организаций расширилась за прошедший год с 21 до 26%.

В ближайшие годы на российском рынке ожидается бум секьюритизации ипотечных и других кредитов населению.

В новом году можно ожидать сохранения тенденции опережающего роста банковских облигаций. Этому в значительной степени будет способствовать развитие секьюритизации кредитов. В прошлом году выпуск ипотечных облигаций со сроком погашения в 2036 году осуществила дочерняя компания Газпромбанка «ГПБ-Ипотека». О своем намерении эмитировать в наступившем году ипотечные облигации уже заявил ряд финансовых организаций. В настоящее время российские банки уже активно приступили к секьюритизации ипотечных и других кредитов (в основном автокредитов, кредитов малому и среднему бизнесу). По оценке Минэкономразвития, на данный момент объем сделок по секьюритизации кредитов составил около $3,2 млрд. Однако пробелы в российском законодательстве делают неудобным проведение секьюритизации в России, поэтому все эти эмиссии осуществлены на западных рынках.

Продолжают разрабатываться поправки в законодательство, которые будут стимулировать российские банки секьюритизировать свои кредиты в России (возможность принимать в залог не только текущие, но и будущие обязательства, определение понятия SPV, введение института общего собрания владельцев облигаций, снятие запрета выпуска облигаций без обеспечения, введение благоприятного режима налогообложения лиц, проводящих секьюритизацию активов). Учитывая стремительные темпы роста ипотечного и потребительского кредитования в России, если не в 2007 году, то в последующие годы на российском рынке ожи-

В 2007 году высокую эмиссионную активность проявят компании электроэнергетического сектора.

даесят бум секьюритизации ипотечных и других кредитов населению.

В структуре эмитентов корпоративных облигаций в прошлом году продолжала возрастать доля компаний второго и третьего эшелонов. Как показано в таблице, доля десяти крупнейших эмитентов нефинансового сектора в общем объеме сократилась за год с 37 до 29%, доля пяти крупнейших эмитентов-банков упала с 56 до 45%. В 2007 году тенденция снижения концентрации на рынке вероятнее всего продолжится, особенно на рынке банковских облигаций.

В отраслевой структуре в прошлом году наблюдалась тенденция сокращения доли эмитентов телекоммуникационной сферы, которые практически не увеличили объем своих облигационных заимствований. В 2007 году в сегменте облигаций нефинансовых компаний высокую эмиссионную ак-

финансовое обозрение

тивность будут проявлять прежде всего компании электроэнергетического сектора (в последние месяцы на рынок с дебютными займами уже вышли ОГК-5 и ГидроОГК).

Многие компании планируют увеличение объема заимствований в новом году: «Газпром» намерен выпустить облигаций на 45 млрд. руб. (при этом 15 млрд. заменят погашенные выпуски), РЖД — на 20 млрд. руб. (14 млрд. будет погашено). Тем не менее темп роста объема обращающихся облигаций в 2007 году скорее всего будет ниже, чем в предыдущем. Это связано с тем, что в наступившем году будут погашаться многие бумаги, выпущенные в 2005-2006 годах.

Динамика рынка будет в значительной степени зависеть от успехов российской экономики, а также от тенденций внешней конъюнктуры. Весьма вероятно, что во второй половине 2007 года замедление роста американской экономики заставит ФРС начать процесс смягчения кредитно-денежной политики, что в конечном итоге приведет к снижению доходностей и на рынке российских корпоративных облигаций. Это будет способствовать росту предложения новых выпусков.

Следует учитывать, что дефолт по нескольким корпоративным выпускам может оказать негативное влияние на рынок и привести к существенному замедлению темпов его развития. В последние годы среди инвесторов преобладал оптимизм и даже финансовое обозрение

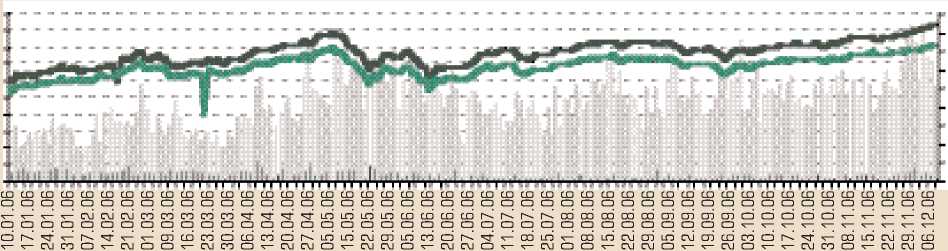

Суммарная капитализация российских компаний продолжает расти

4500 4000

3500 2500 2000

1500 1000

Источник: РТС ММВБ

Объемы РТС (п. ш.) Объемы ММВБ(п. ш.)

Индекс РТС Индекс ММВБ рискованные заемщики могли брать деньги под ставки не выше 12-13%. Однако в случае дефолта покупатели таких бумаг пересмотрят свое отношение к риску и, возможно, станут больше ориентироваться на облигации первого эшелона. Это вызовет повышение спрэда между наиболее надежными облигациями и более рискованными, и средние компании неизбежно столкнутся с ограничениями на заимствования.

Даешь депозитарные расписки!

Александр Стеценко, главный экономист отдела макроэкономического анализа и исследования рынка

На российском фондовом рынке будут развиваться сложившиеся в прошлом году тенденции. Можно ожидать продолжения роста суммарной капитализации российских компаний, которому будет способствовать благоприятная макроэкономическая ситуация. По-видимому, сохранится и повышенная волатильность рынка, связанная с колебаниями уровня мировой ликвидности, вызывающей нестабильность конъюнктуры мировых фондовых рынков, а также с неопределенностью динамики цен на нефть.

Глобальные инвесторы продолжат увеличивать долю российских бумаг в своих портфелях. Отличительной чертой 2007 года может стать повышение избирательности в предпочтениях инвесторов, поскольку снижение макроэкономических рисков увеличило значимость факторов, связанных с отдельными предприятиями или отраслями, — оценкой их конкурентоспособности, стабильности доходов, стратегических долгосрочных перспектив.

Основной интерес инвесторов по-преж-

Новые эмиссии и отмена ограничений для иностранцев на покупку акций российских банков будут способствовать притоку инвестиций нему будет сконцентрирован в акциях предприятий нефтегазового сегмента. Однако доля нефтегазовых акций в суммарной рыночной капитализации будет постепенно уменьшаться за счет увеличения вклада отраслей, связанных с розничным обслуживанием.

В банковском сегменте российского фондового рынка возможен приток инвестиций

На нашем рынке могут появиться российские депозитарные расписки и хедж-фонды.

благодаря ожидаемым первичным размещениям акций крупных кредитных организаций, а также снятию законодательных ограниче

Курс доллара к евро может снизиться до уровня $1,35-1,4/1 евро, что приведет к укреплению рубля до 25,5-26 руб./$1.

ний для иностранных инвесторов по инвестициям в акции российских кредитных учрежде-

ний. Электроэнергетика остро нуждается в инвестиционных ресурсах, которые помогут ускоренному формированию новых генерирующих и сетевых компаний, выводу их акций на фондовый рынок и повышению их ликвидности. Вполне вероятно, что в 2007 году на нашем рынке акций появятся первые российские депозитарные расписки, в первую оче редь — на акции иностранных компаний, владеющих российскими активами. В результате на фондовом рынке в виде РДР начнут об- ращаться бумаги компаний из тех отраслей, которые до сих пор были на нем слабо пред-

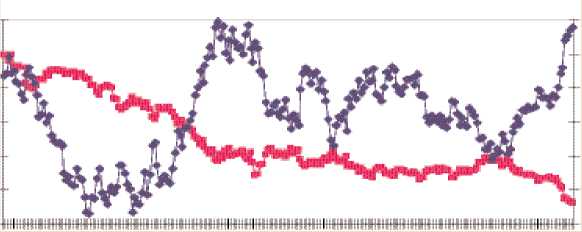

Рубль укрепляется

29.00

28.50

28.00

27.50

27.00

26.50

26.00

34.75

34.50

34.25

34.00

33.75

33.50

33.25

курс евро, руб./евро курс доллара, руб./долл.

31.00

30.75

30.50

30.25

30.00

29.75

29.60

Стоимость бивалютной корзины (руб.)

стоимость бивалютной корзины, (руб.)

ставлены,в частности — розничная торговля. Прогресса можно ожидать и в создании полноценного правового поля для обращения срочных финансовых инструментов на акции. Расширение перечня обращающих-

В случае дальнейшего роста цены на нефть укрепление реального эффективного курса рубля может составить 10%.

ся на рынке финансовых инструментов создаст условия для сегментации инвесторов по степени их квалифицированности, открыв дорогу к созданию в России хедж-фондов. Сочетание благоприятных экономических тенденций и дальнейшего развития законодательства по рынку ценных бумаг создает устойчивую базу для оптимистических ожиданий от фондового рынка в наступившем году.

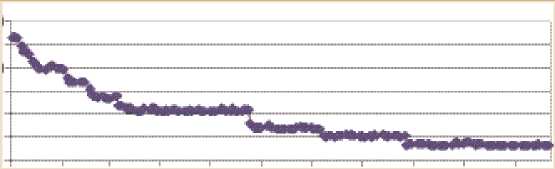

Валюта балансирует Елизавета Данилова, экономист Управления стратегического планирования В 2006 году на российском валютном рынке преобладала тенденция укрепления номинального

курса рубля по отношению к доллару США (за 11 месяцев котировки американской валюты к рублю опустились на 8,6% — с 28,78 руб./$1. до 26,31). Негативная динамика курса доллара была связана с ослаблением позиций американской валюты на международном рынке. В целом с января по ноябрь соотношение дол

Мы ожидаем замедления темпа инфляции с уровня 9% в 2006 году до 8-8,5% в 2007 году.

лар/евро снизилось на 12,7%. Это происходило на фоне замедления темпов роста ВВП США, активизации экономического роста в ЕС и снижения дифференциала процентных ставок между США и еврозоной.

Несмотря на значительное укрепление европейской валюты на мировом рынке, ее рост по отношению к рублю составил лишь 1% (с 34,19 руб./1 евро до 34,69 руб./1 евро). Это было связано с тем, что в течение года Банк России в целях сдерживания инфляции неоднократно позволял рублю укрепляться по отношению к бивалютной корзине. За 11 месяцев 2006 года ее стоимость опустилась на 4,1%.

Движение курса доллара к рублю в наступившем году по-прежнему будет определяться соотношением доллар/евро и политикой Банка России. Уменьшение угрозы инфляции и постепенное замедле финансовое обозрение

ние темпов экономического роста в США

(с 3,5-4 до 2%) могут заставить ФРС на чать снижение учетной ставки по втором полугодии 2007 года. В то же время в ближайшие месяцы возможно повышение ставки в еврозоне еще на 0,25 п.п., до 3,75%.

Кроме того, Китай может пойти на дальнейшую ревальвацию юаня, чтобы избежать внешнеторговых санкций со стороны США. В таком случае курс дол лара к евро может снизиться до уровня $1,35-1,40/евро, что приведет к укреплению рубля до 25,5-26 руб./$1. В результате ослабления доллара по отношению к евро, а также снижения рублевой стоимости бивалютной корзины реальный эффективный курс рубля в 2006 году увеличился примерно на 9%.

Можно предположить, что в новом году Банк России не будет допускать значительного укрепления курса рубля к бивалютной корзине, негативно влияющего на положение экспортеров и внутренних производителей, которым будет сложнее конкурировать с импортными товарами. При этом уменьшится необходимость ограничения инфляции: замедлится рост тарифов, к тому же ЦБ постепенно будет переходить к политике инфляционного таргетирования с помощью политики процентных ставок.

В целом мы ожидаем замедления темпа инфляции с уровня 9% в 2006 году до 8-8,5% в 2007 году. Кроме того, от необ ходимости укреплять рубль ЦБ избавит вероятное ослабление курса доллара по отношению к основным мировым валютам.

Тем не менее ЦБ может способствовать росту курса рубля одновременно к доллару и евро в случае дальнейшего увеличения цены на нефть. В этой ситуации укрепление реального эффективного курса рубля может составить 10%. V