Сельское хозяйство в период пандемии

Автор: Терновский Д.С., Шагайда Н.И.

Журнал: Мониторинг экономической ситуации в России @monitoring-esr

Статья в выпуске: 30 (132), 2020 года.

Бесплатный доступ

Сельское хозяйство показало устойчивость производства в условиях пандемии – рост за 10 месяцев составил 1,8%. Экспорт продукции АПК опережает объемы 2019 г. и уже к декабрю превысил целевой индикатор ФП «Экспорт продукции АПК» на 2020 г. на фоне стагнирующего импорта. Девальвация рубля и рост цен на мировых рынках повысили стимулы для экспорта продукции, что сыграло свою роль в росте внутренних цен. В условиях снижения доходов населения это потребовало от правительства выработки новых инструментов регулирования цен на продовольствие.

Короткий адрес: https://sciup.org/170176045

IDR: 170176045

Текст научной статьи Сельское хозяйство в период пандемии

Основными факторами, влиявшими на динамику производства продукции растениеводства, стали колебания урожайности сельскохозяйственных культур, в случае картофеля и сахарной свеклы усиленные значительным сокращением посевных площадей (-5,0 и -19,0% соответственно). При этом сокращение посевных площадей сахарной свеклы объясняется резким снижением цен на сахар после рекордного урожая 2019 г., а картофеля – долгосрочным трендом снижения

-30

-10

Рис. 1. Вклад основных продуктов сельского хозяйства в прирост валовой продукции в 2020 г., предварительная оценка в ценах 2018 г., млрд руб.

-50

Источник: расчеты авторов по данным Росстата.

посевных площадей в хозяйствах населения. Кроме того, в 2020 г. были реализованы настоятельные требования Минсельхоза России, адресованные производителям свеклы, по сокращению ее посевов.

Основным стимулом роста производства свинины остается увеличение внутреннего потребления. При этом потенциал импортозамещения исчерпан: после того как тарифная квота на импорт была заменена ввозной пошлиной в размере 25% (с 1 января 2020 г.), физический объем импорта за 9 месяцев 2020 г. сократился на 91,5%, а его доля в потреблении составила 0,2% против 2,6% годом ранее.

За 11 месяцев 2020 г. экспорт продукции АПК составил 26 млрд долл., что на 16% выше показателя 2019 г. за сопоставимый период. Это на 1 млрд долл. превышает целевой показатель федерального проекта «Экспорт продукции АПК», установленный на весь 2020 г. Превышение показателя федерального проекта обеспечивается ростом экспорта зерна и прочей продукции АПК (главным образом необработанных масличных культур) при недостаточном, по сравнению с проектом, росте экспорта мяса и молочной продукции ( рис. 2 ), хотя по этим позициям прирост экспорта можно оценить как высокий.

Опережающий рост экспорта продукции масложировой отрасли (+18,6%), мяса и молочной продукции (+41,9%) в положительную сторону изменил его структуру в части соотношения продуктов разных переделов. Так, доля продукции средних переделов за 9 месяцев 2020 г. выросла на 3,2 п.п. до 26,7% за счет сокращения доли продукции нижних переделов на 2,2 п.п. до 57,6%. Негативной стороной изменений выступает отставание роста экспорта продукции верхних переделов – готовых продуктов

Рыба и морепродукты;

-4,6%; -227

Мясо и молочная продукция; +41,9%; +302

Пищевая и перерабатывающая промышленность; +15,7%; +506

Масложировая отрасль; +18,6%; +652

Прочая продукция; +36,0%; +972

Зерновая отрасль; +20,2%; +1451

-300 -100 100 300 500 700 900 1100 1300 1500

Рис. 2. Абсолютный и относительный прирост экспорта продукции АПК за 11 месяцев 2020 г., млн долл., %

Источник: Федеральный центр развития экспорта продукции АПК Минсельхоза России.

30(132) 2020

питания: их доля сократилась на 1,0 п.п. до 15,6%. Если рост экспорта продукции средних переделов, относящейся к мясу и молочной продукции, составляет 59%, то продукции верхних переделов – лишь 13,7%. Аналогичная ситуация складывается в пищевой и перерабатывающей промышленности: при общем росте +15,7% увеличение производства продукции верхних переделов составляет +2,8%.

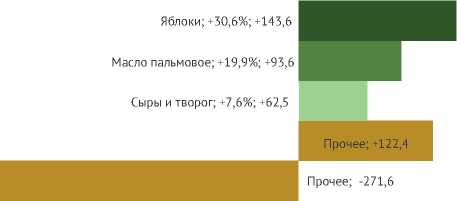

Импорт продовольствия и сельскохозяйственного сырья за 9 месяцев 2020 г. снизился на 0,9%, но это снижение не было равномерным. Наибольший вклад в сокращение внесло снижение ввоза мяса на 27,7%, алкогольных и безалкогольных напитков – на 8,3%, сгущенного молока и сливок – на 21,5%. При этом на 30,6% увеличился ввоз яблок, на 19,9% – пальмового масла ( рис. 3 ). На рост импорта яблок благоприятно повлиял отказ от пошлины, решение о котором было принято Правительством Российской Федерации в первой половине 2020 г.

«Вторая волна» коронавируса сопровождалась изменением как поведения потребителей, так и политики различных государств. Потребители в России не проявили нового ажиотажного спроса на продукты (так как в «первую волну» система продовольственного снабжения продемонстрировала способность к восполнению быстро исчезающих товаров). А государства стали форсировать формирование запасов для обеспечения потребности своего населения, поддерживая рост цен на внешнем рынке, чего не наблюдалось в первую фазу пандемии.

За прошедший год (ноябрь 2020 г. к ноябрю 2019 г.) миро-

Напитки алкогольные и безалкогольные; -8,3%; -167,2

Молоко и сливки сгущенные;

-21,5%; -69,9

-50

Мясо свежее и мороженое; -27,7%; -269,8

-300

-250 -200 -150 -100

Рис. 3. Абсолютный и относительный прирост импорта продукции АПК за 9 месяцев 2020 г., млн долл., %

вые цены на продовольствие Источник: ФТС РФ.

выросли, по оценке МВФ, на

-

8,5% (на 6,5%, по оценке Продовольственной и сельскохозяйственной организации ООН – ФАО). С этой величиной сопоставим рост цен российских сельхозпроизводителей (+8,8%) и производителей пищевых продуктов (+10,2%). В то же время розничные цены на продовольствие в России демонстрируют более сглаженную динамику, увеличившись на 5,7% ( табл. 1 ).

Розничные цены на продовольствие в России изменялись неравномерно. В большей степени выросли цены на те продукты, в экспорте (зерно, подсолнечное масло) и импорте которых (овощи и фрукты) страна интегрирована в мировой рынок. Рост цен на эти продукты был заметен, но не превышал цен мирового рынка. По тем продуктам, по которым внутреннее потребление близко к объему производства (мясо птицы, свинина, молоко), рост цен колеблется в пределах 1% и был кратно ниже роста цен на мировом рынке. Резкий рост российских цен на сахар (+59,3%), опережающий изменение мировых цен даже с учетом девальвации рубля, в значительной степени объясняется эффектом низкой базы – снижением внутренних цен на сахар осенью-зимой 2019 г. из-за рекордного урожая сахарной свеклы

30(132) 2020

Таблица 1

Динамика российских и мировых цен на продовольствие, темп прироста, %, ноябрь 2020 г. к ноябрю 2019 г.

|

Продукты/Индексы |

Розничные цены в России (Росстат) |

Мировые цены (МВФ, долл. США) |

Мировые цены (МВФ, руб. по курсу ЦБ РФ) |

|

Куры |

-0,8% |

-1,1% |

^____1 19,0% |

|

Масло подсолнечное |

24,7% |

47,7% |

77,7% |

|

Сахар |

59,3% |

17,7% |

41,6% |

|

Мука пшеничная/Пшеница |

□ 13,1% |

33,8% |

61,0% ___] |

|

Молоко |

0,8% |

14,1% |

37,3% |

|

Помидоры |

5,7% |

□ 12,9% |

35,9% |

|

Свинина |

0,0% |

18,8% |

43,0% |

|

Яблоки |

17,2% |

15,5% |

39,0% |

|

ИПЦ продтовары/Food Price Index IMF |

5,7% |

■___1 8,5% |

30,5% |

|

ИЦ сельхозпроизводителей |

8,8% |

х |

х |

|

ИЦ производителей пищевых продуктов |

10,2% |

х |

х |

Источники: Росстат, МВФ, ЦБ РФ.

и затоваривания запасами. С января 2019 г. внутренние цены на сахар выросли на 11,5%, в то время как мировые номинальные цены – на 17,8%, а с учетом снижения курса рубля – на 34,4%.

Рост розничных цен на эти продукты в условиях продолжающегося падения доходов населения активизировал дискуссию о механизмах их контроля. При этом за рамками дебатов остался существующий механизм, установленный в Федеральном законе «Об основах государственного регулирования торговой деятельности в Российской Федерации», когда регулирование в отдельном субъекте РФ может быть введено на срок до 90 дней при условии, что цена на товары из перечня социально значимых выросла на 30 и более процентов в течение 30 календарных дней. В результате указания Президента РФ о необходимости контроля цен в середине декабря 2020 г. были оформлены постановлениями правительства, которые действуют на всей территории страны и вводят новые практики регулирования:

-

1. Соглашения между федеральными органами исполнительной власти и хозяйствующими субъектами о снижении и поддержании цен на сахар и подсолнечное масло (Постановление Правительства РФ от 14.12.2020 г. № 2094). Стимулами привлечения производителей к заключению подобных соглашений является угроза введения экспортных пошлин на масло и отмена импортных на сахар. Для растительного масла существует высокий риск оппортунистического поведения участников рынка: отказ от поставки на внутренний рынок по предельной цене и возникновение дефицита. Этот минус можно нивелировать установлением квоты на поставку на внутренний рынок крупным производителям (20 компаний производят 70% нерафинированного масла), которые являются и основными экспортерами растительного масла, при отказе от экспортной пошлины. Стимулом для соблюдения соглашения является угроза введения экспортных пошлин. Для сахара соглашение может быть достигнуто и эффективно выполняться, поскольку рынок концентрирован – крупнейший холдинг производит 22% сахара в стране, а 5 компаний – 61% всего сахара. Риск невыполнения соглашения низкий – наказанием за оппортунистическое поведение является угроза отмены импортных пошлин. При этом риска экспорта сахара нет.

30(132) 2020

-

2. Компенсация производителям муки части затрат на закупку продовольственной пшеницы (Постановление Правительства РФ от 14.12.2020 г. № 2095). Правила предоставления межбюджетных трансфертов предполагают, что за счет средств федерального бюджета будет компенсирована половина прироста цены зерна исходя из объема его потребления производителями муки за 3 месяца. Из региональных бюджетов будет осуществляться софинансирование компенсаций в размере, определяемом для каждого субъекта в соглашении о предоставлении межбюджетного трансферта. При этом производители муки будут обязаны не повышать цены в период получения компенсации. Совокупность этих требований ограничивает возможность применения такого механизма регионами.

-

3. Установление ставки вывозных таможенных пошлин на пшеницу в размере 25 евро/т в пределах тарифной квоты и 50%, но не менее 100 евро/т за пределами квоты, в период с 15 февраля по 30 июня 2021 г. Размер тарифной квоты предположительно составит 17,5 млн т и в целом соответствует балансу зерновых. При текущем уровне мировых цен и ограниченном периоде действия вводимая пошлина не окажет существенного влияния на объем экспорта и производства. В то же время любые экспортные

ограничения имеют негативные последствия для отрасли. Нивелировать этот эффект можно введением учета пошлин от экспорта зерна и передачей их на поддержку производителей зерна (всех, независимо от участия в экспорте) пропорционально прошлой площади посева.

Для устранения риска негативного влияния ограничения цен на объемы сельскохозяйственного производства целесообразно в дальнейшем использовать инструменты поддержки рынка продовольствия со стороны спроса, а именно: введение продовольственной помощи – перечисление средств на социальные карты в объеме, обеспечивающем не менее 85% от рациональной нормы потребления, на что потребовалось бы не менее 370 млрд руб. в ценах 2020 г.

30(132) 2020