Система показателей оценки экономического потенциала компании на основе информации, представленной в бухгалтерской (финансовой) отчетности

Автор: Семен Иванович Двоеглазов

Журнал: Социально-экономический и гуманитарный журнал Красноярского ГАУ @social-kgau

Рубрика: Экономика и управление

Статья в выпуске: 3 (21), 2021 года.

Бесплатный доступ

Цель исследования – изучение достаточности и совершенствование методики оценки экономического потенциала корпорации на основе систематизации оценочных показателей, рассчитываемых с использованием данных, представленных в бухгалтерской (финансовой) отчетности по РСБУ и МСФО. Представлены результаты исследования информационной базы оценки экономического потенциала компании на основе систематизации оценочных показателей, рассчитанных с использованием данных, представленных в бухгалтерской (финансовой) отчетности, составленной по Российским стандартам бухгалтерского учета и трансформированной отчетности в формат международных стандартов. Оценка экономического потенциала предприятия основывается на общей методологии комплексной оценки экономического состояния субъекта. Основой для оценки экономического потенциала хозяйствующих субъектов является информация, представленная в бухгалтерской (финансовой) отчетности. Понятие экономический потенциал объединяет в себе группу локальных или частных потенциалов. На основе информации, представленной в отчетности, представляется возможным оценить ресурсный, производственный, деловой и финансовый потенциалы. Для оценки частных потенциалов обобщены и систематизированы традиционные показатели, используемые для оценки эффективности функционирования компании по этим направлениям, что позволило сгруппировать полученные количественные характеристики в блоки информационной достаточности для оценки частных потенциалов. Представлена модель диагностики экономического потенциала на основе данных бухгалтерской отчетности, позволяющая провести количественную оценку частных потенциалов за анализируемый период времени и на этой основе сделать вывод о динамике экономического потенциала анализируемой компании. Положительным аспектом модели, представленной в исследовании, является то, что, с одной стороны, она основана на общепринятых методологических подходах к оценке результатов производственно-хозяйственной деятельности хозяйствующего субъекта, а с другой стороны, группирует показатели в блоки оценки частных потенциалов. Изучение экономического потенциала компании и показателей, его определяющих, показало, что отчетность, подготовленная в соответствии с МСФО, содержит более информативную информацию в контексте оценки производственного и делового потенциала.

Бухгалтерская отчетность, экономический потенциал, эффективность функционирования компании

Короткий адрес: https://sciup.org/140257880

IDR: 140257880 | УДК: 338 | DOI: 10.36718/2500-1825-2021-3-45-63

Текст научной статьи Система показателей оценки экономического потенциала компании на основе информации, представленной в бухгалтерской (финансовой) отчетности

Введение. Возможности и эффективность деятельности компании выражаются понятием экономический потенциал. Экономический потенциал служит отражением существующих нематериальных и материальных ресурсов системы, возможностей их увеличения и использования для стабильного роста, усиления конкурентных преимуществ в долгосрочной перспективе.

На перспективном уровне раскрываются оптимальные возможности роста самой экономической системы, а также механизмы достижения наилучшего уровня создаваемых ценностей. Основой для оценки экономического потенциала хозяйствующих субъектов является информация, представленная в бухгалтерской (финансовой) отчетности.

Особенностью предоставления информации для анализа экономического потенциала компании в РФ является РСБУ – Российские стандарты бухгалтерского учета. Согласно данной отчетности, компания может оценить свои результаты в динамике и сделать выводы о состоянии предприятия, то есть о его экономическом потенциале. Но для того, чтобы повысить свои конкурентные преимущества на рынке, привлечь дополнительных инвесторов и выйти на мировой рынок, отечественные компании прибегают к трансформации российской финансовой отчетности в МСФО (Международные стандарты финансовой отчетности).

МСФО имеет ряд преимуществ, одно из которых – отражение результатов деятельности компании в доступной и простой форме, что позволяет компании сравнить свою деятельность с деятельностью иностранных компаний в отрасли и позволяет сформировать лучшее восприятие со стороны инвесторов.

Основная причина, по которой отечественные компании составляют отчетность по международным стандартам, – это желание получать достоверную информацию о финансовых результатах объекта инвестиций в организации, которые входят в состав холдингов и корпораций.

Это дает возможность предположить, что с позиции оценки экономического потенциала отчетность, составленная по МСФО, позволяет расширить круг показателей для оценки экономического потенциала компании.

Цель исследования: изучение и систематизация информационной базы для оценки экономического потенциала корпорации на основе систематизации оценочных показателей, рассчитываемых с использованием данных, представленных в бухгалтерской (финансовой) отчетности по РСБУ и МСФО.

Материал и методы исследования. Изучение теоретических подходов к раскрытию сущности понятия «потенциал», данных в работах С.И. Ожегова [1], Е.В. Лапина [2], В.А. Шульги [3], М.Г. Назарова [4] и других ученых, позволяет заключить, что экономический потенциал может рассматриваться как обобщенная способность системы функционировать и развиваться, а также как способность определять размеры, состояние и скорость развития компании, что формирует ее инфраструктуру, резервы, объемы запасов и других ресурсов, культурнотехнический уровень и кадровый состав. В структуру экономического потенциала входят различные локальные потенциалы: финансовый, трудовой, производственный, ресурсный, рыночный, организационноуправленческий, инновационный и др.

Методикам оценки экономического потенциала посвящены труды российских и зарубежных ученых, таких как Н.П. Любушин, В.Б. Лещева [5], О.А. Минаева [6], Д. Фулмер [7], Д. Ольсон [8], Р.С. Каплан, Д.П. Нортон [9], в работах которых отмечается, что при определении величины экономического потенциала существует ряд ограничений, связанных с тем, что измерить экономический потенциал каким-либо одним показателем невозможно, а при оценке экономического потенциала используется информация, представленная в различных видах отчетности хозяйствующего субъекта.

Основные методы оценки экономического потенциала включают методы оценки стоимости компании и факторы, на нее влияющие, что представлено в работах А. Эрбара, Б. Стюарта [10], Р. Морк, Б. Янг [11], методы рейтинговой оценки и методы, основанные на анализе имущественного и финансового состояния. Такие методики представлены в работах Д. Дебелака [12] и А. Дамодарана [13].

Основой для оценки экономического потенциала хозяйствующих субъектов является информация, представленная в бухгалтерской (финансовой) отчетности, составленной как по РСБУ, так и по МСФО.

Результаты исследования и их обсуждение. Экономический потенциал проявляется во взаимодействии частных потенциалов.

Информационной составляющей трудового, инновационного и производственного потенциалов является информация об активах и материальных, трудовых и нематериальных ресурсах компании, финансовый потенциал формируется под влиянием эффективного взаимодействия этих потенциалов и проявляется в оценке структуры, величины источников формирования задействованных ресурсов и всех активов.

Это позволяет заключить, что потенциал компании определяется объемами ресурсов и максимумом объемов создаваемой продукции, благ и услуг, достигаемых в будущем при приемлемом использовании имеющихся запасов.

Следует отметить, что практическая оценка экономического потенциала в общем и его составляющих в частности является достаточно проблематичной. Определение величины экономического потенциала имеет ряд допущений, а именно:

-

- экономический потенциал невозможно измерить каким-либо одним показателем;

-

- информационной базой оценки экономического потенциала являются данные, представленные в различных видах отчетности хозяйствующего субъекта;

-

- при оценке экономического потенциала учитываются отраслевые особенности деятельности хозяйствующего субъекта;

-

- методики оценки экономического потенциала могут быть упрощены, а результаты представлены в относительных показателях.

Показатели экономического потенциала могут быть представлены четырьмя группами критериев, которые измеряются и оцениваются с требуемой степенью точности [14], а именно: критерии, которые характеризуют деятельность с позиции получения прибыли; критерии, позволяющие оценить деятельность с позиции генерирования потоков денежных средств; показатели, характеризующие деятельность с целью сохранения стоимости, и критерии качества жизни.

Основные задачи оценки экономического потенциала могут быть обобщены в группы финансовых показателей оценки:

-

- ликвидности баланса и платежеспособности предприятия;

-

- финансовой устойчивости;

-

- доходности (рентабельность капитала);

-

- степени деловой активности предприятия.

Таким образом, оценка экономического потенциала предприятия базируется на общей методике комплексной оценки экономического состояния субъекта. Рост показателей в динамике будет свидетельствовать о более эффективном использовании имеющихся ресурсов и росте экономического потенциала.

Поэтому финансовая отчетность, достоверно отображающая имущественное положение и финансовые результаты деятельности компании, а также движение финасовых потоков и изменения в капитале организации, является основным информационным источником для оценки экономического потенциала компании, как показателя, интегрирующего совокупность реальных возможностей, объемов ресурсов и резервов, результатов деятельности и способности к развитию.

Как говорилось выше, понятие экономический потенциал объединяет в себе группу локальных, или частных потенциалов.

Нами были обобщены традиционные показатели, используемые для оценки эффективности функционирования компании по этим направлениям, и представлены на рисунке 1.

|

Частные потенциалы (РСБУ) |

||||

|

Ресурсный потенциал |

Деловой потенциал |

Производственный потенциал |

Финансовый потенциал |

|

|

Показатели:

|

Показатели:

|

Показатели:

тала.

|

Показатели:

|

|

|

Частные потенциалы (МСФО) |

||||

|

Ресурсный потенциал |

Деловой потенциал |

Производственный потенциал |

Финансовый потенциал |

|

|

Показатели:

|

Показатели:

|

Показатели:

ных средств.

ва.

|

Показатели:

|

|

Рис. 1. Модель оценки экономического потенциала на основе расчета показателей частных потенциалов с использованием информации, представленной в отчетности по РСБУ и МСФО

Такая систематизация позволяет затем сгруппировать полученные количественные характеристики в блоки информационной достаточности для оценки частных потенциалов.

Представленная модель позволяет максимально полно проанализировать данные, представленные бухгалтерской (финансовой) отчетностью, составленной как по РСБУ, так и по МСФО, с целью оценки экономического потенциала.

Традиционные показатели объединены в информационные блоки, позволяющие провести количественную оценку частных потенциалов и на этой основе сделать вывод о динамике экономического потенциала за анализируемый период.

Результаты апробации данной методики с использованием информации, представленной в РСБУ, представлены в таблице 1 на примере АО «ОЭМК».

Таблица 1

Систематизация результатов оценки имущественного, производственного и финансового потенциалов АО «ОЭМК»

|

Показатель |

В динамике 2017–2019 гг. |

Влияние на экономический потенциал |

|

|

1 |

2 |

3 |

|

|

Имущественное положение (валюта баланса) |

Снижение |

Отрицательное |

|

|

Доля внеоборотных активов |

Снижение |

Отрицательное |

|

|

Доля собственного капитала |

Снижение |

Отрицательное |

|

|

И У s ф со О у |

независимости |

Минимальное значение |

Отрицательное |

|

зависимости |

Рост |

Отрицательное |

|

|

финансовой устойчивости |

В норме |

Положительное |

|

|

Финансирования |

Минимальное значение |

Отрицательное |

|

|

финансовой активности (плеча финансового рычага) |

Рост |

Положительное |

|

|

эффекта финансового рычага |

Снижение |

Отрицательное |

|

|

маневренности собственного капитала |

Снижение |

Отрицательное |

|

|

обеспеченности собственными оборотными средствами |

Снижение |

Отрицательное |

|

|

обеспеченности запасов собственными источниками |

Снижение |

Отрицательное |

|

|

постоянного актива |

Рост |

Положительное |

|

|

деловой активности компании |

Снижение, в норме |

Положительное |

|

|

платежеспособности |

Ниже нормативного значения |

Отрицательное |

|

Окончание табл. 1

|

Рентабельность продаж (ROS) |

Снижение |

Отрицательное |

|

Рентабельность активов (ROA) |

Снижение |

Отрицательное |

|

Рентабельность собственного капитала (ROE) |

Снижение |

Отрицательное |

|

Фондовооруженность |

Рост |

Положительное |

|

Фондоотдача |

Рост |

Положительное |

|

Темп изменения выручки |

Положительный |

Положительное |

|

Темп изменения валовой прибыли |

Отрицательный |

Отрицательное |

|

Темп изменения активов |

Отрицательный |

Можно интерпретировать по-разному |

Анализ данных, представленных в таблице 1, не дает однозначного ответа о динамике экономического потенциала АО «ОЭМК», так как из 23 показателей 15 имеют отрицательную динамику и негативно влияют на экономический потенциал компании, 7 показателей имеют положительную динамику и благоприятно влияют на экономический потенциал, а показатель «темп изменения активов» вообще можно интерпретировать двояко. С одной стороны, это говорит об ухудшении имущественного положения компании и снижении деловой активности. Однако коэффициент деловой активности находится в норме, а также отмечается рост индекса постоянного актива.

С другой стороны, снижение величины активов может свидетельствовать о более рациональном их использовании, что показывает увеличение объемов выручки и коэффициент финансовой независимости, находящийся в рамках нормативного значения.

Однако проведенный анализ не дал однозначного ответа о динамике экономического потенциала АО «ОЭМК», поэтому представляет интерес проведение анализа экономического потенциала комбината с использованием информации, представленной в отчетности по международным стандартам.

Таблица 2

Результаты анализа экономического потенциала на основе показателей отчетности, составленной по МСФО

|

Потенциал |

Показатель |

Динамика за период 2017– 2019 гг. |

Сравнение со среднеотраслевым значением |

Влияние на экономический потенциал |

|

1 |

2 |

3 |

4 |

5 |

|

=s к и ^ CD рц |

Объем ресурсов компании |

Снижение |

– |

Отрицательное |

|

Коэффициент текущей ликвидности (Current ratio, Working capital ratio) |

Рост |

Выше среднеотраслевого |

Положительное |

|

|

Коэффициент быстрой ликвидности (Quick ratio, Acid-test ratio) |

Рост |

Выше среднеотраслевого |

Положительное |

|

|

Коэффициент абсолютной ликвидности (Cash ratio) |

Рост |

Выше среднеотраслевого |

Положительное |

|

|

=К О м о ^ CD |

Чистые активы |

Снижение |

– |

Отрицательное |

|

Гудвилл |

Снижение |

– |

Отрицательное |

|

|

Чистая прибыль |

Снижение |

– |

Отрицательное |

|

|

Прибыль на 1 акцию |

Снижение |

– |

Отрицательное |

|

|

Прибыль от операционной деятельности |

Рост |

– |

Положительное |

|

|

EBIT |

Снижение |

– |

Отрицательное |

|

|

EBIT margin, % |

Снижение |

Выше среднеотраслевой |

Положительное |

Продолжение табл. 2

|

1 |

2 |

3 |

4 |

5 |

|

dS 2 К щ CD И Н CD « О м со S О а С |

Оборачиваемость дебиторской задолженности |

Рост |

– |

Отрицательное |

|

Оборачиваемость кредиторской задолженности |

Рост |

– |

Отрицательное |

|

|

Оборачиваемость запасов |

Снижение |

– |

Положительное |

|

|

Оборачиваемость активов |

Снижение |

– |

Положительное |

|

|

Оборачиваемость оборотных средств |

Снижение |

– |

Положительное |

|

|

Денежный цикл |

Рост |

– |

Отрицательное |

|

|

Оборачиваемость собственного капитала |

Снижение |

– |

Положительное |

|

|

Индекс постоянного актива |

Рост |

– |

Положительное |

|

|

Коэффициент капитализации |

Рост |

– |

Положительное |

|

|

Материальные внеоборотные активы к собственному капиталу |

Рост |

– |

Положительное |

|

|

Чистый оборотный капитал |

Снижение |

– |

Отрицательное |

|

|

Излишек чистого оборотного капитала |

Снижение |

– |

Отрицательное |

|

|

Коэффициент покрытия запасов чистым оборотным капиталом |

Рост |

– |

Положительное |

|

|

Рентабельность производственных фондов |

Рост |

– |

Положительное |

Окончание табл. 2

|

1 |

2 |

3 |

4 |

5 |

|

Фондоотдача |

Рост |

– |

Положительное |

|

|

=Я И о о я Л Я Я е |

Валовая прибыль |

Снижение |

– |

Отрицательное |

|

Выручка |

Снижение |

– |

Отрицательное |

|

|

Операционная прибыль |

Рост |

– |

Положительное |

|

|

Рентабельность продаж по валовой прибыли |

Снижение |

Выше среднеотраслевой |

Положительное |

|

|

Рентабельность продаж по чистой прибыли |

Снижение |

Выше среднеотраслевой |

Положительное |

|

|

Коэффициент покрытия процентов к уплате (ICR) |

Рост |

Ниже среднеотраслевого |

Отрицательное |

|

|

Рентабельность собственного капитала (Return on equity, ROE) |

Снижение |

Выше среднеотраслевой |

Положительное |

|

|

Рентабельность активов (Return on assets, ROA) |

Снижение |

Выше среднеотраслевой |

Положительное |

|

|

Рентабельность задействованного капитала (Return on capital employed, ROCE) |

Рост |

Выше среднеотраслевого |

Положительное |

|

|

Коэффициент финансовой зависимости (Debt ratio, Debt to Assets) |

Рост |

Ниже среднеотраслевого |

Положительное |

|

|

Коэффициент финансовой независимости |

Снижение |

Выше среднеотраслевого |

Положительное |

Так, из 37 показателей, рассчитанных на основании данных, представленных в отчетности, составленной по МСФО, и характеризующих экономический потенциал АО «ОЭМК», 23 показателя показали рост, а 14 показателей – снижение. Оценка ресурсного (имущественного) потенциала показала его рост. Из 4 показателей, используемых для оценки ресурсного потенциала, 3 показателя за анализируемый период показали положительную динамику.

Оценка делового потенциала по данным отчетности по МСФО показала, что по 2 из 7 показателей наблюдается положительное влияние на экономический потенциал.

Производственный потенциал показал положительное влияние на потенциал по 10 показателям из 15, что говорит о росте производственных показателей на конец 2019 г. по отношению к 2017 г.

Оценка финансового потенциала показала снижение показателей 2019 г. относительно результатов 2018 г., однако эти показатели значительно выше среднеотраслевых значений, что свидетельствует о высоком финансовом потенциале АО «ОЭМК».

В итоге из 37 показателей экономического потенциала компании 23 имеют положительную динамику, что свидетельствует о высоком экономическом потенциале компании.

Результаты сравнительного анализа показателей оценки экономического потенциала АО «ОЭМК» по данным отчетности, составленной по МСФО и РСБУ, представлены в таблице 3.

Таблица 3

Сравнение результатов оценки экономического потенциала АО «ОЭМК» за 2017–2019 гг. по МСФО и РСБУ

|

МСФО |

РСБУ |

||

|

Показатель |

■ 5 CD 2 У к S 2 S s g ® 2 н s о 2 У C cti S |

Показатель |

■ 5 CD 2 2 s ст 5 g « я S s о 2 У C M m ds = 9 |

|

1 |

2 |

3 |

4 |

|

Объем ресурсов компании |

– |

Имущественное положение (валюта баланса) |

– |

|

Коэффициент текущей ликвидности (Current ratio, Working capital ratio) |

+ |

Коэффициент текущей ликвидности |

+ |

|

Коэффициент быстрой ликвидности (Quick ratio, Acid-test ratio) |

+ |

Коэффициент быстрой ликвидности |

+ |

Продолжение табл. 3

|

1 |

2 |

3 |

4 |

|

Коэффициент абсолютной ликвидности (Cash ratio) |

+ |

Коэффициент абсолютной ликвидности |

– |

|

Всего показателей ресурсного (имущественного) потенциала |

3+из 4 |

– |

2+из 4 |

|

Чистые активы |

– |

Чистые активы |

– |

|

Гудвилл |

– |

Чистая прибыль |

– |

|

Чистая прибыль |

– |

Прибыль на 1 акцию |

– |

|

Прибыль на 1 акцию |

– |

Коэффициент деловой активности компании |

+ |

|

прибыль от операционной деятельности |

+ |

Коэффициент платежеспособности |

– |

|

EBIT |

– |

– |

|

|

EBIT margin, % |

+ |

– |

|

|

Всего показателей делового потенциала |

2+ из 7 |

– |

1+ из 5 |

|

Оборачиваемость дебиторской задолженности |

– |

Коэффициент (индекс) постоянного актива |

+ |

|

Оборачиваемость кредиторской задолженности |

– |

Темп изменения активов |

+ |

|

Оборачиваемость запасов |

+ |

Доля внеоборотных активов |

– |

|

Оборачиваемость активов |

+ |

Коэффициент обеспеченности собственными оборотными средствами |

– |

|

Оборачиваемость оборотных средств |

+ |

Коэффициент обеспеченности запасов собственными источниками |

– |

|

Денежный цикл |

– |

Коэффициент маневренности собственного капитала |

– |

|

Оборачиваемость собственного капитала |

+ |

Доля собственного капитала |

– |

Продолжение табл. 3

|

1 |

2 |

3 |

4 |

|

Индекс постоянного актива |

+ |

Коэффициент финансирования |

– |

|

Коэффициент капитализации |

+ |

Коэффициент финансовой активности (плечо финансового рычага) |

+ |

|

Материальные внеоборотные активы к собственному капиталу |

+ |

Фондовооруженность |

+ |

|

Чистый оборотный капитал |

– |

Фондоотдача |

+ |

|

Излишек чистого оборотного капитала |

– |

– |

|

|

Коэффициент покрытия запасов чистым оборотным капиталом |

+ |

– |

|

|

Рентабельность производственных фондов |

+ |

– |

|

|

Фондоотдача |

+ |

– |

|

|

Всего показателей производственного потенциала |

10+ из 15 |

– |

5+ из 11 |

|

Валовая прибыль |

– |

Темп изменения валовой прибыли |

– |

|

Выручка |

– |

Темп изменения выручки |

+ |

|

Операционная прибыль |

+ |

Рентабельность продаж (ROS) |

– |

|

Рентабельность продаж по валовой прибыли |

+ |

Эффект финансового рычага |

– |

|

Рентабельность продаж по чистой прибыли |

+ |

Рентабельность собственного капитала (ROE) |

– |

|

Коэффициент покрытия процентов к уплате (ICR) |

– |

Рентабельность активов (ROA) |

– |

|

Рентабельность собственного капитала (Return on equity, ROE) |

+ |

Коэффициент финансовой устойчивости |

+ |

|

Рентабельность активов (Return on assets, ROA) |

+ |

Коэффициент зависимости (концентрации заемного капитала) |

– |

Окончание табл. 3

|

1 |

2 |

3 |

4 |

|

Рентабельность задействованного капитала (Return on capital employed, ROCE) |

+ |

Коэффициент независимости (автономии или концентрации собственного капитала) |

– |

|

Коэффициент финансовой зависимости (Debt ratio, Debt to Assets) |

+ |

– |

|

|

Коэффициент финансовой независимости |

+ |

– |

|

|

Всего показателей финансового потенциала |

8+ из 11 |

– |

2+ из 9 |

|

Всего показателей |

23+ из 37 |

– |

10+ из 29 |

Проведенное сравнение позволяет заключить, что отчетность, составленная по МСФО, обладает большим информационным материалом для оценки экономического потенциала с учетом реальной рыночной стоимости активов и обязательств.

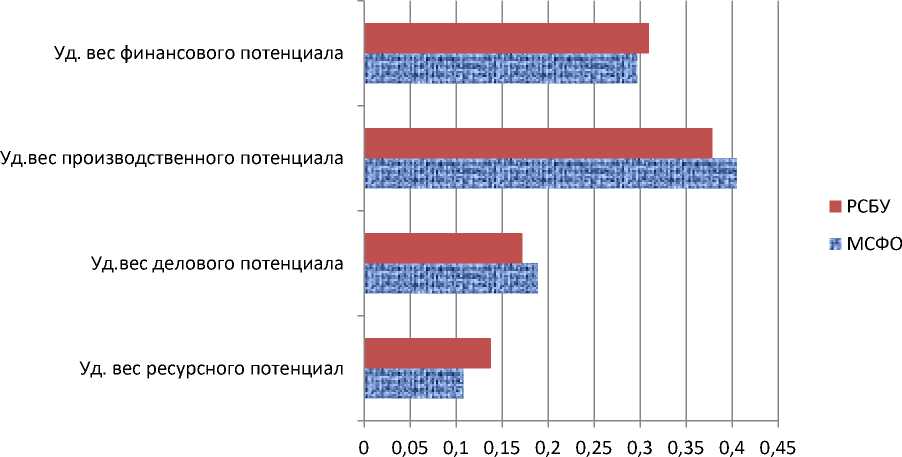

Наглядно сравнение удельного веса показателей по МСФО И РСБУ представлено на рисунке 2.

Рис. 2. Удельный вес частных потенциалов в интегральном показателе экономического потенциала, рассчитанных на основании данных, представленных в отчетности по МСФО и РСБУ

Показатели финансового потенциала имеют практически одинаковый удельный вес как по МСФО, так и по РСБУ при оценке экономического потенциала, в РСБУ отводится большее значение ресурсному потенциалу, тогда как МСФО делают акцент на деловой потенциал и факторы, его определяющие.

Представленная методика позволяет определить экономический потенциал как на основании данных, представленных в отчетности, составленных по Российским стандартам бухгалтерского учета, так и по отчетности, составленной по Международным стандартам финансовой отчетности. При этом экономический потенциал, рассчитанный по МСФО, обладает большей информативностью в разрезе оценки производственного и делового потенциала.

Выводы. Рассмотрение теоретических основ структуры и сущности основных компонентов экономического потенциала позволяет заключить, что при сочетании различных подходов к определению сущности экономического потенциала концептуальным является то, что потенциал экономической системы определяется объемами накопленных запасов и ресурсов, возможным максимумом объемов производимой продукции, различных материальных благ или услуг, которых можно достичь в дальнейшем при оптимальном использовании имеющихся ресурсов.

Оценить экономический потенциал возможно с использованием информации, представленной в бухгалтерской (финансовой) отчетности, на основе проведения комплексного экономического анализа основных финансовых показателей деятельности предприятия.

О динамике имущественного потенциала можно судить по динамике статей баланса и доли каждой статьи в его структуре. Увеличение валюты баланса свидетельствует о росте имущественного потенциала компании.

Внешний (рыночный) потенциал можно считать растущим, если чистая прибыль, стоимость компании, размер дивидендов и гудвилл увеличиваются.

Производственный потенциал считается растущим, если возрастает фондовооруженность и фондоотдача, увеличивается индекс постоянного актива, растут коэффициенты обеспеченности собственными средствами, их маневренность, а также возрастают итоговые показатели деятельности – выручка, чистая прибыль, рентабельность.

Финансовый потенциал возрастает, если анализируемые финансовые коэффициенты превышают установленные стандартные значения.

Показатели оценки экономического потенциала наиболее актуальны в динамике, поэтому наибольшее значение имеют не моментальные значения коэффициентов, а их изменение на определенном промежутке времени.

На основании этой информации представлена модель диагностирования экономического потенциала на основании данных бухгалтерской отчетности, где традиционные показатели объединены в информационные блоки, позволяющие провести количественную оценку частных потенциалов за анализируемый период времени и на этой основе сделать вывод о динамике экономического потенциала анализируемой компании.

Положительным моментом представленной в исследовании модели является то, что она, с одной стороны, базируется на общепринятых методологических подходах к оценке результатов производственнохозяйственной деятельности экономического субъекта, а с другой стороны – осуществляет группировку показателей в оценочные блоки частных потенциалов.

При этом, в зависимости от специфики деятельности компании, информационные блоки оценочных показателей частных потенциалов могут быть расширены показателями, которые, по мнению эксперта, оказывают существенное влияние на тот или иной частный потенциал.

Сумы: Университетская книга, 2002. 309 с.

Список литературы Система показателей оценки экономического потенциала компании на основе информации, представленной в бухгалтерской (финансовой) отчетности

- Ожегов С.И., Шведова Н.Ю. Толковый словарь русского языка. URL: http://www.ozhegov.com (дата обращения: 24.09.2020).

- Лапин В.Е. Экономический потенциал предприятия: учеб. пособие. Сумы: Университетская книга, 2002. 309 с.

- Национальная экономика: учебник / под общ. ред. В.А. Шульги. М.: Изд-во РЭА, 2002. 592 с.

- Курс социально-экономической статистики: учеб. для вузов / под ред. проф. М.Г. Назарова. М.: Финстатинформ; ЮНИТИ-ДАНА, 2000. 771 с.

- Любушин Н.P., Лещева В.Б., Дьякова В.Г. Анализ финансово-экономической деятельности предприятия / под ред. Н.П. Любуши-на. M.: Юнити, 1999. 471 с.

- Минаева О.А. Анализ методов оценки экономического потенциала промышленного предприятия // Актуальные вопросы экономиче-ских наук. 2009. № 5-5. С. 144–149.

- Fulmer John G. еt al. 1984. A bankruptcy classification model for small firms. Journal of commercial bank lending. JÚLIUS. С. 25–37.

- Ohlson J. 1991. The theory of value and earnings, and an introduction to the ball–brown analysis // Contemporary accounting research, 7(1), 1-19.

- Каплан Р.С., Нортон Д.П. Сбалансированная система показателей. От стратегии к действию: пер. с англ. M.: Олимп-бизнес, 2003. 304 с.

- Эрбар А., Стюарт Б. Революция EVA 2005 // Российский журнал менеджмента. 2005. № 3 (4). С. 77–100.

- Morck R., Young. В., Yu W. The infor mation content of stock markets: Why do emerging markets have synchronous stock price movements. Journal of Financial Economics. 2000. № 58 (1–2). С. 215–260.

- Дебелак Д. Бизнес-модели: принципы создания процветающей ор-ганизации / пер. с англ. И. Коваленко. М.: ИП Гребенников, 2009. 253 с.

- Демодаран A. Инвестиционная оценка: инструменты и методы оценки любых активов: пер. с англ. 9-e изд., перераб. и доп. M.: Аль-пина Паблик, 2016. 1316 с.

- Красненко О.Г., Петрова Е.М. Экономический потенциал хозяйст-вующего субъекта: сущность и структура // Научное и образова-тельное пространство: перспективы развития: мат-лы междунар. науч.-практ. конф. Чебоксары, 2017. С. 248–250.