Скоринг как инструмент минимизации кредитного риска банка на уровне региона

Автор: Таштамиров М.Р.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 4-3 (62), 2020 года.

Бесплатный доступ

В статье рассмотрена целесообразность применения скоринг-модели как инструмента по снижению уровня кредитного риска в банке на уровне отдельного региона на материалах Чеченского регионального филиала АО «Россельхозбанк». Представлены основные модели кредитного скоринга, используемые кредитными организациями для оценки рисков финансовой деятельности. Проведена оценка кредитного портфеля Россельхозбанка по Чеченской Республике. Выявлены особенности кредитного портфеля банка. Предложено использование кредитного скоринга для повышения качество кредитного портфеля анализируемого банка.

Банк, скоринг, оценка кредитоспособности, кредитование

Короткий адрес: https://sciup.org/170182660

IDR: 170182660 | DOI: 10.24411/2411-0450-2020-10339

Текст научной статьи Скоринг как инструмент минимизации кредитного риска банка на уровне региона

Расширение финансового рынка и его количественный рост сопровождается усилением проблем, связанных с эффективной оценкой рисков, возникающих в процессе формирования и реализации финансовокредитных отношений между экономическими агентами. Особенно остро данный вопрос стоит перед коммерческим банком, где главную роль играет риск-менеджмент. Возрастающий спрос на кредиты со стороны хозяйствующих субъектов и физических лиц обусловил необходимость систематической обработки большого количества данных и персональной информации с целью качественной оценки кредитного риска.

Учитывая развитие технологий в области анализа больших данных и автоматизации бизнес-процессов, возникло новое направление оценки кредитного риска в виде скоринг-модели. Суть указанного метода заключается в комплексной оценке кредитоспособности заявителя по множеству различных характеристик и показателей, которые могут дать оптимальный результат по целесообразности предоставления ссуды.

Одним из первых трудов, научно описавших скоринг-модель в современном его понимании, является работа Д. Дюранда [1].

Широкий обзор современных методов кредитного скоринга представлен в работе

Е.С. Волковой и В.Б. Гисина [2]. Можно выделить следующие методы скоринга:

-

- нейронные сети;

-

- методы опорных векторов;

-

- линейная регрессия;

-

- деревья принятия решений;

-

- логистическая регрессия;

-

- генетические алгоритмы;

-

- дискриминантный анализ;

-

- байесовские сети;

-

- комбинированные методы.

Эффективность и целесообразность использования скоринговой модели в системе оценке рисков при выполнении кредитных операций обоснованы в различных научных трудах отечественных авторов [35]. Несмотря на возрастающую актуальность применения скоринга в системе минимизации кредитных рисков, далеко не все кредитные организации и регионы используют данную модель.

Рассмотрим целесообразность применения скоринга в Чеченском Региональном филиале АО «Россельсхозбанк» (РСХБ).

Основная доля кредитного портфеля Банка традиционно образуется за счет кредитов, предоставленных корпоративным заемщикам. В РСХБ действую следующие кредитные продукты для среднего и крупного бизнеса:

-

- кредит на приобретение объектов коммерческой недвижимости под их залог;

– кредитование под залог выручки по экспортным операциям клиентов;

– кредиты под залог техники и/или оборудования;

– кредит на строительство, реконструкцию и модернизацию мощностей;

– кредитные продукты на проведение сезонных работ;

– кредиты в форме овердрафта по банковскому счету клиента;

– вексельное кредитование;

– кредит на приобретение молодняка сельскохозяйственных животных под его залог;

– кредит на приобретение земельных участков из состава земель сельскохозяйственного назначения под их залог;

– кредитование рыбоводных хозяйств;

– кредитование предприятий марикультуры;

– кредитование предприятий пищевой и перерабатывающей отрасли;

– рефинансирование кредитов, предоставленных сторонними кредитными организациями;

– кредит на приобретение зерна из федерального интервенционного фонда;

– кредит на пополнение оборотных средств «Оборотный – стандарт».

Основные направления кредитной поддержки Банком российского АПК обусловлены его участием в реализации Гос-программы АПК [6].

Данные таблицы 1 показывают, что в 2019 году выдано кредитов заемщикам – физическим лицам на сумму 7673,3 млн. рублей, что на 4,6% или 337,7 млн. рублей больше чем 2018 году.

Таблица 1. Размер кредитного портфеля на конец года, тыс. руб.

|

2017 |

2018 |

2019 |

Темп прироста за 2018-2019 |

|

|

Кредитные вложения всего, в т.ч.: |

18 069 044 |

15 421 292 |

14 493 565 |

-6,02% |

|

Срочные кредиты |

15 296 293 |

12 271 447 |

11 637 057 |

-5,17% |

|

юридическим лицам |

7 731 087 |

4 935 919 |

3 963 744 |

-19,7% |

|

физическим лицам |

7 565 207 |

7 335 527 |

7 673 313 |

4,6% |

Причиной подобного прироста является снижение ставок по кредитам для физических лиц. Объем корпоративного кредитного портфеля Банка составил на конец 2019 года 3963,7 млн. рублей, что на

19,7%, или на 972,1 млн. рублей ниже уровня 2018 года [6].

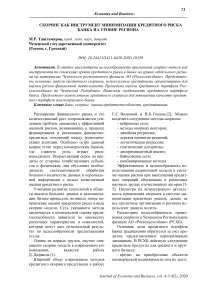

Рассмотрим структуру кредитного портфеля по категориям заемщиков в процентном соотношении (рис. 1).

Рис. 1. Структура кредитного портфеля банка по категориям заемщиков в 2017-2019 гг., %

За анализируемый период наблюдается значительное снижение доли кредитов, выданных физическим лицам. Если по состоянию на 01.12.2017 г. доля данных кредитов составляла 51%, то к 01.12.2019 г. составила 34%. Причиной подобного изменение структуры мог стать снизившийся спрос на кредиты со стороны физических лиц. По анализу можно предположить, что банк делает упор на кредитование юридических лиц и индивидуальных предпринимателей, так как их доля в кредитном портфеле составляет 66%.

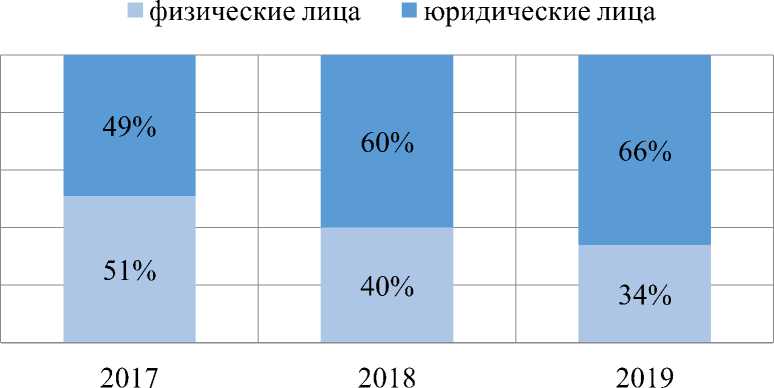

Объем просроченной задолженности на конец 2019 года составил 2856507 тыс. рублей, что на 9,31% меньше объема 2018 года (рис. 2).

3 200 000

3 100 000

3 000 000

2 900 000

2 800 000

2 700 000

2 600 000

2 500 000

□ Просроченный кредитный портфель, тыс. руб. физических лиц с юридических лиц

Рис. 2. Просроченный кредитный портфель банка за 2017-2019 гг.

Удельный вес просроченной задолженности в кредитном портфеле филиала на 01.01.2020 г. составил 20%. Ощутимые колебания просроченной задолженности могут свидетельствовать о недостаточной эффективности управления кредитным портфелем АО «Россельхозбанк».

В целом, за анализируемый период кредитный портфель банка сократился более чем на 6%. Сокращение произошло за счет снижения кредитования предприятий и падению спроса на кредитование у населения, по причине наличия существующих задолженностей и отсутствия материальной возможности обслуживать текущие долговые обязательства. В структуре кредитного портфеля доля кредитования физических лиц существенно меньше доли кредитов юридическим лицам, и продолжается динамика её сокращения. Это объясняется ориентированностью банка на кредитование предприятий АПК.

Доля просроченной задолженности за 2018-2019 гг. снизилась на 9,31%. Однако это не является показателем эффективности банковской политики, так как произошло сокращение объема кредитного портфеля, и доля просрочки в размере 20% является высокой для банка, тогда как средняя доля по рынку составляет 5%, а в целом по РСХБ 10% [7]. Такая высокая доля свидетельствует о неэффективности оценки кредитоспособности заемщика в банке.

В данных сложных экономических условиях кредитная политика банка направлена на поддержание рентабельности и повышение доходности и надежности кредитного портфеля. За период 2017-2019 гг. наблюдается снижение доли кредитования банком физических лиц и поэтому целесообразным является совершенствование операций с физическими лицами для увеличения прибыли по данным операциям.

Несмотря на динамику уменьшения, доля просроченной задолженности является существенной в кредитном портфеле. Кредиты должны предоставляться реально платёжеспособным заемщикам, обеспеченным надежными источниками для их погашения.

Скорингую модель могут применять банки с большой клиентской базой, так как, несмотря на относительную точность, как и любая статистическая модель, она подвержена закону больших чисел.

Актуальность внедрения скоринга определяется возможностью более точной и оперативной оценки риска невозврата кредитов. Она позволит банку:

– увеличить и улучшить качество кредитного портфеля за счет снижения количества необоснованных отказов;

– вследствие неточной оценки риска, повысить точность оценки кредитоспособности;

– уменьшить уровень невозврата и просрочки;

– ускорить и упростить процедуру оценки кредитоспособности; накопить централизованный массив данных о заемщиках;

– снизить расходы на формирование резервов по кредитной задолженности;

– качественно оценить изменение состояния кредитного портфеля [8].

Схема использования скоринга выглядит следующим образом: первый шаг – без использования скоринговой системе, по существующим в банке критериям проводится предварительный отбор заемщиков; второй шаг – потенциального заёмщика оценивает скоринговая система. Именно оценка по данной схеме позволяет снизить уровень задолженности в кредитном портфеле [9].

Выделяют следующие финансовые и личностные показатели, составляющие модель кредитного скоринга:

– пол;

– возраст;

– семейное положение;

– количество иждевенцев;

– место жительства;

– образование;

– близость офиса от места жительства заёмщика;

– занятость;

– продолжительность работы у текущего работодателя;

– срок займа;

– период займа;

– частота использования банковскими услугами;

– займы в других кредитных организациях;

– кредитная история;

– ежемесячный доход.

Большую часть данной информации банк получает из анкеты потенциального клиента.

Оценочные модели (и их базовые оценочные карточки) создаются экспертами в предметной области. Эффективно переводя свои знания в основанные на оценке приложения, пользователи, не являющиеся специалистами, также могут принимать правильные решения.

По каждому показателю проставляются баллы, и чем больше баллов получил заёмщик, тем лучше банк будет сотрудничать с ним. Для разных банков существует разные сценарии поведения относительно заёмщиков с низкими баллами. Решение по заемщику будет определяться кредитной политикой, которой банк придерживается в данный момент. Банк может, как отказать заемщику в выдаче кредита, так и предоставить, но под более высокие проценты. Стратегии принятия решений могут сильно различаться, потому что ни одна организация не одинакова. Банк А может подумать, что они всегда должны избегать рисков (консервативная политика), тогда как Организация Б считает, что риск неизбежен, если вы хотите, чтобы ваша компания была успешной (агрессивная политика). Следовательно, общий метод оценки кредитоспособности клиента никогда не будет полностью соответствовать стратегии принятия решения.

Скоринг-модели позволяют организациям самим определять, какие правила должны соблюдаться и какие критерии учитываются при оценке кредитоспособности клиента. Следовательно, модели скоринга идеально подходят для организа- ций, которые хотят принимать обоснованные решения в соответствии со своей конкретной стратегией принятия решений.

Улучшение кредитной политики достигается за счет:

– оптимизация затрат на рассмотрение заяков за счет автоматизации и возможность замены большого числа аналитиков и специалистов;

– сокращение времени рассмотрения заявки;

– увеличение количества рассмотренных заявок;

– отсутствие субъективизма при принятии решения по кредитной заявке;

– мониторинг уровня доходности и риска кредитного портфеля;

– укрепление позиций на рынке банковских услуг.

Оценка кредитоспособности клиента может быть довольно произвольной. Один финансовый эксперт может посчитать, что поведение клиента при оплате является наиболее важной вещью, которую нужно учитывать, в то время как другой считает, что чистая стоимость клиента должна иметь наибольшее влияние на результат, например. Например, кредитный менеджера, которого попросили оценить кредитоспособность строительной компании, а несколько минут назад он читал о строи-

E = V ×(N - w2 × N)

где V – объем кредитного портфеля;

N – уровень просроченной задолженности;

w1 – уровень ошибок 1-го рода;

w2 – уровень ошибок 2-го рода;

K – количество кредитов в портфеле;

d – объем доходов в среднем по портфелю

Данная функция позволяет в денежном выражении оценить доходы от уменьшения просроченной задолженности и потерь потенциальной прибыли от отказа кредитоспособным заёмщикам при введении скоринговой системы.

Проанализируем возможные результаты от внедрения скоринговой модели на примере РСХБ. Объем кредитного портфеля тельной фирме, которая была вынуждена ликвидироваться. Это негативно скажется на оценке и может даже привести к ненужному отказу от здорового клиента. При скоринговой модели оценки, интуиция и догадки остались в прошлом. Благодаря тому, что стратегия принятия решений реализована и используются только заранее определенные параметры, модели оценки обеспечивают объективные, единообразные решения.

Скоринговая модель оценки может позволить нефинансовым специалистам принимать обоснованные и быстрые решения, но также предоставляет возможности для дальнейшей автоматизации процесса принятия решений. Модели скоринга могут быть интегрированы с существующими платформами.

Эффективность скоринговой системы оценивается по частоте ошибок. Их подразделяют на ошибки первого и второго рода. Ошибка первого рода – это когда кредитоспособный заемщик был квалифицирован как некредитоспособный, вследствие чего банк потерял потенциального клиента. Ошибка второго рода: некредитоспособного заемщика определен как кредитоспособный. Оценить результаты от внедрения скоринговой модели можно по следующей формуле:

K × w 1 × d, (1)

за 2019 г. 14493,565 млн рублей. Уровень просроченной задолженности составил 20%. На ошибки первого рода приходится 1%, на ошибки второго рода 9%. Количество кредитов в кредитном договоре на 2018 г. составила 13 211. Объем доходов в среднем по портфелю 1739,228 млн рублей. Используя для расчета формулу (1), получим:

Е=14 493 565 000 px(0,2-0,09x0,2)-13 211x0,01x1 739 228 р =2 408 059 419 р

При вычитании расходов на внедрение скоринга в размере 200 млн. рублей, получим чистую прибыль 2 208 059 419 рублей. Можно сделать вывод об увеличении прибыли от кредитования при внедрении скоринга на 15%.

В России внедрение скоринга по субъективным причинам находится только на начальной стадии и связанно это с недоверием банковских менеджеров к математическим и статистическим методам. Банки до сих пор широко используют Microsoft Excel для обмена моделями оценок с конечными пользователями. Однако в на- стоящее время существуют приложения, основанные на дереве решений. Эти приложения содержат различные (умные) вопросы или критерии, на которые нужно ответить, пока заемщик не получит оценку. Этот метод позволяет организациям представлять сложную информацию в простой форме. Скоринговые модели необходимо разрабатывать на самых свежих данных, периодически проверять качество их работы, иметь возможность быстро и дешево перенастраивать модель, чего не позволяют сделать закрытые, применяемые в некоторых российских банках.

В зарубежной практике кредиторы могут обратиться в независимые агентства кредитной отчетности, которые измеряют кредитоспособность. Тремя наиболее известными являются Experian, TransUnion и Equifax [10]. Кредиторы платят кредитным агентствам за доступ к кредитным данным о потенциальных или существующих клиентах, в дополнение к использованию своих собственных систем кредитного ско- ринга для предоставления разрешения на кредит.

Значимость скоринга становится актуальнее, и скоринговые системы будут приобретать первостепенное значение. Поэтому должны внедряться методы, которые будут созданы с учетом российских условий организации банковского дела и конкретно приспособлены под кредитную политику отдельного банка.

Список литературы Скоринг как инструмент минимизации кредитного риска банка на уровне региона

- Durand D. Risk elements in consumer instalment financing // NBER Books. - 1941. - №8. - P. 105-142.

- Волкова Е.С., Гисин В.Б. Методы кредитного скоринга. обзор // Современная математика и концепции инновационного математического образования. - 2017. - Т. 4. № 1. - С. 123-139.

- Грибань С.И. Разработка скоринг системы // Вестник научного общества студентов, аспирантов и молодых ученых. - 2017. - № 3. - С. 5-11.

- Кустова М.С., Мурзин А.Д., Темирканова А.В. Скоринг-модель оценки кредитного риска и платежеспособности индивидуального заёмщика // Гуманитарные и социально-экономические науки. - 2017. - № 1. - С. 140-150.

- Гюнтер И., Дахова З. Скоринг - основа минимизации кредитных рисков // Финансовая жизнь. - 2016. - № 1. - С. 23-25.

- "Россельхозбанк": Официальный сайт. - [Электронный ресурс]. - Режим доступа: https://www.rshb.ru

- Ассоциация российских банков: Официальный сайт / Ассоциация российских банков. - 2019. - [Электронный ресурс]. - Режим доступа: https://arb.ru

- Аюбова П.С., Таштамиров М.Р. Методика оценки кредитоспособности заемщика - физического лица: типология, преимущества и недостатки // В сборнике: Всероссийской научно-практической конференции студентов, молодых ученых и аспирантов "Наука и молодежь". Чеченский государственный университет. - 2018. - С. 338-342.

- Никаненкова В.В. Кредитный скоринг как инструмент оценки кредитоспособности заемщиков // Вестник Адыгейского государственного университета. Серия 5: Экономика. - 2015. - №2.

- Синки-мл. Д. Финансовый менеджмент в коммерческом банке и в индустрии финансовых услуг: учебное пособие. - М.: Альпина Бизнес Букс, 2019. - 1017 с.