Социально-экономическое состояние регионального рынка кондитерских изделий в период политики импортзамещения

Автор: Кузнецов И.А., Николашин А.С.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 11 (33), 2017 года.

Бесплатный доступ

В статье изложены результаты анализа социально-экономических характеристик развития регионального рынка кондитерских изделий. В рамках исследования региональных торговых сетей, по реализации кондитерских изделий, представлены драйверы роста продаж данной продукции.

Спрос на кондитерские изделия, экономическая природа рынка кондитерских изделий, региональное производство кондитерских изделий, технологии продаж кондитерских изделий

Короткий адрес: https://sciup.org/170180351

IDR: 170180351

Текст научной статьи Социально-экономическое состояние регионального рынка кондитерских изделий в период политики импортзамещения

Рынок кондитерских изделий является составной частью продуктового рынка и торговой сферы в Российской Федерации. Важность развития региональных производств и торговых сетей подчеркивается стратегией развития торговли в РФ до 2020 года и направлена на: «…формирование и обеспечение функционирования многоформатной эффективной товаропроводящей системы, соответствующей требованиям развития социальной сферы и экономики Российской Федерации» [1].

В настоящее время крупные оптовые и розничные торговые сети активно занимаются развитием и сотрудничеством на региональных рынках в рамках не только сбыта, но и производства местной продукции.

Касаемо темы нашего исследования, заметим, что развитие регионального рынка кондитерских изделий в постсоветской России носит весьма специфический характер, под воздействием различных внутренних (организационно-структурные и производственные преобразования в отрасли, неценовые детерминанты спроса и предложения на данный товар) и внешних

(количественная доминанта импортной продукции, присутствие иностранных предприятий на территории РФ) экономических факторов.

Помимо этого нужно учесть и то, что сами кондитерские изделия как товар имеют особую социально-экономическую (психолого-поведенческую) характеристику. Кондитерские изделия не являются товарами первой необходимости и даже не входят в основную потребительскую группу, а скорее относятся к товарам «роскоши» (но не в рамках концепции ценовых величин).

В традиционном понимании кондитерские изделия это пищевые продукты, «…обладающие хорошими вкусовыми свойствами и красивым внешним видом». Это «социально-психологическое» понимание во многом определяет «экономическую природу» проблем развития рынка кондитерских изделий и закономерности его развития, в рамках товарооборота, под воздействием социально-экономических характеристик состояния общества. Рассмотрим данные характеристики по экономическому ЦЧР в таблице 1.

Таблица 1. Социально-экономические характеристики населения ЦЧР во взаимосвязи с реализацией кондитерских изделий

|

Белгородская область |

Воронежская область |

Курская область |

Липецкая область |

Тамбовская об ласть |

||||||||||

|

Население, тыс. человек |

||||||||||||||

|

2010 год |

2017 год |

% +/- |

2010 год |

2017 год |

% +/- |

2010 год |

2017 год |

% +/- |

2010 год |

2017 год |

% +/- |

2010 год |

2017 год |

% +/- |

|

1 532 |

1 552 |

+ 1,3 |

2 335 |

2 335 |

- |

1 127 |

1 122 |

- 0,5 |

1 173 |

1 156 |

- 1,5 |

1 091 |

1 040 |

- 5 |

|

Среднедушевые денежные доходы(в месяц), руб. |

||||||||||||||

|

16993 |

28371 |

+ 67 |

13883 |

30109 |

+ 117 |

14685 |

26814 |

+ 83 |

15935 |

27657 |

+ 74 |

13630 |

22 400 |

+ 64 |

|

Объем реализации КИ, кг./чел. |

||||||||||||||

|

23,5 |

16,5 |

- 30 |

17,9 |

13,6 |

- 25 |

17,5 |

19,4 |

+ 10 |

18,9 |

19,7 |

+ 4 |

13,8 |

17 |

+ 23 |

Для детального рассмотрения, приведем показатели мониторинга рынка кондитерских изделий Тамбовской области (как явно выраженный депрессивный по таблице 1), в рамках среднедушевого потребления и емкости рынка территории, и данные представим в таблице 2. С учетом того, что среднедушевые доходы населения в 2017 году в месяц составляли 22,4 тыс. руб. Среднедушевые расходы населения в месяц 17 тыс. руб. А доля расходов на продукты питания в структуре расходов населения составила 72%.

Таблица 2. Среднедушевое потребление и емкость рынка КИ в Тамбовской области

|

Наименование показателя |

Количественное значение |

|

Среднедушевое потребление КИ, кг/чел |

|

|

2010 год |

13,8 |

|

2015 год |

14,5 |

|

2016 год |

15,8 |

|

2017 год |

17 |

|

Емкость рынка территории, тыс. т |

|

|

2010 год |

14,7 |

|

2015 год |

15,3 |

|

2016 год |

16,6 |

|

2017 год |

17,8 |

Как видно из таблицы 2 динамика развития рынка кондитерских изделий очень слабая. За семь лет с 2010 по 2017 годы потребление кондитерских изделий на душу населения увеличилось на 23% при росте доходов на 64%, а емкость рынка увеличилась на 21%.

Во многом это объясняется высоким уровнем инфляции 6-8% ежегодно согласно официальной статистике. А как показывают исследования рост цен на продукты питания шел более высокими темпами, и мы имеем показатель затрат на продукты питания 72%.

Помимо динамики изменения доходов населения, на слабое развитие производства и торговых сетей рынка кондитерских изделий, оказывает огромное влияние импортная продукция.

С точки зрения политики импортзаме-щения, как верно заметили Табаторо-вич А.Н., Худякова О.Д.: «Кондитерские изделия не входят в перечень товаров, подвергшихся санкциям на импорт, поэтому для этой группы товаров, произведенных в России (особенно после вступления в ВТО), с каждым годом все ощутимее будет сказываться влияние зарубежных аналогов» [2].

Импорт продукции на рынке кондитерских изделий осуществляется посредством федеральных торговых сетей, и составляет значительную конкуренцию отечественному производителю.

Из таблицы 2 видно, что в Тамбовской области больше всех в ЦЧ регионе снизилось количество населения, а также рост доходов недостаточно высокий. Однако, потребление кондитерских изделий за последние 7 лет резко выросло на 23%. Мы связываем это с внедрением системы филиалов прямых продаж при холдинге «Объединенные кондитеры», и с качественной работой Тамбовского филиала прямых продаж.

На примере анализа рынка кондитерских изделий в Тамбовской области, в таблице приведем данные объемов продаж (OUT) по торговым сетям. Данные по емкости рынка предоставлены департаментом аналитики и стратегии ООО «Объединенные кондитеры» (ДАиС), емкость рынка имеет положительный тренд.

Таблица 3. Динамика изменения объёмов продаж OUT

|

Территория (субъект РФ) |

Объём продаж OUT, т |

|||||

|

2015 (факт), т |

Доля канала 2015 (факт), % |

2016 (факт), т |

Доля канала 2016 (факт),% |

2017 (план), т |

Доля канала 2017 (план),% |

|

|

Тамбовская область |

3380,6 |

100 |

3235,4 |

100 |

3717 |

100 |

|

РДЦ (дистрибьютор) |

0 |

0 |

0 |

0 |

0 |

0 |

|

ФПП |

852 |

25,2 |

923,4 |

28,5 |

1162,7 |

31,3 |

|

РКП |

1718 |

50,8 |

1523 |

47,1 |

1574 |

42,3 |

|

ФС |

810,6 |

24 |

789 |

24,4 |

980,3 |

26,4 |

Как справедливо отметили Матузен-ко Е.В. и Горелова И.Е.: «…При оценке потенциала регионов ритейлеры уделяют внимание таким критериям, как численность населения, уровень доходов, уровень конкуренции, показатель оборота розничной торговли. Однако эти показатели не указывают однозначно на реальные перспективы развития сетевой торговли в том или ином регионе» [3].

Для более детального анализа приведем показатели деятельности на территории Тамбовской области филиала прямых продаж (ФПП) холдинга «Объединенные кондитеры», представленные в таблице 4.

ФПП имеет устойчивую положительную динамику развития продаж в регионе. Запланированный объем реализации продукции на 2017 год составляет 1162,7 т, что выше факта 2016 г на 26%.

Таблица 4. Доля рынка «Объединенные Кондитеры» на территории Тамбовской области

|

Территория (субъект РФ) |

Доля рынка на террито |

рии, % |

|

|

2015 (факт) |

2016 (факт) |

2017 (план) |

|

|

Тамбовская область |

21,5 |

19,3 |

20,7 |

На конец года запланировано увеличение доли рынка ОК на 1,4%. Наблюдается увеличение продаж в сетевом и розничном каналах за счет увеличения торгово- маркетинговые активности (ТМА) и доли полки. Падение канала опт связано с экспансией ФС и закрытием мелкоформатных розничных торговых точек (РТТ) (табл. 5).

Таблица 5. Плановые объёмы OUT в 2017 г.

|

Канал продаж РДЦ |

Объём продаж OUT, т |

|||||

|

2015 (факт), т |

Доля, % |

2016 (факт), т |

Доля, % |

2017 (план), т |

Доля, % |

|

|

Тамбовская область |

852 |

100 |

923,4 |

100 |

1162,7 |

100 |

|

Сети 2-ого уровня |

228,18 |

26,8 |

209,8 |

22,7 |

266,1 |

22,9 |

|

Розница |

469,38 |

55,0 |

495,1 |

53,6 |

545,7 |

46,9 |

|

Опт |

154,43 |

18,2 |

218,5 |

23,7 |

170,7 |

14,7 |

|

Прочие |

0 |

0 |

0 |

0 |

180,2 |

15,5 |

Анализ рынка кондитерских изделий показывает, что существенное снижение общего количества торговых (ОРКБ) точек связано с экспансией федеральных сетей (ФС). Рост торговых точек (ТТ) сети «Х5 Retail Grouр» в 2015-2016 гг. составил 79, на текущий момент количество торговых точек сети составляет 91. ЗАО «Тандер» увеличил количество торговых точек на 26, до 114. В области 11 торговых точек торговой сети «Любимые продукты» была куплена ЗАО «Тандер» в сентябре 2017 г. Наблюдается положительная динамика покрытия территории в 2017 г. План отгрузки 1575 торговых точек ФПП планируется сделать при подключении АЗС «Роснефть» – 38 торговых точек и сеть киосков быстрого питания «Робин Сдобин» – 20 торговых точек, а также подключения потенциальных торговых точек, выявленных по результату сенсуса (табл. 6).

Таблица 6. Покрытие территории по каналам и типам торговых точек в

Тамбовской области

|

Канал продаж |

o 8 |

11 |

S s « д » о & к £ § Ss |

О КО о Н Ри >п о ° |

-&н |

д » о & к ^ о"- ^ |

о Н о ° |

S s « |

|

|

Сети 2-ого уровня |

72 |

72 |

100 |

74 |

74 |

100 |

75 |

78 |

104 |

|

Розница |

2340 |

1564 |

67 |

2190 |

1357 |

62 |

1994 |

1480 |

74 |

|

Опт |

40 |

18 |

45 |

25 |

20 |

80 |

20 |

17 |

85 |

|

Прочие |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

0 |

|

ИТОГО |

2452 |

1654 |

67 |

2289 |

1451 |

63 |

2089 |

1575 |

75 |

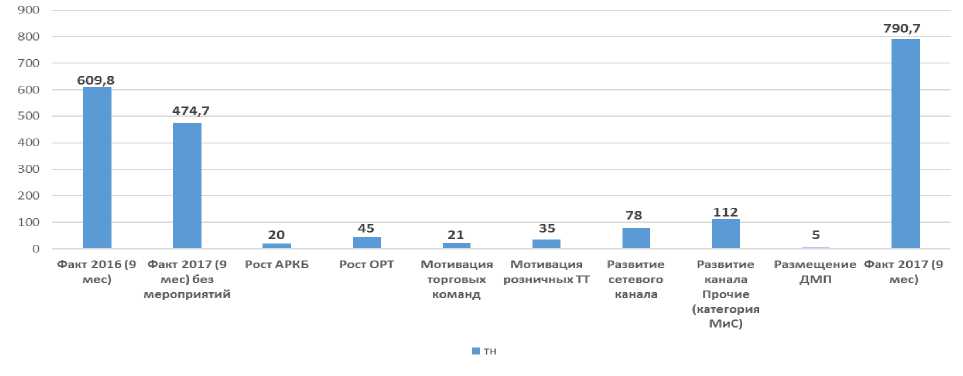

Увеличение АРКБ произошло за счет повышения эффективности маршрутов эксклюзивных торговых представителей (ЭТП) и подключения потенциальных торговых точек, выявленных в результате сенсуса. Рост в объемообразующих розничных точках (ОРТ) обусловлен увеличением доли полки продукции «Объединенных кондитеров» и предоставлением гибкой ценовой модели. Развитие сетевого канала произошло за счет эффективного проведения торгово-маркетинговых активностей, направленных на стимулирование спроса конечного потребителя, расши- рения/ротации матриц и ввода новых SKU(товарных единиц) категории МиС мучнистые и сахаристые. Развитие АКБ активной клиентской базы до 1575 торговых точек за счет заключения договора с сетью АЗС «Роснефть» (38тт), подключением киосков быстрого питания «Робин Сдобин» (20тт), мотивации ТК по расширению АКБ.

На рисунке 1 представлены результаты анализа драйверов роста продаж рынка кондитерских изделий (OUT) в 2017 году в Тамбовской области.

Рисунок 1. Драйверы роста продаж OUT в Тамбовской области

Таким образом, активизация производственно-сбытовой деятельности субъектов региональных рынков кондитерских изделий важна с позиций усиления конкурентоспособности отечественных производителей перед иностранными торговыми сетями. Основываясь на опыте работы филиала прямых продаж ООО «Объединенные кондитеры», отметим некоторые методы активизации работы на региональ- ных рынках:

– Работа ФПП с логистическим оператором. Действия: 1. Контроль OOS OOF-STOKE (нехватка продукции от доставки до доставки) по продукции на складах ФПП 2. Повышение фрешности продукции на складе. 3. Достижение уровня сервиса 98,5%. 4. Рационализация маршрутов, увеличение периодичности доставки по КК.

– Развитие сетей 2 – ого уровня. Дейст-вия:1. Согласование и проведение эффек- тивных торгово-маркетинговых активностей (ТМА), направленных на стимулирование спроса конечного потребителя с ТС на ежемесячной основе, в т.ч. дополнением «желтый ценник» (ЖЦ) по продукции незагруженных линий. 2. Расширение ассортиментных матриц ТС2, в т.ч. за счет ассортимента ТОП маржа, мучнистые и сахаристые (МиС) и эконом-сегмент (ЭС). 3. Ежемесячный анализ матрицы ТС 2, с последующей ротацией низколиквидных SKU. 4. Установка дополнительных розничных мест продаж под новогодние по- дарки

– Повышение эффективности команд по реализации продукции:1. Поддерживать укомплектованность штатных команд (устранение миграции кадров за счет грамотного тестирования при наборе) 2. Проводить дополнительное обучение сотрудников отдела продаж (ОП) силами штатных тренеров. 3. Проведение мероприятий, направленных на командообразование. 4. Ежедневный контроль соблюдения стан- дартов компании за торговыми представителями и супервайзерами.

Список литературы Социально-экономическое состояние регионального рынка кондитерских изделий в период политики импортзамещения

- Стратегия развития торговли в Российской Федерации на 2015-2016 годы и период до 2020 года. Приказ Минпромторга России от 25.12.2014. №2733 «Об утверждении Стратегии развития торговли в Российской Федерации на 2015-2016 годы и период до 2020 года». [Электронный ресурс]: сайт. - Режим доступа:http://www.garant.ru

- Табаторович А.Н., Худякова О.Д. Товарные знаки кондитерских изделий как фактор обеспечения их конкурентоспособности // Сибирский торгово-экономический журнал. - 2016. - №3 (24). - С. 67-71.

- Матузенко Е.В., Горелова И.Е. Современные тенденции развития розничных торговых сетей в РФ // Вестник Белгородского университета кооперации, экономики и права. - 2014. - №4. - С. 115-120.