Состояние сектора банковского кредитования РФ

Автор: Логвиненко Д.Д., Платонова Ю.Ю.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 5-2 (99), 2023 года.

Бесплатный доступ

В статье рассмотрено текущее состояние банковского кредитования в России. Несмотря на кризисную экономическую ситуацию финансовая устойчивость сектора восстанавливается. Выявлены основные тенденции: снижение объемов кредитования крупного бизнеса и наращивание оборотов в области кредитования малого и среднего предпринимательства. Проведена оценка результатов стимулирования сектора со стороны государства и рассмотрены актуальные проблемы и способы их решения в различных секторах кредитования .

Банковский сектор, кредитование, кредитование мсп, риски кредитования, льготное кредитование, проблемы кредитования, кризис

Короткий адрес: https://sciup.org/170198928

IDR: 170198928 | DOI: 10.24412/2411-0450-2023-5-2-80-84

Текст научной статьи Состояние сектора банковского кредитования РФ

2022 год стал тяжелым вызовом для российской банковской системы. Политические и экономические события привели к росту сразу всех основных видов рисков ‒ рыночного, кредитного, операционного, риска ликвидности, что стало тяжелым испытанием для банковской отрасли страны. Однако несмотря на достаточно негативные прогнозы в первой половине 2022 года, банковский сектор сумел доказать свою финансовую устойчивость и способность переживать серьезные кризисы.

Если феврале 2022 г. прогноз аналитиков, публикуемый Банком России, в отношении динамики ВВП составлял ‒ 8,4%, то в декабре это значение улучшилось до ‒ 2,9%. В таблице 1 представлена динамика основных показателей банковского сектора в 2020-2022 гг.

Таблица 1. Динамика основных показателей российской банковской системы в 2020-

2022 гг. [1]

|

Показатели \ |

2020 \ |

2021 \ |

2022 |

|

Балансовые показатели |

|||

|

Кредиты и прочие ссуды, всего %, в т.ч |

13,8 |

16,4 |

16,0 |

|

Корпоративные, % |

11,8 |

17,0 |

15,0 |

|

Розничные, % |

13,6 |

25,1 |

7,3 |

|

Ипотека, % |

21,6 |

25,1 |

16,0 |

|

Средства клиентов, всего %, в т.ч. |

13,6 |

16,7 |

4,9 |

|

Юридических лиц, % |

19,6 |

21,3 |

9,8 |

|

Физических лиц, % |

11,3 |

10,9 |

0,25 |

|

Качество активов, % |

3,7 |

4,4 |

3,6 |

|

Просроченная задолженность ЮЛ, % |

4,4 |

3,7 |

4,4 |

|

Просроченная задолженность ФЛ, % |

4,5 |

3,9 |

4,1 |

|

Чистая прибыль, млрд руб. |

1 608 |

2 015 |

203 |

Банковский сектор сумел компенсировать убыток первого полугодия в 1,5 трлн рублей и заработать небольшую прибыль (203 млрд рублей) – за счет постепенного наращивания основных доходов вследствие снижения ставок и расширения объемов бизнеса во втором полугодии.

Изменения финансового результата были неоднородными по банковскому сектору – отдельные банки понесли убытки. С прибылью завершили год 262 кредитные организации, и 99 кредитных организаций получили убытки.

Такой результат стал следствием следующих причин:

– напряженная геополитическая обстановка и ввод множественных санкций со стороны части государств;

– скачки валютного курса;

– рост общего уровня неопределенности в экономике РФ.

Однако в будущем году вероятен рост прибыльности сектора на фоне ожиданий увеличения чистого процентного и комиссионного доходов.

По итогам 2022 г. банковский сектор получил чистую прибыль в размере 203

млрд руб., что в 12 раз меньше, чем в 2021 г. В основном снижение финансового результата обусловлено:

– высоким ростом резервов;

– убытками от валютной переоценки.

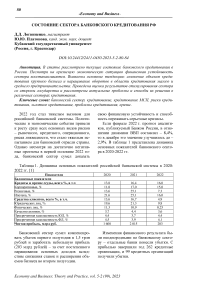

Объем расходов на формирование резервов в 2022 г. вырос почти в 5 раз по сравнению с 2021 г., прежде всего за счет прочих резервов (по заблокированным активам) и резервов по кредитам юридическим лицам [2]. Значение стоимости кредитного риска по корпоративному портфелю значительно превысило показатель 2021 г, что видно на рисунке 1.

Рис. 1. Расходы на формирование резервов по кредитному портфелю (стоимость риска) в 2020-2022 гг., % [2]

По результатам 2022 г. доходы, полученные кредитными организациями от традиционных видов деятельности, – процентных и комиссионных поступлений – остались на уровне 2021 г. Такие итоги свидетельствуют об устойчивости бизнес-моделей российских банков, а также о стабильной платежеспособности их клиентов.

Процентные доходы сектора упали в 2022 г. вследствие ужесточения денежнокредитной политики и снижения объемов кредитования.

В будущем смягчение денежнокредитной политики и постепенное выравнивание общей экономической ситуации позволит данному показателю перейти к росту по мере наращивания объемов корпоративного кредитования и восстановле- ния розничного сегмента. Такой эффект будет зависеть отчасти от поддержки государства в виде льготных программ.

Внешнее давление на крупный бизнес в 2022 г. привело к тому, что банки снизили объемы его финансирования – снижение объема выдач составило 27% в сравнении с предыдущим периодом. Данный фактор значительно повысил заинтересованность к сегменту МСБ.

Для дальнейшего развития кредитования сектора МСБ Правительство совместно с Центробанком и Корпорацией МСП уже в 2022 г. разработали и ввели три программы льготного кредитования субъектов малого и среднего бизнеса, представленные в таблице 2, которые будут продлены на 2023-2024 гг. в силу их эффективности.

Таблица 2. Программы льготного кредитования МСП на 2023-2024 гг.

|

Наименование программы |

Особенности |

|

Объединенная программа льготного кредитования для МСП |

МСП могут получить кредиты под 2,5 и 4% на перестройку и развитие производства |

|

Программа стимулирования кредитования Корпорации «МСП» |

Компании и ИП могут получить кредит размере от 3 млн до 1 млрд рублей на срок до трех лет, ставка по кредиту не может превышать ключевую ставку |

|

Льготный кредит «1764» |

Бизнес может получить кредит по ставке до 8,5% годовых |

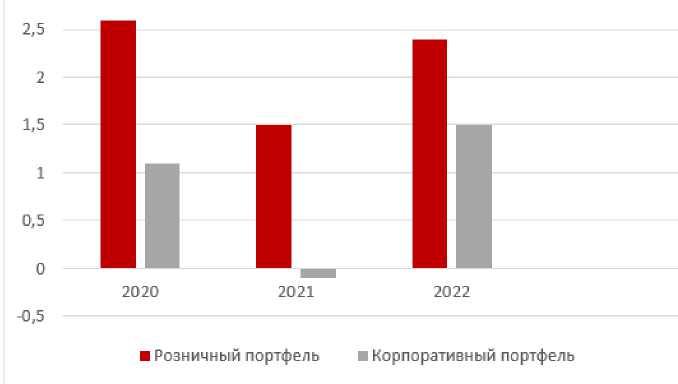

Применение данных программ уже в прошлом году в том числе обеспечило рост кредитования МСП. В результате, к концу 2022 г. сегмент кредитования МСБ показал существенный рост – было выдано кредитных средств на 11,4 трлн руб., что на 8% больше, чем годом ранее, а портфель кредитов вырос на 30% до 9,6 трлн руб., показав новый максимум (рис. 2).

■ Объем кредитов, выданных МСБ за год, трлн руб.

■ Задолженность субъектов МСБ на коней, года, трлн руб.

Рис. 2. Объемы кредитов, выданных МСБ, и задолженность субъектов МСБ в период 2017-2022 гг. [3]

Резкое изменение ключевой ставки привело к существенному повышению средневзвешенных процентных ставок по кредитам крупному бизнесу в марте 2022 г., в то время как для субъектов МСБ ставки выросли менее чем на 2 п.п.

Подобная ситуация не характерна для рынка кредитования в нашей стране, поскольку исторически сегмент МСБ считался более рискованным, что являлось причиной в более высоких ставках по кредитам. Снижение ставок по ссудам МСБ были обусловлено тем, что весной значи- тельный объем выдач кредитов субъектам МСБ пришелся на государственные программы.

Качество кредитов МСП остается ниже, чем в других сегментах кредитования, несмотря на уменьшение доли ссуд IV-V категории качества. Снижение объема ссуд IV-V категории качества обусловлено активным ростом портфеля, в то время как объем проблемных ссуд остался практически неизменным [2].

В 2022 г. позитивная динамика рынка розничного кредитования была преимуще- ственно обусловлена ипотекой. Объем ипотечного кредитования по итогам года увеличился на 20%. Расширение условий льготных программ могут оказать поддержку сегменту и в течение ближайших лет.

Сегмент потребительского кредитования в 2022 г. вырос всего на 3% вследствие пониженного спроса из-за увеличившихся ставок в первых двух кварталах года. Кроме того, снизилось количество одобренных заявок со стороны банков в результате возросших рисков ухудшения платежеспособности заемщиков.

На сегодняшний день сфера кредитования подвержена таким глобальным рискам и проблемам как:

– усиление негативных процессов в мировой экономике, сохранение негативных условий операционной среды;

– слабый объем инвестиций в экономике;

– понижение рейтингов российских банков международными агентствами в связи с ухудшением качества активов и снижением уровня достаточности капитала.

В таблице 2 приведены проблемы и способы их решения в различных секторах банковского кредитования.

Таблица 2. Проблемы и способы их решения в различных секторах банковского креди- тования

|

Сектор |

Проблема |

Решение |

|

Корпоративное кредитование крупного предпринимательства |

Ограничение объемов кредитования ввиду внешнего давления на бизнес и роста рисков |

Льготное кредитование для системообразующих предприятий и компаний IT-сферы |

|

Корпоративное кредитование МСП |

Высокие риски, сопутствующие кредитованию малого и среднего бизнеса Плохое качество залогового обеспечения или его отсутствие |

Разработка эффективной модели оценки кредитных рисков на основе имеющейся продолжительной статистики дефолтов МСП Внедрение механизмов целевого, проектного беззалогового финансирования |

|

Потребительское кредитование |

Рост рисков ухудшения платежеспособности заемщиков – снижение объемов кредитования |

Проведение процедур реструктуризации сделки без признания заемщика банкротом Совершенствование системы управления кредитными рисками за счет внедрения автоматизированных баз данных потенциальных заемщиков |

|

Ипотечное кредитование |

Ценовая недоступность жилья Высокие ставки ипотечного кредитования |

Комплексная поддержка застройщиков со стороны государства Расширение льготных программ для клиентов |

Подводя итог, можно сделать вывод, что сегодня банковский сектор продолжает сохранять системную устойчивость, предоставляет весь спектр финансовых услуг и показывает способность адаптироваться к кризисным явлениям в экономике и режиму жестких санкций.

Список литературы Состояние сектора банковского кредитования РФ

- Российский банковский сектор: прогноз на 2023 год // АКРА. - [Электронный ресурс]. - Режим доступа: https://www.acra-ratings.ru/research/2718/.

- Обзор российского финансового сектора и финансовых инструментов: аналитический материал // ЦБ РФ. - [Электронный ресурс]. - Режим доступа: https://cbr.ru/.

- Банковский сектор: аналитический обзор // ЦБ РФ. - [Электронный ресурс]. - Режим доступа: https://cbr.ru/.