Совершенствование и функционирование современной налоговой системы РФ

Автор: Сабанова М.М., Калабекова Л.И.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 12-2 (94), 2022 года.

Бесплатный доступ

В данной статье автором проведена комплексная оценка состояния современной налоговой системы РФ. В частности, даны общие сведения о структуре налоговой системы, задачах и принципах ее построения. Проанализированы основные показатели, характеризующие уровень развития системы налогообложения России. Рассмотрены ключевые проблемы развития налоговой системы Российской Федерации и предложены направления ее совершенствования.

Налоговая система, налоговый сектор, налогообложение, налоговая политика

Короткий адрес: https://sciup.org/170196433

IDR: 170196433 | DOI: 10.24412/2411-0450-2022-12-2-120-123

Текст научной статьи Совершенствование и функционирование современной налоговой системы РФ

Современное состояние отечественной экономики в условиях спада производства, кризисных явлений, санкций со стороны западных государств, уменьшения цен на нефть, последствий коронавируса требует поиска принципиально других подходов к управлению ею. Известно, что среди множества экономических рычагов, с помощью которых государство воздействует на экономику, главное место принадлежит налогам и налогообложению.

Федеральный бюджет государства в основном формируется за счет налоговых платежей, что свидетельствует о необходимости модернизации налоговой системы, ее совершенствовании. Налоговая система должны быть способна создавать все необходимые условия для успешного и максимально эффективного развития экономики всего государства и отдельных его территорий.

Согласно ст. 57 Конституции Российской Федерации «Каждый обязан платить законно установленные налоги и сборы» [3]. На основании данной статьи 31 июля 1998 г. был принят Федеральный закон № 147-ФЗ «О введении в действие части первой Налогового кодекса Российской Федерации», который ввел нормативный акт, полностью регулирующий отношения в данной сфере – Налоговый кодекс Российской Федерации (НК РФ). Действие части первой Налогового кодекса Российской Федерации распространялось на правоотношения с 1 января 1999 г. [6].

Существуют различные критерии классификации видов налогов, наиболее распространенной является классификация налогов по уровням бюджетной системы: федеральные, региональные, местные (рис. 1).

Рис. 1. Виды налогов и сборов в РФ [5, с. 40]

Налоговая система – это составная часть всей бюджетной системы страны, а доходы федерального бюджета в большей части состоят из налоговых поступлений.

В таблице 1 представлены основные показатели федерального бюджета России за 2019-2021 гг.

Таблица 1. Показатели исполнения федерального бюджета РФ за 2019-2021 гг.

|

Наименование показателя |

2019 г. |

2020 г. \ |

2021 г. |

Темп роста 2021/2019 |

|

|

млрд. руб. |

млрд. руб. |

% |

|||

|

Доходы бюджета |

20 188 |

18 722 |

25 286 |

5 098 |

25,2 |

|

Расходы бюджета |

18 214 |

22 821 |

24 762 |

6 548 |

35,9 |

|

Дефицит/профицит бюджета (-/+) |

+1 974 |

-4 099 |

+524 |

-1 450 |

-73,4 |

Из данных таблицы 1 мы видим, что за 2019-2021 гг. доходы федерального бюджета выросли на 5 098 млрд. руб., или 25,2%. Однако при этом расходы также выросли значительно – на 6 548 млрд. руб., или 35,9%. Очень важным является такой показатель, как сальдо бюджета, то есть разница между суммой доходов и суммой расходов. Это важный показатель. Положительное сальдо (разница) бюджета – это профицит, отрицательное – дефицит.

Бюджетным кодексом Российской Федерации установлено, что доходы бюджетов образуются за счет налоговых и неналоговых видов доходов, а также безвозмездных поступлений (табл. 2).

Таблица 2. Виды доходов федерального бюджета РФ в 2019-2021 гг.

|

Показатели |

2019 г. |

2020 г. |

2021 г. |

|||

|

Сумма, млрд. руб. |

Уд. вес, % |

Сумма, млрд. руб. |

Уд. вес, % |

Сумма, млрд. руб. |

Уд. вес, % |

|

|

Всего доходов |

20 188 |

100 |

18 722 |

100 |

25 286 |

100 |

|

в том числе |

||||||

|

Налоговые доходы |

15 167 |

75 |

13 576 |

73 |

19 111 |

75,6 |

|

Неналоговые доходы |

4 947 |

24 |

4 018 |

21 |

5 874 |

23,2 |

|

Безвозмездные поступления |

74 |

1 |

1 128 |

6 |

299,9 |

1,2 |

Из данных таблицы 2 мы видим, что фактические поступления в федеральный бюджет налоговых доходов за 2021 г. составили 19 111 млрд. руб. (75,6% от общего объема доходов). Неналоговые доходы составили 5 874 млрд. руб. (23,2% от общего объема доходов). Безвозмездные поступления составили 299,9 млрд. руб. (1,2% от общего объема доходов).

К налоговым доходам бюджетов относятся доходы от предусмотренных законодательством Российской Федерации о налогах и сборах федеральных налогов и сборов, в том числе от налогов, предусмотренных специальными налоговыми режимами, региональных налогов, местных налогов и сборов, а также пеней и штрафов по ним. Налоговые доходы федерального бюджета – это доходы от федеральных налогов и сборов [1, с. 113].

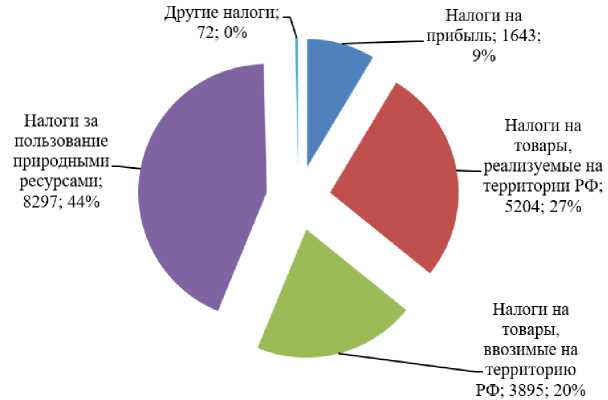

Структура налоговых доходов федерального бюджета РФ в 2021 г. показана на рис. 2.

Рис. 2. Структура налоговых доходов федерального бюджета РФ в 2021 г. (млрд. руб.)

Как видно на рис. 2, наибольший удельный вес в структуре налоговых доходов федерального бюджета РФ в 2021 г. имеют налоги за пользование природными ресурсами – 44%. Как видно, в бюджет в отчетном году поступило 8 297 млрд. руб. по данному налогу. Прежде всего, это налог на добычу полезных ископаемых (НДПИ).

На втором месте налоги на товары, реализуемые на территории РФ – 27%, или 5 204 млрд. руб. Удельный вес налогов на товары, ввозимые на территорию РФ (включая НДС), составил 20%, или 3 895 млрд. руб. [2, с. 110].

Безусловно, ключевая проблема налоговой системы России на современном этапе – это уклонение от уплаты налогов. По- этому развивается такое явление, как теневая экономика. Под теневой экономикой подразумевается сокрытие экономической деятельности субъекта экономики, причем масштабы сокрытия могут быть разными. Уклонение от уплаты налогов – это самая распространенная форма теневых операций (сокрытие объектов налогообложения, занижение объектов налогообложения, неправомерное использование льгот и т.д.) [4, с. 246].

Теневая экономика провоцирует конкуренцию среди налогоплательщиков, из-за которой добросовестные налогоплательщики оказываются в менее благоприятных условиях. Статистика теневой экономики в России в 2019-2021 гг. показана в таблице 3.

Таблица 3. Статистика теневой экономики в РФ в 2019-2021 гг.

|

Период |

ВВП, трлн. руб. |

Величина теневой экономики |

|

|

трлн. руб. % к ВВП |

трлн. руб. % к ВВП |

||

|

2019 г. |

103,6 |

20,7 |

20 |

|

2020 г. |

110,5 |

20,0 |

18,1 |

|

2021 г. |

106,7 |

20,5 |

19,2 |

Из данных таблицы 3 мы видим, что в России за период 2019-2021 гг. наблюдалось существенное увеличение ВВП, который в 2021 г. составил 106,7 трлн. руб., при этом доля теневой экономики за три последних года уменьшилась с 20% до 19,2%. Таким образом, общий уровень теневого сектора за последние годы снизился незначительно.

Проблемы налогового контроля приводят к увеличению налоговых правонарушений, снижению объемов налоговых поступлений в бюджет, несбалансированности действий утвержденных государственных органов и созданию неблагоприятной экономической ситуации в целом.

В первую очередь можно выделить основные направления повышения эффективности налогового контроля:

– совершенствование всей налоговой системы;

– реформа системы налогового администрирования;

– непосредственное улучшение налогового контроля.

Рост задолженности по уплате налогов среди налогоплательщиков является следствием отсутствия налоговой осведомленности общества, недоверия граждан и реального сектора экономики к налоговой системе, налоговые налоговые

стремление минимизировать платежи через незаконные схемы, что подтверждается ре- зультатами всероссийского опроса.

Список литературы Совершенствование и функционирование современной налоговой системы РФ

- Долгановова Ю.С. Бюджетная система Российской Федерации. - Екатеринбург: Изд-во Урал. ун-та, 2019. - 356 с.

- Исполнение федерального бюджета и бюджетов бюджетной системы Российской Федерации за 2019-2021 год. - М., 2022. - 142 с.

- Конституция Российской Федерации (принята всенародным голосованием 12 декабря 1993 г.) // СПС "Консультант Плюс".

- Магомедова М.Г. Проблемы собираемости налогов в РФ на современном этапе // Актуальные проблемы общества, экономики и права в контексте глобальных вызовов. - М.: ИРОК, 2022. - С. 245-249.

- Маршавина Л. Я. Налоги и налогообложение. - М.: Юрайт, 2022. - 510 с.

- Налоговый Кодекс Российской Федерации от 31.07.1998 г. № 146-ФЗ. Части первая и вторая: офиц. текст. - М.: АБАК, 2017. - 3824 с.