Современное состояние и динамика объемов кредитования предприятий малого и среднего бизнеса

Автор: Яковенко С.Н., Айрапетян М.М.

Журнал: Международный журнал гуманитарных и естественных наук @intjournal

Рубрика: Экономические науки

Статья в выпуске: 9-1 (60), 2021 года.

Бесплатный доступ

Одним из основных аспектов функционирования и повышения темпов роста экономики любой страны является динамичное развитие субъектов малого и среднего предпринимательства. В связи с острым дефицитом финансовых ресурсов, характеризующим функционирование хозяйствующих субъектов на современном рынке, одним из способов эффективного функционирования их деятельности является активное кредитование. В статье проанализирована динамика объемов кредитования субъектов малого и среднего бизнеса в Российской Федерации, определены причины сложившихся тенденций, а также дана оценка перспектив дальнейшего кредитования данного сегмента.

Кредитование малого и среднего бизнеса, проблемы развития малого и среднего бизнеса, система кредитование, финансирование

Короткий адрес: https://sciup.org/170189262

IDR: 170189262 | DOI: 10.24412/2500-1000-2021-9-1-201-204

Текст научной статьи Современное состояние и динамика объемов кредитования предприятий малого и среднего бизнеса

В условиях повторяющихся экономических кризисов роль кредитования хозяйствующих субъектов постепенно возрастает. Заемные средства, предоставляемые кредитными организациями, позволяют предприятиям пополнять дефицит оборотных средств, приобретать основные средства, необходимые для дальнейшего функционирования и инновационного развития предприятия, а также реализовывать инвестиционные проекты, которые направлены на интенсивное и экстенсивное развитие бизнеса.

Для определения тенденций банковского сектора Российской Федерации рассмотрим динамику объёма кредитования субъектов МСБ за последние 3 года.

Таблица 1. Объем кредитов, предоставленных субъектам МСП, млн. руб. в период с 2018 г. по 2020 г. [1]

|

Показатель |

Отчетная дата |

Изменение |

|||||

|

Абсолютное, млн. руб. |

Относительное, % |

||||||

|

янв.19 |

янв.20 |

янв.21 |

2018-2019 гг. |

2019-2020 гг. |

2018-2019 гг. |

2019-2020 гг. |

|

|

Объем кредитов, предоставленных субъектам МСП, млн. руб. |

452 992 |

441552 |

468978 |

-11 440 |

27 426 |

-2,53 |

6,21 |

Как видно из таблицы, объемы кредитования субъектов МСП меняются неравномерными темпами. Так, по результатам 2019 г. Снижение объемов составило 2,53% по сравнению с аналогичным периодом прошлого года. В следующем году наблюдается рост данного показателя на 6,21%. Такая динамика может быть обусловлена несколькими причинами.

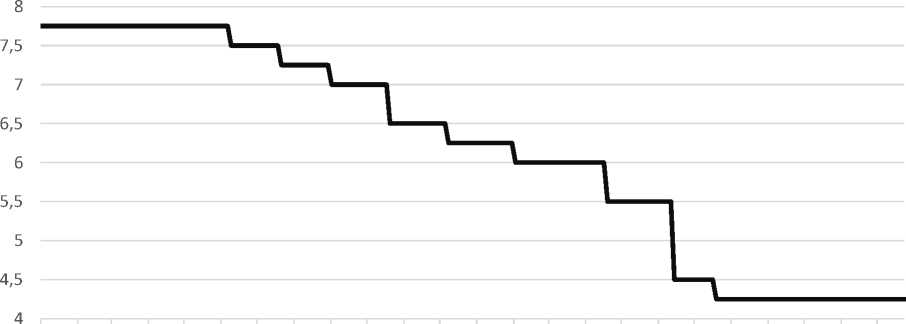

В первую очередь, это может объясняться среднерыночными ставками креди- тования в 2019 г. В первой половине 2019 г. Ключевая ставка ЦБ держалась на уровне 7,75% годовых, что не позволяло кредитным организациям снижать уровень процентных ставок по кредитам для юридических лиц. Тогда как уже в середине 2020 г. Центральный банк снизил ключевую ставку до 4,5%, что повлияло благоприятно на снижение процентных ставок, и, как следствие, явилось стимулом для предприятий для активного кредитования.

слслслслслслслслслслслслооо ооооооооо оооооооооооооооооооооооо НГЧГП^ьП^ОГ^ООСПОНГЧНГЧГП^ьП^ОГ^обсПОНГЧ ОООООООООНННОООООООООННН

Рис. 1. Ставка Центрального банка в период 2018-2020 гг. [1]

Еще одной причиной увеличения объемов кредитования могут являться последствия введенных ограничительных мероприятий, связанных с негативной эпидемиологической обстановкой в 2020 г. Многие предприятия столкнулись с острой нехваткой финансовых ресурсов и для дополнительного финансирования оборотных средств обращались в кредитные организации.

При этом часть организаций обращались к кредитованию для необходимости поддержания функционирования деятельности в связи с уменьшением спроса на их продукцию и, как следствие, снижением объемов продаж. Другие же компании столкнулись с увеличением объема продаж товаров, которые пользовались спросом в период пандемии и ограничительных мероприятий (продовольственные товары, лекарственные препараты и др.), в связи с чем возникла необходимость в дополнительных ресурсах для увеличения объемов закупа сырья и материалов.

Все это, несмотря на ужесточение способов оценки кредитоспособности банками в период пандемии, привело к росту объемов кредитования субъектов МСП.

При этом в рассматриваемый период наблюдалась активная государственная поддержка субъектов МСБ в части льготного кредитования. Так, например, с нача- ла 2019 года Министерство экономического развития РФ реализует программу льготного кредитования субъектов МСП, которая позволяет кредитным организациям, включенным в эту программу, осуществлять кредитованием субъектов малого и среднего бизнеса по сниженным льготным ставкам. При этом государство после выдачи кредита компенсирует банкам недополученную ими прибыль [2]. В рассматриваемый период ставки по данным кредитам варьировали от 6 до 8,5% в зависимости от процентной маржи, которую банки закладывали по тому или иному заемщику.

Помимо этого, в период пандемии государство реализовало программу льготного кредитования, одной из мер поддержки бизнеса являлось предоставление беспроцентных кредитов на выплату зарплаты и осуществление текущих расходов. В случае, если предприятие выполняло установленные программой условия, в частности требование о сохранении большей части занятых сотрудников, заем оставался беспроцентным и безвозвратным [3]. Это в том числе привело к увеличению числа и объема выданных кредитов в рассматриваемый период.

На данный момент ситуация на банковском рынке складывается неблагоприятным образом, что делает перспективы дальнейшего роста объемов кредитования субъектов малого и среднего бизнеса неясными. В июле 2021 г. Центральный банк в очередной раз повысил ключевую ставку, и ее размер составил 6,5%. Как следствие, в ближайшее время кредитные организации повысят процентные ставки по размещаемым кредитам, в том числе по ссудам, выдаваемым субъектам МСП.

Негативно на ситуацию кредитовании юридических лиц может повлиять также снижение объемов льготного финансиро- вания по государственным программам: в 2021 году стало известно, что банки превысили лимиты предоставления кредитов по программе Министерства экономического развития. В связи с тем, что о дальнейшем увеличении лимитов по указанной программе пока неизвестно, банки не будут выдавать кредиты в ее рамках по сниженным ставкам.

В связи с увеличенными ставками по кредитам организации с низкой маржинальностью и скоростью оборачиваемости финансовых ресурсов будут меньше обращаться к кредитным организациям за дополнительным финансированием, что может негативно сказаться на их дальнейшей деятельности.

При этом существует ряд факторов, которые замедляют темпы роста объемов кредитования малого и среднего предпринимательства. К таким факторам относятся [4]:

-

- кредитование носит преимущественно краткосрочный характер;

-

- кредит для малых предприятий не доступен в силу высоких процентных ставок;

-

- наличие высоких кредитных рисков в

данном сегменте;

-

- отсутствие у малых предприятий лик-

- видных залогов;

-

- непрозрачность малого бизнеса;

-

- большие сроки рассмотрения заявок.

Несмотря на это, сегмент малого и среднего предпринимательства является одним из самых приоритетных для кредитования коммерческими банками. Хозяйствующие субъекты продолжают активно пользоваться различными кредитными продуктами, направляя ресурсы на развитие бизнеса, а кредитные организации, в свою очередь, стремятся упростить процедуру рассмотрения кредитных заявок, что позитивно скажется на развитии банковского кредитования субъектов малого и среднего предпринимательства.

Список литературы Современное состояние и динамика объемов кредитования предприятий малого и среднего бизнеса

- Сайт Центрального Банка РФ. - [Электронный ресурс]. - Режим доступа: http//www.cbr.ru (дата обращения: 10.07.2021).

- Кузьмина Т.И. Финансовые механизмы государственной поддержки малого и среднего предпринимательства в Российской Федерации / Т.И. Кузьмина, Л.В. Ачалова// International scientific review. - 2020. - №LXXIV. - С. 8-14.

- Никаева Р.М. Основные способы и направления государственной финансовой поддержки малого бизнеса в современных условиях / Р.М. Никаева, С.К.Г. Тхагапсова // Вестник Академии знаний. - 2020. - №5 (40). - С. 323-327.

- Травкина Е.В. Современное состояние и пути развития рынка кредитования предприятий малого бизнеса/Е.В. Травкина// Вестник Саратовского государственного социально-экономического университета. - 2019. - №3 (77). - С. 172-175.

- Сиваш О.С. Проблемы развития кредитования малого бизнеса в Российской Федерации // Научный вестник: финансы, банки, инвестиции. - 2020. - №3 (52). - С. 67-79.

- Яковенко С.Н. Теоретические аспекты финансирования малого и среднего бизнеса коммерческими банками / С.Н. Яковенко, А.А. Лондарь // Научный журнал КубГАУ. - 2013. - №91. - С. 1357-1368.

- Яковенко С.Н. Оценка состояния и динамики кредитования малого и среднего бизнеса на примере Южного Федерального округа / С.Н. Яковенко, А.А. Лондарь // Финансы и кредит. - 2014. - №14 (590). - С. 52-60.