Современное состояние страхового рынка Российской Федерации и перспективы его развития

Автор: Баркова Д.Д., Окорокова О.А.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 11-1 (69), 2020 года.

Бесплатный доступ

В данной статье рассматривается и анализируется современное положение страхового бизнеса, как ключевого звена на финансовом рынке Российской Федерации. Демонстрируется актуальность приведённой темы, объясняется сущность страхования и его основных видов. А также проведён анализ главных показателей и проблем страхового рынка на основе статистических данных. Определены перспективы его развития на ближайшие несколько лет.

Страхование, страховой рынок, услуги, риск, финансовый рынок, страховое дело

Короткий адрес: https://sciup.org/170182168

IDR: 170182168 | DOI: 10.24411/2411-0450-2020-10874

Текст научной статьи Современное состояние страхового рынка Российской Федерации и перспективы его развития

Актуальность данной темы заключается в том, что рынок страхования на сегодняшний день является одним из основных элементов финансовой безопасности государства, степень развития которого, непосредственно влияет на социальноэкономическое состояние общества.

Страхование это древняя и стабильная форма хозяйственной жизни, которая на деле представляет собой создание целевых фондов денежных средств, предназначенных для защиты имущественных интересов граждан и юридических лиц от различных обстоятельств, сопровождающихся убытками.

Формирование страхового дела в России преодолело немало испытаний под влиянием социально-экономических, политических и других преобразований и как система появилась позднее, чем в других странах и развивалась более медленными темпами.

В рыночной экономике России, находящейся в условиях современного становления, страхование занимает важное положение не только в жизнедеятельности населения, но и в жизни государства. Ведь страхование увеличивает инвестиционный запас страны, который необходим для решения вопросов социального и пенсионного обеспечения. Именно поэтому главной задачей страховых компаний и государст- ва служит формирование эффективного механизма страховой защиты.

В п. 2 ст. 2 Федерального Закона Российской Федерации от 27.11.1992 N 4015-1 (ред. от 20.07.2020) «Об организации страхового дела в Российской Федерации» термин страховая деятельность (страховое дело) представлен, как сфера деятельности страховщиков по страхованию, перестрахованию, взаимному страхованию, а также страховых брокеров по оказанию услуг, связанных со страхованием, с перестрахованием [1].

Выделим следующие отрасли страхования по объектам страхования:

– личное страхование (страхование жизни, медицинское страхование, страхование от несчастных случаев);

– имущественное страхование (страхование имущества, страхование ответственности, страхование предпринимательских рисков) [2].

Развитие страховых услуг в современном мире происходит в таких жестких условиях как глобализация, геополитическая напряженность, усиление конкуренции и недавно возникшая ситуация, связанная с пандемией COVID-19.

Для того чтобы определить современное состояние страхового рынка, проведем анализ его сегментов.

В течение последних четырёх лет драйвером страховой сферы было страхование жизни, но в 2019 году сборы сократились на 9,5% и составили 317,8 млрд. рулей, что гораздо превысило ожидаемые 2%. Это стало следствием падения продаж полисов страхования жизни.

Предполагаемый лидер в 2020 году – добровольное медицинское страхование (ДМС). За 2019 год данное страхование продемонстрировало рекордные показатели: объём премии увеличился на 19% и составил около 181 млрд. рублей. По мнению респондентов, данный сегмент может укрепляться и в дальнейшем, в связи повышения рейтингов телемедицины, вызванным ситуацией с COVID-19.

Еще одним драйвером может стать страхование имущества физических и юридических лиц. За 2019 год рост премий составил 11% и 13,5%, соответственно.

В целом по другим сферам страхования ситуация следующая:

– минимальная положительная динамика наблюдается в добровольном автостраховании (КАСКО) – рост премий составил 1%, за счет поддержки государства авто-кредитации и автолизинга;

– сборы ОСАГО упали на 5% до 213,8 млрд. рублей.

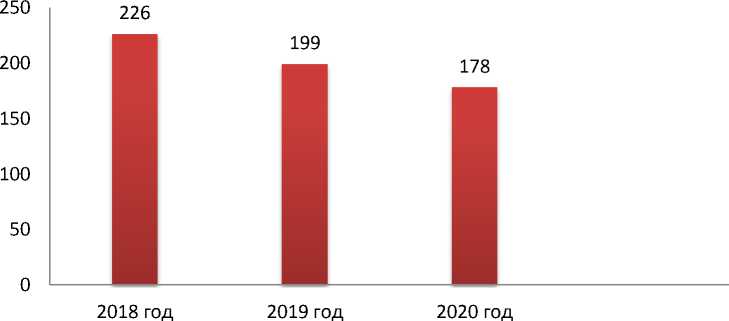

По данным Центрального Банка России по состоянию на 01.01.2020 насчитывалось 178 действующих страховых организаций. В 2019 это число составляло 199, а в 2018 – 226 организаций (рис. 1).

Рис. 1. Количество действующих страховых организаций

Мы наблюдаем, что количество страховых компаний с каждым годом снижается.

Такая тенденция сокращения может свидетельствовать о необходимости «очищения» рынка от нежизнеспособных участников.

Основными факторами данного явления выступают:

– спад рентабельности страхового бизнеса;

– усиление надзора Центрального Банка России за страховой деятельностью [3];

– падение спроса потребителей.

Одной из главных проблем российского страхования принято считать низкую страховую культуру граждан страны. Существование этой проблемы связанно с такой причиной как недостаточные знания у потребителя страховых услуг, но в большей степени это проблема низкого качества предоставляемого сервиса. Так как, если страховщики смогли бы сформировать благоприятный опыт у клиентов, то данную проблему можно было бы преодолеть.

Другой, не менее важной проблемой развития страховой сферы в Российской Федерации признаётся снижение общественной значимости страхования. Это проявляется в устойчивом недоверии к страховым компаниям, в отсутствии потребности граждан в страховых продуктах. В Российской федерации на сегодняшний день страхованием объято в целом 20% потенциальных рисков [4, с. 26].

Главные факторы, сдерживающие развитие страхового рынка, носят внутрисис- темный, а также связанный с особенностями российской экономики характер [5].

К данным факторам относятся:

-

1. Уровень экономических потенциалов участников страхования;

-

2. Действующую нормативно-правовую и регулирующую базу в страховой сфере;

-

3. Способность населения и предприятий своевременно выполнять денежные обязательства;

-

4. Высокую степень монополизации компаний, оказывающих страховые услуги [6];

-

5. Мошенничество на страховом рынке и недобросовестную конкурентную борьбу;

-

6. Качество реализации страховой продукции;

-

7. Расхождения с требованиями к платежеспособности страховщиков, установленными мировыми стандартами.

На современном этапе в свете сложившейся ситуации с COVID-19 присутствует высокий уровень неопределённости в прогнозировании состояния страхового рынка. Несомненно, текущие обстоятельства могут послужить отправной точкой «перезагрузки» страхового бизнеса.

Сейчас страховщики стимулированы к повышению онлайн-доступа к страховым продуктам, к созданию качественных он-лайн-каналов продаж, а также к снижению сложности урегулирования убытков.

Дальнейшие перспективы развития страхового рынка России связанны, преж- де всего, с повышением спроса на страховые продукты и с разработкой эффектив- ного механизма удержания клиентов страхователей [7].

Вместе с тем, в условиях ужесточенных мер контроля со стороны Центрального банка РФ за финансовым состоянием стра- ховых организаций, повышения экономических рисков нужно сказать о необходимости нормативно-правового регулирования минимального размера собственных средств страховой компании, что позволит гарантировать достаточный уровень финансовой стабильности страховщиков за счет роста собственного капитала.

Усовершенствование страхового рынка в РФ связано с преодолением кризиса в страховании, вызванного замедлением темпов экономического роста, обесцениванием национальной валюты, экономическими санкциями, другими экономическими факторами, а также непосредственно отбором и реализацией надлежащих мер для сохранения рентабельности страхового дела и устойчивости страхового рынка в сложных макроэкономических условиях. Для последующего эффективного развития страхового рынка в России первоочередную роль получает улучшение инфраструктуры через стимулирование деятельности профессиональных союзов и ассоциаций страховщиков, что будет содействовать саморегулированию страхового рынка.

Таким образом, изучив современное состояние, проблем и перспективы развития страхового рынка Российской Федерации, мы можем отметить, что, несмотря на нестабильное положение страхового бизнеса и тяжелые экономические условия, рынок продолжает развиваться. Так как активное участие в поддержке и урегулировании системы страхования принимает государство. Поэтому российский рынок страхо- вания при правильном подходе имеет все возможности для постепенного развития, имея перспективы в дальнейшей его модернизации.

Список литературы Современное состояние страхового рынка Российской Федерации и перспективы его развития

- Федеральный закон от 27.11.1992 N 4015-1, в редакции от 20.07.2020 "Об организации страхового дела в Российской Федерации" // СПС "КонсультантПлюс".

- Скамай Л.Г. Страховое дело: учеб. пособие / 3-е изд., пер. и доп. - М. ИНФРА-М, 2018 - 300 с.

- Улыбина Л.К., Окорокова О.А. Информационная платформа на страховом рынке // Институциональные преобразования АПК России в условиях глобальных вызовов. Сборник тезисов по материалам IV Международной конференции. Отв. за выпуск А.Г. Кощаев. - 2019. - 123 с.

- Привалов Ю.А. Понятие и сущность страховой деятельности // Страховое дело. - 2017. - №2. - С. 26-31.

- Банк Российской Федерации. - [Электронный ресурс]. - Режим доступа: http://www.cbr.ru/ (дата обращения: 12.11.2020)

- Окорокова О.А., Тураев Ю.Б., Назаретян К.А., Кумпилов Н.Т. Развитие сельскохозяйственного страхования с государственной поддержкой в России // Экономика и управление: проблемы, решения. - 2018. - Т. 5. № 4. - С. 73-82.

- Rusetskiy M.G., Agarkova L.V., Ulibina L.K., Okorokova O.A., Aygumov T.G. The role of insurance in providing economic safety of business entities // Espacios. - 2018. - Т. 39. № 27.