Современные аспекты развития лизинговых компаний банковского сектора

Автор: Снеткова А.А., Кудревич В.В.

Журнал: Экономика и бизнес: теория и практика @economyandbusiness

Статья в выпуске: 5-3 (75), 2021 года.

Бесплатный доступ

В данной статье рассмотрены тенденции развития рынка лизинга Российской Федерации. Определены основные характеристики деятельности одной из крупнейших лизинговых компаний России - АО ВТБ Лизинг. Рассмотрены основные проблемы, с которыми сталкиваются лизинговые компании. Авторами предложены рекомендации по улучшению условий финансирования малого и среднего бизнеса и повышения конкурентоспособности компаний исследуемой области.

Лизинг, рынок лизинга, развитие лизинга, банковская деятельность

Короткий адрес: https://sciup.org/170183567

IDR: 170183567 | DOI: 10.24412/2411-0450-2021-5-3-97-100

Текст научной статьи Современные аспекты развития лизинговых компаний банковского сектора

Рынок лизинга в условиях современной российской экономики очень значим (ее объем составляет свыше 5 трлн рублей), при этом Российская Федерация занимаем второе место в мире после Китая [1]. Исследование, проведенное рейтинговым агентством «Эксперт», позволило сделать вывод о том, что 2019 год закончился для рынка достаточно позитивно, однако пандемия коронавируса, принятые ограничения, снижение стоимости барреля нефти и ослабление курса валюты привели к значительному сжатию рынка лизинга по итогам 1-го полугодия 2020 года. Новый бизнес значительно сократился на 22%. Данные результаты предполагали достаточно консервативные ожидания относительно дальнейшей динамики, однако они не оправдались, и падение рынка за 9 месяцев 2020-го составило всего 5%. При этом, если в третьем квартале 2019 года рост отрасли составил 70%, то в 2020 году данный показатель имел значение лишь 41%. Согласно прогнозам Минфина РФ ожидается, что рынок лизинга восстановится только к 2022 году. По итогам 2020 года темпы роста отрасли уже сократились на 7% по сравнению с предыдущим годом, в то же время, планируется, что по итогам 2021 года, при реализации базового сценария, темпы роста рынка лизинга составят 12% в год [1]. Это свидетельствует о том, что в условиях экономического кризиса в 2020-2021 гг. спрос на лизинговые услуги со стороны российских предприятий несколько сократился ввиду снижения их платежеспособности, сокращения объемов производства и падения уровня прибыли. Однако, в подобных условиях для восстановления нормальной деятельности субъекты хозяйствования будут сильнее нуждаться в привлечении финансовых ресурсов, и именно лизинг может стать более предпочтительной формой финансирования капитальных вложения после 2022 года.

В 2020 г. банковские кредитные учреждения в сфере лизинговых операций сконцентрировались на вопросах антикризисных мер: были сформированы предложения для поддержки отрасли и направлены в различные ведомства, часть из них была реализована. Много усилий было приложено для проработки программ субсидирования вместо предоставления лизинговых каникул [2]. Это свидетельствует о том, что рынок лизинга продолжит развиваться, хоть и более низкими темпами. Тем не менее, при условии реализации успешных правительственных программ, спрос на услуги лизинговых компаний в ближайшей перспективе должен возрасти.

Проводя анализ развития лизинговых операций в Российской Федерации необходимо начать с характеристики основных субъектов данного рынка. Согласно Федеральному закону от 02.12.1990 № 395-1 (ред. от 30.12.2020) «О банках и банков- ской деятельности» лизинговые операции не относятся к чисто банковским операциям, однако, банки имеют право заниматься лизинговой деятельностью. Согласно Федеральному закону от 29.10.1998 № 164-ФЗ (ред. от 16.10.2017) «О финансовой аренде (лизинге)» лизингодателем может быть, как физическое, так и юридическое лицо.

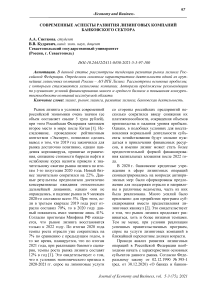

Согласно официально опубликованным статистическим данным Подкомитетом ТПП РФ по лизингу и НП «Лизинговый союз» совместно с Федресурс, по данным 2020 г. в Российской Федерации было зарегистрировано 509 компаний, занимающихся лизинговой деятельностью. Данный показатель оказался на 8% выше, чем в 2019 г., что характеризует рост исследуемой отрасли. Если рассмотреть региональное распределение лизинговых компаний в России, то можно отметить, что самое большое количество лизинговых сделок в 2020 г. регистрировалось в Москве - 61%, Московской области - 13%, Санкт-Петербурге - 11%, на остальные регионы приходилось 15% объема заключенных договоров. На рисунке 1 представлен рейтинг крупнейших российских лизинговых компаний по объему лизингового портфеля на 2020 г. [1].

Рис. 1. ТОП-10 российских компаний России по объему лизингового портфеля в 2020 году, млн. руб. [1]

Стоит отметить, что в пятерку лидеров лизингового рынка относятся государственные организации, что объясняется, во-первых, значительным размером собственного капитала, а, во-вторых, доступом к дешевым и долгосрочным государственным займам. В то же время, лизингополучатели и лизинговые проекты, финансируемые государственными лизинговыми компаниями, подлежат строгому отбору и дальнейшему контролю.

Структура рынка лизинга на 55% представлена небанковским сектором и только на 45% банковскими учреждениями [1], к числу которых относится и АО ВТБ Лизинг - ведущая лизинговая компания России, занимающая третье место по объему лизингового портфеля и первое место по чистым инвестициям в лизинг среди других лизинговых компаний страны [3].

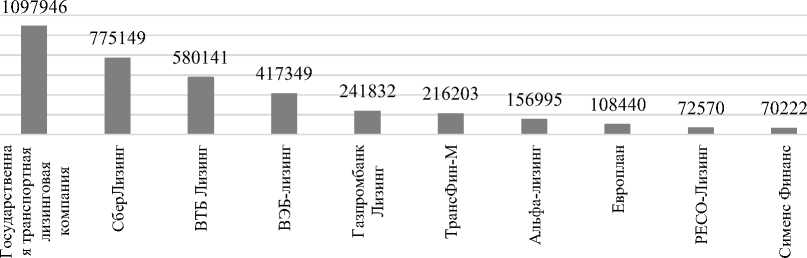

АО ВТБ Лизинг имеет в 2020 г. обязательства лизингополучателей на сумму 451,8 млрд руб., динамика изменения лизингового портфеля представлена на рисунке 2.

376,8 346,6 365,4 458,8

451,8

2016г. 2017г. 2018г.

2019г. 2020г.

^^м Объем лизингового портфеля, млрд.руб.

Линейная (Объем лизингового портфеля, млрд.руб.)

Рис. 2. Динамика изменения объема лизингового портфеля АО ВТБ Лизинг [3]

Согласно данным рисунка 2, сумма заключенных договоров по лизингу АО ВТБ Лизинг за 2016-2020 гг. имел тенденцию роста. Так, если в 2016 г. этот показатель был равен 376,8 млрд руб., то к 2020 г. он составил 451,8 млрд руб., увеличившись на 75 млрд руб. или 19,9%, что отражает существенный рост деловой активности компании.

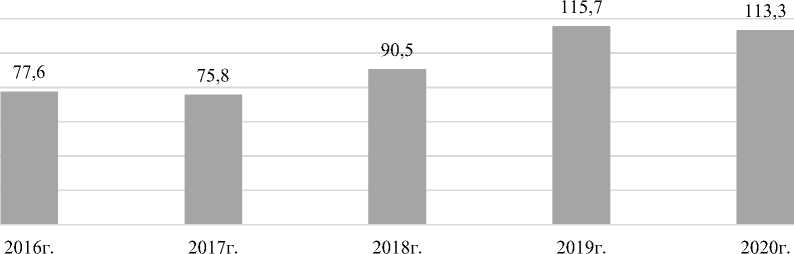

При этом, объем бизнеса в отчетном периоде по стоимости предметов лизинга без учета НДС, в соответствии с обновленной методикой подсчета емкости рынка, предложенной агентством «Эксперт РА» (RAEX) с 2014 года составил 113,3 млрд руб., динамика данного показателя приведена на рисунке 3.

Рис. 3. Динамика изменения объем нового бизнеса АО ВТБ Лизинг за 2016-2020 гг., млрд руб. [3]

Всего по состоянию на конец 2020 года в компании действуют 62125 договоров лизинга, из них 32,4 тыс. заключены в течение 2020 года. Основной объем лизинговых сделок, как и в предыдущие годы, приходился на наиболее крупные и промышленно развитые регионы Центрального и Северо-Западного федеральных округов. В разрезе региональной принадлежности распределение сделок незначительно изменилось.

В целом стоит отметить позитивную тенденцию в развитии одной из крупнейшей компании лизингового рынка России, однако значительная роль такого успеха принадлежит доступу данной организации к государственным ресурсам. Тем не менее существует ряд барьеров, препятствующих развитию лизинга в России. К ним можно отнести следующие:

– ограниченный доступ лизинговых компаний к дешевым финансовым ресурсам, что приводит к росту стоимости предлагаемых услуг;

– предусмотренные договором лизинга комиссии и проценты подлежат обложению НДС;

– ограничения для отечественного производителя, который имеет право поставлять выпускаемое им оборудование лишь с привлечением посредника. Зарубежные производители могут вести прямые поставки;

– ставки амортизационных отчислений по предметам лизинга имеют крайне низкую эффективность;

– российское законодательство плохо согласовано с нормативно-правовыми актами международного уровня, регулирующими лизинговую деятельность;

– сложная система перехода права собственности по договорам лизинга;

– дефицит государственных программ стимулирования применения лизинга в качестве инструмента модернизации компаниями своих основных фондов [4].

Изложенные аспекты сдерживают развитие не только самих лизинговых компаний, но и лизингополучателей, особенно если они относятся к малому и среднему бизнесу.

С целью решения проблем в практике финансирования предприятий малого и среднего бизнеса, а также для сохранения конкурентоспособности организаций по оказанию лизинговых услуг можно предложить ряд рекомендаций. К основным из них следует отнести:

– расширение перечня лизинговых услуг и повышение гибкости форм выплат, предлагаемых клиентам компании;

– оптимизацию процесса проведения анализа финансово-хозяйственной деятельности клиента, учитывающего специфику лизинговой деятельности;

– совершенствование уровня взаимодействия между дочерней лизинговой компанией и схем ее сотрудничества с банком.

Реализация предложений по расширению ассортимента должна осуществляться посредством добавления в существующую линейку новых лизинговых продуктов. Для оптимизации процесса проведения анализа финансово-хозяйственной деятельности клиента-представителя малого бизнеса необходимо:

– упростить сам процесс анализа по некрупным сделкам, внедрять скоринговые программы оценки;

– снизить стандартный авансовый платеж, если условиями сделки предусмотрено предоставление нового ликвидного предмета;

– усовершенствовать технологию проведения финансового анализа лизингополучателя.

1. Официальный сайт Федресурс.

Список литературы Современные аспекты развития лизинговых компаний банковского сектора

- Официальный сайт Федресурс. - [Электронный ресурс]. - Режим доступа: https://fedresurs.ru/.

- Официальный сайт Министерства Финансов Российской Федерации. - [Электронный ресурс]. - Режим доступа: https://minfin.gov.ru.

- Официальный сайт АО ВТБ Лизинг. - [Электронный ресурс]. - Режим доступа: https://www.vtb-leasing.ru/upload/medialibrary/3ca/3cacf35d602d4c4d81ca9d00b32ed706.pdf.

- Философова Т.Г. Современные лизинговые схемы: практика применения // Генеральный директор. - 2016. - №7. - С. 32-35.